中金:预计海外中资股全年增速个位数下滑,但下半年明显改善

本文转自“中金研究”

海外中资股2020年报业绩期将于3月底进入高峰。中概股、消费、医疗保健和电信等板块的业绩披露将相对靠前;而金融、工业和能源等板则相对集中在中后期。针对即将披露的业绩情况,我们预览分析如下。

摘要

业绩预览:全年个位数下滑,下半年明显改善;互联网、有色、汽车、电力、造纸、硬件预计增速居前

基于中金公司行业分析师预测,我们对中金覆盖的约370家海外中资股公司的上半年盈利情况进行了汇总分析,有以下几点重要信息值得关注:

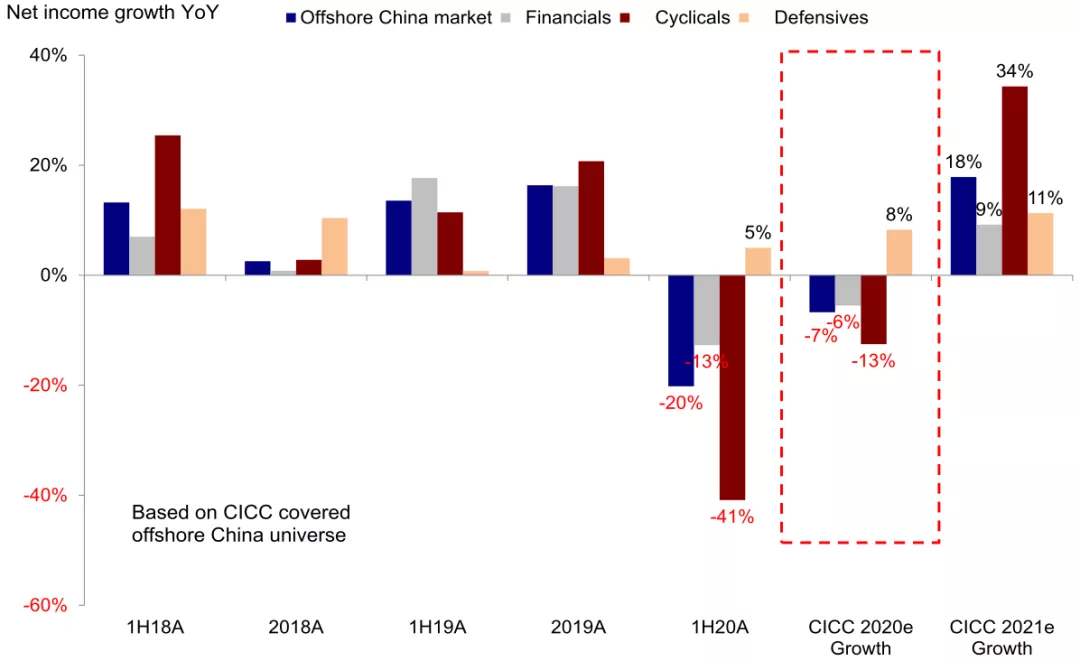

i. 整体而言,预计全年增速个位数下滑,但下半年明显改善。基于中金公司行业分析师对于个股的盈利预测,以人民币计价,我们自下而上汇总后整体2020年全年盈利预计同比下降7%,明显弱于2019年16%的增速,体现了疫情的冲击,不过相比上半年-20%已经明显收窄。其中,周期性行业拖累最大,预计净利润同比下降13%(上半年-41%);金融板块净利润下滑6%(上半年-13%);而防御性板块业绩有望实现8%的增长(上半年5%)。

ii. 分板块看,线上活动、有色、汽车、硬件、医疗、房地产和券商等增速居前,但线下消费、交运、上游板块增速落后。线上活动相关(如互联网服务、电商等)整体受疫情影响较低;此外受益于生产和需求改善的有色金属、汽车与零部件、科技硬件、医疗保健、房地产也预计有不错的增长,而多元金融则得益于资本市场的持续活跃,全年盈利增速都在10%以上。此外,相对防御性的电力、电信、必需消费预计也将实现全年稳定的盈利增长。相反,酒店、旅游、博彩、交通运输、餐饮以及电影与线下娱乐等直接受新冠疫情防控管制影响的板块受损严重,全年盈利增长依然大幅为负。另外上游周期性板块如能源、化工等全年盈利也相对落后,尽管相比上半年已经明显收窄。

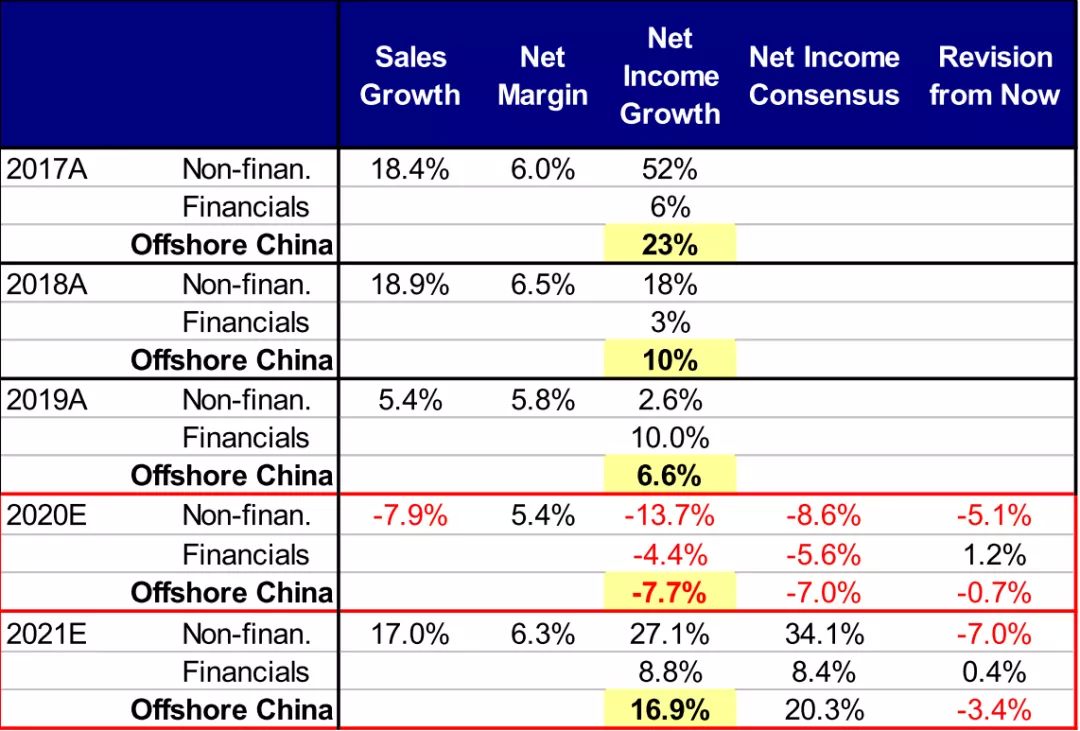

iii. 相比市场预期,中金行业分析员预测的2020年增长预测与市场一致预期基本一致,仅金融板块略有差异。对于2021年,基于中金行业分析师预测的盈利增速(18%)略低于市场预期(19%),金融略高(中金预期9% vs. 市场一致预期8%),而非金融板块均略微偏低。

iv. 盈利预告与意外,在已经公布业绩预告的公司中,原材料、金融和房地产业绩预告多数偏正面,交通运输相对分化,可选消费以负面居多。

前景展望:增长有望继续修复

尽管受上半年拖累,全年业绩仍将个位数下滑,但下半年降幅明显收窄表明盈利修复逐步兑现,近期市场一致预期以及A股的业绩预告正面比例不断提升也印证了这一点。展望未来,随着经济活动的持续修复、库存甚至投资周期的启动,都有望给企业盈利继续提供支撑,我们预计受疫情影响大的板块修复弹性更大。从成本端看,近期PPI走高或挤压部分中下游企业利润率,但从M1-M2领先效果看我们预计可能逐步回落。

我们目前维持2021年海外中资股盈利同比增长16.9%的预测,其中非金融板块净利润增长27.1%,而金融板块增速为8.8%。我们将在全年业绩披露完毕后,结合最新情况重新审视是否需要进一步调整。

正文

披露时间:3月下旬迎来高峰期

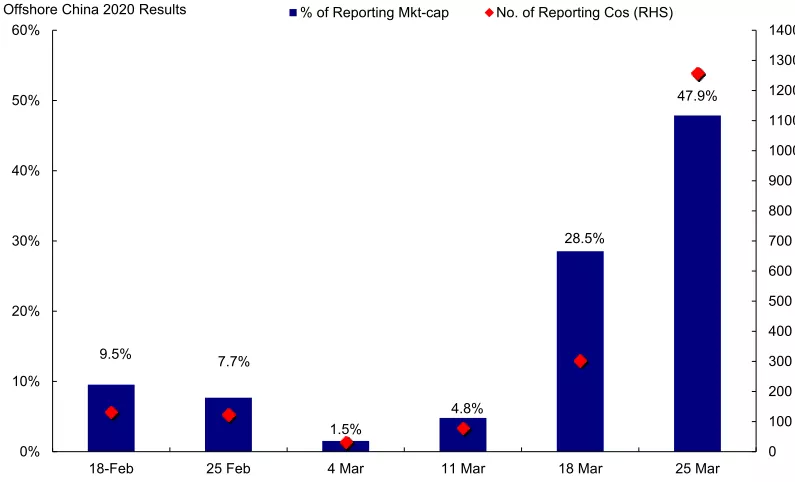

根据彭博资讯提供的预测信息,海外中资股(香港和美国上市的中资公司)2020年年报业绩期于2月下旬拉开帷幕,预计高峰期将在3月中下旬,大约75%的上市公司将于3月份最后两周发布中期业绩。

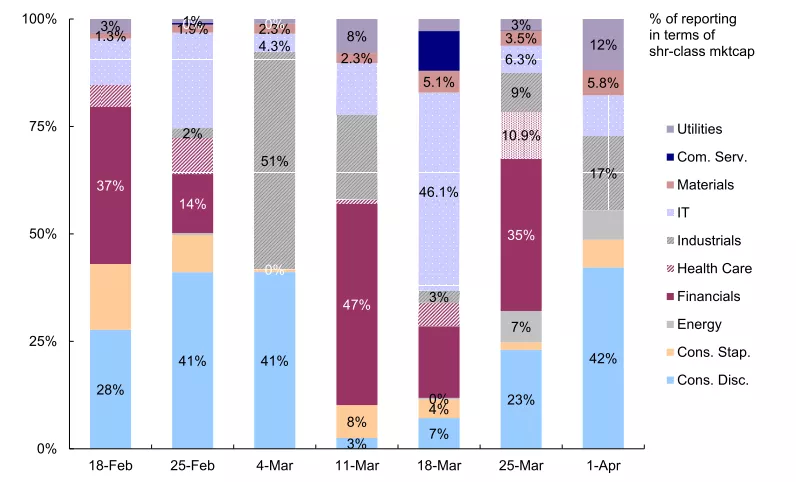

从不同板块的披露进展看,我们预计美国上市中概股中日常消费板块首先拉开业绩期帷幕,通信服务和信息技术公司将在3月中旬密集发布年报,而可选消费、工业、能源和金融等板块的业绩发布更多集中在3月底。

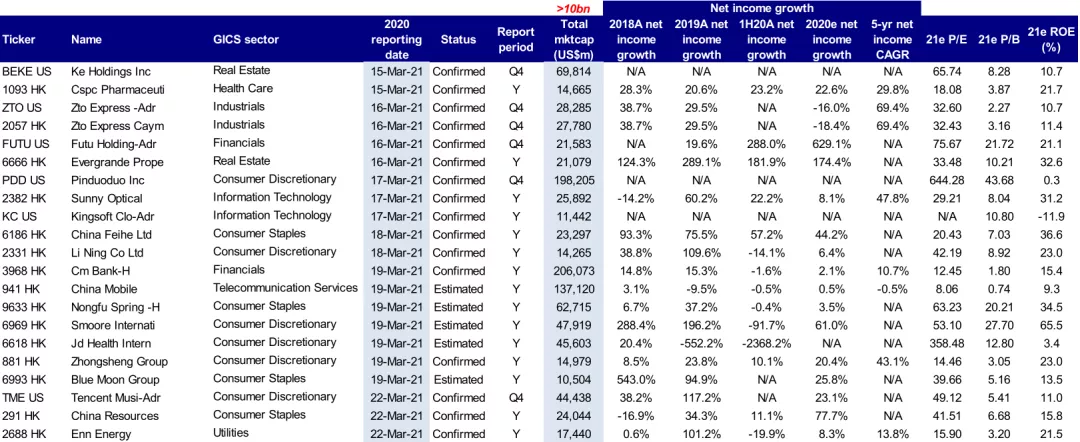

个股方面,美国上市的中概股(例如哔哩哔哩、网易、理想汽车及唯品会等)都已在三月中上旬公布2020年业绩,而部分市值规模较大的H股上市公司(例如农夫山泉、京东健康、思摩尔国际和泡泡玛特等)都将在3月中下旬公布其2020年业绩,值得密切关注。

图表: 2020年业绩期于2月下旬拉开帷幕,高峰期将在3月中下旬

资料来源:彭博资讯、中金公司研究部

图表: 日常消费主要在前期发布业绩,而可选消费、金融和能源板块则集中在后期

资料来源:彭博资讯、中金公司研究部

图表: 海外中资股重点公司2020年业绩发布日程

资料来源:彭博资讯、中金公司研究部;数据截止至2021年3月14日;基于彭博一致预期

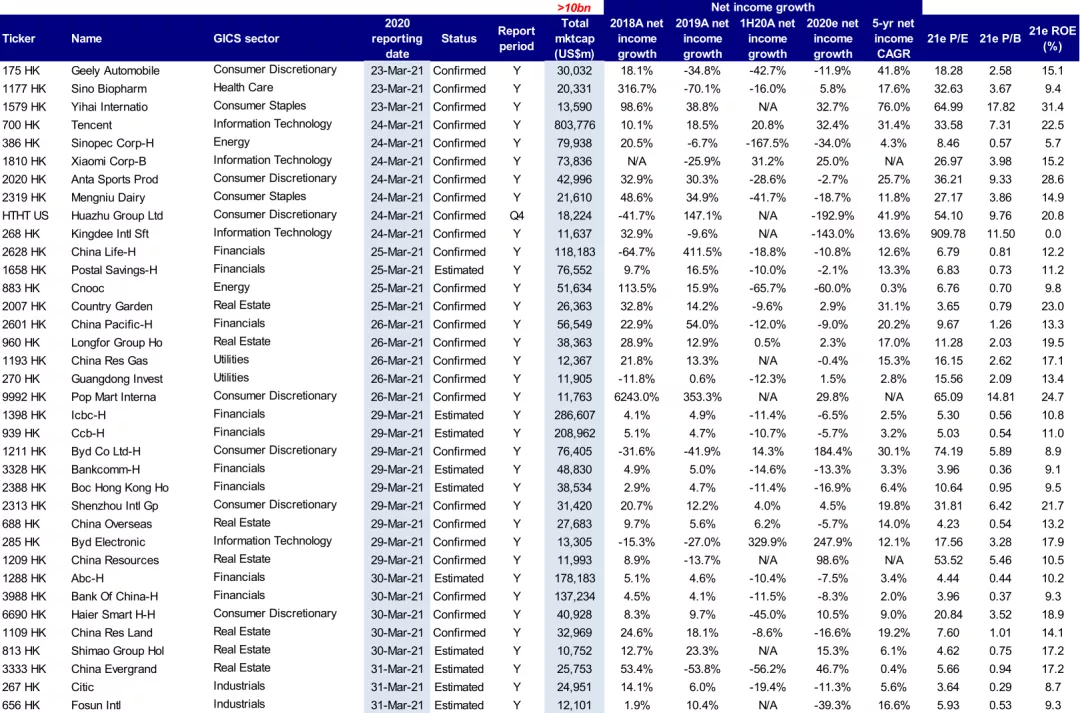

图表: 海外中资股重点企业2020年中报业绩发布日程(续)

资料来源:彭博资讯、中金公司研究部;数据截止至2021年3月14日;基于彭博一致预期

业绩预览:全年个位数下滑,但下半年明显改善

整体情况:2020年全年小幅下滑,2021年有望双位数增长

为了对2020年全年盈利增长情况有一个更好的了解,我们针对中金覆盖的约370支海外中资股(包括香港和美国上市的中资公司)对中金行业分析师的观点和预测进行内部问卷调查,并从自下而上角度汇总分析。虽然取样范围仅限于中金公司覆盖的样本,但是考虑到所覆盖公司均为各行业的龙头,因此基本可以反映2020年全年整体业绩情况。

自下而上的调查汇总结果显示,可比口径下(财年截至不是12月或没有盈利预测的股票不在统计范围之内)、并基于人民币计算(从而可以剔除汇率变化影响),中金覆盖的海外中资股样本整体2020年全年盈利预计同比下降7%,明显弱于2019年16%的增速,体现了疫情的冲击,不过相比上半年20%的负增长而言已经明显收窄,这主要是由于新冠疫情的冲击主要集中在一季度,而此后随着国内疫情控制、复工复产、以及国外需求侧刺激对外需的拉动下,二至四季度经济逐步修复,企业盈利也随之改善。

图表: 海外中资股不同类别的盈利增长情况

资料来源:彭博资讯、中金公司研究部

进一步具体来看,我们发现以下几个方面值得特别关注:

► 首先,从大类板块来看,针对中金覆盖的海外中资股样本,基于人民币口径和中金行业分析师的预测,中金行业分析师预计2020年全年周期性行业净利润同比下降13%,降幅最大;金融板块净利润下滑6%;而防御性板块业绩有望实现8%的增长。具体而言:

1)金融行业(如银行、保险和多元化金融)预计人民币口径下2020年全年净利润同比增速将从2019年的16%大幅下滑至-6%,但较上半年的-13%明显修复。其中保险板块是主要拖累,预计其全年净利润同比下降10%,明显弱于2019年的71%。多元金融板块则有望显现出较大韧性,预计2020年净利润增长11%,低于2019年33%的增速但依然保持正增长。此外,中金行业分析师预计银行板块全年业绩同比下滑5%,低于2019年7%的增速。

2)防御性行业(如电信、公用事业、医疗保健与日常消费板块)在新冠疫情的冲击下显示出较好的韧性,2020年全年业绩预计实现8%的同比增长,其中主要得益于电力(增长25% vs. 2019年27%)和医疗(增长11% vs. 2019年-5%)的强劲表现,此外,电信和日常消费板块也预计实现4%的正增长。

3)周期性行业2020年全年业绩大幅下降,预计降幅13%,明显弱于2019年的21%,但较上半年的-41%显著改善。其中,线下消费(例如酒店、旅游、博彩、零售、交通运输和餐饮)等受疫情和封城直接影响的板块受损严重,其中博彩、酒店降幅高达150%以上;此外,交通运输,上游的能源、化工,线下餐饮以及娱乐增速也预计明显落后,尽管部分板块相比上半年均已经大幅改善。

► 其次,对比美国上市的中概股和香港中资股:1)我们预计H股市场2020年全年业绩增速在-6%左右,与整体海外中资股市场增速接近;2)美国上市中概股增速可能从26%大幅下降至13%,但依然维持正增长。

► 第三,未来增长趋势:尽管2020年业绩可能受新冠疫情的影响显著下滑,但考虑到中国复工复产领先全国,且全球经济持续复苏,海外中资股2021年盈利有望出现明显修复。实际上,基于中金行业分析师的预测,海外中资股2020年盈利增长有望从2020年的-7%快速回升至18%,特别是周期性板块(34% vs. 2020年-13%),金融板块也有望从2020年的-6%回升至9%。当前市场一致预期也呈现出类似的情形,2021年整体盈利增速有望回升至19%,与中金行业分析师的预期基本一致。

► 最后,对比市场一致预期来看,中金行业分析员的2021预测与之基本相当,仅金融板块略有差异。对于2021年,基于中金行业分析师预测的盈利增速(18%)略低于市场预期(19%),其中金融略高(中金预期9% vs. 市场一致预期8%),而非金融板块中的周期和防御均略微偏低(中金行业分析师预计周期性和防御性行业分别实现34%和11%的正增长,均略低于39%和14%的市场预期)。

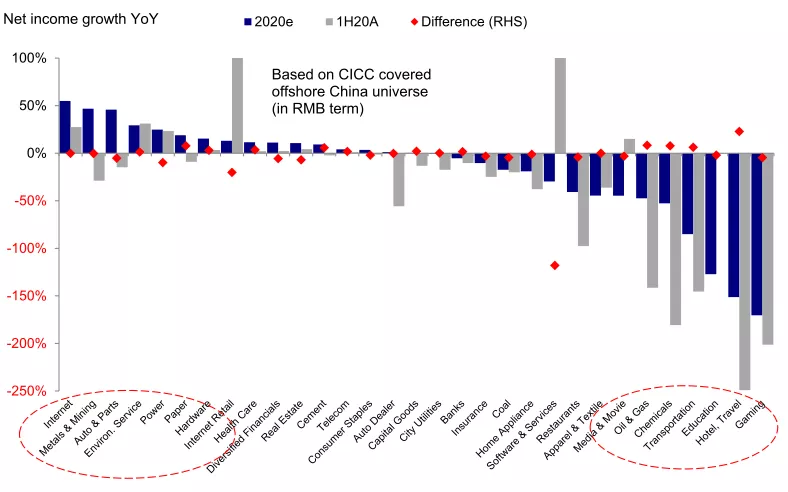

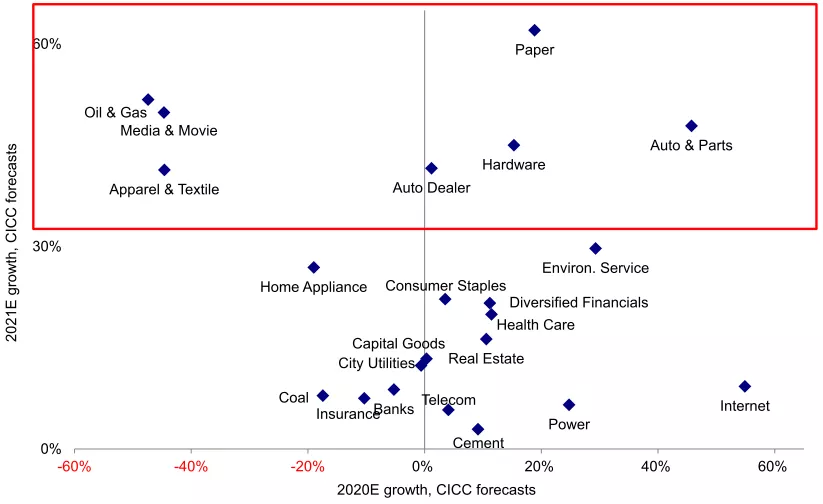

分板块看:互联网、有色、汽车、电力、造纸、硬件增速居前;博彩、酒店、交运、娱乐餐饮、化工和油气落后

从2020年预计绝对增速水平看,线上活动相关(如互联网服务、电商等)主要原因是活动不受地理限制,整体受疫情影响较低。此外,我们预计受益于生产和需求改善的有色金属、汽车与零部件、科技硬件、医疗保健、房地产也将有不错的增长,而多元金融则得益于资本市场的持续活跃,全年盈利增速都在10%以上。此外,相对防御性的电力、电信、必需消费预计也将实现全年稳定的盈利增长。

相反,酒店、旅游、博彩、交通运输、餐饮以及电影与线下娱乐等直接受新冠疫情防控管制影响的板块受损严重。虽然2020年下半年防控压力缓解,人流、物流管制逐渐放开,但疫情的区域性反复依旧为上述服务行业蒙上阴影,因此全年盈利增长依然大幅为负。另外,上游周期性板块,如能源、化工等全年盈利也相对落后,尽管相比上半年降幅已经明显收窄。

展望2021年,随着经济深化复苏与消费需求提升,上述遭受冲击较为严重的板块如交运、酒店等服务业和消费业有望在疫情渐行渐远的背景下实现超过400%和150%的盈利增长,互联网零售以及服装等零售行业有望出现强势复苏。同时,上游周期板块(包括能源、化工和原材料)随着经济基本面和全球需求改善有望呈现明显的回升趋势。

图表: 线上活动相关、金属和矿业以及汽车板块2020年中期业绩增速居前,但博彩、旅游等线下消费以及交通运输、教育和化工板块2020年业绩降幅最高

资料来源:彭博资讯、中金公司研究部

图表:中金行业分析员对各板块2020和2021盈利增速的预测

资料来源:彭博资讯、中金公司研究部

业绩预告:整体改善,但延续分化

H股预告:原材料与金融正面预告居多,交运分化,可选消费负面居多

港股公司集中在3月下旬披露2020年业绩,多家公司已经公布了业绩预告,我们可以从中提前判断其盈利情况。在已经公布业绩预告的公司中,原材料、金融和房地产板块中公司的业绩预告多数偏正面,而其它多数板块中业绩预告分化延续。

► 原材料板块(如钢铁、化工)中的包括赣锋锂业、山东黄金等在内的多家金属、建材行业公司预计2020年将出现100%以上的强劲增长,主要受益于海外与国内经济持续复苏带动需求走强,叠加上游原材料价格偏低。

► 房地产板块业绩分化,其中龙头公司普遍实现净利润增长,如恒大物业、华润万象城、融创服务、世贸服务、碧桂园、融创中国预计分别实现180%、130%、120%、80%、50%和35%的盈利正增长,主要得益于强劲的销售动能,以及“三条红线”下房企积极优化财务指标。

► 金融板块中多个多元金融业绩预告向好,例如光大证券、华兴资本预计实现净利润325%、311%的同比增长,众安在线预告净利润将扭亏为盈。在已经披露2020年报的公司中,主要得益于资本市场活跃、金融产品不断丰富,总体盈利能力回升。

► 信息技术中,应用软件提供商浪潮科技、金蝶国际等预告盈利转亏,主要由于云服务及产品仍处于研发投入期。

► 交运板块分化明显,在52家发布盈利预告的公司中,有43%的公司(即39家)预计正向盈利,57%公司预告负面。一方面,尤其在疫情背景下,出行受限普遍给航空、铁路及海运行业带来二位数以上的大幅下降。包括中国国航、中国南方航空、东方航空及广深铁路在内多家公司公布业绩预警,预计将出现首次净亏损。相反,中联重科、中远海能、海丰国际等资本货物和运输行业公司则受益于集装箱航运及物流需求同比增加。

► 日常消费板块中,受益于原奶价格上涨、奶周期向上的红利,中国圣牧净利润预计同比增长1300%,其他牧业公司包括原生态牧业、现代牧业也预计实现100%以上的同比净利润增长。

► 可选消费板块多数公司2020年业绩会受疫情影响出现同比下滑(103/136),尤其是耐用消费品、零售业以及餐饮旅游行业的盈利预计由于出行限制而受到较大冲击。国美零售、佐丹奴国际净利润预计同比下滑150%左右。同时,味千、复兴旅游文化以及华大酒店等餐饮旅游公司接连发布盈利预告提示首亏。

我们对发布业绩预告公司在发布日期前后的股价进行分析,结果发现在正面预告发布前3天内平均跑输恒生国企指数0.8ppt(跑赢概率40.6%),发布后三天内平均跑赢3.1ppt(跑赢概率62.5%)。另一方面,发布负面业绩预告可能会拖累股价表现,导致股价在公告发布后的三天内平均跑输恒生国企指数1.2ppt(跑输概率61.5%)。

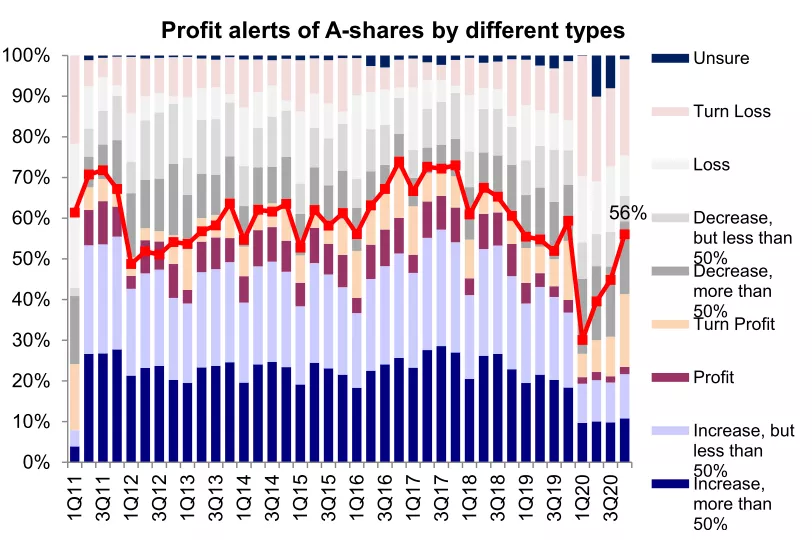

A股业绩预告的借鉴:正面预告占比继续提升

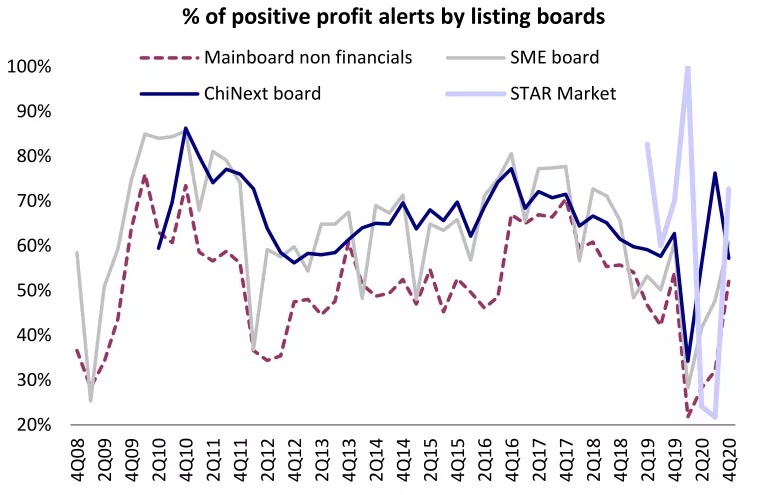

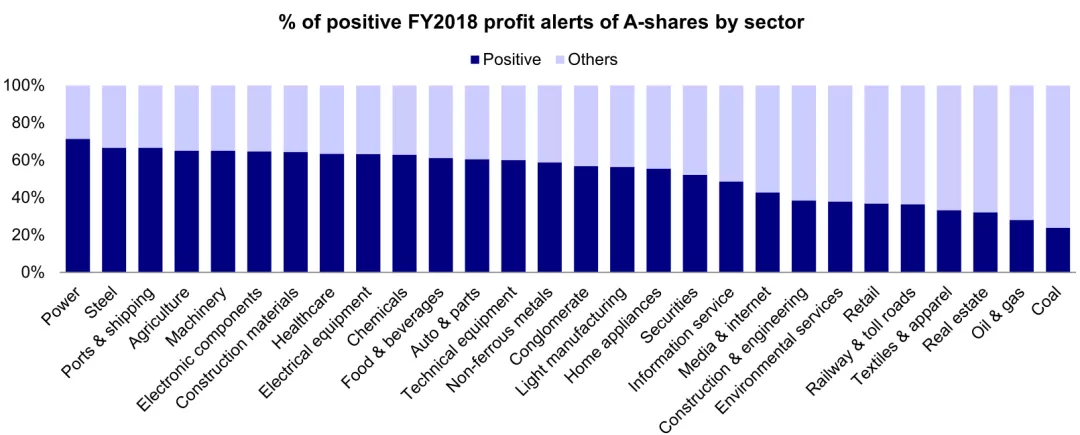

A股公司2020年年报将在3月底和4月底进入高峰期。截至2月20日,共有2417家A股公司(占A股全部上市公司的57%左右)已经公布了2020年度业绩预告,其市值占比在27%左右。其中56%的公司发布了正面业绩预告(预增、略增、续盈和扭亏),高于2020年3季度的45%。电力、钢铁板业绩正面预告的比例最高,而航空机场、餐饮旅游及煤炭板块的正面业绩预告比例最低。

图表: 在已经发布2020年业绩预告的A股公司中,56%的公司发布了正面业绩预告,高于2020年3季度的45%

资料来源:万得资讯、中金公司研究部

图表: 主板、中小板、创业板和科创板公司发布正面业绩预告的比例

资料来源:万得资讯、中金公司研究部

图表: 电力、钢铁等行业业绩向好比例较高,房地产、油气及煤炭业绩向好比例较低

资料来源:万得资讯、中金公司研究部

中金行业分析师观点汇总和自上而下策略筛选请见中金已发布的报告原文。

前景展望:增长有望继续修复

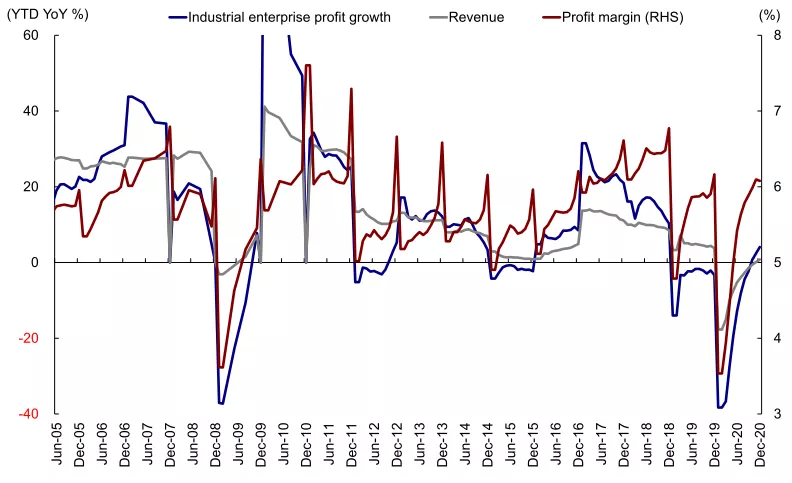

2020年受新冠疫情冲击,海外中资股业绩普遍遭受重创,尤其是上半年盈利同比增速从2019年的16%左右大幅降至-20%,回落趋势甚至超过了2008年全球金融危机时期。

虽然疫情对2020年上半年和1季度企业盈利带来严重影响,但是我们预计最坏的时刻已经过去,未来盈利正逐步复苏。我们认为2021年预期盈利增速之所以较高,不仅是由于2020年基数较低,同时也是受益于周期性板块在经济复苏深化推动下出现的显著回升。这一点从近期市场盈利预期的变化、以及基于中金行业分析师自上而下汇总的盈利预期中也都可以得到印证。具体来看,

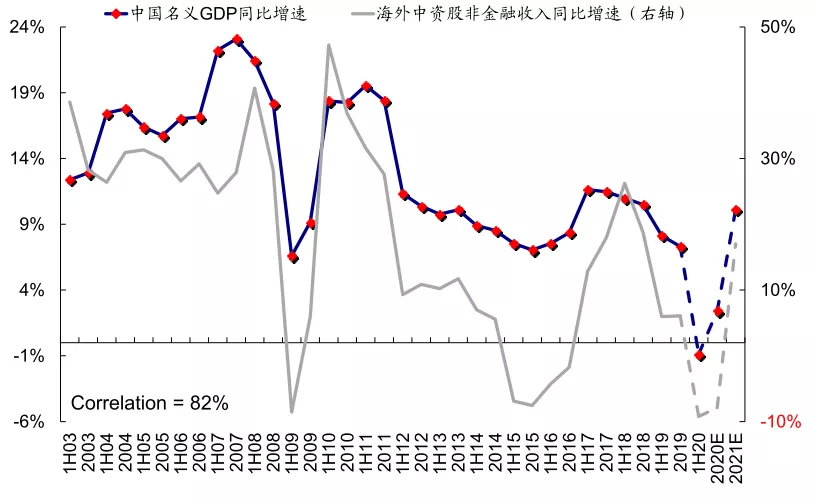

► 收入端:中国经济复苏持续深化,有望带动中国名义GDP实现低基数下的高增长。中金宏观团队预计2021年名义GDP增速或将达到9%,而非金融企业的收入增速与名义GDP增速高度相关。从复苏路径和结构上,相比投资和外需,消费在经济复苏中较为落后,2020年12月社会消费品零售同比增长4.6%,远低于2019年12月8.0%,说明消费复苏还有较大空间,因此经济持续复苏的背景下,我们认为企业收入仍有望持续修复,特别是对于在疫情下受损较大的行业。

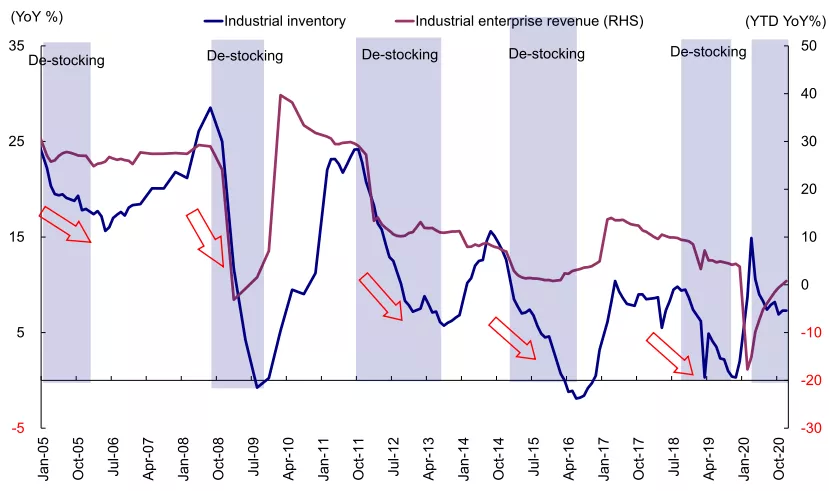

同时,在全球经济共振复苏和需求修复背景下,库存和投资也持续修复。再库存甚至投资周期如果能够延续,对于后续企业增长的后劲也将起到积极支撑。

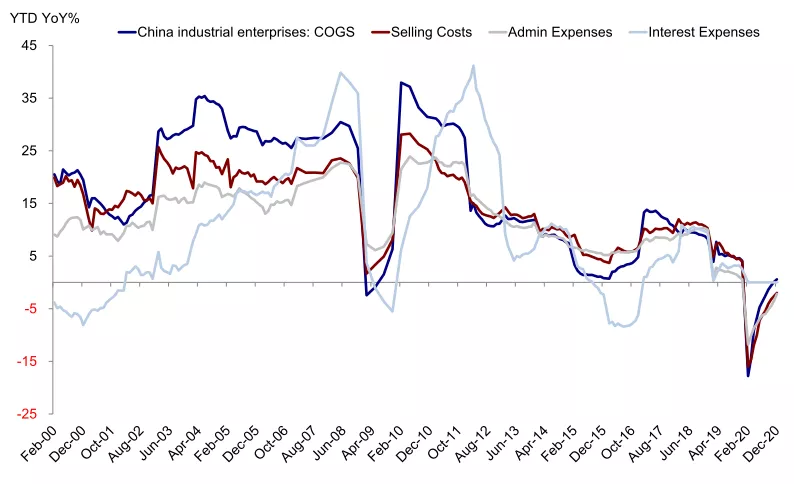

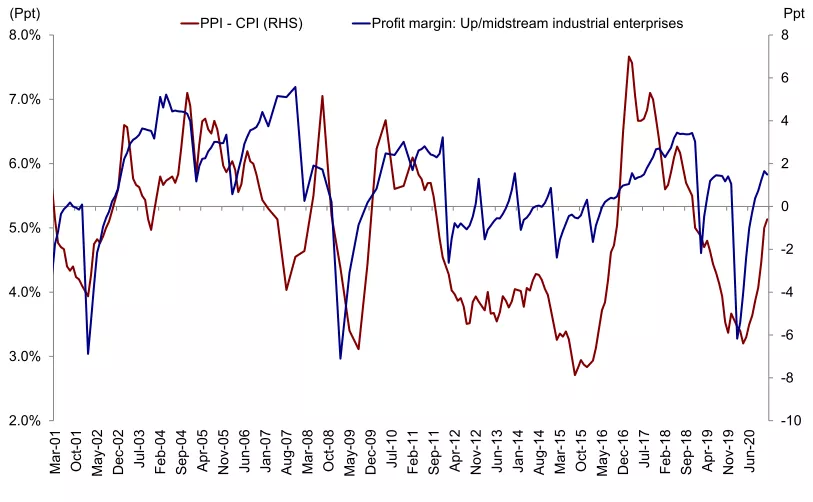

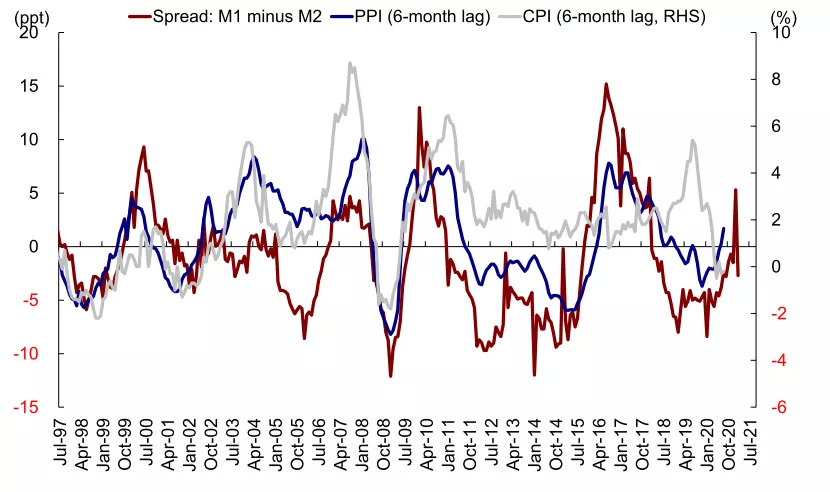

► 成本端:2020年四季度以来,PPI迅速上涨并转正,而CPI连续走低,推动PPI和CPI剪刀差持续走阔,整体上利好上游企业利润率。相比之下,尽管PPI走高可能会侵蚀一部分中下游企业的利润率,但是从M1-M2剪刀差对PPI的领先效果来看,未来几个月有望逐步见顶回落,有望缓解其压力。

在政策端,2020年政府工作报告上中央提出制度性减税效应仍会继续释放,结构型减税仍将继续,特别是受疫情影响较重的服务业、小微企业减税降费政策适当延长。

不过,在绿色发展和碳中和等绿色发展主题下,全行业在环保监管上趋严可能会给中上游企业,特别是煤炭、化工等重工业企业的利润率带来一定压力。

整体来看,正如我们在2021年展望报告中所指出的,我们目前维持2021年海外中资股盈利同比增长16.9%的预测,其中非金融板块净利润增长27.1%,而金融板块增速为8.8%。我们将在全年业绩披露完毕后,结合最新情况重拾审视是否需要进一步调整。

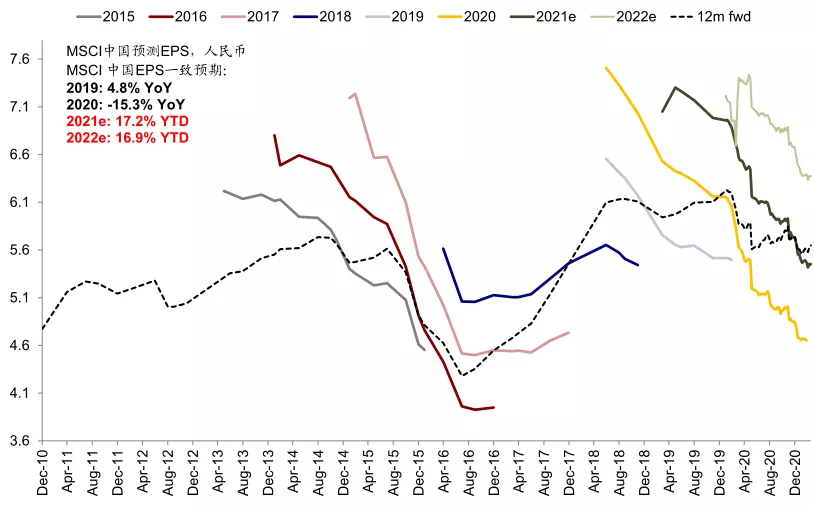

从当前市场预期看,近期市场对于MSCI中国指数的一致盈利预期有所企稳。具体而言,市场一致预期预计MSCI中国指数2021年盈利增速为16.6%。

图表:工业企业收入和净利润2020年下半年明显回升

资料来源:彭博资讯、Factset、CEIC,中金公司研究部

图表:各项成本在一季度触底后有所反弹

资料来源:彭博资讯、Factset、CEIC,中金公司研究部

图表: 经济修复有望推动企业收入增速持续改善

资料来源:彭博资讯、Factset、万得资讯、CEIC,中金公司研究部

图表: PPI与CPI剪刀差扩大利好中上游企业利润率

资料来源:彭博资讯、Factset、万得资讯、CEIC,中金公司研究部

图表: 随着全球经济共振复苏,需求回升激发潜在再库存周期开启,或将提振企业收入

资料来源:彭博资讯、Factset、万得资讯、CEIC,中金公司研究部

图表:从M1-M2剪刀差对PPI的领先效果来看,未来几个月有望逐步见顶回落,有望缓解其压力

资料来源:彭博资讯、Factset、万得资讯、CEIC,中金公司研究部

图表: 市场对MSCI中国指数的一致盈利预测近期有所企稳

资料来源:彭博资讯、Factset、万得资讯、CEIC,中金公司研究部

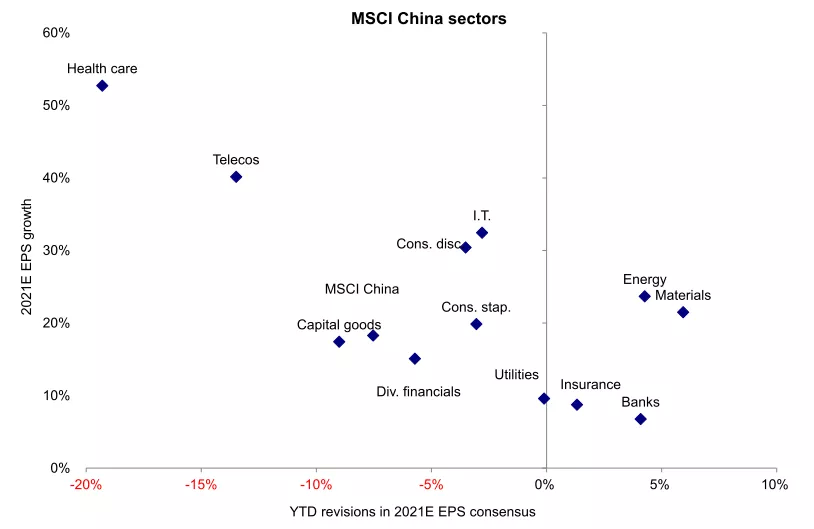

图表: 年初至今MSCI中国各板块2021年每股盈利预测调整 vs. 盈利预期

资料来源:彭博资讯、Factset、万得资讯、CEIC,中金公司研究部

图表:我们预计海外中资股2021年整体净利润增长16.9%,其中非金融板块增长27.1%,而金融行业有望增长8.8%

资料来源:彭博资讯、Factset、CEIC,中金公司研究部

智通财经编辑:秦志洲

扫码下载智通APP

扫码下载智通APP