中金:隐形正畸结合科技赋能,口腔行业迎新机遇

本文转自“中金研究”

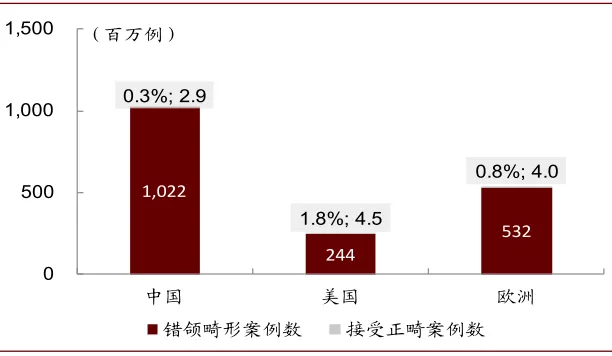

消费升级和意识提升推动正畸成黄金赛道。灼识咨询数据显示,中国错颌畸形患病率高达72.0%,2019年患者人数约为10亿人,但2019年中国正畸案例数量仅为290万例,渗透率不足0.3%,远低于美国1.8%(美国为2亿人和450万例)和欧洲0.8%(欧洲为5亿人和400万例)。2019年中国正畸市场规模为73亿美元,2015-19年复合增长率为20.7%,正畸案例数量2015-19年复合增长率为15.3%。随着居民消费能力和口腔形象方面意识的持续提升,以及正畸执业医生团队的不断扩大,我们认为未来正畸治疗的渗透率将稳步提升。参考欧美渗透率水平,我们测算得出,2030年中国正畸案例数有望上升到953万例,2019-30年复合增长率为11.5%,2030年中国正畸潜在市场空间中值为2,044亿人民币,2019-30年复合增长率为13.3%。

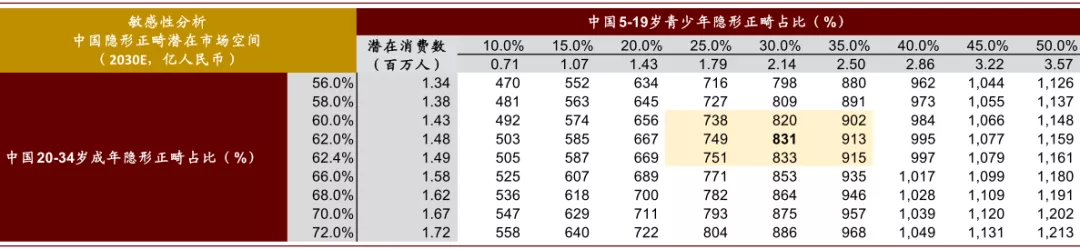

隐形正畸具有多重优势,我们认为隐形正畸行业有望迎来发展期。对比传统托槽式正畸产品,隐形正畸产品在美观、卫生、舒适度、治疗周期等方面具有较强优势,更受消费者青睐。灼识咨询数据显示,2019年中国隐形正畸案例数量为30万例,占正畸合计案例数的10.3%,低于美国33.3%(150万例)和欧洲17.5%(70万例)。2019年中国隐形正畸市场规模为14亿美元,2015-19年复合增长率为56.0%,隐形正畸案例数量2015-19年复合增长率为58.8%。我们预计随着医生人均年案例数的增加、全科医生使用率的提升以及产品线的丰富,隐形正畸占比将逐步提升,三线及其他城市及青少年市场将成为中国的主要增长动力。参考欧美渗透率,我们测算得出,2030年中国隐形正畸案例数量有望上升到360万例,2019-30年复合增长率为24.9%,2030年中国隐形正畸潜在市场空间中值为831亿人民币,2019-30年复合增长率为21.5%。

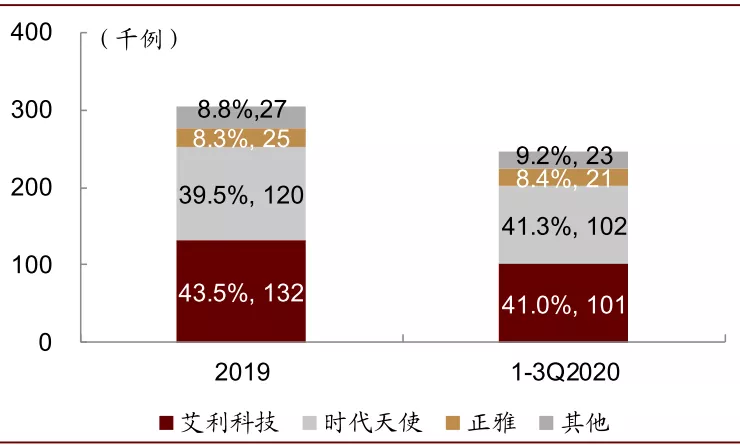

隐形正畸市场集中度高,“技术能力+销售服务”共建准入壁垒。灼识咨询数据显示,2019年和2020年前3季度中国隐形正畸市场(按销售案例数量统计)主要由艾利科技(43.5%,41.0%)、时代天使(39.5%,41.3%)和正雅齿科(8.3%,8.4%)三大品牌占据。我们认为该行业集“医疗+科技+消费”于一体,竞争取决于“木桶定律”,厂家需要做到在产品和各项服务流程环节都拔得头筹。该领域为医生和患者提供“个性化产品和服务”,同时又需要企业经营取得“规模化效益”,市场竞争不仅考验专利、膜片材料、扫描建模、软件开发等环节的专业技术能力,同时也非常注重品牌在临床服务模式上构建的学术能力。

风险

产品降价风险;隐形正畸产品在中国市场推广进度不及预期;口腔全科医生教育不及预期;病例数据累积和临床服务团队搭建不及预期;新产品和新材料的出现对于隐形正畸产品进行替代。

正文

投资亮点

正畸成黄金赛道,市场空间约为2,000亿人民币

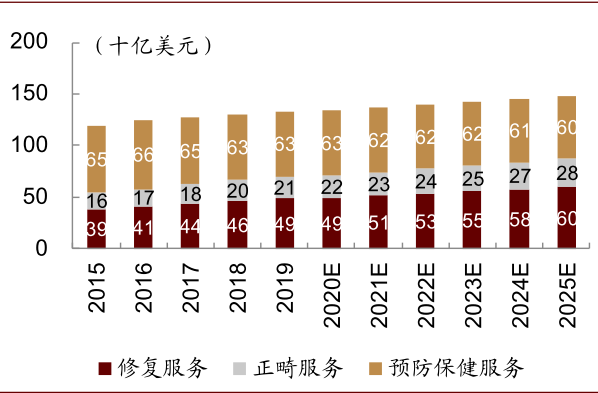

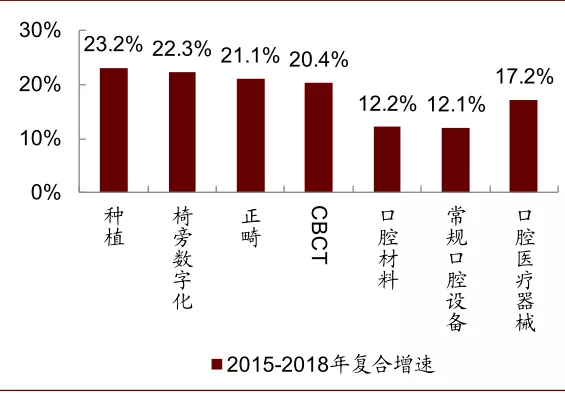

正畸已成口腔领域主要驱动力之一。美国牙科协会数据显示,2015-19年美国正畸服务市场增速高于牙齿修复服务的4.6%和预防保健服务的-0.4%,其预计2025年美国正畸、修复和预防保健服务的市场规模将分别达到279、596和604亿美元,2020-25年复合增长率将分别为4.4%、3.2%和-0.7%。灼识咨询和医趋势调查数据显示,2018年中国口腔医疗器械市场规模达300亿人民币,2015-18年复合增长率为17.2%,其中增长最快的3个细分产业分别为种植、椅旁数字化和正畸,2015-18年复合增长率分别为23.2%、22.3%和21.1%。

图表:美国各类口腔医疗服务市场规模(2015-2025E)

资料来源:美国牙科协会,中金公司研究部

图表:中国细分口腔产业市场规模增速(2015-2018)

资料来源:灼识咨询,医趋势,中金公司研究部;注:CBCT指Cone Beam CT,锥形束CT,为牙颌面部位专属CT

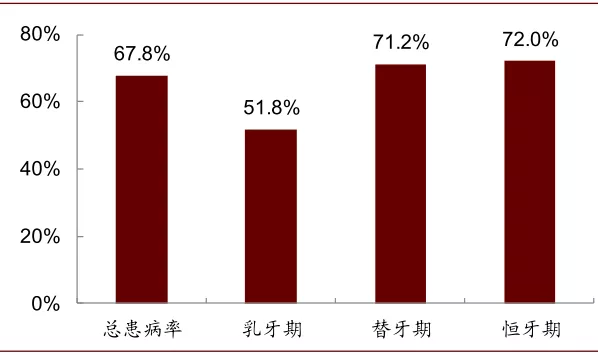

高患病+低渗透,中国正畸市场空间可期。中华口腔医学会口腔正畸专业委员会对25,392名中国儿童和青少年的调查显示:2015年乳牙期组、替牙期组、恒牙期组的错颌畸形患病率分别为51.8%、71.2%、72.0%,三组总患病率高达67.8%。灼识咨询和European Journal of Paediatric Dentistry数据显示,2019年中国全人口错颌畸形患病率为72.0%,2019年患者人数约为10亿人,但2019年中国正畸案例数量仅为290万例,渗透率不足0.3%,远低于美国1.8%和欧洲0.8%。

图表:中国儿童和青少年错颌畸形患病率(2015)

资料来源:中华口腔医学会口腔正畸专业委员,中金公司研究部;

注:乳牙期是3-6岁,替牙期是6-11或12岁,恒牙期是替牙期之后

图表:全球正畸服务渗透率对比(2019)

资料来源:灼识咨询,European Journal of Paediatric Dentistry,中金公司研究部

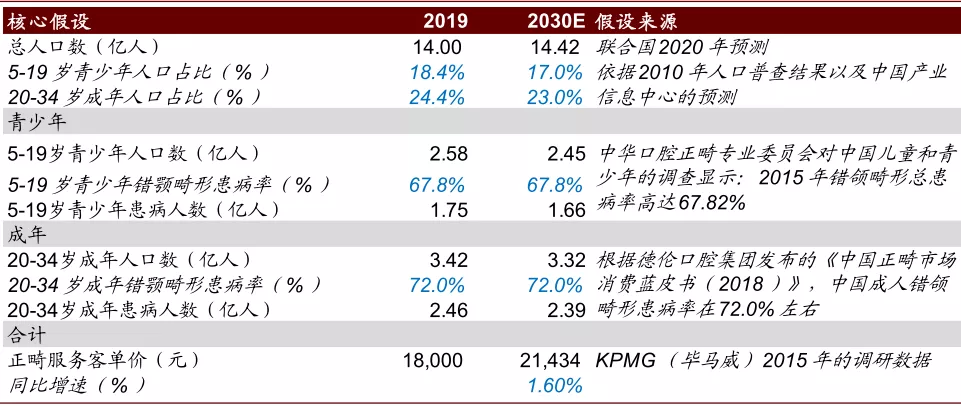

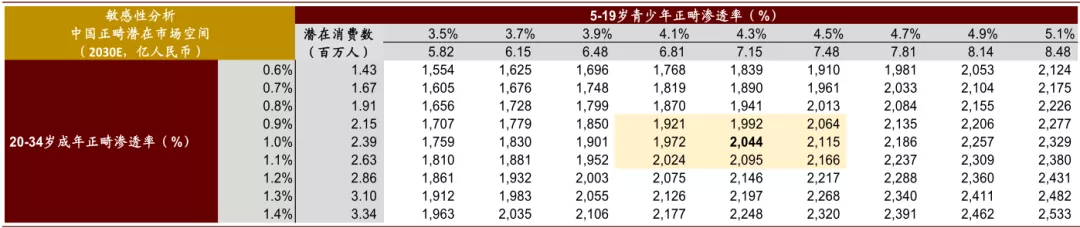

中国正畸市场空间约为2,000亿人民币。美国正畸协会建议(2016)牙齿矫正的最佳时期分为两个阶段,一是5-19岁青少年,二是20-34岁成年人。参考美国牙科协会的数据,2018年青少年及成人正畸的渗透率分别为10.0%和2.0%,我们假设中国2030年青少年及成人正畸的渗透率分别在3.5-5.1%以及0.6-1.4%之间。我们测算得出2030年中国正畸案例数有望上升到953万例,2019-30年复合增长率为11.5%,2030年中国正畸市场的潜在市场空间中值为2,044亿人民币,2019-30年复合增长率为13.3%。

图表:中国正畸潜在市场空间测算核心假设(2030E)

资料来源:国家统计局,联合国,中国产业信息中心,中华口腔医学会口腔正畸专业委员,德伦口腔集团发布的《中国正畸市场消费蓝皮书(2018)》,KPMG,中金公司研究部

图表:中国正畸潜在消费人数及市场空间敏感性分析(2030E)

资料来源:国家统计局,联合国,中国产业信息中心,中华口腔医学会口腔正畸专业委员,德伦口腔集团发布的《中国正畸市场消费蓝皮书(2018)》,KPMG,中金公司研究部

隐形正畸具有多重优势,有望迎来发展期

对比传统托槽矫治产品,隐形正畸在美观、卫生、舒适度、治疗周期等方面具有较强优势。隐形正畸产品是一种通过3D打印等技术制造的透明牙齿矫治器。1)对患者而言,相比于传统的托槽式正畸产品,隐形正畸产品可由患者自行摘戴,在舒适度、口腔卫生清洁及降低牙周病风险等方面均更有优势,价格略高。2)对医生而言,隐形正畸产品的提供商会进行特定的培训以及矫治方案设计的额外支持,对医生的要求相对较低,且方便采用,此外,隐形正畸产品复诊频率低,每次复诊时间短,提升医生效率。

图表:各类正畸技术对比(截至2021年2月)

资料来源:灼识咨询,德伦口腔集团发布的《中国正畸市场消费蓝皮书(2018)》,中金公司研究部

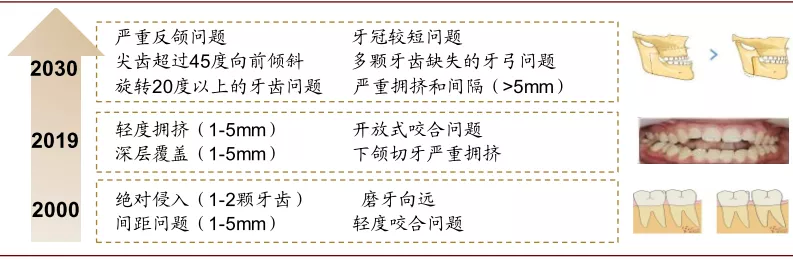

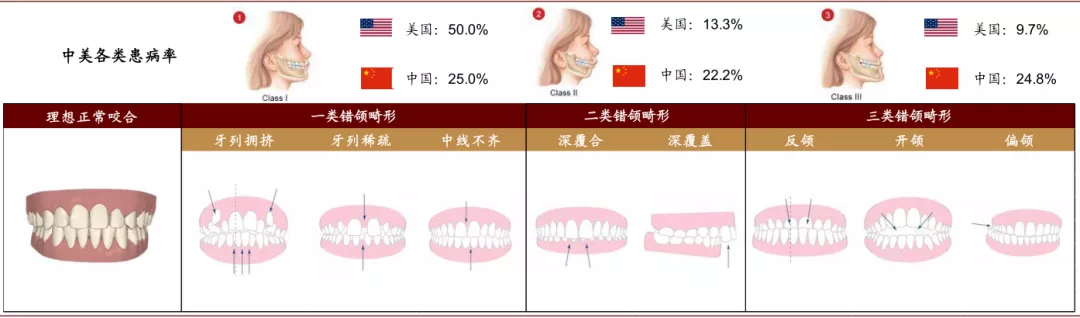

隐形正畸产品目前已逐渐拓宽至严重错颌适应症。2019年隐形正畸已经能够解决所有适应症的一半,我们预计未来隐形正畸矫治器将覆盖更多复杂适应症。由于复杂的正畸病例在中国更为普遍(2019年二类/三类错颌率分别为30.0%和18.5% vs美国18.0%和4.9%),我们认为未来中国将有更多的潜在用户能够使用隐形正畸产品。

图表:隐形正畸产品主要适应症

资料来源:灼识咨询,中金公司研究部

我们认为隐形正畸市场发展主要受益于医生人均年案例数的增加、全科医生使用率的提升以及产品线的丰富。灼识咨询数据显示,2019年美国和中国隐形正畸案例数量分别达150万和30万例,占正畸合计案例数的33.3%和10.3%,占比逐年提升。我们预计未来隐形正畸案例数有望进一步提升,带动其市场增速将快于正畸整体行业。

图表:中国隐形正畸市场的主要增长动力(截至2021年2月)

资料来源:艾利科技财报,灼识咨询,蛋壳研究院,国家药品监督管理局,中金公司研究部

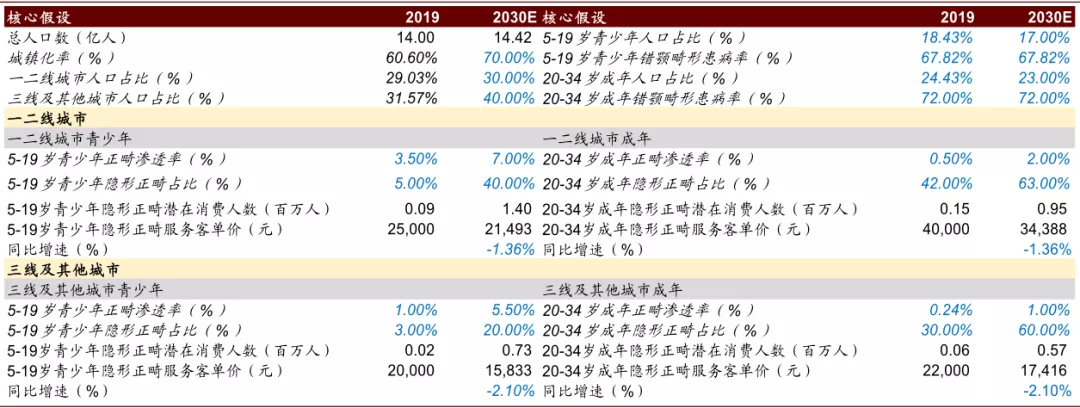

中国隐形正畸市场空间约800亿人民币。考虑到主流无托槽隐形矫治器厂商对一二线城市及三线和其他城市两个市场的产品战略不同,我们对各级城市以及年龄分组分别进行了市场空间测算,测算得出2030年中国隐形正畸案例数量有望上升到360万例,2019-30年复合增长率为24.9%,2030年中国隐形正畸市场的潜在市场空间中值为831亿人民币,2019-30年复合增长率为21.5%。

图表:中国隐形正畸潜在市场空间测算核心假设(2030E)

资料来源:国家统计局,联合国,中国产业信息中心,中华口腔医学会口腔正畸专业委员,德伦口腔集团发布的《中国正畸市场消费蓝皮书(2018)》,头豹研究院,灼识咨询,中金公司研究部

图表:中国隐形正畸潜在消费人数及市场空间敏感性分析(2030E)

资料来源:国家统计局,联合国,中国产业信息中心,中华口腔医学会口腔正畸专业委员,德伦口腔集团发布的《中国正畸市场消费蓝皮书(2018)》,头豹研究院,灼识咨询,中金公司研究部

“技术能力+销售服务”构成隐形正畸行业护城河

中国的隐形正畸市场目前竞争格局较为集中化。灼识咨询数据显示,按销售案例数量统计,2019年和2020年前3季度中国隐形正畸市场主要由艾利科技(43.5%、41.0%)、时代天使(39.5%、41.3%)和正雅齿科(8.3%、8.4%)三大品牌占据。

图表:中国的隐形正畸市场市占率(按销售案例数量)

资料来源:灼识咨询,中金公司研究部

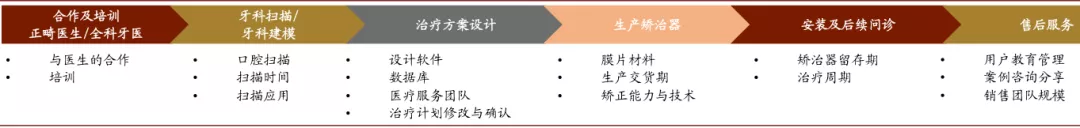

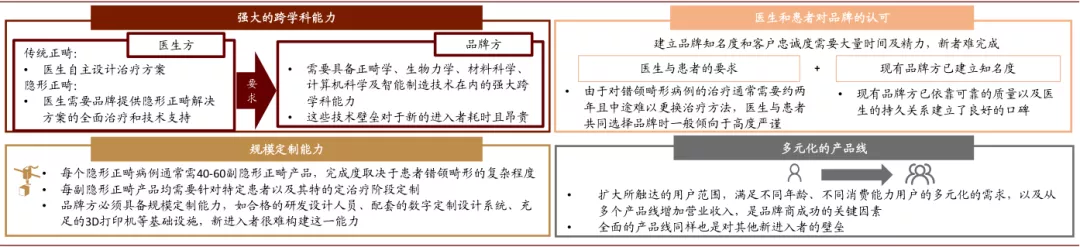

类比“木桶效应”,“技术能力+销售服务”构筑行业核心竞争力。我们认为该行业集“医疗+科技+消费”于一体,竞争取决于“木桶定律”,厂家需要做到在产品和各项服务流程环节都拔得头筹。该领域为医生和患者提供“个性化产品和服务”,又需要企业经营取得“规模化效益”,市场竞争不仅考验专利、膜片材料、扫描建模、软件开发等环节的专业技术能力,也非常注重品牌在临床服务模式上构建的学术能力。

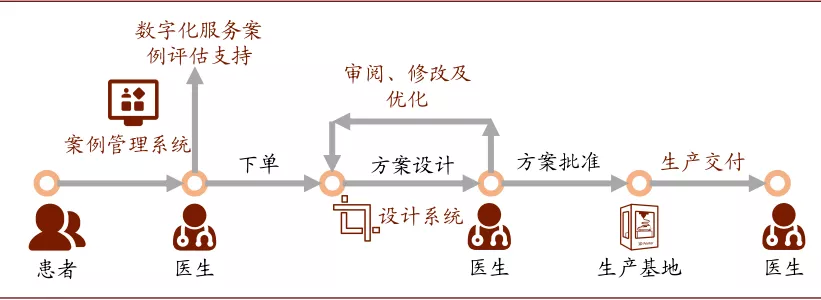

图表:隐形矫治器提供商服务全流程(2020)

资料来源:灼识咨询,中金公司研究部

图表:中国隐形正畸行业的核心竞争力(2020)

资料来源:灼识咨询,头豹研究院,动脉网,中金公司研究部

正畸技术发展革新,进入无托槽隐形时代

正畸矫治为口腔医疗服务一大类别

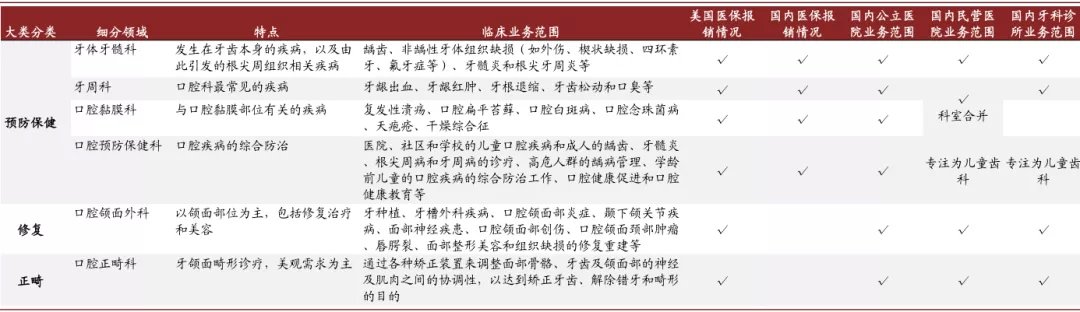

口腔医疗服务主要分为正畸、修复及预防保健服务。根据美国牙科协会的分类,口腔医疗分为可以大致分为预防保健、修复及正畸服务。

► 预防保健服务:其适应症为各类龋齿、牙疼、牙齿敏感、外伤拔牙等牙体问题,包括牙周及口腔黏膜出血、红肿等传统口腔医疗病症。服务内容较为丰富,涵盖口腔黏膜科、牙周病科、牙体牙髓科、儿童口腔科、预防口腔科等多部门科室,涉及口腔基础清洁、拔牙、洗牙、根管治疗等传统服务内容。

► 修复服务:其适应症为牙列及牙体的缺损和缺失以及口腔颌面缺损。修复服务通过合理地设计制作各种修复体,恢复和改善患者的口腔功能和形态,以保障患者口腔器官及全身的健康。内容除常规镶牙服务外,还包括植牙、贴片、全口义齿修复,瓷嵌体修复、隐形义齿等美学相关的修复服务。

► 正畸服务:其适应症为错颌畸形,根据世界卫生组织(2015)的定义,错颌畸形不是疾病,而是一系列的牙齿偏移,包括拥挤、间隔、突出等,将按其严重程度由轻到重以及治疗的复杂度由简单到复杂对其进行分类。其中,一类指间距,拥挤过度或不足、中线不齐等问题;二类指深覆合、深覆盖等问题;三类指较为严重的开颌、反颌、偏颌等问题。正畸是利用技术手段纠正错颌畸形达到理想正常咬合的过程。

图表:口腔医疗服务分类(2020)

资料来源:美国牙科协会,北大口腔医院,杭州口腔医院,瑞尔齿科,中金公司研究部

图表:常见的错颌畸形的表现方式及中美患病率对比(2019)

资料来源:世界卫生组织,灼识咨询,中华口腔医学会口腔正畸专业委员,中金公司研究部

无托槽隐形矫治为正畸最新一代技术

正畸技术可以分为两类,即传统的托槽矫治技术以及无托槽隐形矫治技术。传统的托槽矫治技术以及无托槽隐形矫治技术的原理都是持续对牙齿施力,从而让牙齿移动到最佳位置。但两者的所采取的施力方式和步骤不同。

► 传统的托槽矫治技术:托槽粘粘在牙冠中心,把不同弹性和硬度的钢丝固定在托槽上,通过钢丝形变和弹性牵引来实现牙齿移动。必须经历排齐、整平、关缝、微调等阶段。传统正畸治疗是口腔科中最复杂的专业,要求医生每隔三周左右进行一次手动操作,并通过肉眼来观察是否根据预想方案移动。

► 无托槽隐形矫治技术:利用高分子材料牙套包住整个牙冠,牙套的形变对牙齿产生推力和拉力,通过40-60副不断更换调整的矫治器,不断小范围地移动牙齿,以达到牙齿矫治的目的。无托槽隐形矫治技术通过大数据模拟牙齿从初始状态到终点过程,包括时间、具体位置信息等。

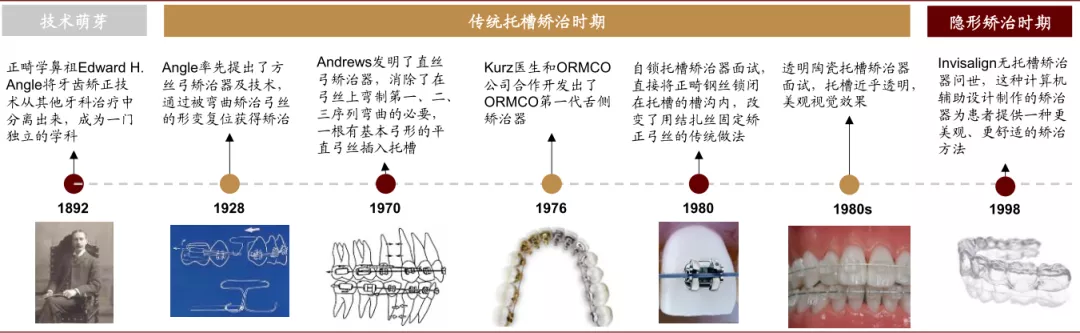

现代正畸矫治技术已发展百年,隐形矫治为最新技术。1892年正畸学鼻祖Edward H. Angle将牙齿矫正技术从其他牙科治疗中分离出来,成为一门独立的学科。1928年Angle率先提出了方丝弓矫治器及技术,即通过方形矫治弓丝与方形槽沟的紧密接触获得矫治力,此后的100年时间里传统式托槽矫治器在技术和形式上不断完善发展,但鲜有颠覆性突破。直至1998年艾利科技推出第一款隐适美(Invisalign)无托槽矫治器,这种计算机辅助设计制作的矫治器为患者提供了一种更美观、更舒适的矫治方法。

图表: 现代口腔正畸技术发展历程

资料来源:孔卫东, 徐浩. 现代口腔正畸学发展史及其启示[J]. 医学与哲学, 2009, 30(10).,中金公司研究部

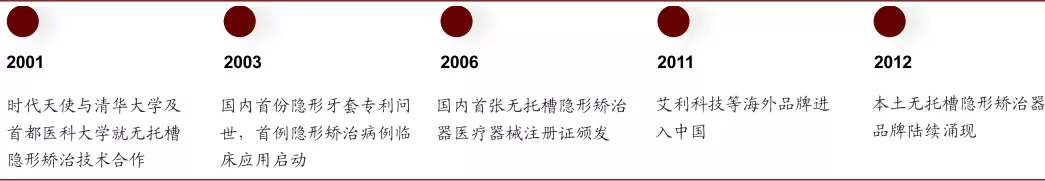

无托槽隐形矫治技术在中国的发展历程较短。中国无托槽隐形矫治技术的发展开启于2001年,时代天使与清华大学及首都医科大学展开技术合作。直至2006年中国的首张无托槽隐形矫治器医疗器械注册证才得以问世。之后2011年艾利科技等国外品牌相继进入中国市场,2012年中国本土品牌陆续涌现,形成了目前的市场格局。

图表:无托槽隐形矫治技术中国发展简史

资料来源:国家知识产权局,蛋壳研究院,中金公司研究部

中国成为全球正畸市场主要驱动力

全球市场:正畸成口腔新趋势之一

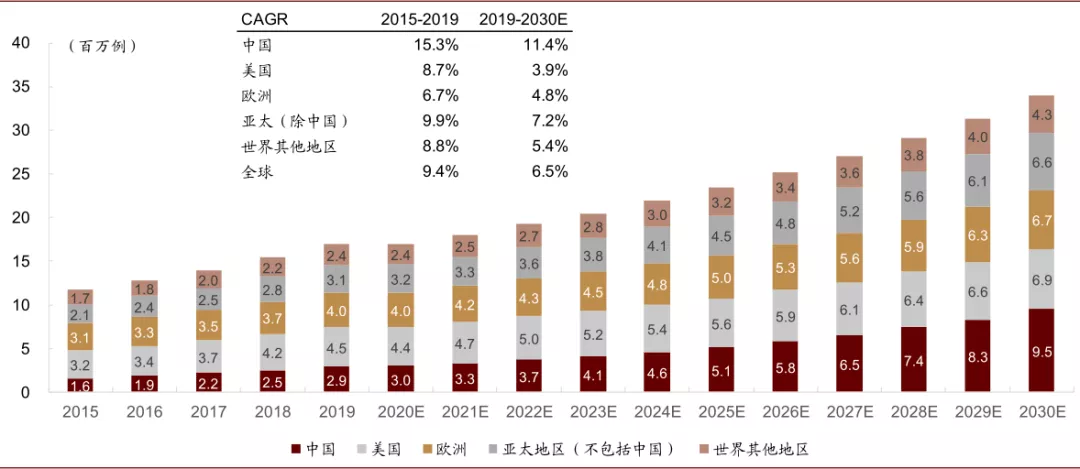

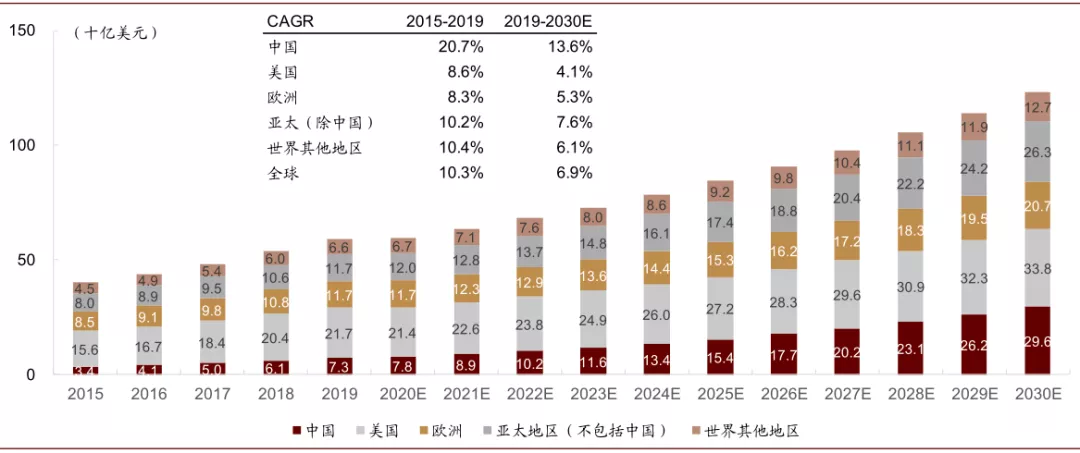

全球正畸市场保持稳定增长。灼识咨询数据显示,2019年全球正畸案例数量达1,690万例,对应市场规模为590亿美元,2015-19年复合增长率分别为9.4%和10.3%;其预计2030年全球正畸案例数量有望达到3,390万例,对应市场规模为1,232亿美元,2019-30年复合增长率分别为6.5%和6.9%。

图表:全球正畸完成案例数(2015-2030E)

资料来源:灼识咨询,中金公司研究部

图表:全球正畸市场规模(2015-2030E)

资料来源:灼识咨询,中金公司研究部

► 美国正畸市场:灼识咨询数据显示,2019年美国正畸案例数量达450万例,对应市场规模为217亿美元,2015-19年复合增长率分别为8.7%和8.6%;其预计2030年美国正畸案例数量有望达到690万例,对应市场规模为338亿美元,2019-30年复合增长率分别为3.9%和4.1%。

► 欧洲正畸市场:灼识咨询数据显示,2019年欧洲正畸案例数量达400万例,对应市场规模为117亿美元,2015-19年复合增长率分别为6.7%和8.3%;其预计2030年欧洲正畸案例数量有望达到670万例,对应市场规模为207亿美元,2019-30年复合增长率分别为4.8%和5.3%。

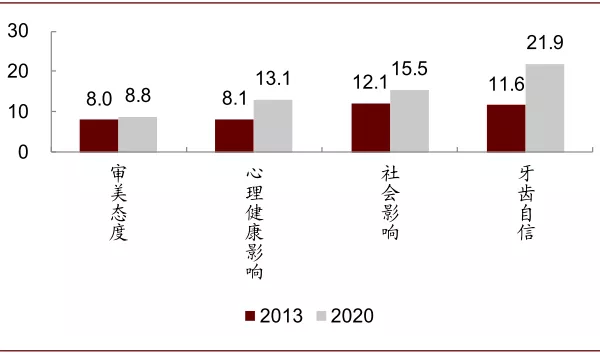

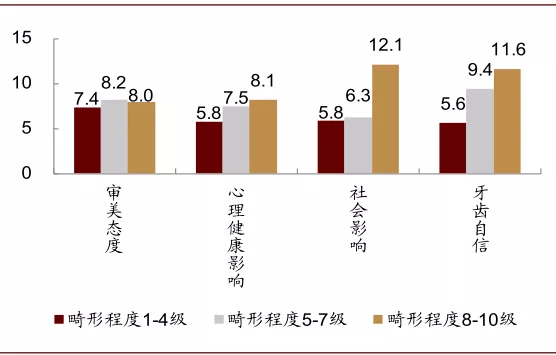

正畸市场在世界范围内的蓬勃发展得益于消费者对于牙科审美和口腔保健意识的觉醒。2006年德国心理学家Klages建立了牙科审美社会心理影响量表(PIDAQ),此后被应用于众多欧美国家学术研究。Bourzgui和Bellot的学术研究发现2010年以来错颌畸形对于受访者审美以及生活质量的影响逐渐变大,且随着畸形严重程度越高,负面影响越大,对正畸矫治的主观需求相应增加。而亚太地区的韩国,受社会文化的影响,年轻人普遍对于口腔健康的保健意识较强,出门均会随身携带牙具,方便随时刷牙,同时受众多明星整牙影响,牙齿矫正也成为流行。

图表:欧洲错颌畸形患者PIDAQ得分变化(2013 vs 2020)

资料来源:Bourzgui, Farid, Diouny, et al. The impact of malocclusions and orthodontic treatments on a patient's quality of life[J]. Integrative Journal of Medical Sciences, 2020, 7:1-8.,中金公司研究部;注:得分越高影响越大

图表:欧洲错颌畸形患者PIDAQ得分与其严重程度(2013)

资料来源:Bellot, Montiel, Almerich. Psychosocial impact of malocclusion in Spanish adolescents[J]. Korean Journal of Orthodontics, 2013, 43(4):193-200.,中金公司研究部;注:得分越高影响越大

中国市场:正畸市场规模仍有较大提升空间

中国正畸市场领跑全球。灼识咨询数据显示,2019年中国正畸案例数量达290万例,对应市场规模为73亿美元,2015-19年复合增长率分别为15.3%和20.7%;其预计2030年中国正畸案例数量有望达到950万例,对应市场规模为296亿美元,2019-30年复合增长率分别为11.4%和13.6%。

需求端:消费能力提升,“爱美”需求提振

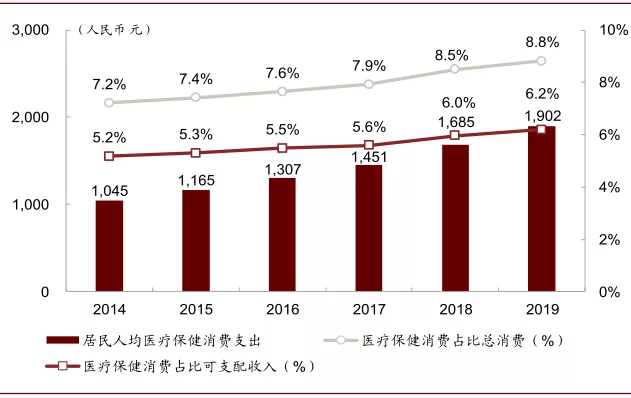

医疗保健消费支出金额持续提升。国家统计局数据显示,2019年中国居民人均医疗保健消费支出金额为1,902人民币,在人均可支配收入和消费支出的占比分别为6.2%和8.8%,相较2014年增加1.0和1.6个百分点。

图表:中国居民人均医疗保健消费支出金额及占比

资料来源:国家统计局,中金公司研究部

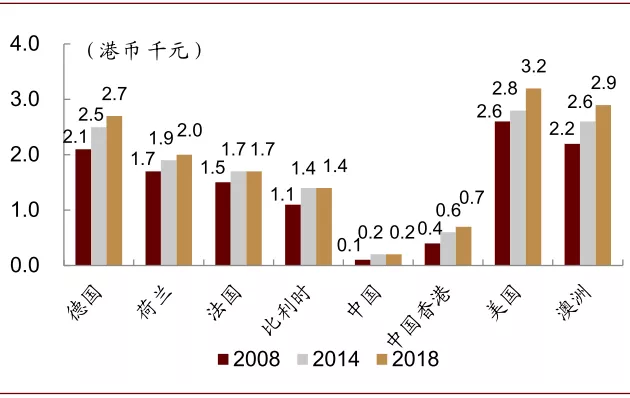

图表:按国家划分人均牙科开支(2008-2018)

资料来源:罗兰贝格,中金公司研究部

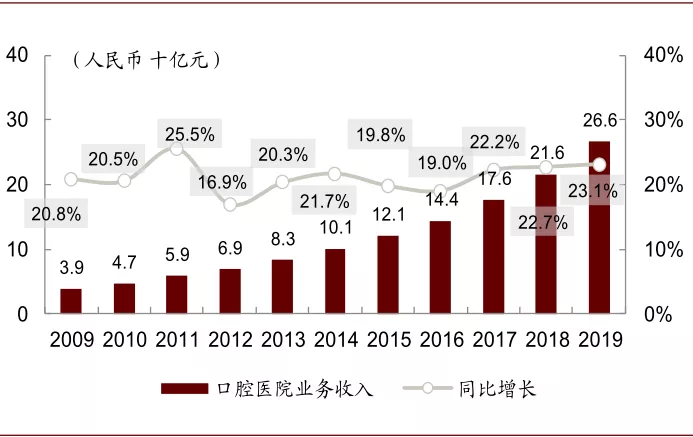

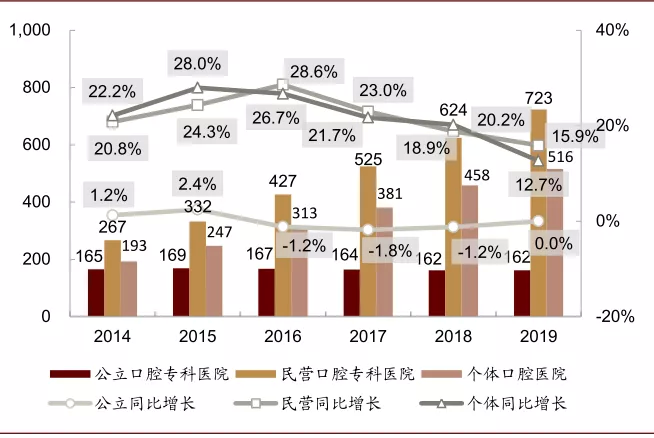

中国口腔市场增长迅速,机构数量及业务收入稳步上升。国家卫健委数据显示,2019年中国口腔医疗机构数达885家,2009-19年复合增速为12.0%,其中公立口腔专科医院162家,占比18.3%,民营口腔专科医院723家,占比81.7%。2019年中国口腔医院业务收入为266亿人民币,2009-2019年复合增速为21.2%。

图表:中国口腔医院业务收入(2009-2019)

资料来源:国家卫健委,万得资讯,中金公司研究部

图表:中国各类型口腔机构数量及增速(2014-2019)

资料来源:国家卫健委,万得资讯,中金公司研究部

口腔保健意识提升,审美需求觉醒。随着“颜值经济”的盛行,变美逐渐发展为大众需求,追求牙齿口腔方面的形象美变得越来越普遍。牙齿不够白、不够整齐等与口腔形态“美”相关的问题日渐进入居民视野,成为患者主动寻求解决的问题。

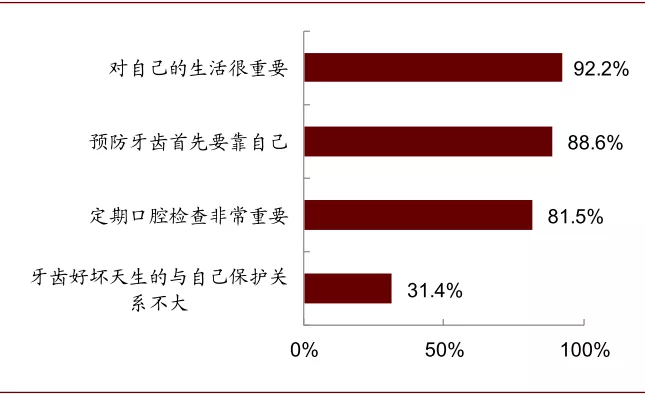

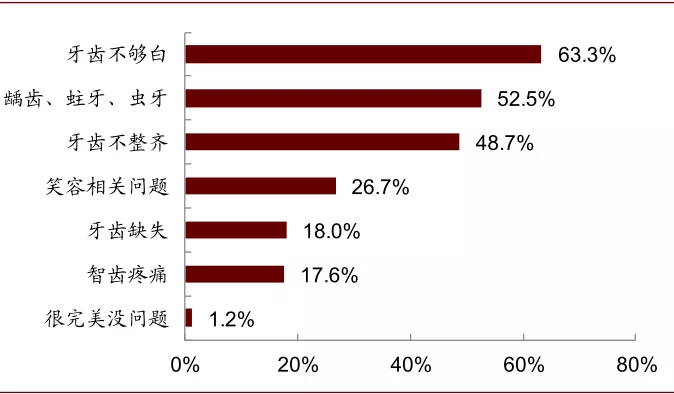

► 蛋壳研究院调查数据显示(2020),受访者中认为口腔健康对自己生活很重要的有92.2%;认为自己的牙齿不够白的有63.3%,认为自己的牙齿不够整齐的有48.7%,认为自己的笑容方面(包括露龈笑、牙中缝不齐、笑线问题)需要矫治的有26.7%。

► 新氧数据库专门对消费者“美”的认知进行了调查(2020),发现对于齿科美学(如牙齿美白、整齐、牙贴面、下颌形态等),有超过58.2%的人表示在有条件的情况下会尝试齿科美学医疗服务;有28.4%的人表述目前还没有尝试过。

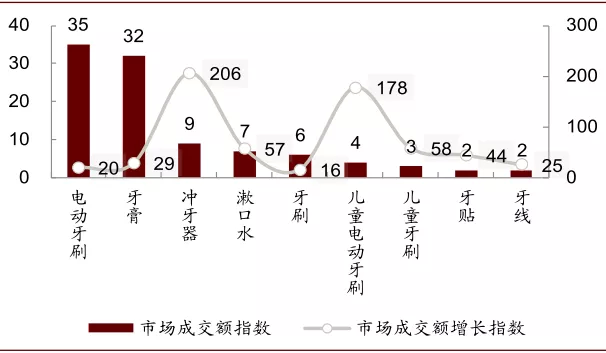

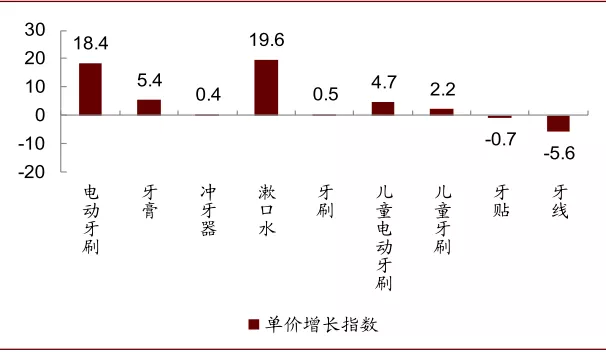

► 天猫新品创新中心(TMIC)口腔护理品销售情况显示(2020),几乎所有口腔护理品的市场成交金额都迎来增长。价格方面,电动牙刷、漱口水等核心单品的价格升级明显,反映了消费者在口腔保健方面的心理预期价格提升,愿意在此方面进行投入。

图表:中国居民对口腔健康态度(2020)

资料来源:蛋壳研究院,中金公司研究部

图表:中国居民口腔健康方面的主要困扰(2020)

资料来源:蛋壳研究院,中金公司研究部

图表:天猫平台口腔护理品销售情况(2020)

资料来源:蛋壳研究院,天猫新品创新中心,中金公司研究部;

注:市场成交额指数为电商行业术语,包括已付款以及未付款订单,用于研究顾客的购买

图表:口腔护理品单价增长情况(2020)

资料来源:蛋壳研究院,天猫新品创新中心,抖音,中金公司研究部

供给端:正畸医生团队建设迎来增长新机遇

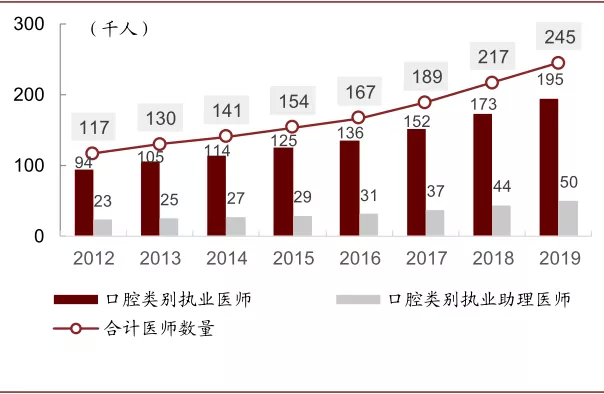

中国口腔医疗工作者数量稳步上升,但与欧美等国家配备比依然有差距。中国卫生统计年鉴显示,2019年中国口腔类别执业(含助理)医师数量达24.5万人,2014-19年复合增长率为11.7%。然而与发达国家相比,中国口腔市场口腔医生配备覆盖率依然较低。国际口腔医生联合会(The International Federation of Dental Hygienists,IFDH)数据显示,2019年中国每百万人拥有的口腔医生数量仅为175名(vs欧美平均约700名),2019年中国口腔医生人口比率为1:5,714,低于世界卫生组织建议值1:5,000。

图表:中国口腔类别执业医师及执业助理医师数量

资料来源:卫生统计年鉴,中金公司研究部

图表:主要国家每百万人拥有的口腔医生数量(2017)

资料来源:IFDH,中金公司研究部

正畸医生人数相较于发达国家短缺迎来挑战,但是数字化降低有望正畸执业门槛带来发展机遇。

► 挑战:中国正畸医生短缺。从2009年开始,中华口腔医学会/中国口腔正畸学会(COS)为引导患者选择合格的正畸医师,减少不良医疗后果的发生,开始针对正畸医生的专科会员入会认证。入会要求具备正规高等院校正畸专业硕士及以上学历,且需要至少从事正畸专业工作10年以上并获得副高级职称(副主任医师)。中国卫生统计年鉴数据显示,2019年中国有5,292名注册正畸医生,折合每百万人中有4名正畸医生。对比美国,灼识咨询的数据显示,2019年美国有10,814名正畸医生,折合每百万人中有33名正畸医生。

► 机遇:中国全科口腔医生有较大的开发潜力。隐形正畸通过数字化模拟技术,扩大可操作的医生人群,降低对医生的技术要求,品牌方可以通过培训和认证医生以及提供专业的临床服务,让医生将一部分工作交给计算机完成,解放医生生产力,一定程度上弥补医生短缺的问题。中国卫生统计年鉴数据显示,2019年中国有210,700名全科口腔医生,折合每百万人中有148名全科口腔医生。对比美国,灼识咨询数据显示,2019年美国共有158,240名全科口腔医生,折合每百万人中有481名全科口腔医生。

隐形正畸迎合“爱美”需求,更受青睐

隐形正畸占比稳步提升,中国成核心驱动力

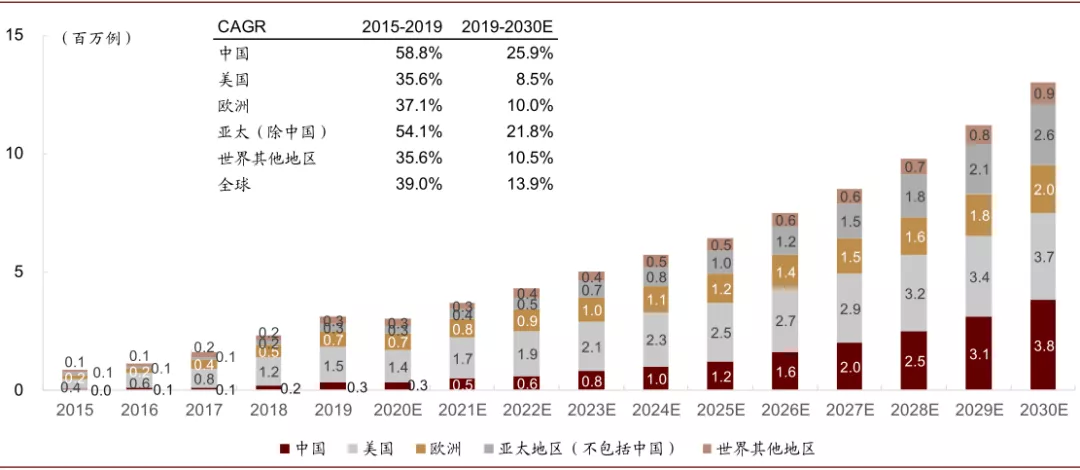

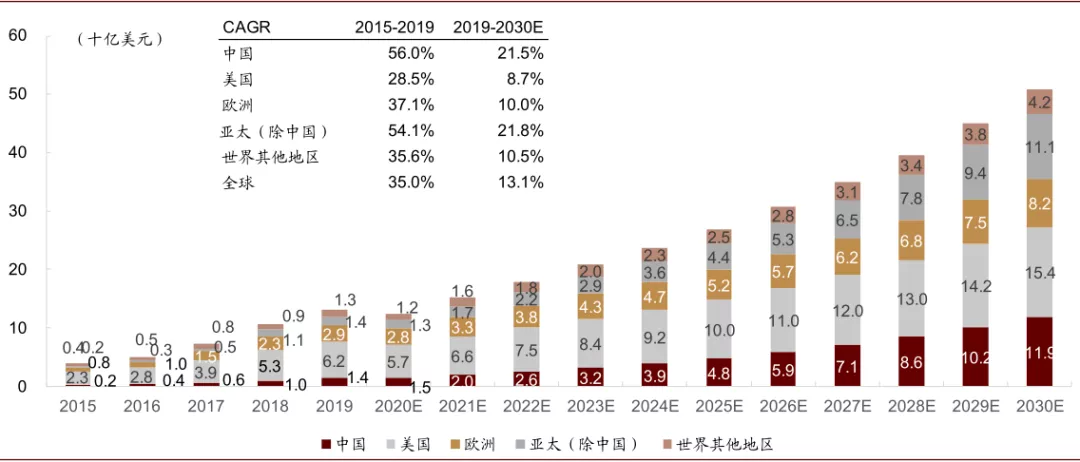

隐形正畸案例数量占比不断提升。灼识咨询数据显示,2019年全球隐形正畸案例数量达310万例,对应市场规模为131亿美元,2015-19年复合增长率分别为39.0%和35.0%;其预计2030年全球隐形正畸案例数量有望达到1,290万例,对应市场规模为509亿美元,2019-30年复合增长率分别为13.9%和13.1%

图表:全球隐形正畸完成案例数(2015-2030E)

资料来源:灼识咨询,中金公司研究部

图表:全球隐形正畸市场规模(2015-2030E)

资料来源:灼识咨询,中金公司研究部

► 美国市场:2019年美国隐形正畸的案例数达150万例,在正畸病例中占比33.3%,2015-19年复合增速达35.6%,其预测2030年有望达到370万例,2020-30年复合增速将达8.5%,占总正畸病例数的53.6%。

► 欧洲市场:2019年欧洲隐形正畸的案例数达70万例,在正畸病例中占比17.5%,2015-19年复合增速达37.1%,其预测2030年有望达到200万例,2020-30年复合增速将达10.0%,占总正畸病例数的29.9%。

中国市场:三四线城市及青少年市场将成主要增长动力之一,多产品组合有望把握高增长市场潜力

中国市场有望成为全球隐形正畸市场的核心驱动力。鉴于中国市场目前仍处于快速成长阶段,我们预计未来中国将成为全球隐形正畸市场的核心驱动力。灼识咨询数据显示,2019年中国隐形正畸市场规模为14亿美元,占全球市场的10.6%,2015-19年复合增长率为56.0%,其预计2030年中国隐形正畸案例市场规模有望达到119亿美元,占全球市场的23.4%,2019-30年复合增长率为21.5%。

一二线城市为中国隐形正畸的主要市场,三四线城市规模快速增长。鉴于隐形正畸价格较高,美观性强的特点,相比之下隐形矫治技术更容易在一二线城市受到追捧。但三线及其他城市由于基数较低,叠加隐形矫治品牌也在不断下沉推出低价位的产品线,我们认为其隐形正畸的市场规模潜力依然较大。

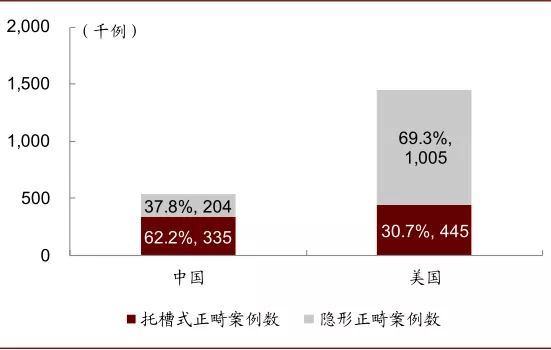

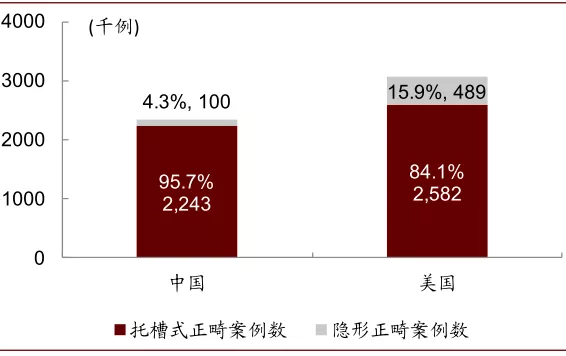

青少年儿童有望成下一潜力增长点。灼识咨询数据显示,2019年中国成人和青少年儿童隐形正畸的案例数在所有正畸病例中的占比分别达37.8%和4.3%(vs 美国69.3%和15.9%),主要因为成人经济承受能力高,而中国家长对青少年儿童隐形正畸的技术认识不足,对传统托槽矫治技术的接受度更高。但随着代际的转化,我们预计未来的家长对于隐形正畸的接受度将有所提升。

图表:中美成人隐形正畸渗透率对比(2019)

资料来源:灼识咨询,中金公司研究部

图表:中美青少年及儿童隐形正畸渗透率对比(2019)

资料来源:灼识咨询,中金公司研究部

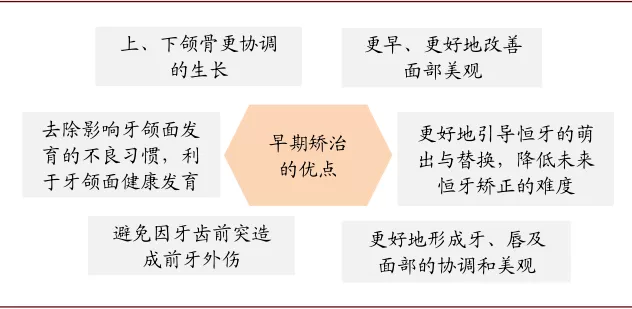

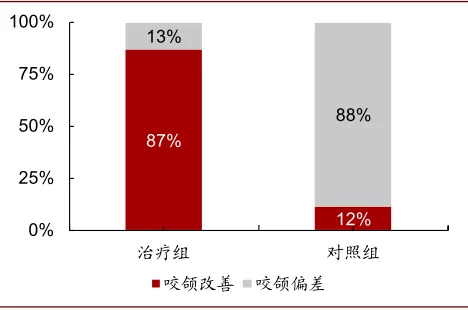

根据文献[1],早期的错颌矫治可有效的阻断儿童错颌畸形的发生和发展。美国正畸协会颁布的《儿童错颌畸形的早期矫治指南》(2011)中明确建议,儿童错颌畸形的检查不应迟于7岁。根据Keski-Nisula于2006年发表在美国《牙齿矫正与口腔颌面骨科杂志》的研究表明,早期的错颌矫治对错颌畸形儿童咬合情况的改善率达到87%,而对照组仅为12%。中华口腔医学会口腔正畸专业委员调查显示:2015年替牙期组错颌畸形患病率为71.2%。目前,隐形矫治器生产商也推出针对替牙期儿童的产品,我们认为未来替牙期儿童矫治也有望成为增长潜力。

图表:美国正畸协会认为早期矫治的优点(2011)

资料来源:美国正畸协会发布的《儿童错颌畸形的早期矫治指南》(2011),中金公司研究部

图表:早期矫治对错颌畸形儿童咬合的改善情况(2006)

资料来源:Keski-Nisula发布在美国发布的《牙齿矫正与口腔颌面骨科杂志》(2006),中金公司研究部

从海外行业龙头看核心壁垒

海外口腔巨头进军隐形正畸领域

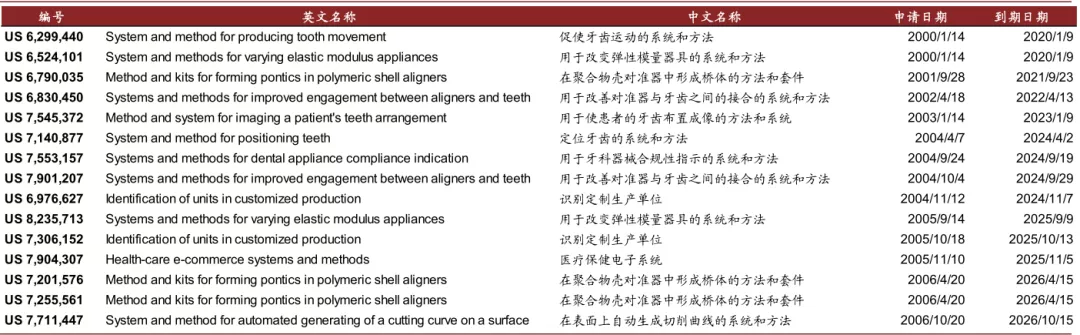

艾利科技是全球行业领导者。Align Technology(艾利科技)为隐形正畸的发明者,隐适美(Invisalign)的制造商,创建于1997年,是隐形正畸领域全球引领者。公司财报披露,2020年隐适美全球销量165万副,产生收入22亿美元,占公司总营收的90.4%。截至2020年12月,全球有超过100个国家的195,075名医生使用隐适美。根据美国专利局,截至2021年2月,艾利科技在美国拥有319项专利,其中74项专利与隐适美系列的透明矫治器相关。

图表:艾利科技隐适美系列5年内到期专利一览

资料来源:艾利科技官网,JUSTIA,中金公司研究部

其他海外口腔巨头开始布局隐形正畸领域。除了艾利科技外,Straumann、Henry Schien、3M等海外口腔巨头近年也陆续宣布进军隐形正畸市场。但目前进展仍然较为滞后,一方面是由于隐形正畸领域高度依赖数据量来完成机器学习,而数据积累需要时间;另一方面是由于部分巨头本身就具备传统托槽式正畸产品线,不少企业内部担忧大力投入隐形矫治会挤占本身的传统业务,因此在隐形正畸领域的市场和研发投入均不及艾利科技。

图表:海外主流隐形矫治器生产商(2020)

资料来源:灼识咨询,中金公司研究部

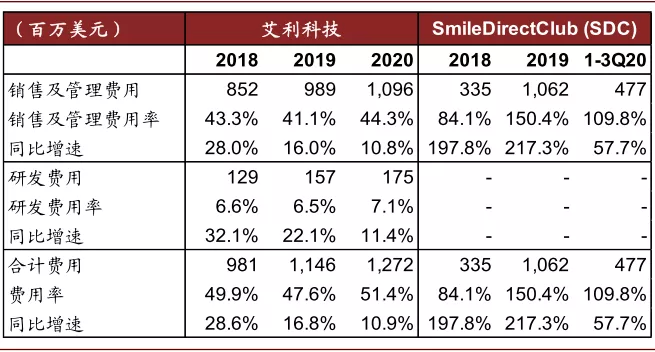

图表:艾利科技和SDC费用对比(2018-2020Q3)

资料来源:艾利科技财报,SDC财报,中金公司研究部;

注:SDC未公布研发费用

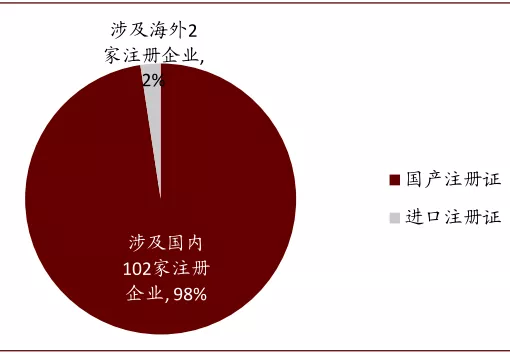

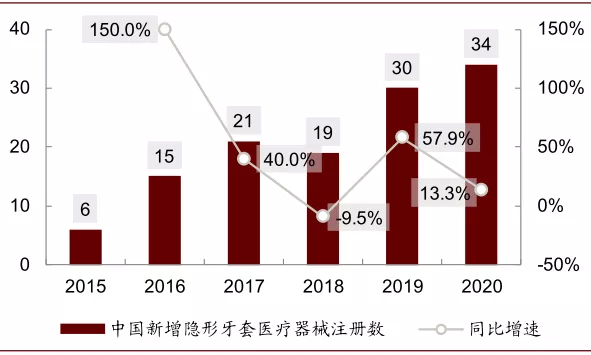

中国隐形正畸矫治器涌现,但竞争格局高度集中

属于二类器械,因此中国目前存在较多注册证。隐形正畸矫治器在中国属于二类医疗器械,生产企业只需要在所在地的省级药监局进行注册,流程也较为简单,只需经过“申请-受理-获取结果”即可。国家药品监督管理局的数据显示,截至2021年1月,中国现存有效隐形正畸产品注册证125张,由104家公司持有,其中122张为国产医疗器械注册证,由102家中国公司持有,另有3张为进口医疗器械注册证,由2家境外公司注册持有;2020年新获批注册证达34张,2015-20年复合增长率为41.5%。

图表:中国隐形矫治器医疗器械注册证分布情况(2020)

资料来源:国家药品监督管理局,动脉网,中金公司研究部

图表:中国新增隐形矫治器医疗器械注册数(2015-2020)

资料来源:国家药品监督管理局,动脉网,中金公司研究部

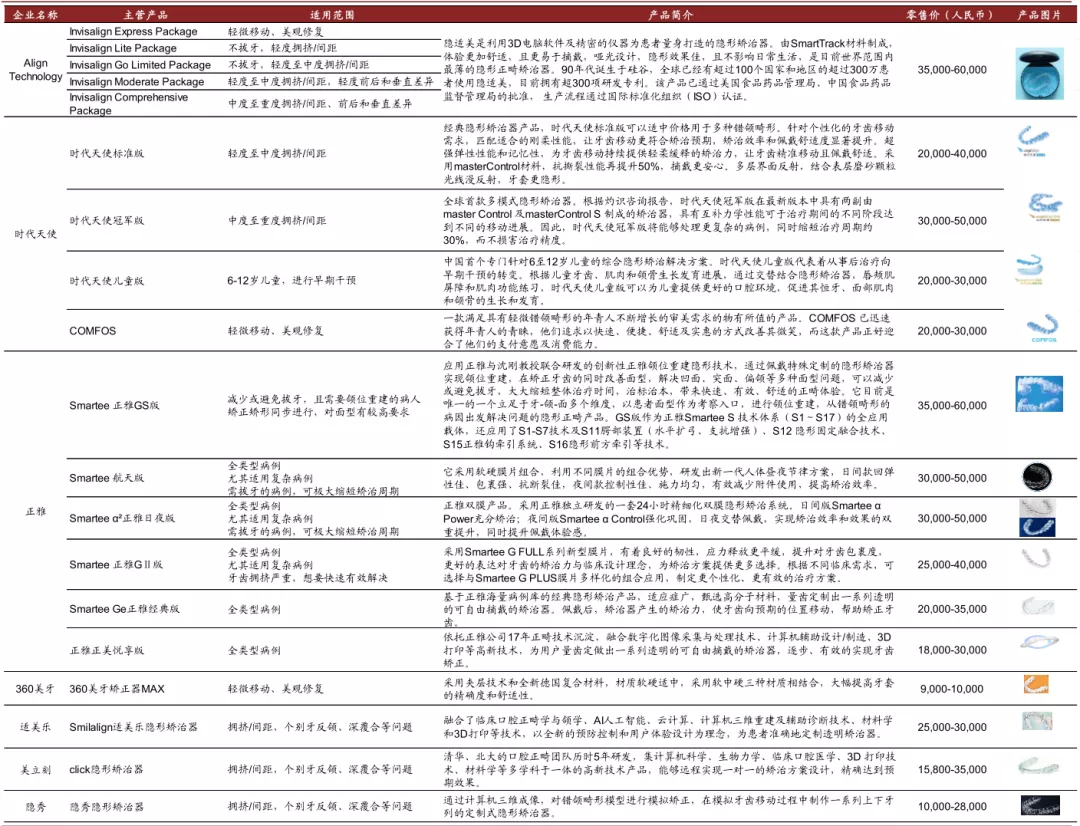

图表:中国主流隐形矫治器生产商产品线(2020)

资料来源:隐适美官网,时代天使官网,正雅官网,头豹研究院,国家药品监督管理局,中金公司研究部

隐形正畸横跨“医疗+消费+科技”领域,品牌价值不局限于单一环节

隐形正畸的产品和服务渗透在治疗服务的整个价值链。不同于传统的托槽式正畸产品,隐形正畸由于医生需要借助计算机进行治疗,企业承担了过去传统正畸医生的部分职能,需要凭借其强大的医学技术能力、数字化管理及设计软件以及销售服务团队,协助医生为患者提供全面且高效的正畸治疗,其中涉及扫描取模、案例评估、方案设计、方案优化、生产制造等多个环节。

图表:隐形正畸产品及服务的价值链(2020)

资料来源:灼识咨询,中金公司研究部;注:橙色字为企业承担的职能

专业技术能力构筑核心竞争力

技术能力构筑了市场头部参与者的核心竞争力。技术上隐形正畸要求生产企业具备正畸学、生物力学、材料科学、计算机科学及智能制造等科目的强大跨学科能力,能够完成矫治器的设计和制造工作;同时由于一个病例需要佩戴40-60副矫治器,企业还需要具备规模化定制生产能力。对应到具体价值环节上,膜片材料、扫描建模和软件开发是关键步骤。

专利搭建行业壁垒。根据中国专利数据库,截至2020年12月,时代天使在中国拥有注册专利83项,其中核心专利14项;正雅齿科拥有注册专利200项,其中发明专利20例,实用新型专利173例及外观设计专利7例。

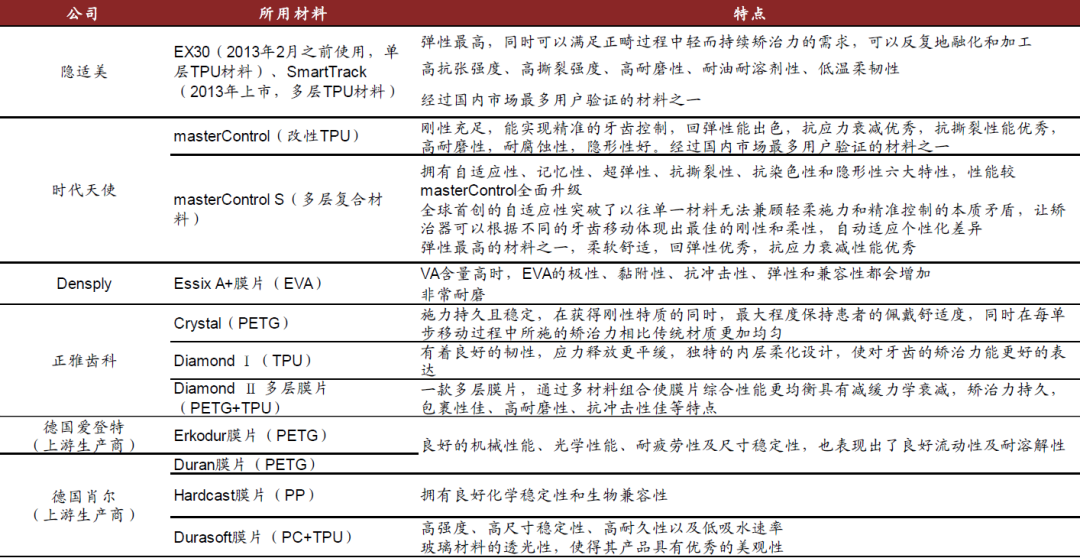

膜片材料是竞争重要环节

理想的正畸材料需要能够提供温和、恒定的矫治力。由于矫治器在摘戴过程中需要抵抗短而剧烈的形变,并且保持不断裂,同时不能引起摘戴困难,在长时间的使用过程中还需要释放轻而恒定的矫治力,因此矫治器需要具备高屈服应力、适宜的弹性模量以及尽可能低的应力松弛速率等特性。这要求其材料具备较好的弹性恢复能力、较高的储能性、较低的硬度、良好的成形性、透明性、生物相容性以及环境稳定性等特征。

目前隐形正畸材料品类丰富,主要包括苯二甲酸乙二醇酯(polyethylene tere-phthalate,PET)、聚对苯二甲酸乙二酯-聚乙二醇(polyethylene terephthalate-glycol,PETG)、热塑性聚氨酯(thermoplastic polyurethane,TPU)、聚碳酸酯(polycarbonate,PC)、聚丙烯(polypropylene,PP)材料及乙烯乙酸乙烯酯(ethylene vinyl acetate,EVA)。

膜片材料是中国隐形矫治器生产商竞争的重要环节。根据头豹研究院的调研显示,现阶段90%隐形正畸矫治器的生产商选择从德国肖尔(Scheu)和爱登特(Erkodent)两家供应商处采购原材料膜片,再进行隐形正畸产品的生产制造。主流品牌都在膜片环节拥有自己的知识产权,布局上游膜片环节是中国及海外大型生产商的重点着力方向。

以艾利科技为例,公司研发了SmartTrack材料。根据华西口腔医学杂志,SmartTrack材料是目前学术和业界普遍较为认可的膜片材料。其拥有轻柔而持续的矫治力,良好的弹性和控制力,以及良好的热塑性,同时也兼顾了美观和舒适。只是在透明度和持续性上稍有欠缺。而国内厂商也在积极研发布局自己的膜片材料。

图表:各类主流膜片材料特性对比(2020)

资料来源:王如意、赵志河、李宇。正畸用热压膜材料现状与展望[J],华西口腔医学杂志, 2018, 36(001):87-91;张宁,白玉兴等。不同厚度热压膜材料厚度稳定性的研究[J],华西口腔医学杂志,2010, 28(001):99-101;张宇,方东煜,白玉兴等,不同品牌正畸用热压膜材料吸水性能的比较[J],北京口腔医学杂志,2012, 20(001):1-3;李江洪,王影,曹瑞军等,医用热压膜材料理化性能研究[J],中国塑料杂志,2018, 32(012):56-61;Valeria Daniele,Ludovico Macera etc. Thermoplastic Disks Used for Commercial OrthodonticAligners Complete Physicochemical and Mechanical Characterization,, 2020, 13, 2386.,时代天使招股说明书,时代天使官网,正雅齿科官网,中金公司研究部;注:正雅齿科于2020年在第十九次全国口腔正畸学术会议正雅隐形矫治专场会议上发布Diamond II多层膜片,但截至2021年3月该材料未应用于公司已上市产品

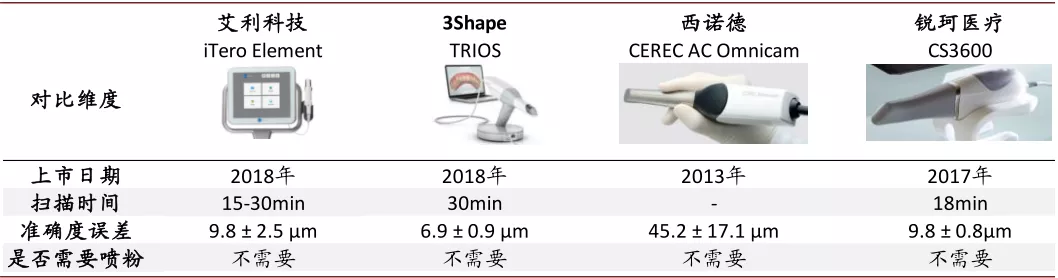

扫描建模是新竞技点

建模是隐形矫治器生产商的首要工作。企业提供的基本服务是在收到牙颌模型后,采用3D扫描技术录入三维数据,并利用数据模型模拟临床矫治设计与牙齿移动方式,确定可视化的畸形矫治方案,并将各个矫治阶段的三维牙颌模型进行3D打印,最终通过压膜机在批量成型的牙颌模型上压制出各阶段牙套。

口扫仪器成新竞技点。口腔扫描仪带来直接口腔数字化功能,处方提交到患者接收的时间得以缩短,并且避免了材料运输过程造成物理石膏模型损坏等问题。根据灼识咨询的统计,2019年中美两国口腔扫描仪在正畸治疗中的渗透率分别为65.0%和27.0%,我们认为中国市场口腔扫描仪的广泛使用将成为未来趋势,口扫使用比例有望进一步提升。

以艾利科技为例,公司拥有自主产权的口内扫描仪。据公司官网介绍,2015年艾乐科技推出了第一款iTero口内扫描仪,可以通过其提交患者三维牙颌模型。根据公司2020年报,超过73.0%的隐适美病例通过数字扫描提交患者数据。而国内厂商也在2018年开始与海外知名口内扫描仪品牌,例如3Shape、Carestream锐珂等公司达成战略合作。

图表:主流口腔扫描仪性能对比(2020)

资料来源:丁香园,隐适美官网、3shape官网,西诺德官网,锐珂官网,中金公司研究部

软件开发是高进入壁垒

数字化软件开发构筑了生产商的核心竞争力。隐形正畸的核心就是通过大数据和人工智能来预测牙齿每一阶段的移动方向及距离,从而制定下一步的治疗方案,因此计算机模拟虚拟治疗计划是企业的核心竞争力,需要有专业的大数据病理库和计算软件来进行支持。

以艾利科技为例,截至2020年12月,公司全球累计了超过900万例病例数据,并研发了专有软件ClinCheck治疗计划。该软件模拟了牙齿各个移动阶段,并详细说明了治疗期间使用的任何特征或附件的时间和位置。但隐适美专为欧美人群研发,欧美人颌面多为直面型,牙量与骨量相当,主要矫治目标为排齐这类简单病例,对矫治器材料的刚性要求不高,因此公司的亚洲数据库不如全球数据库发达。而国内厂商方面,亚洲病例数据累计数和数字化矫治方案设计能力也是其重点投入的核心竞争力。

专业培训和临床服务为医生赋能

医生培训及临床服务是关键步骤

医生培训及临床服务是跟医生维护良好关系的关键步骤。传统正畸对医生的专业要求极高,很多中国的全科口腔医生没有系统学习正畸知识,在能力上有欠缺,因此正畸渗透率一直不高。而隐形矫治技术降低了对于正畸医生的要求,只要是通过企业培训的口腔医生便可以执业,这一方面解决了中国正畸医生短缺的问题,另一方面也通过提供培来训课程及认证教育全科医生获得隐形矫治知识。此外,在医生诊断治疗过程中,企业给予医生医学与技术服务的赋能,该种方式有望有效解决医生实施矫治遇到的各种问题,维系和医生的长期关系。

以艾利科技为例,公司是全球认证医生模式的开创者,持续推进医生服务的本地化。根据公司官网和财报,

► 截止2020年12月,全球共有195,075名接受隐适美培训的医生,其中中国地区的医生超过10,000名。艾利科技2017年和2019年先后在上海、成都建立了两个培训中心,提供全球最先进的培训设备,通过模块化培训课程,为医生提供更多浸入式定制化课程。此外公司还会定期举办隐适美专题研讨会,邀请中华口腔医学会口腔正畸专业委员会委员、全国95%以上大学附属口腔医院及专科口腔医院的正畸科主任参加。国内厂商也在积极培训自己的合作医生,并通过举办学术大会和搭建KOL(Key Opinion Leader)网络等方式扩大自己的学术影响力。

► 公司目前在全球有三个设计中心,分别位于哥斯达黎加首都圣何塞、中国成都以及德国科隆。设计中心主要与当地经隐适美培训的正畸医生展开紧密合作,为患者创建高度定制的数字正畸治疗方案。除设计功能外,临床服务团队还会为隐适美医生提供日常技术培训以及技术支持,目前其在中国地区的临床服务团队仍在扩招。国内厂商以中国为基地,积极设立医学设计中心,打造专业临床服务团队,为医生提供案例评估、方案设计、技术支持等全方面的医疗服务。

品牌背书提高国民好感度

品牌是企业打造品牌形象的主要途径。由于正畸不是即时需求,消费者有较长时间进行信息检索和选择,因此不同于其他医疗耗材,隐形矫治器的品牌决策上除了医生及医院之外,患者本身也具备较大话语权。品牌“亲民形象”也成为企业打造品牌形象的特有步骤。

以艾利科技为例,根据公司官网,2020年公司与美国国家橄榄球联盟(NFL)达成协议。公司成为NFL的官方赞助商,除了成为美国橄榄球运动员口腔护理及矫正方面的指定品牌之外,公司还将定期向客户送出或售卖NFL门票。而国内厂商也在积极寻求与国家体育总局、中国航天基金会等知名机构进行合作,以提高国民认可度。

寄送服务模式存在风险,短期内难在中国推广。寄送服务是指不经过专业医生,由患者自行取样口腔印模,并提交给企业,不需要线下就医就可以完成整个牙齿正畸治疗的模式。该模式由美国上市公司SmileDirectClub(SDC)提出,起初由于价格低廉受到消费者追捧。

► 寄送服务目前面临学术界的较大质疑。美国正畸医师协会表示正畸需要在专业医师指导下进行,自助模式可能让用户忽略自身牙齿的一些健康问题,从而导致正畸过程中出现风险。美国正畸医师协会已于2017年在36个州对SDC提起诉讼。

► 医疗器械寄送服务在中国为违法行为。根据2018年11月23日国家药品监督管理局发布的《关于个人购买使用医疗器械的消费提示》,国家药监局强调,基于医疗器械的预期用途,绝大部分医疗器械在医疗机构内由具有资质且经培训合格的医护人员使用。我们认为寄送服务模式短期内在中国难以进行大范围推广。

风险

► 产品降价风险。隐形正畸矫治器注册程序及要求较为简单,目前存在较多注册证,激烈的市场竞争可能会导致品牌核心产品降价。

► 隐形正畸产品在中国市场推广进度不及预期。随着消费升级趋势,国内隐形正畸产品市场正逐步兴起,但仍需要进行市场推广和教育,考虑到整体市场仍处于新兴阶段,隐形正畸产品在中国市场推广进度可能不及预期。

► 口腔全科医生教育不及预期。目前行业持续扩容,口腔全科医生作为行业的重要组成部分,在行业快速成长阶段若终端口腔全科医生教育进展和程度不及预期,可能对整体行业发展带来风险。

► 病例数据累积和临床服务团队搭建不及预期。正畸技术需要病例数据的持续积累才能实现技术效率的优化提升,若医生需求不能被满足、终端病例数据积累不及预期或临床服务团队搭建不顺,可能对行业发展速度和产品升级带来风险。

► 新产品和新材料的出现对于隐形正畸产品进行替代。若具备更高临床获益性和经济价值的新产品和新材料出现,可能对隐形正畸产品市场造成冲击和负面影响,甚至对现有隐形正畸产品市场进行替代。

(智通财经编辑:秦志洲)

扫码下载智通APP

扫码下载智通APP