东吴证券:随吉利汽车(00175)新一轮产品周期开启,单车盈利能力有望持续改善

本文转自微信公众号“东吴汽车黄细里团队”。

公司业绩简述:

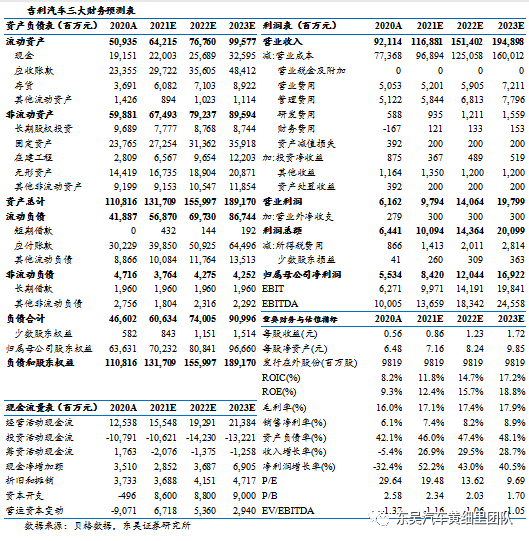

吉利(00175)2020年全年营业收入实现921.14亿元,同比-5.43%;归母净利润实现55.34亿元,同比-32.43%。2020H2实现营业收入552.94亿元,同比+10.94%,环比2020H1提升50.17%;归母净利润33.31亿元,同比-21.42%。2020H2毛利率15.25%,同比2019H2下降1.7pct,环比2020H1下降1.86pct;净利率6.02%,同比-2.48pct,环比+0.04pct。

2020H2净利润略低于市场预期,核心原因为单车盈利能力不及预期。

2020H2净利润略低于预期,核心原因为单车盈利能力不及预期。2020H2公司实现批发销量78.98万辆,同比2019H2上涨11.25%,环比上半年+48.49%,与营收涨幅基本持平。

2020下半年是3.0时代车型产品进入生命周期末端,竞争力下降,终端销售压力较大,下半年终端整体折扣不断提升,12月环比6月+2.24pct。吉利整体不包含领克品牌单车售价7.3万元,同比-2%。2020年全年销售费用占比5.49%,同比+ 1.04pct。

蓝色吉利行动计划推动新一轮产品周期开启,国内+国外齐头并进。

2021年看点:

国内市场上,吉利品牌旗下CMA平台首款轿车星瑞热销中,今年还将新推出车型包括吉利品牌星越L、A级中低端轿车SS11和极氪旗下SEA浩瀚架构的ZERO以及领克品牌的一款中大型SUV(沃尔沃SPA架构打造)、几何品牌几何A的换代车型等五款,有望成为新一代主力车型。

国外市场上,领克品牌正式进军欧洲市场,4月开始实现交付,有望成为新的增量。2)长期看点:蓝色吉利行动计划1为智能纯电汽车,设立极氪公司,4月份做最新品牌发布,利用SEA浩瀚架构的技术和规模优势结合自身完善的产能及供应链,打造高端智能纯电车型(首款车预计定价30-50万元)。

蓝色吉利行动计划2为智能节能汽车:同步发展强混/插混等智能混动汽车,继续增强吉利在燃油车市场的地位。

盈利预测与投资评级:

我们预计随公司2021年新一轮产品周期开启,海内外市场同步发力,2022-2023年将迎来爆发期,单车盈利能力有望持续改善。所以,我们将公司盈利预期上调为:归母净利润84.20/120.44/169.22亿元,同比+52.2%/+43.0%/+40.5%。

对应2021-2022年EPS由之前预期的0.89/1.16元调整为0.86/1.23元,23年对应EPS为1.72元,未来三年PE为19.48/13.62/9.69倍。考虑到吉利汽车产品和业绩进入改善周期,当下对应PE估值处于低位,维持吉利汽车“买入”评级。(1港币=0.84元,文中除收盘价和流通市值外单位均为人民币)

风险提示:全球疫情控制低于预期;下游乘用车需求复苏低于预期;与沃尔沃合并协同效应低于预期。

(智通财经编辑:李均柃)

扫码下载智通APP

扫码下载智通APP