绿城管理控股(09979)的2020年年报 是中国代建行业10年成长的切面

2018-2020年,港股2445家主板上市公司里(截止2020年3月22日),总共有104家企业净利润复合增速(CAGR)超过20%,其中一家就是绿城管理控股(以下简称“绿城管理”)(09979)。

3月22日晚间,“中国代建行业第一股”绿城管理控股发布的2020年年报。根据年报显示,公司实现营业收入18.13亿元;归母净利润4.39亿元,同比增长35.3%,再创新高。

在过去的2020年全年,纵使遇到疫情的冲击,但绿城管理的业绩拓展成绩单依旧亮眼:新拓代建项目的合约总建筑面积达1869万平方米,较去年同期增长约16.8%;新拓代建项目代建费预估58.1亿人民币,较去年同期增长约22.3%。

绿城管理成立于2010年,是绿城中国(03900)的附属公司,也是绿城品牌、代建管理、模式输出的主体,目前成长为中国规模最大的代建公司。绿城管理最早期代建业务起步于2005年的政府代建项目,于2010年开始尝试商业代建模式体系化的输出,2020年7月正式在港交所上市。

绿城管理10年的成长历史,其实是中国代建行业十年的发展缩影,亦是恒大、建业、金地等领军代建企业的成功切面——依靠强大运营能力、品牌溢价、轻资产重管理、成本转移等模式将中国代建行业从零起步,发展到万亿市场的规模,更在新的十年蕴育着代建行业的新变局。

绿城管理以代建为主业,其它企业是轻重资产结合

代建即委托开发管理,代建方以契约形式向客户(项目所有者)提供房地产项目开发管理服务,代建方采取轻资产运营的方式,不需要承担土地和项目开发的费用,而是依托管理和资源的输出获取回报。

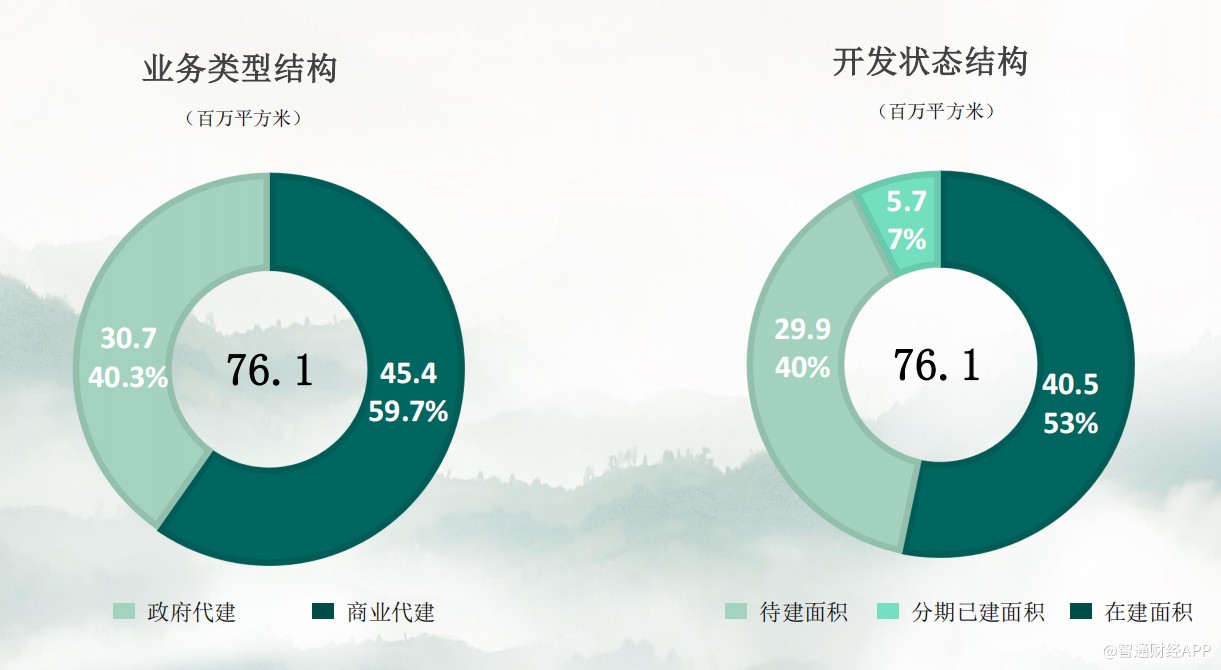

根据项目所有者身份及性质,代建项目可分为政府代建、商业代建等模式。

中国代建行业脱胎于政府投资项目领域。代建起源于美国,但在国内最初以政府代建的形式存在,早期源于1993年厦门市政府通过采用直接委托或招标等方式。

政府代建,是与政府安置房建设对接,承接安置房、限价房等保障性住房和大型公共服务配套的建设管理;商业代建,是与已经取得土地证的企业对接,由合作方承担全部或部分资金,代建方承担开发任务,通过管理和品牌输出,为已获得项目的委托方提供房地产项目全过程开发管理。

直到2020年,目前中国的代建市场仍以政府代建、商业代代建为主导。

以绿城管理为例,其2005年绿城集团首次介入杭州江干区“城中村”改造和安置房代建,后以“品牌输出、管理输出”为特征的轻资产业务模型逐渐清晰,并于2010年切入商业代建市场,两者成为绿城管理代建的两翼。数据显示,2020年绿城管理商业代建面积占据59.7%,政府代建则占据40.3%的比例。

与海外成熟的代建市场不同的是,中国代建行业近些年才开始兴起,但发展极为迅速。

从2010年开始,中国房地产经历了四轮的去杠杆调控,房地产行业从黄金时代进入白银时代,从增量到存量,从高杠杆到降杠杆,各大房地产商面临着前所未有的转型升级压力及挑战。

低投资及高回报的代建行业成为房企转型升级中最重要的拼图之一,各大房企纷纷选择进入该市场,叠加此时中小型房企对代建模式需求不断提升,我国代建行业新签项目总面积开始从2014年2000万平方米增至2019年的6749万平方米,复合年增长率为27.5%。

代建市场处于初步发展阶段,行业集中度较高,对受托方的行业知名度、专业度、品牌溢价能力尤其看重。根据中指院数据显示,2018年中国仅有24家大型代建公司,只有四家单独成立专门的公司负责代建业务。

代建行业对企业强大的运营管控能力、产品品质、品牌溢价等优势的要求,使得行业格局迅速分化。

目前代建行业的领军企业,根据中国指数研究院的统计,涉及代建业务领域的房企近30家,参与竞争的房企一般为全国性、区域性知名品牌开发商;除绿城管理将代建作为主要业务外,大部分将代建业务作为轻重资产业务结合的补充。

根据中国指数研究院统计,自2010年至2019年,主要代建公司的累计已订约总建筑面积为2.76亿方。此中,自2017年至2019年,绿城管理作为行业龙头的累计已订约总建筑面积为0.49亿方,占市场份额的30.3%。

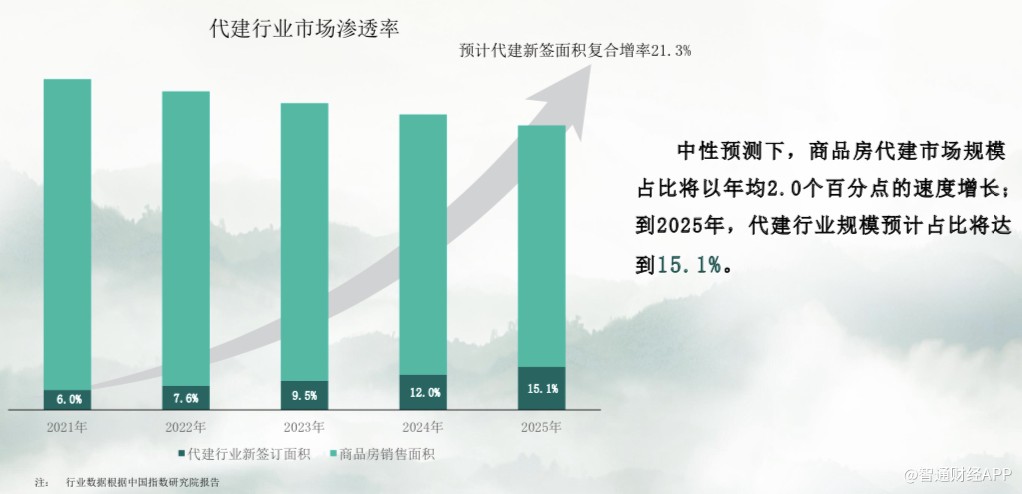

虽然中国代建行业新签项目总面积增速能呈现双位数增长,但整体市场渗透率不足10%。与欧美等发达国家20-30%的市场渗透率相比,我国代建行业市场渗透率仍有不小的提升空间。

据中指院研究报告显示,随着房地产代建规模的扩大及代建行业的发展,我国代建市场将继续高双位数增长的态势。预计我国内到2025年,代建市场容量将达2.2-2.5亿平方米,在中性假设下,代建市场规模的渗透率将达到15.1%,代建项目销售额将超2万亿,代建合同收入近千亿。

这也意味着代建行业将续物管行业之后,成为房地产行业细分领域中的另一大万亿市场。

面对如此庞大的增量市场,各大型品牌房企摩拳擦掌都想进入代建这片蓝海。甚至不少提前布局代建行业的房企,正不断加大在代建业务的资本投入及品牌打造,但多数为地产前100强的企业,如建业集团的代建公司中原建业、朗诗的代建公司朗诗建筑、金地集团的代建公司金地管理、雅居乐集团的代建公司雅居乐房管及保利的代建公司保利里城等。

绿城打响第一枪,后续或将现代建企业上市潮

有意思的是,对房地产企业而言,代建业务与地产开发业务具备较明显的反周期性。

当房地产市场景气度较高时,代建业务的增速往往较为低落,而在房地产市场景气度较低时,代建业务往往能有较大的增速提升。在中国房地产中增量时代向存量发展的过程中,这是地产巨头们考虑产业落子的重要选项。

更重要的是,代建行业虽有反周期性,但表现出强于开发行业的利润率水平;此外,与同为轻资产赛道的物业管理行业相比,代建行业盈利能力也未逊色于物业管理行业。

以绿城管理为例,3月22日,绿城管理宣布大手笔分红与投资人。年报显示,公司2020年每股收益0.26元,拟每股派息0.17元,总派息额约3.33亿元。这样的高分红比例是香港资本市场在地产开发行业、物业行业均是少见,单计算股息回报就超过年化6%。

建银国际表示,与物业管理行业超过30倍,和房地产开发行业约11倍的市场领导者相比,公司作为中国代建行业市场领导者目前对2022年预测市盈率只有8倍。由此认为,代建行业的市盈率被低估。

代建的万亿蓝海之下,在绿城管理打响上市第一枪后,多家房企虎视眈眈,或将分拆代建企业上市,步物业股上市潮的后尘。如中原建业于2020年11月10日于港交所递交了招股书,雅居乐有计划分拆房管业务单独上市。

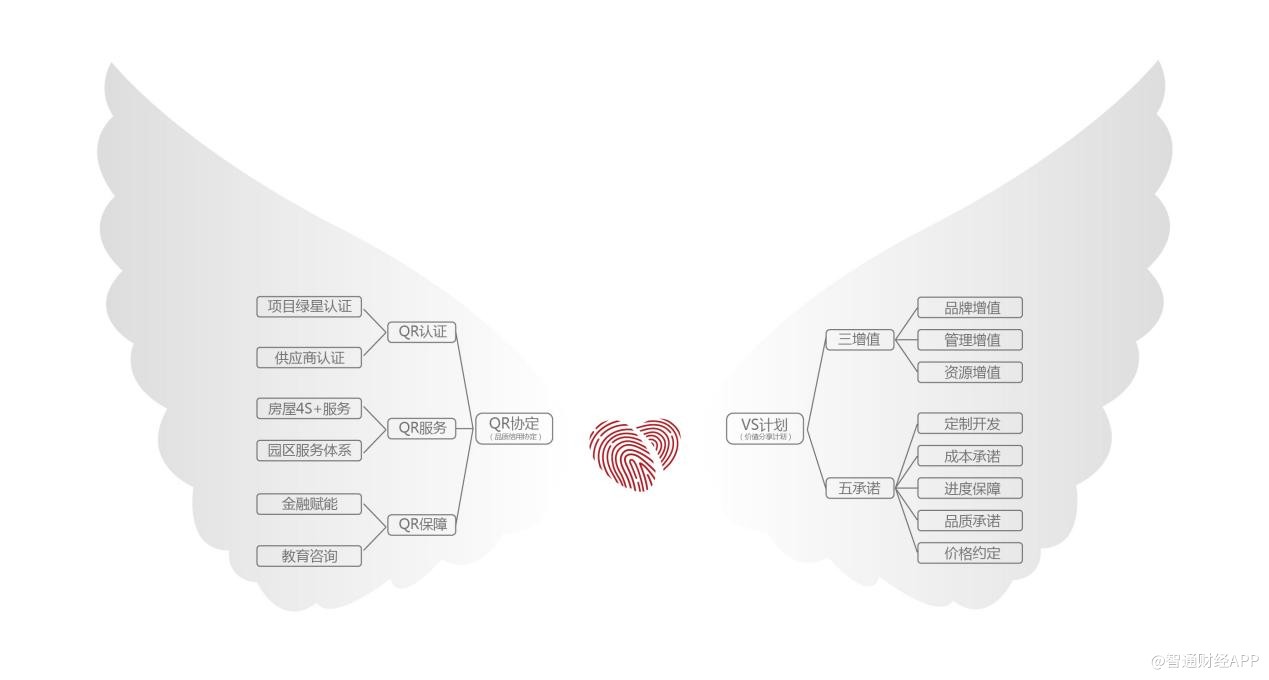

图:绿城管理代建4.0体系

在过去的27年间,中国代建行业从零起步,从自我摸索到海外顶尖同行的学习,再到自我创新历程,将行业的泥泞小路走到今年的千亿全新赛道,对于代建行业的认知和方法论体系也在逐渐完善。

作为行业的领军者和创新者,绿城管理的标准一直是业界的标杆。如今,绿城管理的代建方法论体系已升级到4.0阶段,其代建1.0主要为政府代建,重在品质管控;代建2.0是商业代建,重在标准化管控;代建3.0是资本代建,重在引入资本市场力量;代建4.0为柔性代建,重在构建平台、按需定制、共创价值、共享利益。

代建1.0至代建4.0体系的迭代更多体现为绿城管理控股对于代建行业商业模式的理解,且为绿城管理控股由简单的代建业务逐步发展至平台化运作过程的演变;这一过程也伴随着公司对于服务的标准化输出。

对于代建行业的未来,绿城管理控股执行董事、行政总裁李军对此有深刻了解。在3月23日举行的2020年业绩说明会上,他说,当前土地获取方式已经发生变化,未来房地产市场从土地红利、金融红利转向管理红利,有专业能力的服务型公司的价值将体现。

他同时认为,上述转变有利于品牌溢价高、开发能力强、专业程度高的代建类公司。同时,由于轻资产模式不受“三道红线”和集中供地等调控政策影响,可以全周期获取代建项目并采取主动开发节奏。

扫码下载智通APP

扫码下载智通APP