华西证券:红星美凯龙(01528)Q4营收恢复正增长,扩展性业务蓬勃发展

本文来自微信公众号“轻工锋尚”,作者:徐林锋团队。

事件

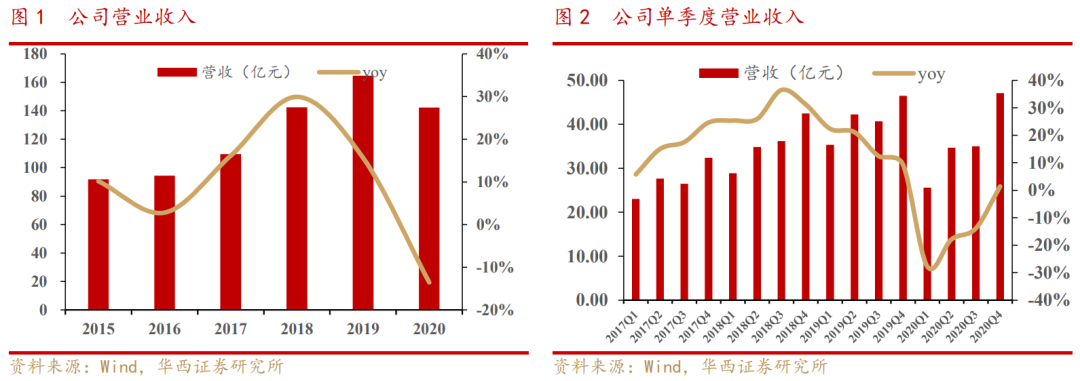

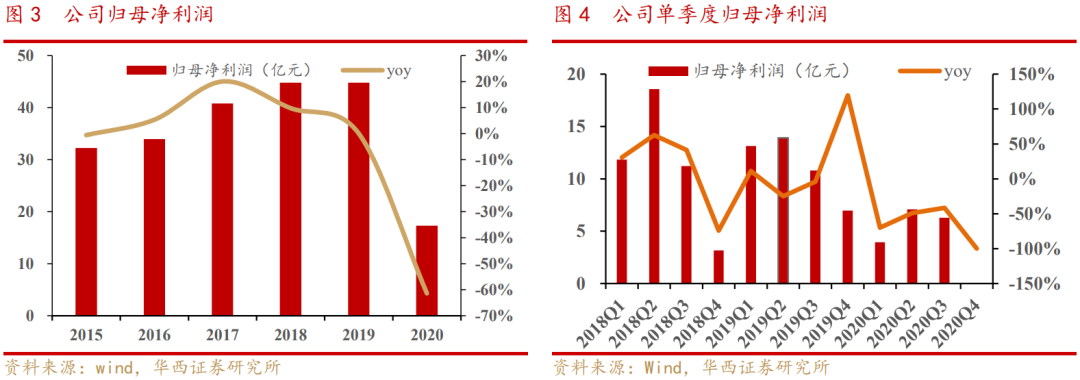

红星美凯龙(01528)发布2020年年报,2020年公司实现营收142.36亿元,同比下降13.56%;归母净利润17.31亿元,同比下降61.37%;扣非后净利为11.62亿元,同比下降55.53%。四季度单季度公司实现营收47.09亿元,同比增长1.37%,归母净利润0.01亿元,同比下降99.93%。

一 收入端:疫情叠加免租政策,各业务收入端均有所回落

截至报告期末,公司经营了92家自营商场,总经营面积8,034,277平方米,平均出租率92.1%。公司经营了273家委管商场,总经营面积14,021,390平方米,平均出租率90.7%,并且通过战略合作经营11家家居商场公司。此外,本公司以特许经营方式授权开业66家特许经营家居建材项目。公司经营的自营商场和委管商场,覆盖全国223个城市,商场总经营面积22,055,668平方米。报告期内,公司新开设了6家自营商场,关闭了2家自营商场。截至报告期末,集团并有24家筹备中的自营商场。委管方面,公司新开设了31家委管商场,关闭了7家委管商场,另有1家商场由委管转为了自营商场.筹备中的委管商场中,有348个签约项目已取得土地使用权证/已获得地块。

Q4营收同比增长1.37%,继Q3以来恢复季度同比正增长。分产品看,2020年度公司自营商场/委管商场/建造施工及设计/家装相关服务及商品销售/其他业务分别实现收入66.82/35.80/16.68/12.24/10.81亿元,同比-14.3%/-23.9%/-25.9%/+115.1%/-5.9%。自营商场营收的下降主要系外部疫情影响和公司上半年推出的免租政策所致,2021年这些免租政策都将不再延续。委管商场营收的下降主要系项目前期品牌咨询委托管理及商业咨询费及招商佣金项目收入降低所致,其中项目前期品牌咨询委托管理服务收入7.88亿元,较上年同期下降39.8%,主要系本期受疫情影响项目履约进度延缓,致使咨询服务确认收入项目较于2019年减少;商业咨询费及招商佣金收入6.04亿元,较上年同期减少5.01亿元,其主要系商业咨询项目较上年同期减少。建造施工及设计营收的下降主要系受疫情影响工程进度放缓所致。家装相关服务及商品销售营收的下降主要系进口家居产品销售收入降低所致。其他业务营收的下降主要系部分新业务调整所致。

传统家装设计业务在开展的过程主要是设计师通过调用本地化存储的通用模型,为顾客设计效果图。存在的问题就是制作周期长、无法买到效果图中的商品实物。针对家装设计痛点,公司自主研发了“设计云”软件,真正实现了“所见即所得”。通过多年来在行业内的经营积累,目前公司和1.3万家品牌商、4.6万家经销商保持着长期稳定的合作关系,其在售商品及时被数字化技术导入到设计云软件数据库,3D云设计可以根据消费者需求智能匹配不同的设计风格和可选商品,并按照消费者要求直接在真实的户型场景、房屋构造中进行呈现,待设计方案确定,消费者会得到一个包含硬装和软装的整体空间解决方案,红星美凯龙家装团队还会根据消费者要求提供后续报价、采购、配送和售后的一站式服务,从而实现用户体验和设计师效率的提升。mDesk是公司自主研发的设计云软件展示机器,顾客通过裸眼3D全景VR可以“身临其境”地体验家装设计整体方案。截至报告期末,设计云软件已在全国推广,软件已包含约80万来自全国各地的小区户型图、20万真实商品模型,使用设计师导购等人数超9.2万。同时,利用设计云平台设计软件打通从设计到商品购买的全链路服务目前只在上海地区进行初步尝试,在推广的三个月内,已与上海100多家知名中大型装修企业达成合作关系,平台带动商品销售金额超150万。

二 利润端:受免租政策影响,全年毛利、净利下降

盈利能力方面,公司2020年度营业收入同比下降了13.6%,毛利率同比下降了4.35pct,净利率同比下降了4.9pct。

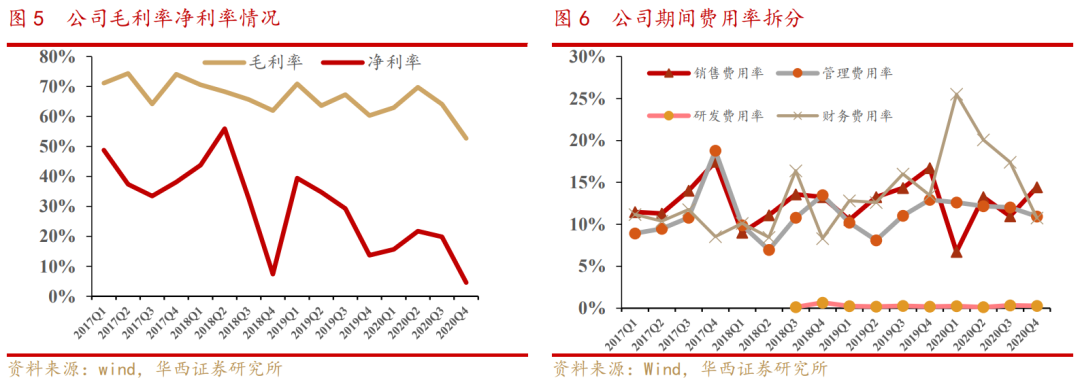

公司2020年毛利率同比下降了3.67pct至61.51%,毛利率的下降主要是由于公司对各项成本的管控效果小于疫情期间商场对租户实施免租政策,2021年后公司根据疫情给予的免租政策将不再持续。分地区看,华中、东北毛利率下滑显著,分别同比下滑11.6/10.6pct至53.9%/67.4%,其中,华中地区毛利率下滑主要因为该区域的租赁商场受到免租政策影响。公司2020年净利率同比下降了4.9pct至14.5%。单季度看,2020Q4实现毛利率52.7%,同比下降了7.64pct,环比下降了11.38pct。分行业看,各业务板块涉及成本均有不同程度的降低,其中自营商场/委管商场/建造施工及设计/家装相关服务及商品销售/其他业务成本分别同比-5.3%/-21.5%/-23.0%/+117.2%/-28.8%,除公司加强各项成本控制外,建造施工及设计成本下降主要系建筑施工业务工程进度减缓所致;家装相关服务及商品销售成本下降主要系进口家具购销及相关业务的减少所致。

公司2020年归母净利润同比下滑61.37%到17.31亿元,扣非归母净利润同比下滑55.53%到11.62亿元,净利率同比下降了4.9pct至14.5%。单季度看,Q4实现净利率4.59%,同比下降了9.08pct。费用方面,2020年度期间费用率为41.3%,相较于2020H1期间费用率下降了4.1pct,同比上升2.8pct,其中销售/管理/研发/财务费用率分别为11.9%/11.8%/0.3%/17.3%,同比变动-2.0/+1.20/+0.1/+3.6pct。Q4销售/管理/研发/财务费用率分别为14.4%/11.0%/0.3%/10.7%,同比变动-2.3/-2.0/+0.1/-2.7pct。具体而言,管理费用率和财务费用率的上升是公司上半年及二季度净利率下滑的主要原因。销售费用率的下降主要由公司严格控制品牌宣传推广等活动支出导致广告费用及宣传费用下降所致,并且公司在与阿里战略合作后,公司精准获取流量效率提升,节省销售费用;管理费用率的上升主要系公司办公及行政费用开支减少,同时虹桥办公楼于报告期内投入使用产生折旧所致;研发费用率的上升主要系研发项目减少所致。财务费用率较较同期下降系公司计划节本控费,降低杠杆率,减少财务费用所致。

三 其他重要财务指标

公司持有的投资性房地产期末余额931.5亿元,较上年同期期末增长9.45%,主要系报告期内自有商场租金提升、开发中投资物业工程进度推进以及新购入物业所致。公司长期应收款同比下降33.48%,主要系长期项目借款减少所致。应收款项融资同比下降85.69%,主要系期末持有的应收票据减少所致。其他应收款同比上升114.74%,主要系公司代收代付货款及往来款增加所致。

四 扩展性业务蓬勃发展,员工持股计划为企业赋能

新零售未来可期:公司于2019年引入阿里巴巴作为战略投资人,共同探索家居新零售领域的布局,率先推行线上线下一体化新零售模式。对于全国范围内的商场进行数字化升级,建立线上天猫同城站,推出主播训练营,并且利用淘宝直播,抖音等内容短视频营销工具提高用户心智,通过新零售团队的线上产品运营力及服务力,及时有效得将精准客流转化至线下商场进行体验及成交,赋能商户的同时也为消费者带来更好的家居购物体验。家居同城新零售的主阵地是天猫平台的“红星美凯龙官方旗舰店”,采用LBS( LocationBasedServices ,基于位置的服务)技术进行本地化商品展示和服务承接,可根据用户地理位置向其线上推送所在区域的本地化数字卖场界面。客户完成下单后,用户可选择于线下商场自提产品或由品牌经销商上门配送安装。实现家居同城商品在线上的“上架、订单、支付、服务”一体化。截至报告期末,天猫同城站累计上线22城56家商场,数字化升级覆盖176城241家商场。公司深耕数据分析,聚焦商品运营,在经历618理想生活狂欢季、全球家装狂欢季、双十一天猫全球购物狂欢季等多次促销活动后,不断推动商家的产品上线、服务上线、活动上线。天猫同城站累计覆盖品牌商家1.6万家,上线商品近50万件,实现全年同城站站内流量5,475万。为应对疫情的影响,天猫同城站利用网络平台对终端进行赋能,开展线上培训会382场,覆盖商场1.5万导购人员。积极推动商家线上直播卖货,总开播数78,293场,总计观看人次3,325万。发布内容短视频3,596条,累积播放次数超499万次。

依托公司强大的供应链整合能力、遍布全国的实体商场网络和自有的家装业务管理系统平台,以解决顾客的痛点为己任,公司致力于打造一个集设计、选材、施工、智能、环保和服务于一体的家装国民品牌,提供“选装修、买家居,都在红星美凯龙”的一站式、个性化的高品质服务。公司开拓了包括与地产商合作、家居商场内开设直营门店、实行合伙人制度拓展加盟门店等多样化渠道,为商场和商户引流,同时有效降低了家装和商场的获客成本,形成协同效应。截至报告期末,公司已在全国开设了214家家装门店,分布在北京、天津、上海、重庆、南京、苏州、沈阳、成都、郑州、合肥、石家庄等城市的家居商场内,包括加盟和平台合作家装企业106家。

员工持股计划为企业发展赋能:公司于2021年3月公布《第三期员工持股计划》,本次员工持股计划筹集金额上限为3亿元,任一持有人所持有本员工持股计划份额所对应的公司股票数量不超过公司股本总额的0.10%,本次员工持股计划总人数共计不超过800人。员工持股计划将充分调动员工积极性,完善企业激励机制。

五 投资建议

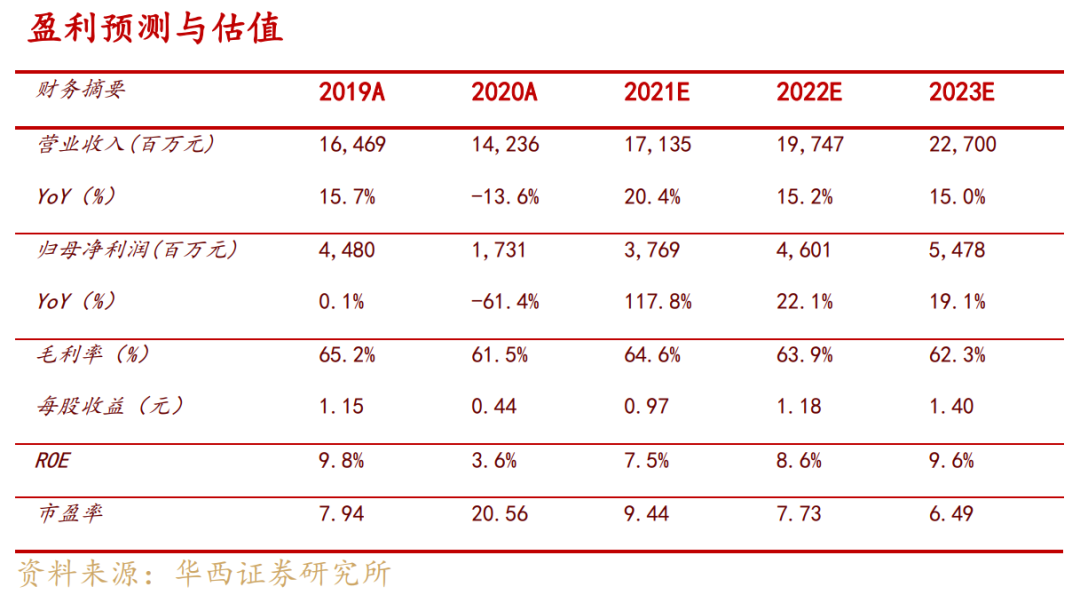

公司不断丰富渠道结构,从多维度进行流量捕获,预计公司会深入拓展家装业务、软装业务、高端家电零售业务等。考虑到公司受到疫情影响和租赁业务增速放缓,我们下调公司的盈利预测,2021-2022年收入由232.78/270.74亿元下调至171.35/197.47亿元,2023年收入预测227亿元。2021-2022年归母净利润由56.46/65.29亿元下调至37.7/46.0亿元,对应EPS为0.97/1.18元。2023年归母净利润预测54.8亿元,对应EPS为1.4元。公司2020年下半年经营已经基本恢复正常,新零售变革未来可期,继续给予“买入”评级。

六 风险提示

1)地产销售不及预期。2)新零售模式拓展不顺利。

(智通财经编辑:张金亮)

扫码下载智通APP

扫码下载智通APP