高盛坚持唱空苹果(AAPL.US):疫情过去了,下载收入也会超预期下跌

来自“华尔街见闻”,作者:巩舒心。

近日,高盛基于疫情的影响发布了关于苹果(AAPL.US)的最新深度报告,包括自2020年受疫情影响以来首次更新的流量收购成本(TAC)的估计和预测。

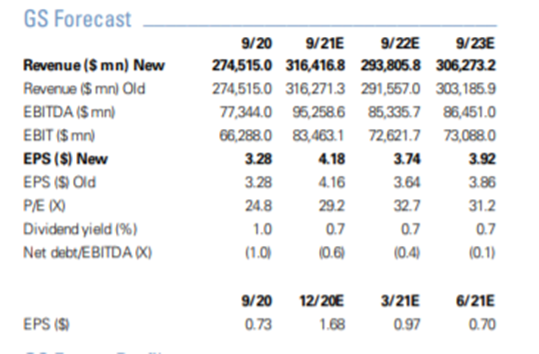

高盛依旧维持苹果83美元的目标价不变,在高盛看来,虽然预测苹果的EPS小幅增长,但会被整体低迷的标普500市场环境拖累。

83美元较现在苹果股价123美元有30%的下调空间,这意味着高盛依旧看空苹果,维持“卖出”评级。

这主要是基于苹果的服务收入进行分析。

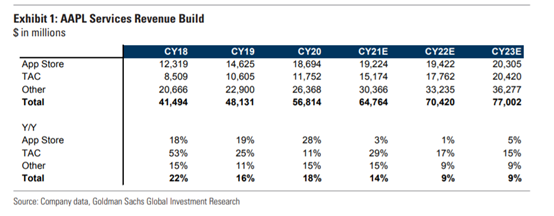

报告中,高盛将苹果的服务收入分成三个主要部分——App Store、TAC和其他服务。

高盛认为,虽然App Store的营收会随疫情好转增速放缓,2021财年将放缓至190亿美元,但TAC收入将迎来强势反弹,预计反弹力度达到29%。

综合来看,高盛对苹果服务收入在21财年、22财年的预期分别提高了1%、4%。

此外,高盛提到市场普遍存在下行风险,TV+的免费试用将影响苹果的服务收入和毛利率。如果该免费试用结束,可能会对22财年的服务预测造成约4%的负面影响。

高盛表示,在iPhone和可穿戴设备需求高涨、服务增长好于预期、运营成本削减以及大幅的回购等多重利好刺激下,苹果股价可能上涨。

市场普遍存在下行风险。

高盛表示,对服务收入下行的共识是由经济放缓推动的,这主要受疫情后App Store增长放缓的影响。

不过综合来看,高盛对苹果服务收入在21财年、22财年的预期分别提高了1%、4%。

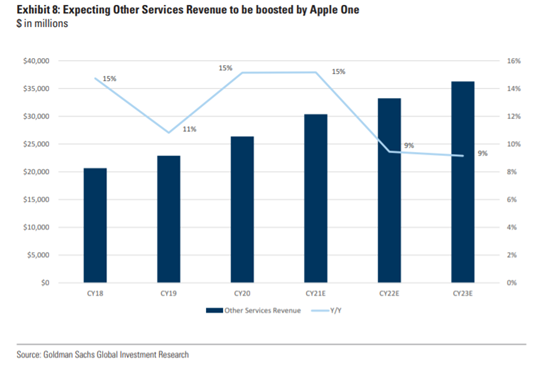

高盛基于对Apple Music、Apple One、Apple TV+、iCloud Storage、Apple Care、iTunes、Apple Pay和其他服务的收入进行的详细建模,给出对苹果的服务收入预测。

高盛依旧维持83美元的目标价不变,因为虽然高盛预测苹果的EPS小幅增长,但这会与整体低迷的标普500市场环境抵消。

与此前22.3的EPS相比,新83美元目标价则基于22的EPS。另外在22财年,高盛将苹果的每股收益率预测从此前的3.70美元上调至为3.79美元。

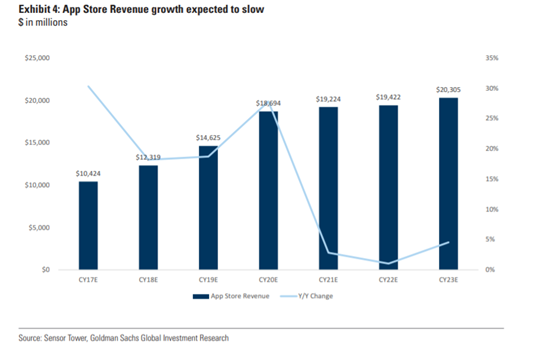

对App Store持谨慎态度

高盛的数据显示,App Store在20财年占到苹果服务收入的3成左右,App Store的表现也成为影响苹果整体服务收入的一大力量。

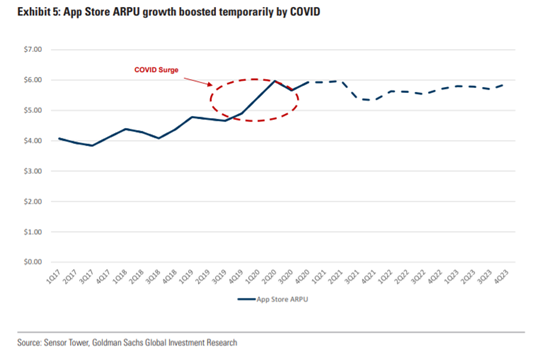

高盛认为,随着疫情好转,消费者的注意力更多的向家庭活动转移,App Store的每用户平均收入(ARPU)趋势较疫情期间明显放缓。

21财年用户的支出同比下降2%,会导致App Store营收同比仅增长3%,低于20财年的28%。App Store营收在22财年将放缓至190亿美元。

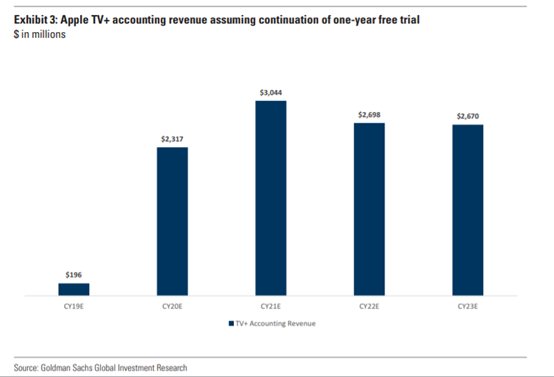

Apple TV+免费试用影响收入

高盛注意到TV+免费试用继续将产品收入划入服务中,如果苹果终止购买新设备免费试用一年的活动,那么Apple TV+的营收可能会下降,可能会对22财年的服务预测造成约4%的负面影响。

不过,高盛同时表示,由于疫情对内容制作和发布的影响可能对付费用户产生了负面影响,苹果的TV+的订阅可能在今年晚些时候有所改善。

高盛认为,免费试用的持续是影响付费收入发展缓慢的潜在指标。

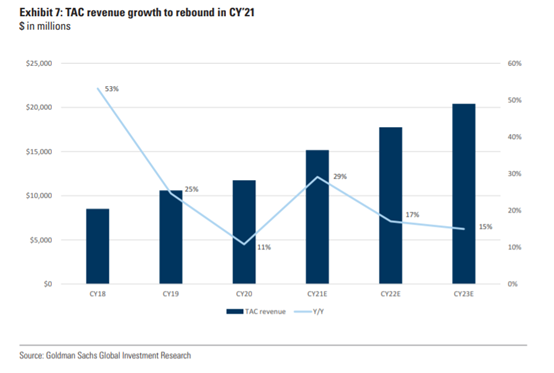

TAC收入将反弹

高盛分析称,2020年TAC收入受到疫情的影响,谷歌搜索收入增长放缓,但预计2021财年搜索业务的收入将强劲反弹,并大致与谷歌搜索收入的增长保持一致。

谷歌向苹果等设备制造商支付TAC,使其成为默认搜索引擎,这些收入被整合到苹果迅速发展的服务部门。

高盛预计:

苹果TAC的增长从2019年的25%放缓至2020年的11%,预计2021年将反弹至29%,相当于150亿美元。

服务的毛利率

高盛预计苹果服务毛利率将受到新服务增长的影响,预测21财年的毛利率为66.5%,22财年的毛利率为64.5%,与市场普遍预期一致。

高盛分析称,电视+内容的高摊销成本在今年晚些时候可能会开始影响毛利率,不过,苹果在2020年9月增加了Apple care的附加条款,其目的可能是为了提高利润率,这可能会部分抵消毛利率的负面影响。

(智通财经编辑:熊虓)

扫码下载智通APP

扫码下载智通APP