淞港国际证券:禹洲集团(01628)短期波动影响有限 长期发展基础夯实

智通财经APP获悉,淞港国际证券发布研究报告称,考虑到禹洲集团(01628)的稳健增长,给予3.5倍目标21PE,目标价3.6港元,较现价空间达60%。

近期,市场对禹洲集团(01628)利润、土储等的一系列维度产生了较高的关注。通过对公司数据的深入分析,该行认为更应从现金流与土储质量分析公司真实价值,同时部分有关房企业务与报表的观点或与业内常规存在一定差异。实际上,预售制的存在使得房企利润表存在滞后与期限错配问题,禹洲实际的现金流仍然稳健。受益于优质充裕的土储,公司未来有望继续保持平稳增长。

审计规则变动影响盈利,整体现金流保持充裕。

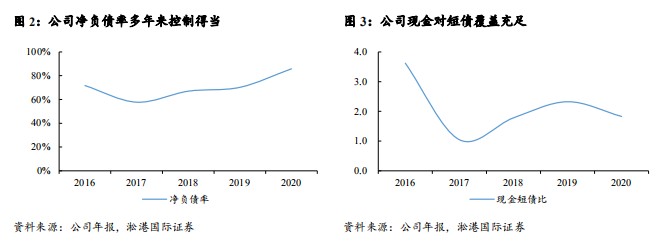

受审计规则变化、交付延后及限价等影响,公司FY20营收及毛利率等利润表指标出现下滑。但实际上,公司现金流较为充裕,偿债指标保持稳健,且并表比例的提升也能增加报表透明度。至2020年末,公司净负债率约85.8%(2019年:70.2%),现金短债比1.83倍(2019年:2.33倍),现金总额345亿(2019年:355亿),偿债指标仍处行业中稳健水平。尽管受到并表结算下滑的影响,在积极拿地的同时仍保持了充裕的现金和良好的偿债指标。上述维度在信用分析中重要性远高于利润表。

项目交易业内常规,合约负债保障结算。

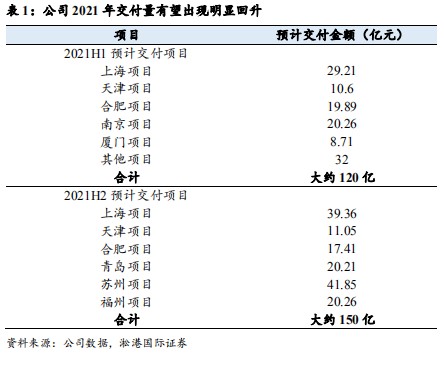

受2016-18年地价上涨较快及限价严格影响,房企彼时新拿地确实存在一定的亏损现象。从实际运营来看,房企项目的交易属于行业常规行为,通过IP重估调节利润更是无从谈起(投资者通常关注核心利润)。另一方面,截至2020年末,公司的综合合约负债约223.7亿元,合联营公司为376.7亿元及119.3亿元,2021年交付金额预计达约270亿元,阶段影响落地后公司盈利能力与业绩有望快速回升。

多元拿地持续发力,丰厚土储支撑发展。

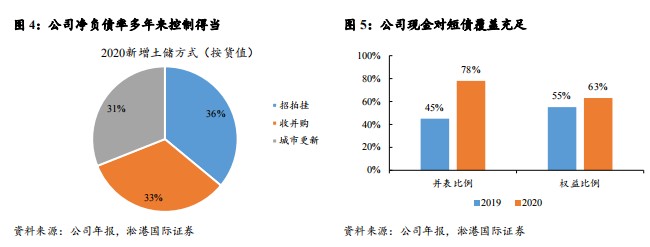

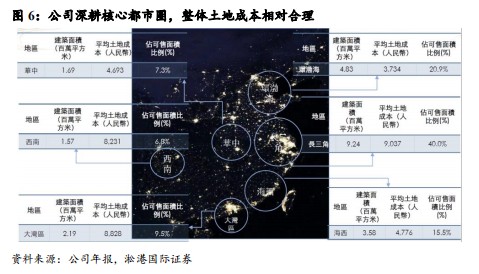

公司近年来积极通过收并购、产城合作、城市更新等多元化方式获取优质项目。按总货值计,公司2020年新增土储中约33%来自收并购,31%来自城市更新。随着湾区旧改的顺利落地,未来该区域或成公司新的增长点。从并表比例看,公司2020年新增土储并表率(按货值)为78%,较2019年的45%明显提升。截至2020年末,公司平均土储成本约为6876元/平,2020年销售均价为16756元/平,一二线及准二线土储占比达89%。加之2020年新拿地能级和对应销售均价较高,公司目前土储成本较为合理,未来整体的去化情况也能得到一定的保障。

市场部分有关房企业务与报表的观点与实际或存在偏差。

例如,房企公布的土储通常为未结算口径,包含已售未结和未售部分,公司在2020中报中已有详细披露,已售未结、可售未售及持作投资土储分别为653.2万平、1147.1万平及223.6万平,并附有各项目详细情况。又如,公司2020年合营公司毛利率约为21.9%,联营公司为5.8%,合计贡献约2.3亿利润,断定公司全部合联营项目不能盈利或过于草率。其他有关IP等的观点也与此类似。

投资建议:

短期波动影响有限,长期发展基础夯实。在2020年提前实现千亿目标后,预计公司未来发展将更趋平衡,在规模增长的同时也将更加关注并表率、权益比例、利润率等综合指标,整体经营也将更为稳健。受益于优质充裕的土储以及高分红的持续,公司未来的投资价值有望逐步释放。预测公司2021/22年EPS为0.86及0.95元。考虑到公司的稳健增长,给予3.5倍目标21PE,目标价3.6港元,较现价空间达60%。

核心观点

近期,市场对禹洲集团利润、土储等的一系列维度产生了较高的关注。通过对公司数据的深入分析,该行认为更应从现金流与土储质量分析公司真实价值,同时部分有关房企业务与报表的观点或与业内常规存在一定差异。实际上,预售制的存在使得房企利润表存在滞后与期限错配问题,禹洲实际的现金流仍然稳健。受益于优质充裕的土储,公司未来有望继续保持平稳增长。

1)审计规则变动影响盈利,整体现金流保持充裕。

受审计规则变化、项目交付延后及限价等影响,公司2020年营收及毛利率等利润表指标出现明显下滑。但实际上,公司现金流较为充裕,偿债指标保持稳健,且并表比例的提升也能增加报表透明度。截至2020年末,公司净负债率约85.8%(2019年:70.2%),现金短债比约1.83倍(2019年:2.33倍),现金总额345亿元(2019年:355亿元),偿债指标仍处行业中稳健水平。尽管受到并表结算下滑的影响,在积极拿地的同时仍保持了充裕的现金和良好的偿债指标。上述维度在信用分析中重要性远高于利润表。

2)项目交易业内常规,合约负债保障结算。

受2016-18年地价上涨较快及限价严格影响,房企彼时新拿地确实存在一定的亏损现象。从实际运营来看,房企项目的交易属于行业常规行为,通过IP重估调节利润更是无从谈起(投资者通常关注核心利润)。另一方面,截至2020年末,公司的综合合约负债约223.7亿元,合联营公司为376.7亿元及119.3亿元,2021年交付金额预计达约270亿元,阶段影响落地后公司盈利能力与业绩有望快速回升。

3)多元拿地持续发力,丰厚土储支撑发展。

公司近年来积极通过收并购、产城合作、城市更新等多元化方式获取优质项目。按总货值计,公司2020年新增

土储中约33%来自收并购,31%来自城市更新。随着湾区旧改的顺利落地,未来该区域或成公司新的增长点。并表比例看,公司2020年新增土储并表率(按货值)为78%,较2019年的45%明显提升。截至2020年末,公司平均土储成本约为6876元/平,2020年销售均价为16756元/平,一二线及准二线土储占比达89%。加之2020年新拿地能级和对应销售均价较高,公司目前土储成本较为合理,未来整体的去化情况也能得到一定的保障。

4)市场部分有关房企业务与报表的观点与实际或存在偏差。

例如,房企公布的土储通常为未结算口径,包含已售未结和未售部分,公司在2020中报中已有详细披露,已售未结、可售未售及持作投资土储分别为653.2万平、1147.1万平及223.6万平,并附有各项目详细情况。又如,公司2020年合营公司毛利率约为21.9%,联营公司为5.8%,合计贡献约2.3亿利润,断定公司全部合联营项目不能盈利或过于草率。其他有关IP等的观点也与此类似。

5)投资建议:短期波动影响有限,长期发展基础夯实。

必须承认,在追求规模高速发展的过程中,公司对利润率、并表率等的关注相对不足,因而影响了近年报表结算,公司亦坦诚了相关问题及解决路径。在2020年提前实现千亿目标后,预计公司未来发展将更趋平衡,在规模增长的同时也将更加关注并表率、权益比例、利润率等综合指标,整体经营也将更为稳健。受益于优质充裕的土储以及高分红的持续,公司未来的投资价值有望逐步释放。预测公司2021/22年EPS为0.86及0.95元。考虑到公司的稳健增长,给予3.5倍目标21PE,目标价3.6港元,较现价空间达60%。

一、审计规则变动影响盈利,整体现金流

保持充裕

受交房审计规则影响,项目延后结算拖累盈利。

预售制的存在使得房企销售和结算时间点存在一定的滞后性。由于交付审计规则的变化,公司部分项目入账结算的时点由2020年末递延至2021年初,使得2020年度的收入、利润出现一定的下滑。但由于上述项目早已完成销售,相关项目入账时间2-3个月的递延仅是报表层面盈利在时间上的平移,预计公司2021年上半年的业绩将会出现明显回升。根据计划,公司2021年结算收入达270亿元,有望较2020年将出现明显增长。

并表规则变化影响结算收入,限价及项目进表拉低毛利率水平。

根据最新的审计规则,公司部分合营项目不再符合合并条件,因此影响了公司2020年的结算收入情况。2020年,公司合营及联营公司分占业绩分别为2.07亿元和0.23亿元(2019年:亏损0.63亿元及盈利2.29亿元),年末总合约负债分别达376.68亿元及119.32亿元。毛利率方面,公司2016-2018年在合肥、上海等地获取的项目地价较高但限价较严,使得相关项结算毛利率偏低。另一方面,公司年内因结转物业而释放公允值调整7.39亿元。剔除以上非现金调整后,公司2020年毛利率为18.19%。在阶段性影响落地后,公司2021年毛利率水平有望快速回升至20%左右。

销售与现金流重于盈利,公司整体现金流较为充裕。

评级机构下调公司评级的主因为收入/经调整债务比率等指标出现下降。但实际上,预售制的存在使得房企利润表存在滞后于期限错配问题,并表收入不等于公司实际现金流,而是过去合约销售的结算。投资者通常更多关注公司的售与现金流情况,尤其是对于债券的分析。2020年,公司合约销售额达1049.7亿元,同比大增40%;年末现金344.69亿元,同比基本持平。另一方面,公司2021年内到期的境内外债务均已做出相关安排。公司2021年权益现金流指引为净流入41亿元,整体现金流有望继续保持稳健。

偿债指标保持稳健,债务结构持续优化。

受益于积极的债务和现金流管理以及良好的销售状况,公司2020年财务状况继续保持稳健。截至2020年末,公司净负债率约为85.8%(2019年:70.2%),现金短债比约为1.83倍(2019年:2.33倍),现金总额约为345亿元(2019年末:355亿元),偿债指标仍处行业中稳健水平。尽管受到并表结算下滑的影响,在积极拿地的同时仍保持了充裕的现金和良好的偿债指标。截至3月21日,公司美元债加权平均年限约为3.2年,较2020年末的3.0年继续拉长。随着千亿目标的顺利达成,公司未来发展上预计将更趋平衡,整体财务状况有望继续优化。

并表比例明显改善,报表透明度继续提升。

在业绩会上,公司管理层坦诚在过去快速发展过程中,存在对并表权关注不足的问题,并提出了未来改善的路径。2020年,公司新增土储并表比例(按货值)为78%,较2019年的45%大幅提升;权益比例由2019年的55%提升至2020年的63%。随着并表比例的改善,公司报表的透明度也将继续提升,同时增强公司在结算上的稳定性。

二、项目交易业内常规,合约负债保障结算

项目层面交易为业内常规。

有部分观点认为,禹洲通过项目的进出表实现增厚利润、剥离亏损的目的。但实际上,亏损项目的剥离在行业内属于日常业务操作,以时间换空间的方式摊薄亏损项目对每年盈利的影响,以此推测公司盈利造假或值得商榷。另一方面,市场对于公司部分项目的销售均价也存在一定低估。例如,根据房天下数据,禹洲金陵朗廷普通住宅均价约10600元/平,洋房均价约13000元/平,而非10500元/平。至于部分观点指称的盈利项目并表问题,在权益比例不变的情况下,项目并表后公司的权益净利润并无变化,相反的并表后整体的权益净利率将有所下降。

限价政策影响公司盈利能力,成本合理土储保障未来业绩。

由于2016-2018年整体地价快速上涨,以及近年来各地楼市限价政策的持续,房企盈利能力普遍受到挤压,部分多年来保持稳健的头部房企FY20毛利率也出现了较为明显的下滑。对于禹洲这类深耕核心都市圈的房企,部分高价项目出现亏损属于正常现象。截至2020年末,公司平均土储成本约为6876元/平,2020年销售均价为16756元/平,一二线及准二线占比达89%,整体土地成本仍属合理,也能够一定程度保障未来的盈利能力。

IP重估属房企正常操作,投资者普遍关注核心利润。

部分观点认为,禹洲2018及2019年投资物业的重估收益远高于租赁业务净利润,因此投资物业估值虚高严重。但实际上,产生这种观点的原因是混淆了IP估值与利润之间的关系。业内对投资物业的估值普遍采用资本化率法,即IP的NOI/CapRate计算,其本质是IP未来现金流的折现,而非仅考虑当年的利润。对于成本法入账的IP,项目相关的建安投入及应属费用也应计入其账面值中。从比例看,2019/20年公司IP重估收益占上年末投资物业价值的比例分别为5.7%和3.0%,长三角商业地产龙头A分别为5.2%和4.1%,大型房企B分别为6.0%和3.5%,禹洲该比例与同业公司水平相若。事实上,港股投资者通常关注的并非归母净利润,而是核心利润,该指标早已剔除了IP重估影响。2019年公司归母核心利润约为44.1亿元,同比增长约21.1%。

充足合约负债能够一定程度保障未来业绩结算。

截至2020年末,禹洲集团的综合合约负债约为223.7亿元,合营及联营公司的合约负债总额分别约为376.7亿元及119.3亿元,与公司2020年约1050亿元的销售额相匹配。上述合约负债对应的已预售项目通常将在未来1-2年内付结算,预计能够一定程度保障公司未来整体的业绩释放。

三、多元拿地持续发力,丰厚土储支撑发展

多元拿地持续发力,土地储备有效拓展。

近年来,公司积极通过招拍挂、收并购、产城合作、城市更新等多元化方式获取优质项目,土地储备资源实现有效扩张。按总货值计,公司2020年新增土储中约33%来自收并购,31%来自城市更新。从并表比例看,公司2020年新增土储并表比例(按货值)为78%,较2019年的45%明显提升。2020年全年,公司新增土储货值1087亿元(2020年销售额:1050亿元),所在城市均为核心都市圈城市,实现了土储的有效扩张,为公司后续发展打下了坚实基础。

区域布局不断优化,湾区旧改成功落地。

公司过去主要深耕长三角及海西都市圈,近年来开始逐步加大粤港澳大湾区的布局力度,并成立了深圳总部以把握当地市场机会。2020年内,公司也成功于深圳、珠海、惠州落地三个城市更新项目,新增货值达337亿元。未来大湾区或成为公司新的增长点。按货值计,公司2020年新增土储约39%位于长三角区域,大湾区占比约为31%,西南区域和华中区域分别为25%和5%,整体的城市布局进一步优化。

拿地成本控制得当,丰厚土储支撑发展。

截至2020年末,公司平均土储成本约为6876元/平,2020年销售均价为16756元/平,一二线及准二线土储占比达89%。考虑到公司集中布局在长三角等核心都市圈,公司目前的土储成本仍属合理。另一方面,公司2020年新增的1087亿元货值均位于长三角、大湾区(深圳、珠海、惠州)和中西部(成都、武汉、重庆)核心城市,拿地成本相对较高,预计对应的销售均价也相对更高,未来整体的去化情况也能得到一定的保障。

市场中部分有关公司土储质量的观点可能和实际情况有所差异。

有观点认为,禹洲2020年中期土储为2144万方,而“有效土储”仅443万方,去化率仅略超过50%。首先,房企公布的土储通常为未结算口径,禹洲中期土储为2024万方(2144万方为截至2020年8月末土储)。在2020年中报中,公司已详细披露了项目明细,其中已售未交房面积653.2万方,持作销售1147.1万方,持作投资223.6万方,均有明确披露。其次,项目是否并表不仅取决于权益比例,还与投票权、公司章程等相关,不能简单以50%以上权益比作为条件。第三,房企销售至结算存在时滞,且部分合联营项目可能因后续股权变化而变为附属公司,以过去五年合联营业绩平均数判断公司全部合联营项目不能盈利或过于草率。2020年,公司合营公司毛利率约为21.9%,联营公司为5.8%,合计贡献约2.3亿利润。最后,房企去化率为销售额/推盘额,而非用项目当年销售面积/总建面。根据2020年中报,公司完工未售项目多为3000方以下的尾盘项目,以及部分分期开发项目,情况与同业公司类似。

规模目标提前实现,发展模式更趋平衡。

规模对于房企的重要性不言而喻。必须承认,在追求规模高速发展的过程中,公司对利润率、并表率等指标的关注相对不足,因而影响了近年报表结算业绩。在2020年提前实现千亿目标后,预计公司未来发展将更趋平衡,在规模增长的同时也更加关注并表率、权益比例、利润率等综合指标,整体经营也将更为稳健。

四、结论与投资建议

短期波动影响有限,偿债指标保持稳健。

受审计规则变化、项目交付延后及限价等因素影响,公司2020年营收及毛利率等利润表指标出现明显下滑。但实际上,公司整体现金流较为充裕,偿债指标保持稳健,且并表比例的提升也能增加报表透明度。截至2020年末,公司净负债率约为85.8%(2019年:70.2%),现金短债比约为1.83倍(2019年:2.33倍),现金总额约为345亿元(2019年末:355亿元),在积极拿地的同时仍保持了充裕的现金和稳健的偿债指标。上述维度在信用分析中重要性远高于利润表。另一方面,截至2020年末,公司的综合合约负债约223.7亿元,合联营公司为376.7亿元及119.3亿元,相关影响消除后公司业绩有望快速回升。

市场部分有关房企业务与报表的观点与实际存在一定偏差。

研究发现,当前市场中部分有关公司利润表、土储质量的观点可能和业内常规有所差异。例如,房企公布的土储通常为未结算口径,包含已售未结和未售部分,公司在2020中报中已有详细披露,已售未结、可售未售及持作投资土储分别为653.2万平、1147.1万平及223.6万平。又如,公司2020年合营公司毛利率约为21.9%,联营公司为5.8%,合计贡献约2.3亿利润,断定公司全部合联营项目不能盈利或过于草率。其他有关IP等的观点也与此类似。

多元拿地持续发力,丰厚土储支撑发展。

公司近年来积极通过多元手段拿地,按总货值计,公司2020年新增土储中约33%来自收并购,31%来自城市更新。从并表比例看,公司2020年新增土储并表比例(按货值)为78%,较2019年的45%明显提升。截至2020年末,公司平均土储成本约为6876元/平,2020年销售均价为16756元/平,一二线及准二线土储占比达89%。考虑到公司集中布局在长三角等核心都市圈,公司目前的土储成本仍属合理。另一方面,公司2020年新增土储均位于核心城市,拿地成本相对较高,预计对应的销售均价也相对更高,未来整体的去化情况也能得到一定的保障。随着阶段性影响的过去以及高分红的持续,公司未来的投资价值有望逐步释放。预测公司2021/22年EPS为0.86及0.95元。考虑到公司的稳健增长,给予3.5倍目标21PE,目标价3.6港元,较现价空间达60%。

扫码下载智通APP

扫码下载智通APP