中国创投圈争相入局1000亿美金SPAC市场,IPO新通道还是泡沫之王?

本文来自微信公众号“流动的PE”。

中国创投圈正加入到此前席卷美国的SPAC浪潮中来。

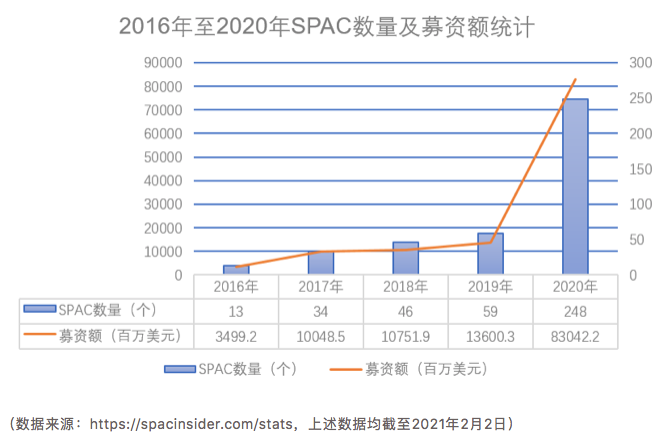

这股热潮最先兴起于海外市场,单是2020年一年,共有248家SPAC上市,募资超830亿美元,占美国全年IPO的半壁江山。今年前三个月,SPAC的上市数量和募资金额已经超过去年全年。国外诸多PE巨头已经争相入场,3月17日,KKR宣布设立其第一只SPAC KKR Acquisition Holdings I ,成功募集12亿美元,此前黑石也有涉猎。

如今,这股热潮正席卷国内创投圈,一批PE率先入局。流动的PE观察到,多家中国本土的知名投资机构和投资人发起成立了SPAC并已向美国证监会提交了招股书。“我们的目标是助力企业发展、携手创始团队进入二级市场。”一位PE设立的SPAC人士表示。对于创投机构而言,可以通过SPAC收购目标企业实现上市退出,同时又多了一条融资渠道。

“我们的项目已通过SPAC实现上市,这也是我们2021年的第一个IPO项目。”沪上一位PE投资人表示。与此同时,作为一种非传统的金融交易形式,SPAC的大爆发也引来颇多争议,更有甚者将其称为“2021泡沫之王”。目前,新加坡和香港都在争取成为亚洲的SPAC上市中心。未来其是否有可能引入国内资本市场,我们拭目以待。

01 国内PE扎堆发起设立SPAC,最低已募集2亿美元

过去的一年把SPAC彻底推上了全球资本市场的风口浪尖,作为一种退出工具,它正在中国一级市场搅动起一场新的风暴。

就在一周之前,时代资本(Jeneration Capital)正式向美国证券交易委员会(SEC)递交S-1招股说明书,其成立的(SPAC)Jeneration Acquisition Corporation计划以“JACAU”为证券代码在纳斯达克挂牌上市。Jeneration Acquisition计划募集3亿美元,倾向寻找在移动出行、在线服务、软件、电商、人工智能、机器人和能源清洁领域的标的。

几乎就在同一时间,平方资本(L2 Capital)宣布成立其第一个SPAC-- Magnum OpusAcquisition(美国纽交所编码:OPA.U)。该公司已募集2亿美元,并购标的聚焦全球消费和科技市场。

在此之前,中信资本、春华资本、弘毅投资等国内知名PE纷纷涉足SPAC。3月24日,由弘毅投资(Hony Capital)支持的(SPAC)Hony Capital Acquisition Corp提交给SEC的S-1文件显示,这家发起于今年2月22日的SPAC公司,拟计划以每股10美元的价格发行单位3000万,筹集至多3亿美元的资金。据备案文件显示,该SPAC的并购方向重点为中国医疗保健和消费产品领域的技术驱动型公司。

另外,春华资本成立其第一家SPAC,募资3.6亿美元。再加上去年发行的首家具有国资背景的SPAC公司中信资本,募资2.4亿美元。

国内众多机构大佬早已布局。根据SEC文件,截至2020年四季度,高瓴资本持有三家SPAC,分别是LEAP、DGNR和MAAC,其中LEAP是RibbitCapital发起的SPAC,专注于寻找金融科技领域的并购标的。

虽然SPAC并不是一件新生事物,但对于很多国内的创投机构而言,设立SPAC无疑是一次创新尝试。SPAC(spcecail purpose acquisition company 特殊目的收购公司),又被称为“空白支票公司”。这类公司没有实质经营活动,类似一个空壳,上市的唯一目的就是筹钱,然后寻找投资标的,通过兼并收购把标的公司变成一个上市公司。

这种资本运作模式颠覆了PE传统的运作手法。传统股权投资模式中,股权投资基金投资大量不同的公司,等待这些公司逐渐成长直到上市退出,而SPAC交易则是先筹一笔钱按照确定时间表去完成收购,该模式类似于盲池基金,通过向投资者集资收购公司。收购完成后,SPAC 公司最终会成为上市公司。

“SPAC就相当于是一只VC基金,不同的是这只基金投资的项目立刻就上市了。”一位市场观察人士一针见血地指出了SPAC对于创投机构的吸引力所在。更令创投机构心动的是,除了可以让企业(包括自家项目)快速上市,对于PE而言,SPAC也是实现募资的一种方式。

02 “通过SPAC收获第一个IPO”,1000亿美元SPAC正寻找目标

SPAC并不是一件新生事物,其历史可以追溯到上世纪90年代,作为一种投资工具,其筹集资金的唯一目的是合并私营公司并上市。2020年,SPAC突然爆发,市场普遍认为,疫情影响以及美国当前的货币宽松政策是导致SPAC交易在2020年出现大火的主要原因。

相对于IPO,SPAC本身拥有诸多优势,比如发起人成本低、收益高、上市周期短等。美国市场中,公司通过SPAC上市一般4个月可以完成,IPO上市通常至少要6个月时间。此外,SPAC由于少了投行参与,也节省了很多上市费用。

2020年,共有248家SPAC上市,募资830亿美元。无论是SPAC项目数量还是募资总额,都超过2009年至2019年共11年的总和。

这股热浪也延伸到了2021年。“现在第一季度SPAC交易量已经超过去年全年水平了,不出意外的话,预计后面两个季度会比过去两个季度更多,因为PE基金的干火药在增多。”德勤中国全国上市业务组美国资本市场主管合伙人廉勋晓接受媒体采访时表示。

作为一个IPO加速通道,越来越多的企业正涌入进来,实现自己的上市梦。4月6日,贾跃亭的法拉第未来正式向美国证监会递交S4上市文件。目前,法拉第未来正计划与SPAC公司PropertySolutionsAcquisitionCorp.合并交易,并以股票代码“FFIE”在纳斯达克上市。法拉第未来预计二季度登陆纳斯达克,上市交易流程或将在5月份之内完成。

另外一家明星独角兽企业在遭遇了颇多波折之后也选择了SPAC。据媒体报道,在上次IPO失败两年后,WeWork同意采用SPAC方式上市。有意思的是,WeWork最终走上了一条和其竞争对手殊途同归的上市之路。2020年11月,在直接IPO遇阻后,优客工场通过与纳斯达克上市的SPAC公司 Orison Acquisition Corp业务合并,用SPAC方式以“联合办公第一股”的身份正式登陆美股。

对于国内的创投机构和创业企业而言,SPAC不再陌生。“我们2021年第一个IPO项目,已通过SPAC完成上市。”沪上一位专注企业服务投资的PE合伙人表示。该项目是一家硬科技企业,市值超10亿美元。

“随着越来越多的SPAC成立,考虑到2年并购期的强制约束,这些公司会积极寻找并购标的,未来可能推动更多的企业通过SPAC上市。”上述PE合伙人表示,“以前SPAC并购对象主要集中在传统的工业、能源领域,如今则更偏好轻资产、现金流大、有增长潜力的创业企业。”

高盛统计,现在有超过1030亿美元的SPAC资金正在积极寻找收购目标,2021年,目标企业的价值与相关SPAC资本的总比率为7倍,高于2020年的6倍和2010年代的3倍。据此计算,SPAC将会收购价值超过7000亿美元(企业价值)的公司。

03 2021泡沫之王?国内存在借鉴可能

SPAC是美国独一无二的上市方式,随着SPAC狂潮席卷全球,国内市场对SPAC的认知和接受程度正在发生变化,其中自然也存在不少质疑。

SPAC市场空前火爆,已经引发海外监管机构的警惕。就在不久前,SEC警告投资者,投资SPAC不应仅因为SPAC发起人中的明星而进行投资。有市场人士更是称SPAC是“这个急功近利的IPO时代的智慧结晶,是过去十年大放水时代里囤积出大量独角兽后的解决方案,更是这一轮的泡沫之王”。

对此,中航信托宏观策略总监吴照银认为,“由于上市流程简单、监管相对较松,SPAC上市模式相对缺乏投资银行的严格把关,因而埋藏了较大风险,比如上市标的虚假注资、业务主体不合上市规范,还有目前由于SPAC模式热度很高,存在较大的泡沫,一旦美国货币政策收紧,上市标的盈利能力不强的负面影响就会显现出来,导致SPAC模式整体过高的估值泡沫破灭。

总结而言,相比于传统IPO上市,SPAC有两大主要风险:投资者投机和长期投资者的过度稀释,以及匆忙进行的企业合并(也称为de-SPAC)。

但另一方面国内也有专业人士呼吁,国内资本市场可以借鉴美国资本市场经验。“对于中国资本市场而言,在完善信息披露制度,保护投资者利益的前提下,可以考虑借鉴SPAC融资模式开辟鼓励高科技企业创新发展的一个新的融资通道,给市场增添活力。比如,在新三板市场或者私募、信托等领域进行相关的尝试。”工银投行研究主管郭宏杰撰文写道。

“SPAC上市模式,让很多科技企业陷入了上市的狂欢。从短期看可能有泡沫,甚至会有鱼龙混杂的现象,投资者风险会增大,但从长期看,则会推动先进科技加速进入市场,造福社会。”海银资本创始人王煜全也表示。

目前,新加坡和香港都在争取成为亚洲的SPAC上市中心。今年2月新加坡交易所CEO表示研究今年引入SPAC上市机制,3月31日新交所修订上市规则,针对SPAC机制征求市场意见。香港也不甘示弱,据外媒引述知情人士指,香港最快将在年内实现SPAC上市,预计6月份将就修改上市规则框架咨询公众意见,目标是年底允许SPAC在香港上市。

3月英国政府委托进行的一份评估报告认为,伦敦应当改革上市规则吸引SPAC来上市。随着全球资本市场的踊跃参与,2021年,SPAC这股大浪潮的势头将日渐汹涌。

(智通财经编辑:张金亮)

扫码下载智通APP

扫码下载智通APP