中金:疫情过后,用户的金融行为发生了哪些变化?

本文来自“中金点睛”。

疫情加速了数字金融的发展、亦带来竞争格局的稳中有变。我们看好依托支付入口服务用户及(/或)商户的平台型公司,以及各个垂直领域的细分龙头。

#1 疫情带来数字金融渗透率的加速提升

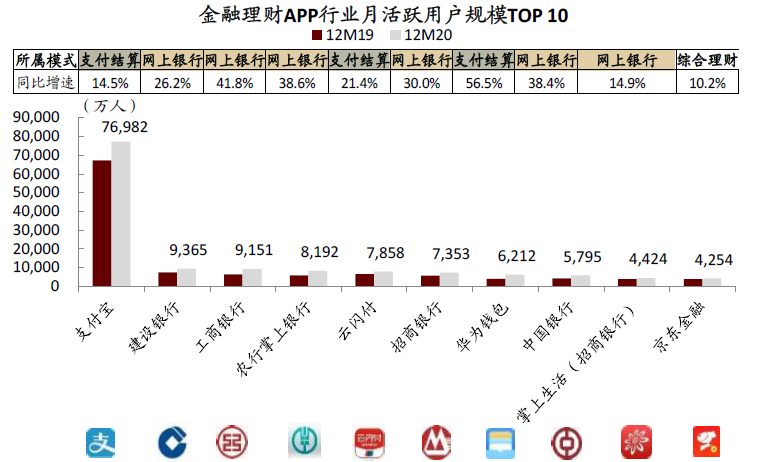

2020年金融行业App MAU净增1.15亿人,其中网上银行类(+1.04亿人)、支付结算类(+0.71亿人)活跃用户规模增长最大,而股票交易类(+31%)活跃用户规模增速最快。MAU Top 10中用户规模新增数量/增速最高的App分别为支付宝(+0.97亿人)、华为钱包(+57%)

图表: 疫情影响下,线下生活场景加速向线上转移延伸,理财用户规模快速增长

资料来源:Questmobile,中金公司研究部;注:月活跃净增用户规模=目标行业2020年12月MAU(月活跃用户数)-2019年12月MAU;已剔除系统工具、实用工具、拍摄美化、智能设备等工具类行业

图表: 线下金融服务场景向线上转移,促进支付结算和网上银行App的发展

资料来源:Questmobile,中金公司研究部

#2 2021年以来的竞争格局依然稳中有变

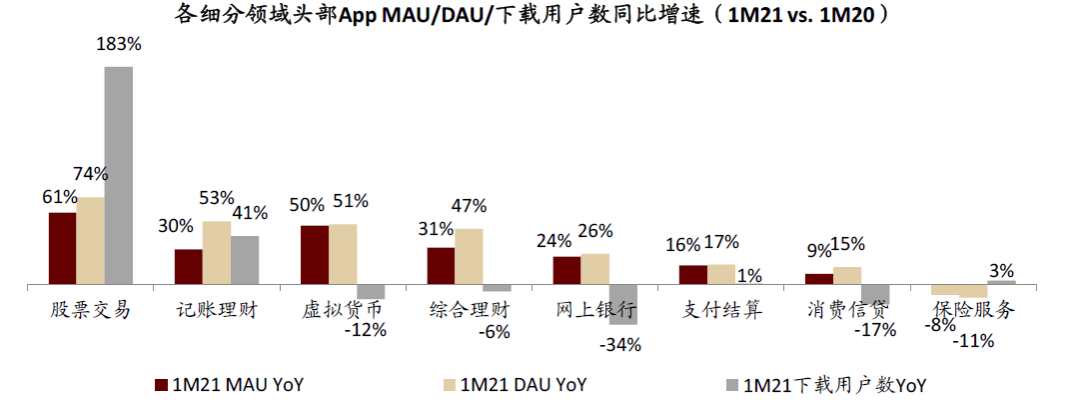

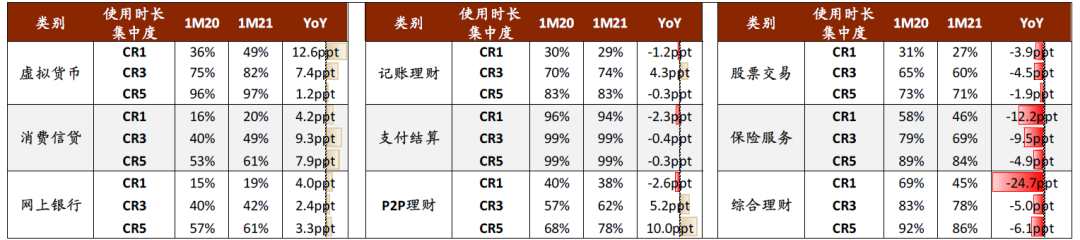

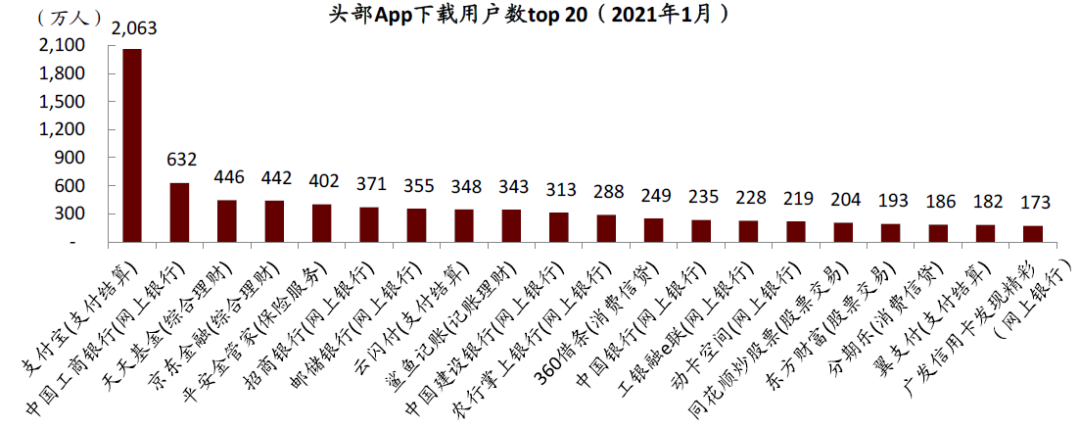

市场行情驱动股票交易、虚拟货币和理财投资类头部App(DAU>100万)1M21 MAU增长及用户留存领先;竞争格局上(按用户时长),虚拟货币、消费信贷和网上银行类集中度上升,而理财投资、保险服务和股票交易类下降;1M21新增下载量前三为支付宝/工行(01398)/天天基金。

图表: 头部金融App用户增长:1M21股票交易、虚拟货币和理财投资类表现突出

资料来源:Questmobile,中金公司研究部;注:DAU为日活跃用户数;仅含41个头部App(我们将头部App定义为1M21 DAU>100万人的金融类App);MAU/DAU/下载用户数为头部App按类别加总计算得到

图表: 竞争格局变化而言,虚拟货币、消费信贷和网上银行类App集中度有所提升;综合理财和保险服务类App集中度下降明显

资料来源:Questmobile,中金公司研究部;注:CR1/3/5集中度为各类别App中Top 1/3/5 APP合计使用时长/前20名App合计使用时长(排名基于用户当月使用时长);注:P2P行业已被取缔,原P2P理财App提供到期赎回服务或向其他业务转型

图表: 2021年1月头部金融App下载:支付宝、工商银行、天天基金位居三甲

资料来源:Questmobile,中金公司研究部

#3 关注下沉市场突破口和互联网新势力

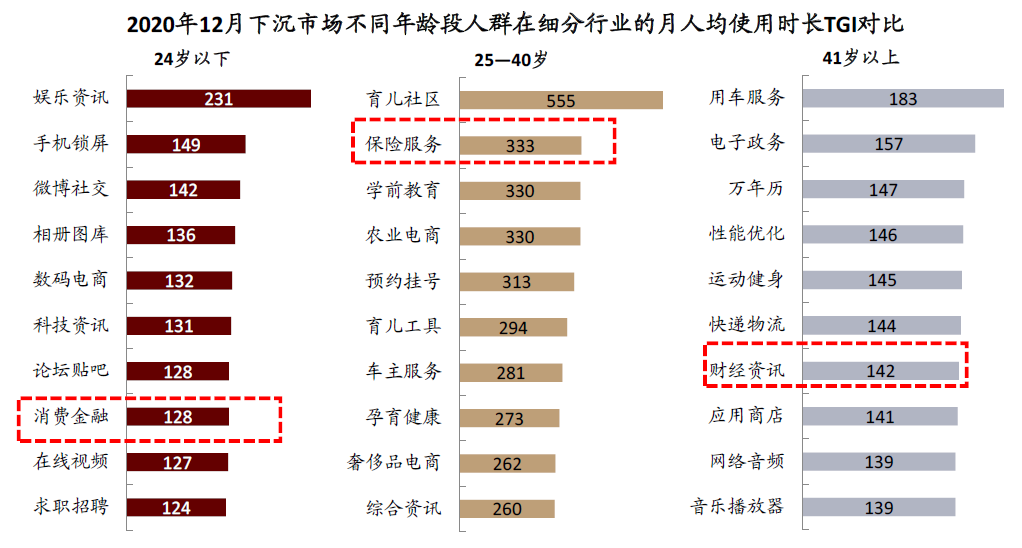

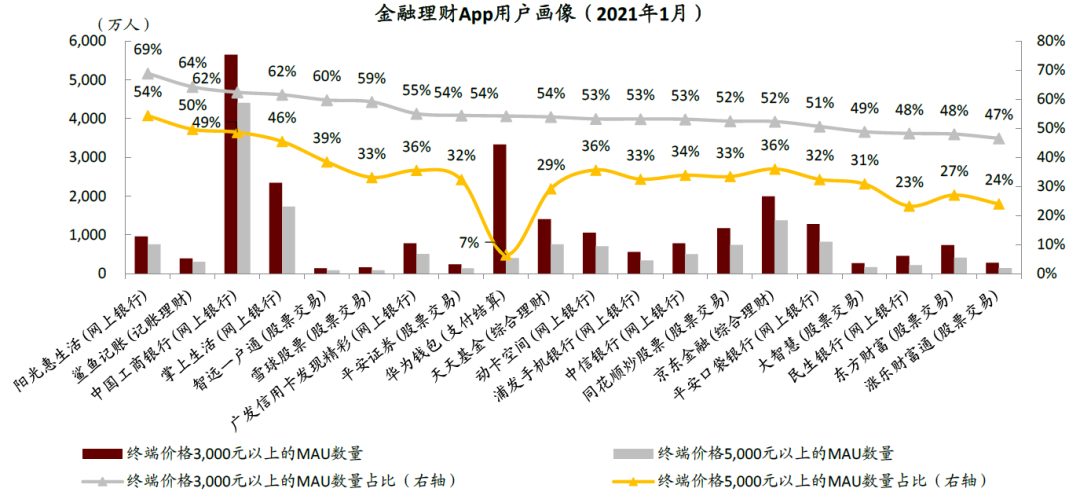

下沉市场中不同年龄人群青睐的App显著分化,24岁以下关注消费金融、25-40岁关注保险服务、41岁以上则关注财经资讯。网上银行、股票交易及理财投资类App用户所使用终端价格相对更高。在用户时长争夺和消费场景打造上迅猛的头条系或成为数字金融领域的黑马。

图表: 下沉市场中:24岁以下人群关注消费金融、25-40岁人群关注保险服务、41岁以上人群关注财经资讯

资料来源:Questmobile,中金公司研究部;注:月人均使用时长TGI=统计周期内(月)目标用户人均使用该行业App的时长/全网用户人均使用该行业App的时长,人均使用时长=总使用时长/总活跃用户数

图表: 用户画像来看,网上银行、股票交易、综合理财类App的用户资质更优、所使用的终端价格较高

资料来源:Questmobile,中金公司研究部;注:仅包含头部金融App中终端价格3,000元以上MAU占比排名前20的App

图表: 互联网巨头金融App布局一览

资料来源:Questmobile,中金公司研究部;注:所统计用户数仅为1M21独立App MAU数据;互联网巨头旗下诸多功能内嵌在母公司主要App内,如蚂蚁财富及腾讯理财通用户主要通过支付宝及微信入口、而非下载独立的App使用;富途及老虎分别为腾讯及小米投资企业

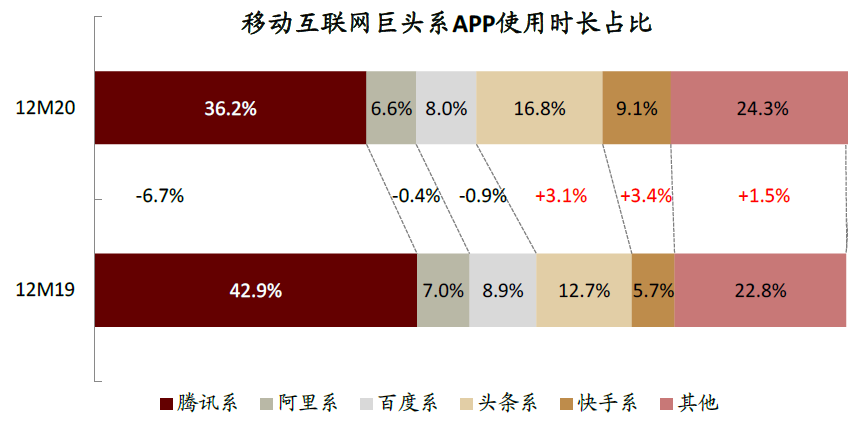

图表: 互联网流量入口的更迭或影响未来数字金融竞争格局

资料来源:Questmobile,中金公司研究部;注:各派系选取旗下MAU≥1万的APP,占比=各派系旗下MAU≥1万的APP合计总时长/移动互联网活跃用户总时长

#4 各细分领域的用户使用习惯各有特色

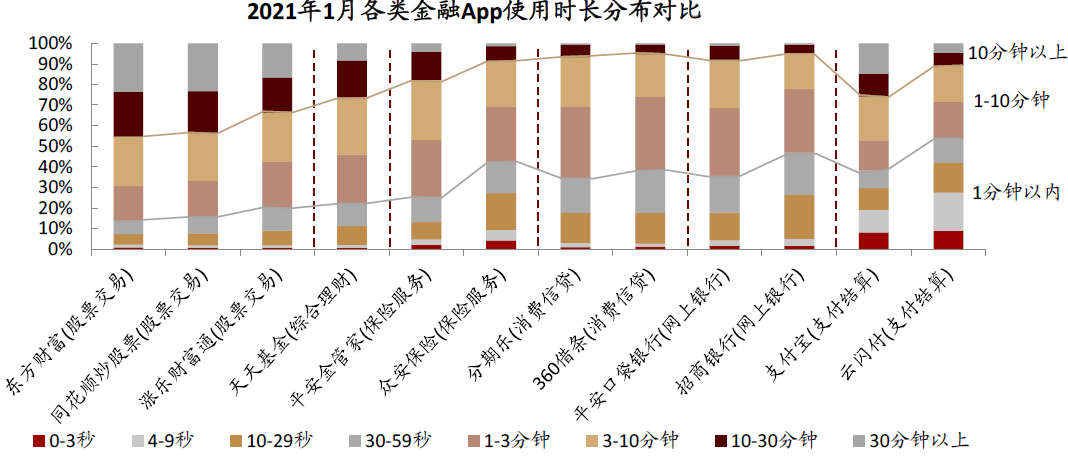

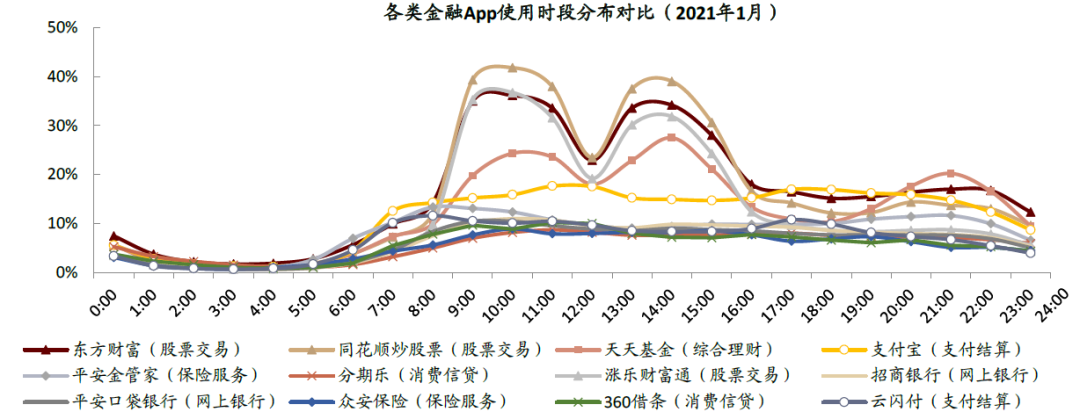

股票交易类及综合理财类App用户的人均单日使用时长/次数较高——东财1M21 DAU中使用时长超过10分钟的用户比例接近一半;白天的投资交易时段、晚上的基金净值查询时段用户较为活跃。1M21 DAU Top 20中,DAU/MAU比例指标位列前三的是同花顺、支付宝、东财。

图表: 金融App用户使用时长分布:股票交易、综合理财类App用户单日使用时长较高

资料来源:Questmobile,中金公司研究部;注:2021年1月的日活跃用户使用时长分布

图表: 从人均单日使用时长、次数以及DAU/MAU维度来看,支付宝、股票交易及基金理财类App的用户黏性较高

资料来源:Questmobile,中金公司研究部;注:仅包含头部金融App中,2021年1月DAU排名前20的App

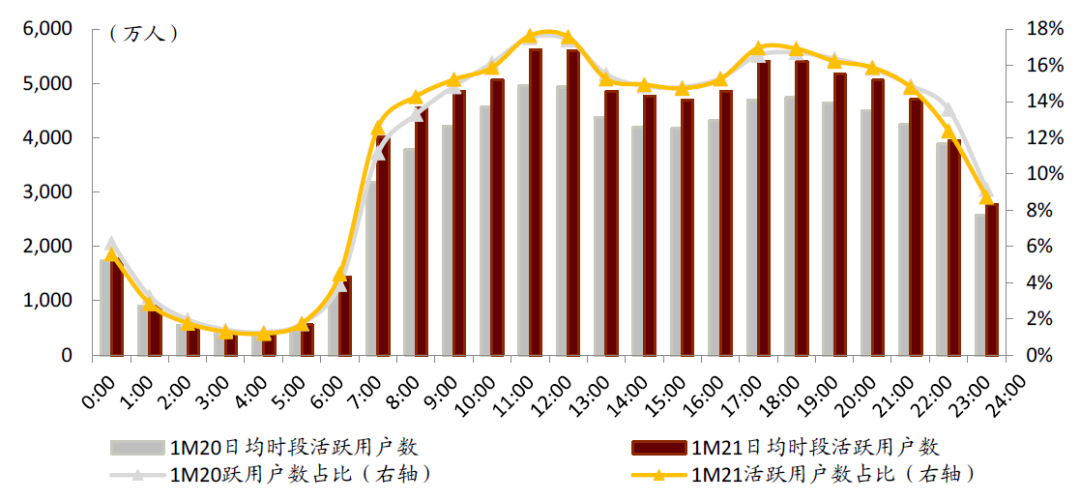

图表: 金融App用户使用时段分布:7:00-24:00中的每个时段,使用支付宝的活跃用户均接近或超过其日活的10%;晚上20:00-22:00是基民查看资产净值波动的高峰时段

资料来源:Questmobile,中金公司研究部;注:2021年1月的日活跃用户使用时段分布

#5 支付结算:线下商户面临数字化升级

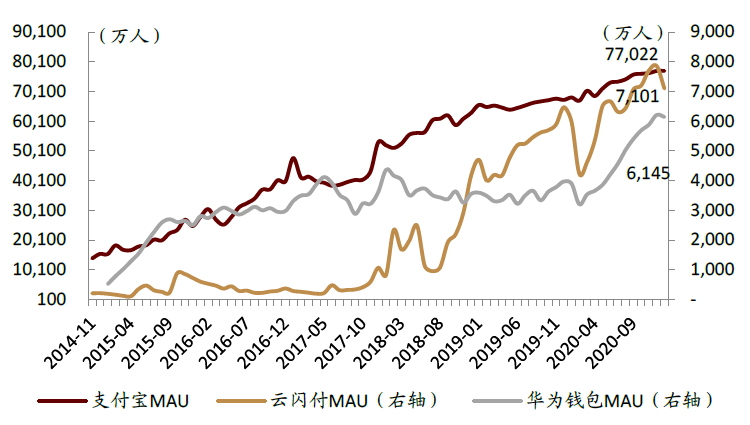

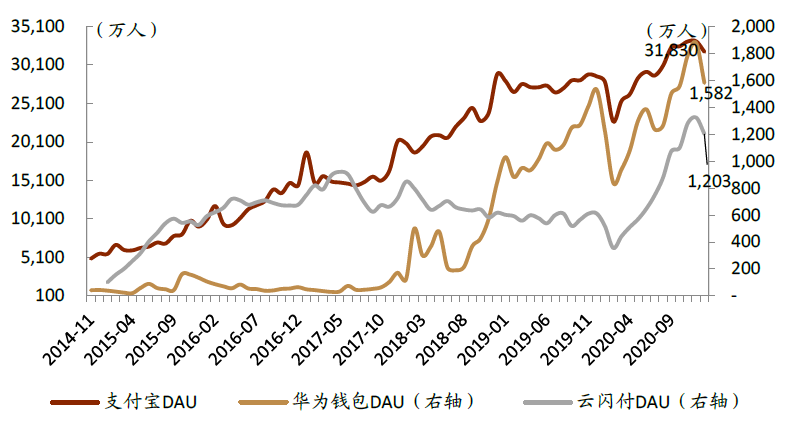

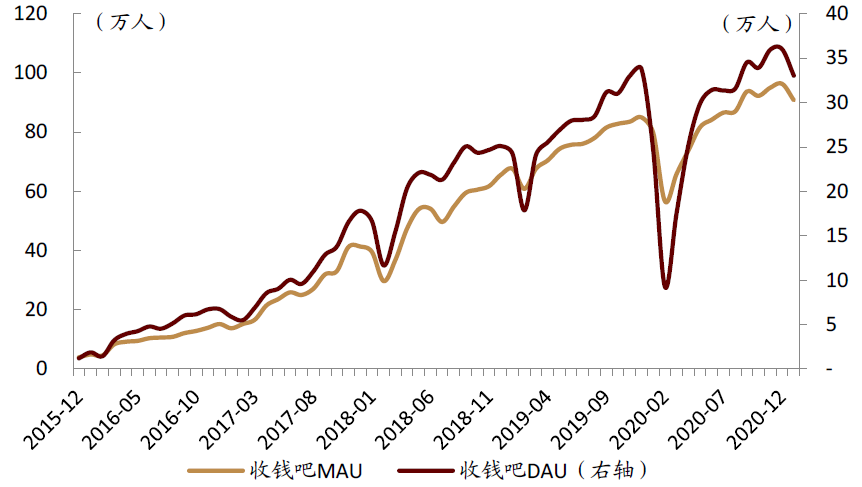

支付宝在用户高基数基础上继续稳步增长、华为钱包/云闪付则增速喜人;作为一站式FinLife平台,支付宝7:00-24:00中每个小时活跃用户均接近或超过其DAU的10%。服务于商户数字化升级的收钱吧,活跃商户数受疫情冲击后于6M20恢复至疫情前水平、进入稳健增长通道。

图表: 支付结算典型App:用户体量来看,华为钱包、云闪付增势喜人;疫情期间活跃用户数有所减少,但已于2M20左右触底反弹、于6M20左右恢复至疫情前水平

资料来源:Questmobile,中金公司研究部

图表: 支付结算典型App:服务于商户数字化升级的收钱吧,受到疫情一次性冲击后迅速反弹

资料来源:Questmobile,中金公司研究部

图表: 支付结算典型App:一站式FinLife平台支付宝的用户使用时段分布整体较为均衡

资料来源:Questmobile,中金公司研究部;注:基于当月DAU的分析

#6 理财投资:周期中收获成长的好赛道

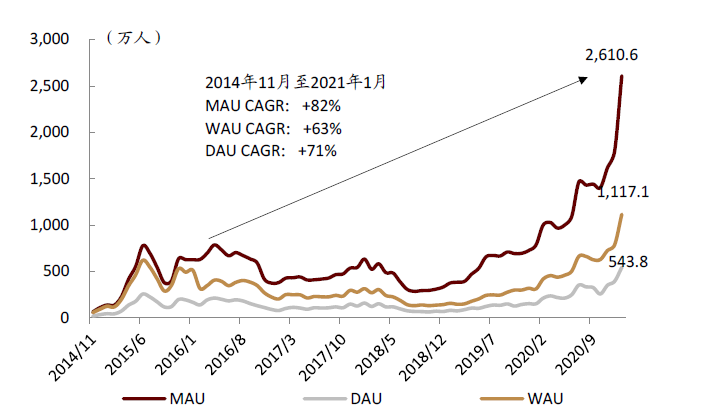

资本市场活跃之下天天基金1M21 MAU同增232%至2,611万、亦是6M15高点的3.4x,尽管短期随市波动、但拉长看过去六年复合增速高达82%,且用户粘性整体呈现趋势性上升、带来用户价值抬升。

图表: 综合理财典型App:天天基金用户数保持高速增长

资料来源:Questmobile,中金公司研究部;注:WAU指月均周活跃用户数

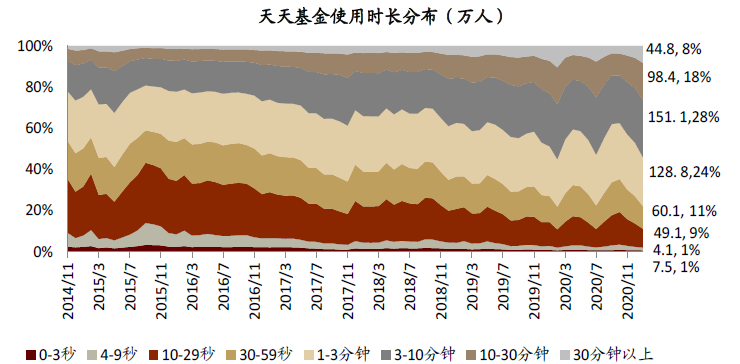

图表: 综合理财典型App:天天基金用户使用时长逐步提升

资料来源:Questmobile,中金公司研究部;注:基于当月DAU的分析

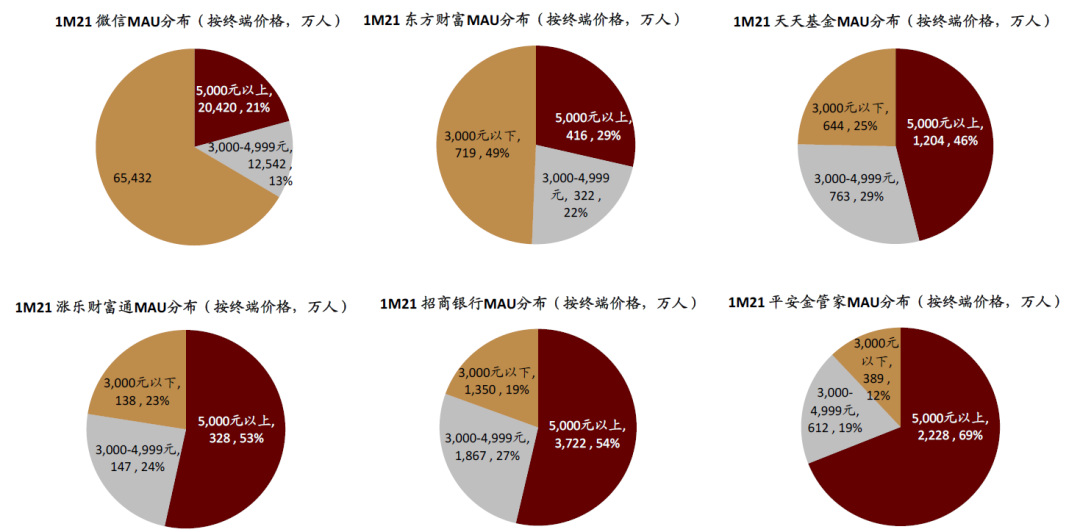

图表: 综合理财典型App:终端价格分布比较来看,天天基金富裕用户占比高于全网平均水平(以微信App作为基准),但较涨乐财富通、招商银行和平安金管家等传统金融机构App更为下沉

资料来源:Questmobile,中金公司研究部

#7 股票交易:社区及跨境投资是关键词

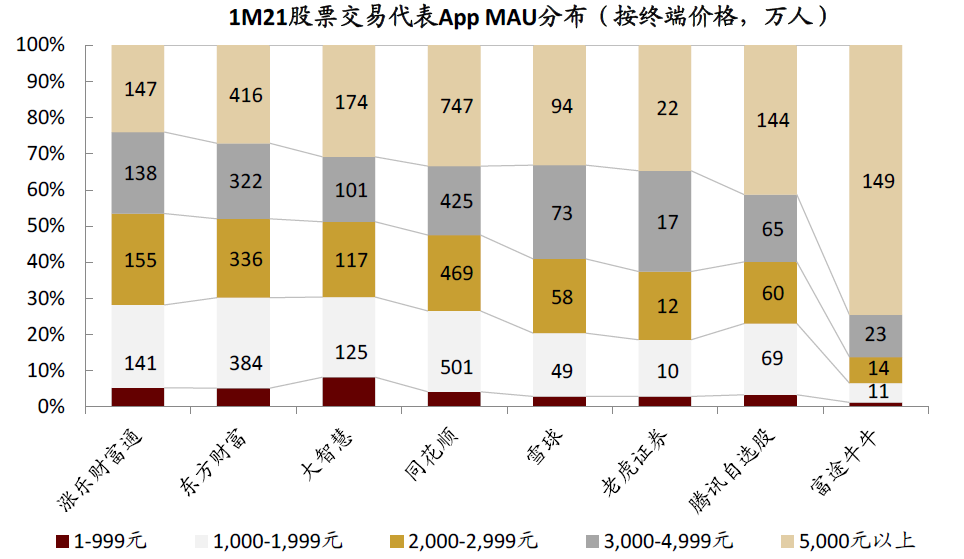

功能多样、内容丰富、社区活跃的富途(FUTU.US)/东财/老虎/雪球/同花顺/涨乐财富通等App用户增速或使用时长/次数保持领先;其中75%的富途用户使用的移动终端价格>5,000元、中高净值客户属性突出。

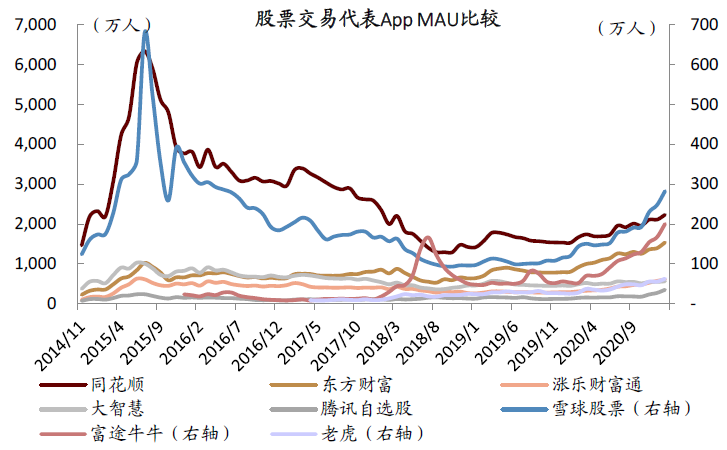

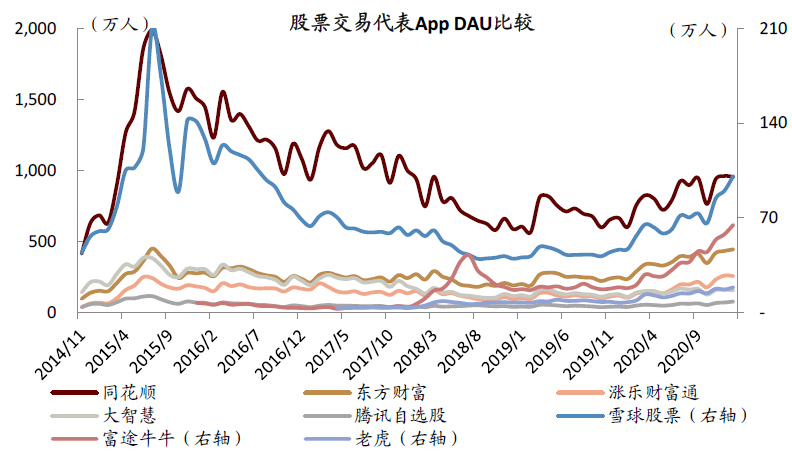

图表: 股票交易典型App:2020年A股市场活跃吸引大量股民入市

资料来源:Questmobile,中金公司研究部;注:Questmobile监测样本数据与部分券商财报披露数据有所差异

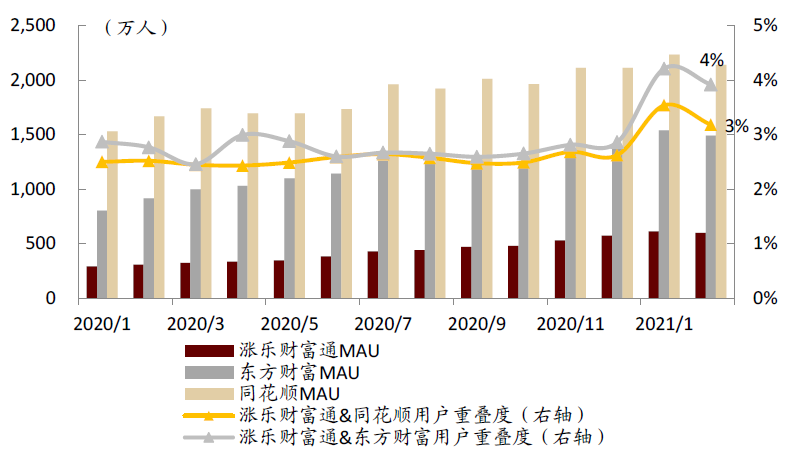

图表: 股票交易典型App:涨乐财富通与东财/同花顺的用户重叠度较低,具有互联网基因的传统券商App亦有望成长为独立理财流量入口

资料来源:Questmobile,中金公司研究部;注:Questmobile监测样本数据与部分券商财报披露数据有所差异

图表: 股票交易典型App:东财、雪球、富途、老虎用户数显著增长

资料来源:Questmobile,中金公司研究部

图表: 股票交易典型App:移动终端价格分布比较来看,富途用户资质明显优于其他

资料来源:Questmobile,中金公司研究部

#8 网上银行:零售银行的经验逐渐推广

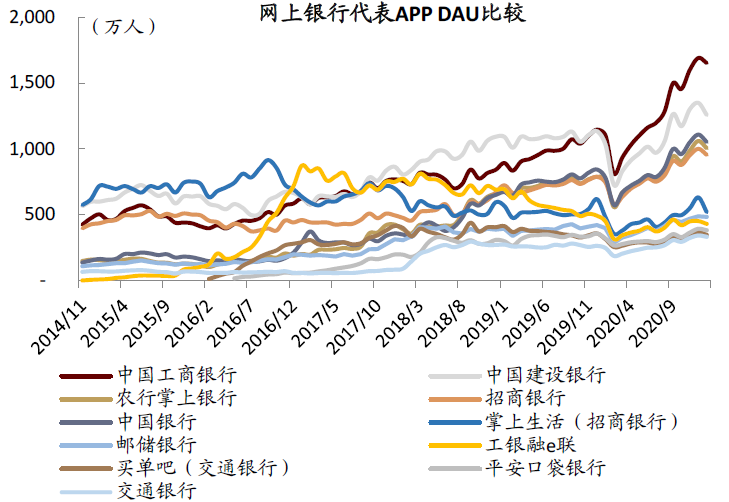

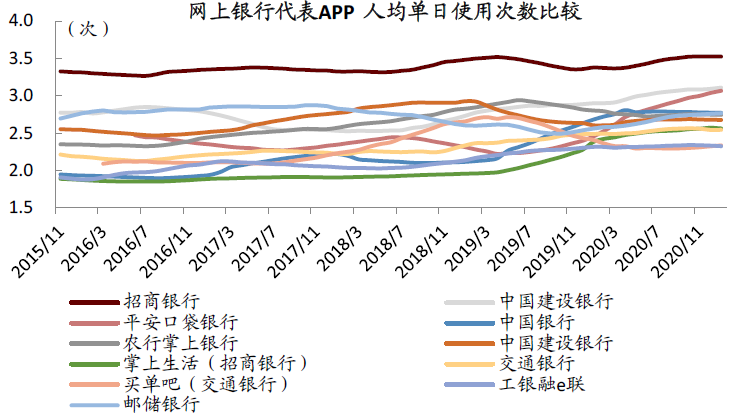

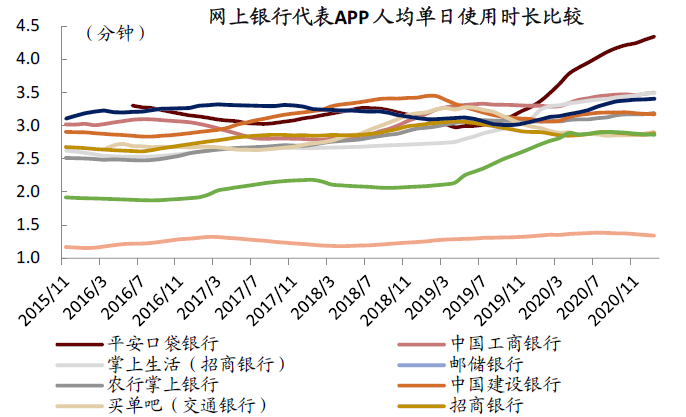

用户体量角度来看,四大行及招行旗下App处于领先位置,用户粘性指标来看,招行(03968)、工行、平安银行则相对突出。

图表: 网上银行典型App:用户体量角度来看,四大行及招商银行处于领先位置

资料来源:Questmobile,中金公司研究部

图表: 网上银行典型App:招商银行人均单日使用次数领先同业

资料来源:Questmobile,中金公司研究部;注:为平滑波动,采用12个月移动平均

图表: 网上银行典型App:平安口袋银行人均单日使用时长领先同业

资料来源:Questmobile,中金公司研究部;注:为平滑波动,采用12个月移动平均

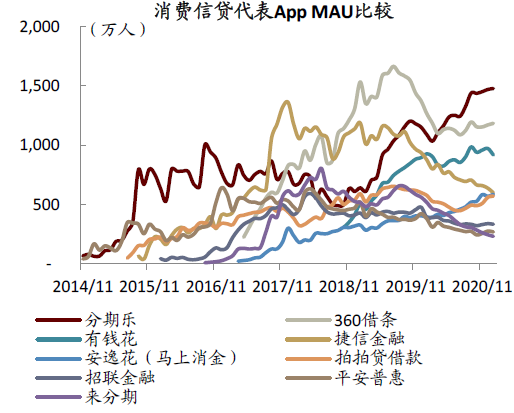

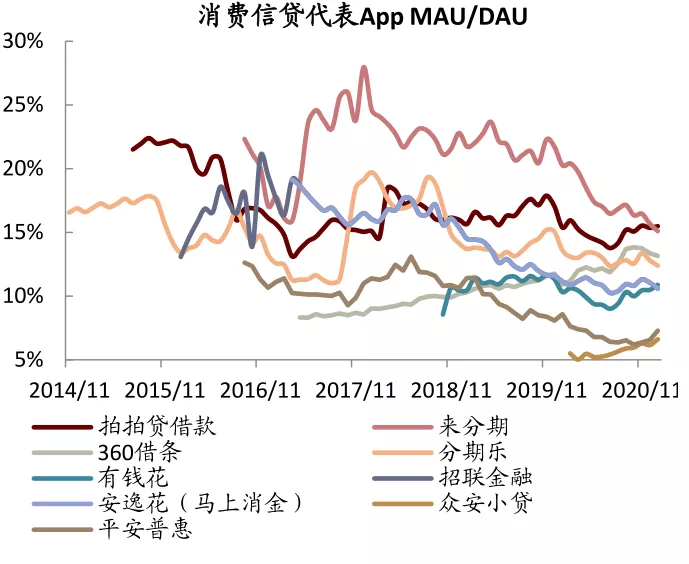

#9 消费信贷:疫情后行业分化有所加剧

分期乐/360借条/百度有钱花继续领跑。

图表: 消费信贷典型App:疫情期间活跃用户数普遍有所下滑,疫情后行业分化加剧、分期乐/360借条/百度有钱花保持领先

资料来源:Questmobile,中金公司研究部

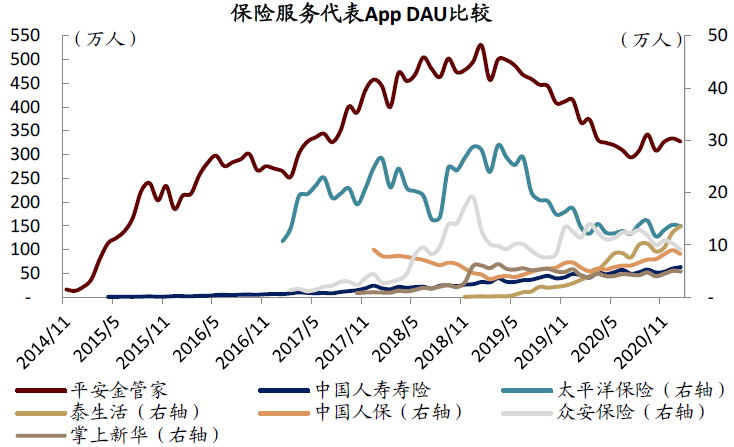

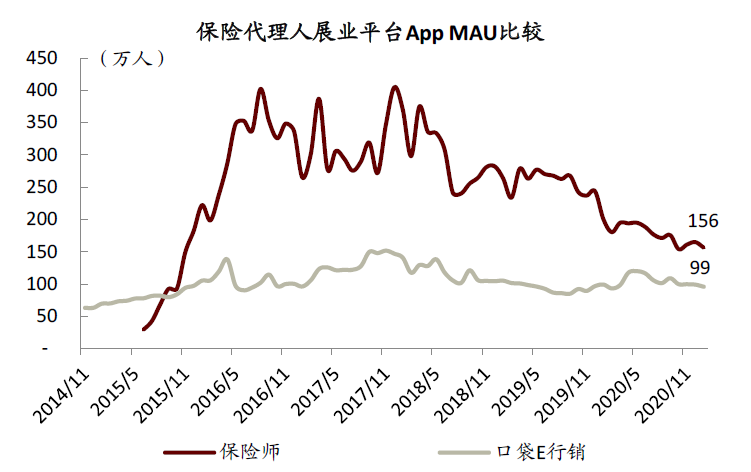

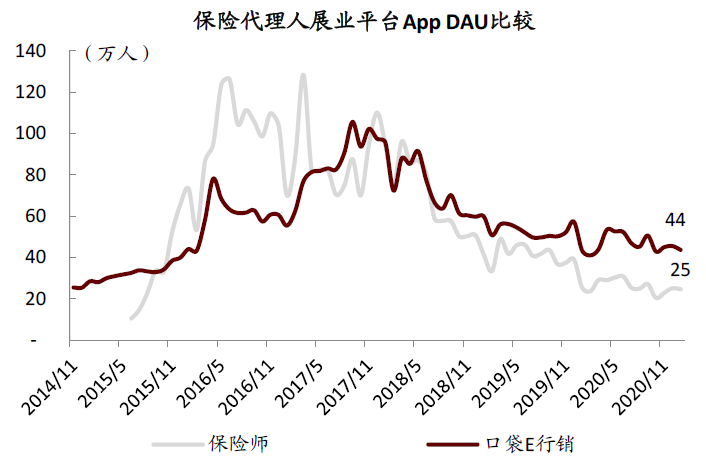

#10 保险服务:行业代理人数量仍在萎缩

典型代理人展业平台MAU下降明显。

图表: 保险服务典型App:平安金管家用户体量大幅领先同业,中国人寿寿险用户数亦增势强劲

资料来源:Questmobile,中金公司研究部

图表: 保险服务典型App:保险代理人展业平台活跃用户数下降趋势明显

资料来源:Questmobile,中金公司研究部

(智通财经编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP