东吴证券:心通医疗(02160)后发先至,心脏瓣膜治疗创新者扬帆起航!

本文选自“东吴证券”

投资要点

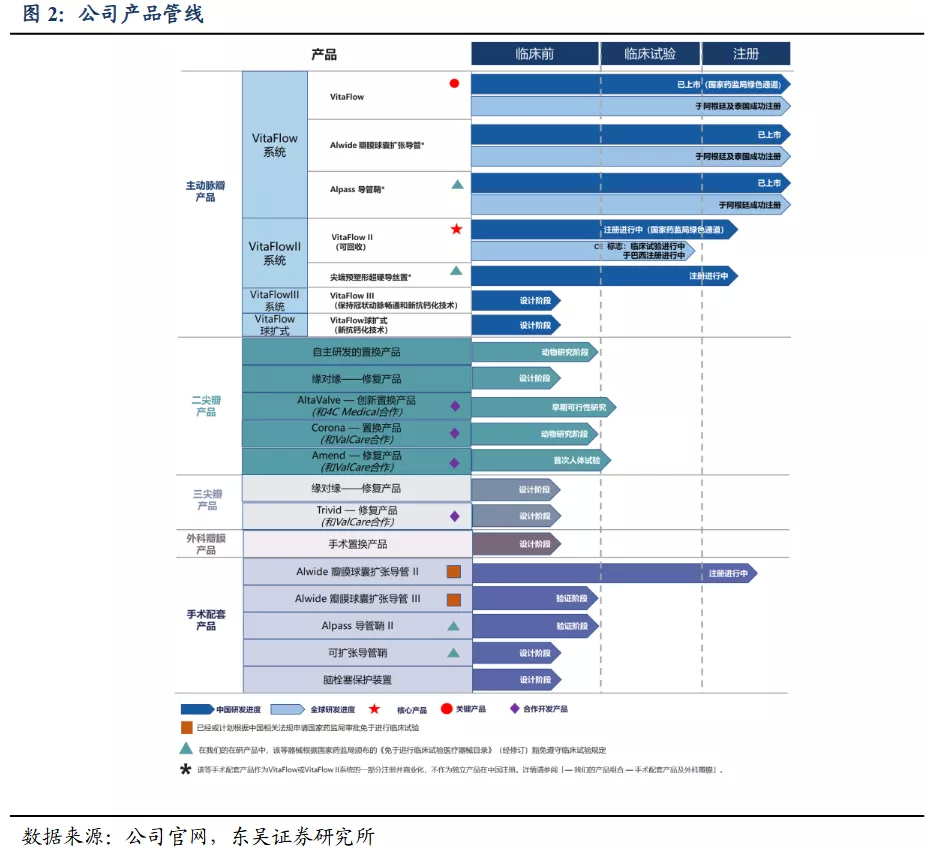

投资逻辑:心通医疗(02160)是心脏瓣膜介入治疗的创新型企业,研发能力突出,第一代TAVI产品VitaFlowTM快速放量,第二代产品有望今年获批,有望凭借优产品性能和价格优势迅速打开市场。公司通过自主研发加外部合作,深度布局二尖瓣和三尖瓣经导管治疗领域,在研管线丰富,未来成长空间广阔。

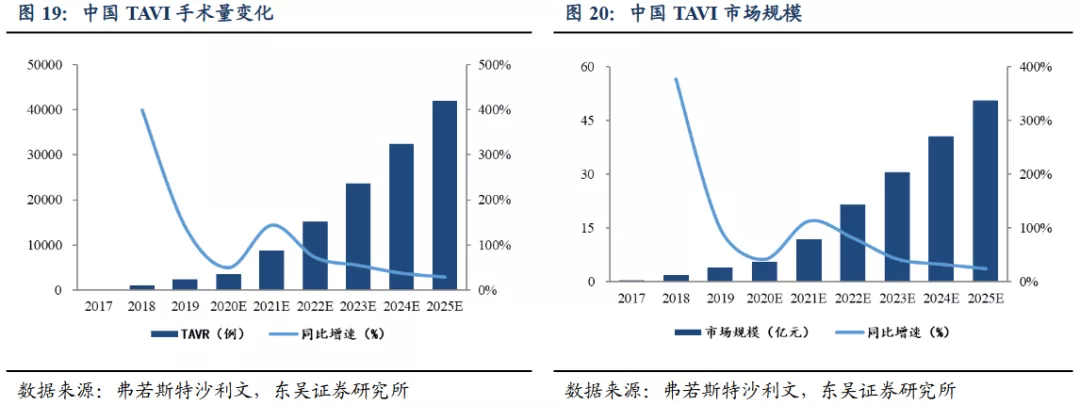

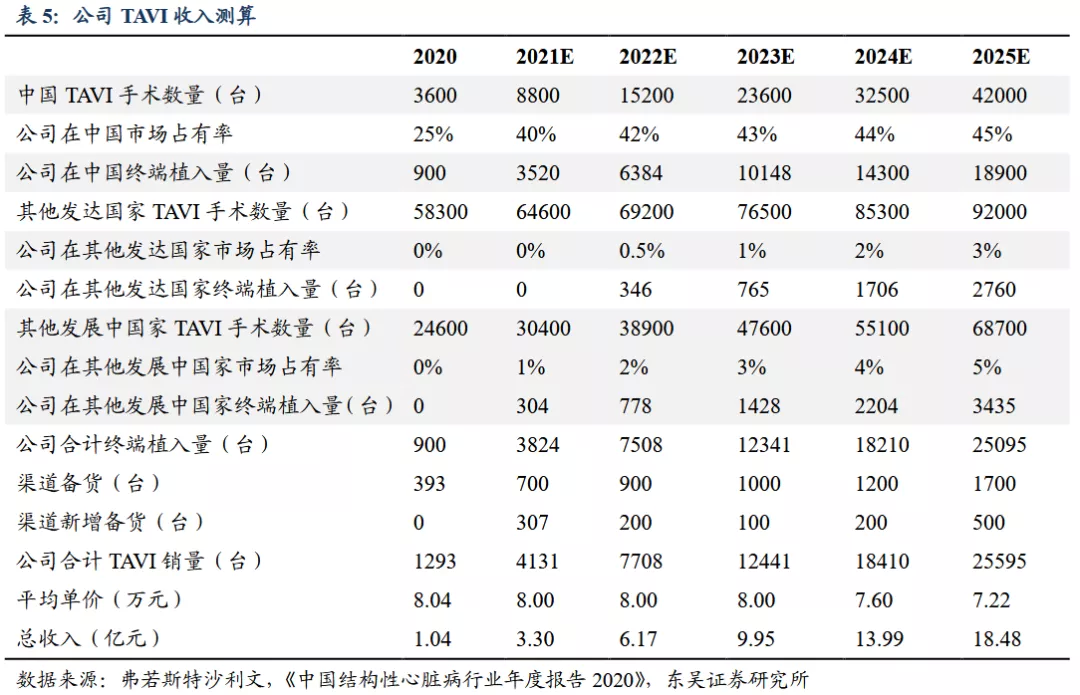

TAVI市场高速增长,公司产品竞争优势明显:相对于SAVR手术,TAVI手术创伤小,风险小,术后恢复快,正逐步替代传统的外科手术。2019年全球TAVI市场达到48亿美元,2015-2019年复合增长率达到25.1%。中国2017年首次批准TAVI手术,2019年中国全年完成2400例手术,实现翻倍增长,市场规模达到3.9亿元,同比增长99%。根据弗若斯特沙利文预测,2019-2025年中国TAVI市场将以53.1%的年复合增长率快速扩容,2025年市场规模有望达到50.6亿元。公司的第一代TAVI产品VitaFlowTM自2019年7月获批以来迅速放量。二代TAVI 产品VitaFlowTM II预计今年获批,有望进一步提升公司在TAVI市场竞争力。除此之外,公司积极布局海外市场,目前已在阿根廷和泰国成功完成VitaFlowTM注册, 并计划今年年底在欧洲申请VitaFlowTM II的CE标志。公司未来将继续推动更多在新兴市场的产品注册,持续拓展新的TAVI市场空间。我们认为公司产品临床数据优异,价格优势显著,渠道优势突出,未来将充分受益于TAVI行业的高速增长。2025年中国TAVI手术量有望超过4.2万台,我们预计公司市占率有望达到45%,国内植入量为1.9万台,加上国际市场及渠道备货量,2025年公司TAVI销售数量有望接近2.6万台,收入有望达到18.5亿元。

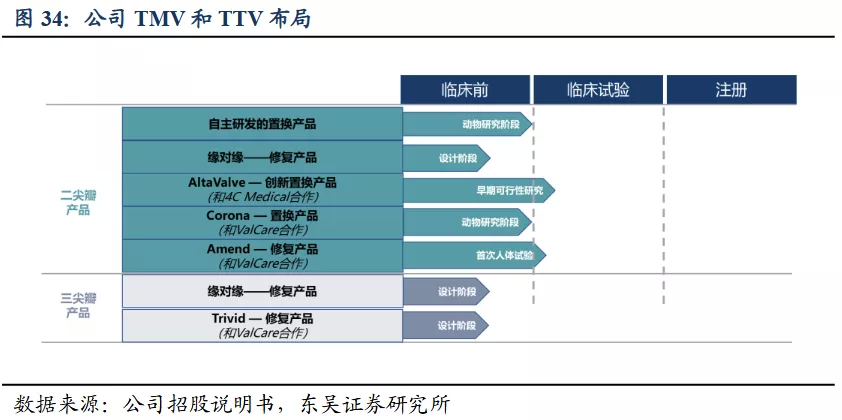

深度布局TMV和TTV,打开长期成长空间:国内二尖瓣反流和三尖瓣反流患者人数是主动脉狭窄的数倍以上,临床需求一直没有得到有效满足。目前中国仅有一款TMV修复产品获批,二尖瓣/三尖瓣经导管治疗仍处于早期阶段。公司通过自主研发和外部合作,目前拥有五个TMV和两个TTV在研项目,未来有望凭借心脏瓣膜领域的积累以及丰富的产品管线实现突围,成为未来TMV和TTV市场的重要参与者。

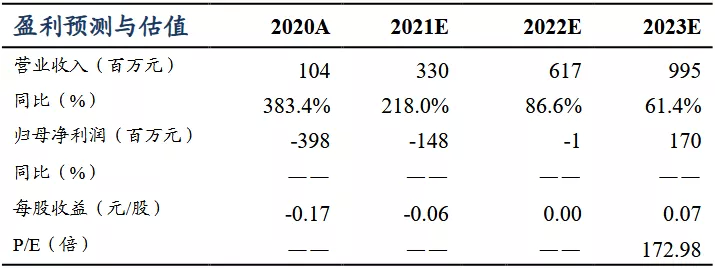

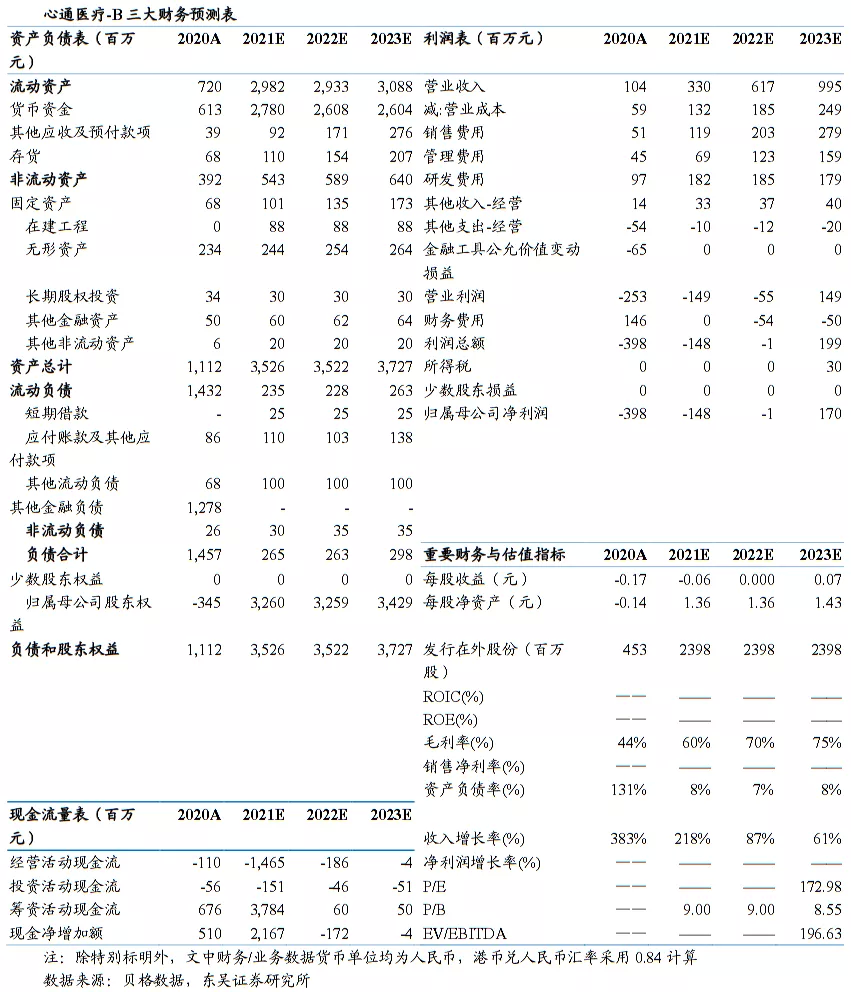

盈利预测与投资评级:我们预计公司2021-2025年收入分别为3.30亿、6.17亿、9.95亿、13.99亿和18.48亿元,预计2023年盈利为1.70亿元,当前市值对应2023年PE为173倍。考虑到1、TAVI手术渗透率仍低,潜在市场空间广阔,公司产品竞争力强,有望快速占领市场,同时公司积极渗透海外市场;2、公司布局了二尖瓣和三尖瓣经导管治疗领域,有望在2025年后贡献收入。首次覆盖,给予“买入”评级。

风险提示:公司重大经营亏损持续的风险;产品研发注册不及预期的风险;单一产品依赖风险;医疗事故风险

1.心通医疗:心脏瓣膜器械创新引领者

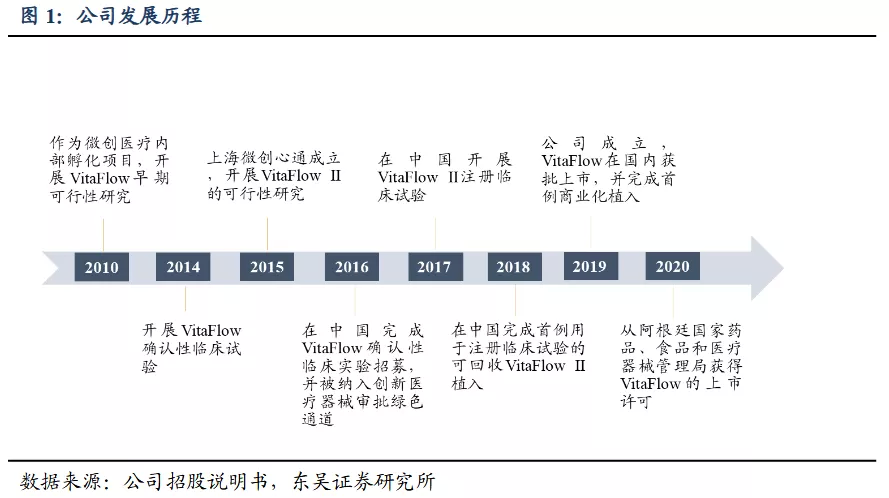

公司成立于2019年,专注于心脏瓣膜疾病领域创新的经导管及手术解决方案的研发及商业化。作为微创医疗集团内部的孵化项目,公司早在2010年开始经导管主动瓣膜植入(TAVI)产品的早期可行性研究,并在2014年开展了核心产品VitaFlowTM的确证性临床试验。2015年上海微创心通成立,继续推进TAVI产品的临床试验。2019年重组后,上海微创心通作为公司的全资子公司开展业务,同年VitaFlowTM获得上市批准。公司以创新为导向,第二代产品VitaFlowTMII也进入了创新医疗器械审批绿色通道,并成为目前唯一一款在中国研发并已在欧洲开展临床试验的TAVI产品。

公司战略性布局心脏瓣膜疾病治疗,除了TAVI产品外目前公司还拥有五款经导管二尖瓣(TMV)在研产品、两款经导管三尖瓣(TTV)在研产品、外科瓣膜产品以及多个处于不同开发阶段的手术配套产品,其中部分产品是与外部合作伙伴共同开发。公司在研管线丰富,研发实力突出,长期成长确定性较高。

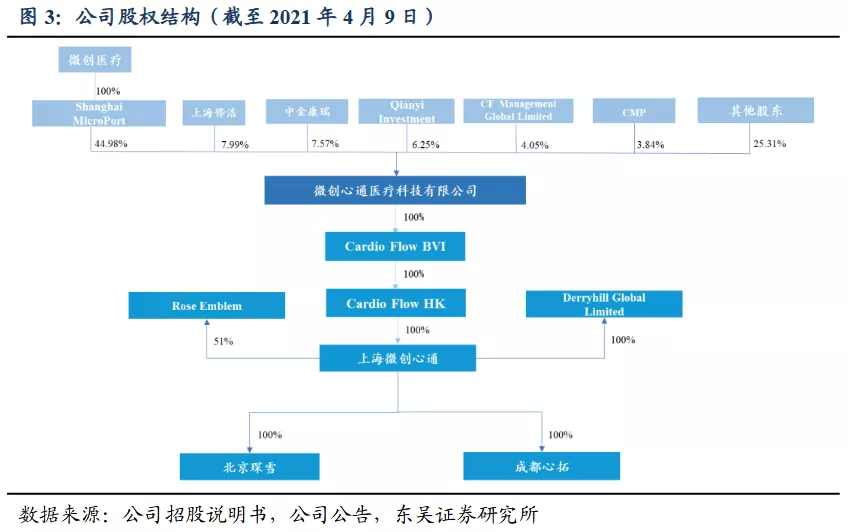

股权方面,微创医疗通过全资子公司Shanghai MicroPort间接持有公司 45 % 的股权,是公司的控股股东。Shanghai MicroPort为一家投资控股实体,并无其他业务运营。

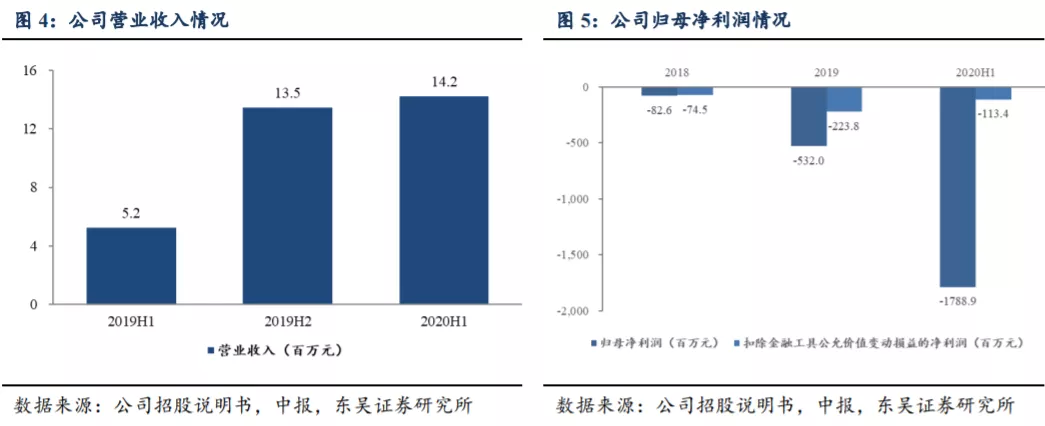

公司业绩情况:公司核心产品VitaFlow于 2019年8月正式实现商业化,目前公司全部收入均来自于该产品,2019年实现收入2150万元,2020年实现收入1亿元,销售规模快速增长。由于多数产品仍处于研发阶段,公司尚处于亏损阶段,2020年亏损4个亿,预计随着公司VitaFlowTM销售收入的持续增长及后续产品的陆续商业化,公司业绩有望持续好转。

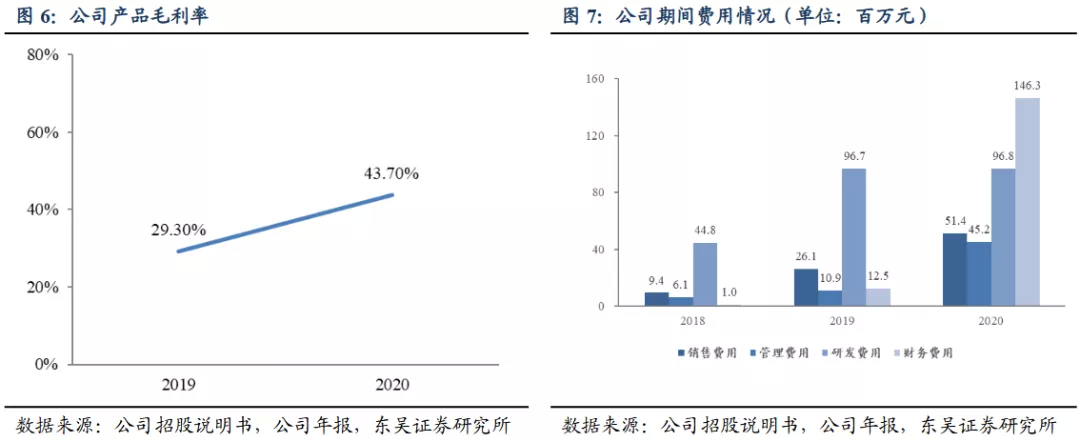

毛利率和期间费用率:公司目前商业化产品仅有VitaFlowTM。2020年公司VitaFlowTM毛利率为43.7%,比2019年的29.3%显著提升,主要是生产效率提升、规模效应下成本降低以及随着销售规模扩大,公司对原材料供应商的议价能力增强。我们预计随着公司VitaFlowTM的继续放量增长,公司毛利率有望进一步提高。

公司坚持创新驱动,2020年研发费用高达9684万元。2020年公司财务费用为1.5亿元,主要是由于发行C轮优先股及D轮优先股导致其他金融负债的利息增加。

2. TAVI产品临床数据优异,价格优势助推放量

2.1. 介入治疗渐成趋势,TAVI临床优势明显

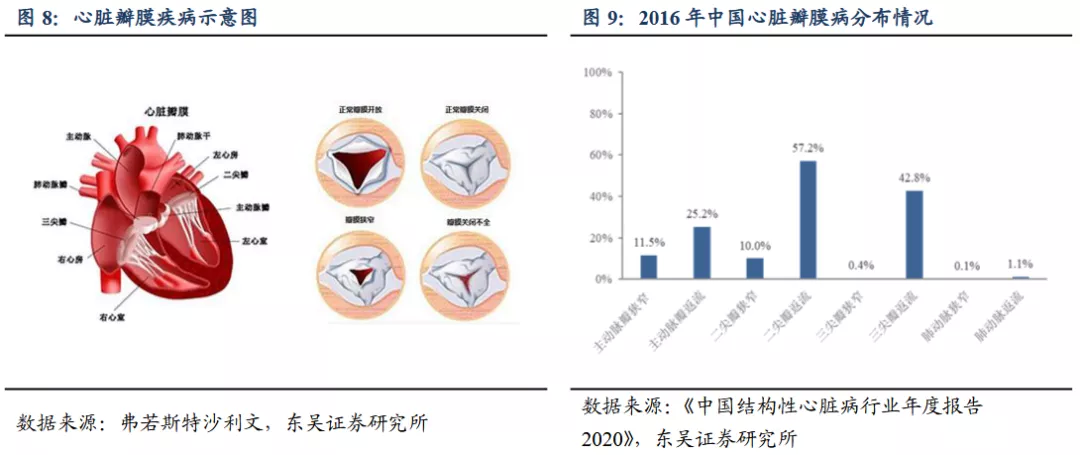

心脏瓣膜是连接各心腔和血管之间的“阀门”,控制着四个腔室之间的血液单向流动,能够保证血液循环使心脏维持正常运作状态。人类心脏的主要瓣膜有二尖瓣、三尖瓣、肺动脉瓣和主动脉瓣。心脏瓣膜疾病即是四个心脏瓣膜其中有一个受损或缺损,属于结构性心脏病。发生心脏瓣膜疾病时,瓣膜会发生结构功能异常,造成无法完全打开(狭窄)或无法完全关闭(反流)。

根据《中国结构性心脏病行业年度报告2020》,2016年60岁以上中度及以上瓣膜性心脏病患者中,主动脉狭窄约占11.5%,二尖瓣反流和三尖瓣反流占比分别为57.2%和42.8%。

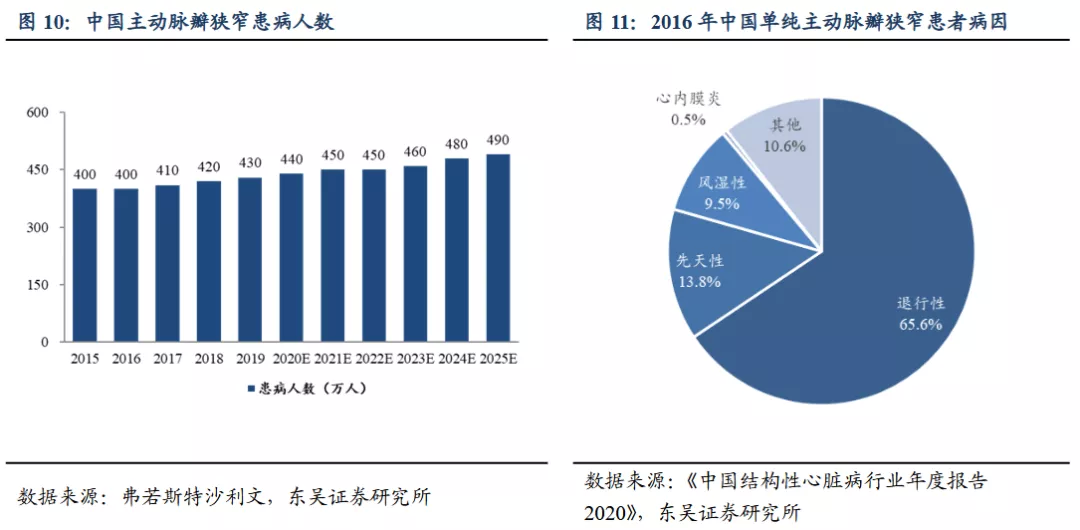

主动脉瓣狭窄是一种常见的瓣膜性心脏病,是指主动脉瓣收窄,阻塞了血液在心脏收缩期从左心室流入升主动脉。根据弗若斯特沙利文报告,中国2019年主动脉瓣狭窄患者数量为430万人,弗若斯特沙利文预计2025年将达到490万人。在中国,超过65%的主动脉瓣狭窄患者是由于瓣膜退行性变引起。主动脉瓣狭窄自然病程研究表明,对于已出现症状的重度患者若不进行及时的干预,2年内死亡率可达到50%。

多年来,传统的开胸手术SAVR(外科主动脉置换术)一直是重度主动脉瓣狭窄患者的标准治疗方法。SAVR手术通常需要在胸部开一个切口以进入心脏,在心脏停止搏动时移除功能异常的主动脉瓣,并用新的主动脉瓣替换功能异常的主动脉瓣,相对而言更具侵入性。

经导管主动脉瓣置换术(TAVI)于2002年首次应用于临床,技术原理是通过使用导向管植入人工主动脉瓣。TAVI的常见入路分为经股动脉、经锁骨下动脉或经升主动脉,其中经股动脉无需切口,侵入性较小,是临床实践中最受推荐的方法,对于因周边血管狭窄或硬化等原因而目前不适合接受经股动脉方法的少数患者,可考虑采用其他方法。执行TAVI手术时,人工瓣膜通过完全折叠进入导管,导管再通过大动脉进入心脏。首先,通过成像和输送系统,医生将导管定位在病变的瓣膜内;完成定位后,医生逐渐释放瓣膜;当瓣膜完成完全释放后,生物瓣膜在病变瓣膜内完全展开,并替代了患者体内原生瓣膜的功能。

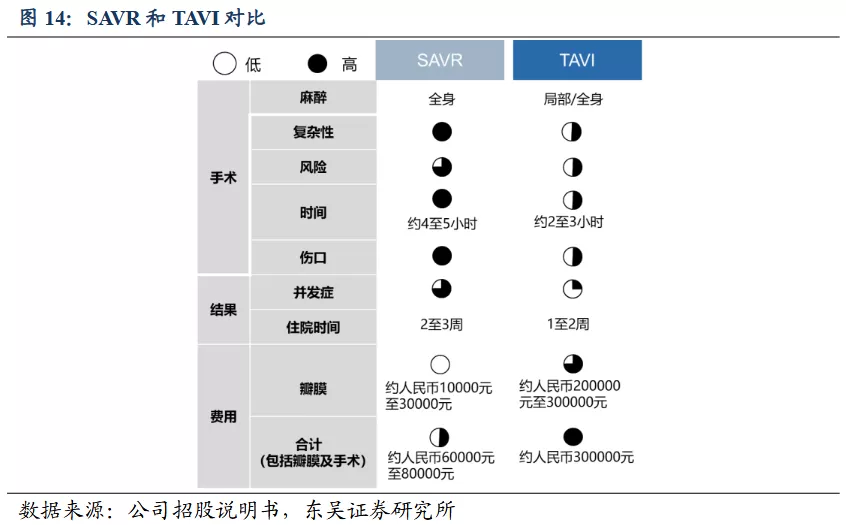

与SAVR手术相比,TAVI手术侵入性小,手术风险小,创伤小,住院时间短且术后恢复期短。此外TAVI手术时间通常为一到两个小时,SAVR则通常为三到六个小时。

2.2. 全球TAVR手术方兴未艾,中国市场快速放量

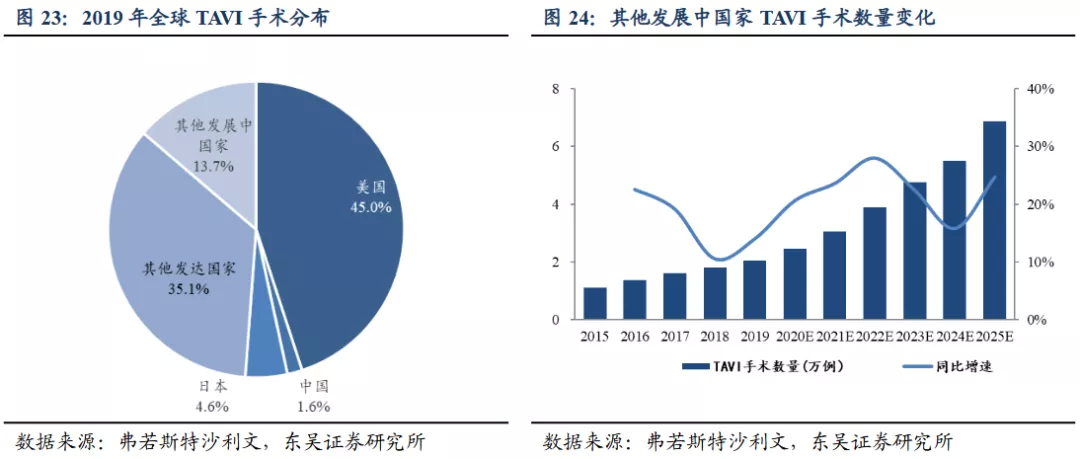

2007年爱德华生命科学(EW.US)的SAPIEN首次在欧洲获批上市,开启了主动脉瓣膜疾病的介入治疗时代。2019年全球共完成了14.85万例TAVI手术,同比增长16.2%,2015-2019年复合增长率为20.6%。根据弗若斯特沙利文报告,预计2019-2025年全球TAVI手术量仍将以14.4%的年复合增长率继续稳健增长,2025年有望达到33万例。

市场规模方面,2019年全球TAVI市场达到48亿美元,2015-2019年复合增长率达到25.1%,弗若斯特沙利文预计2019-2025年将以12.9%的年复合增长率继续扩容,2025年全球市场规模有望达到100亿美元。

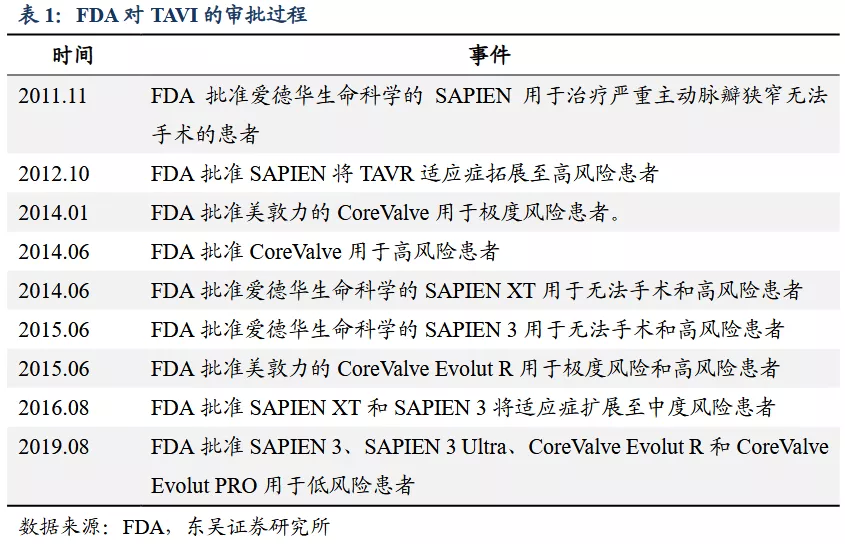

2011年,FDA首次批准TAVI手术用在无法进行SAVR手术的患者上,随后适应症不断拓展,直到2019年8月,FDA批准了对中低手术风险的患者实施TAVI手术。

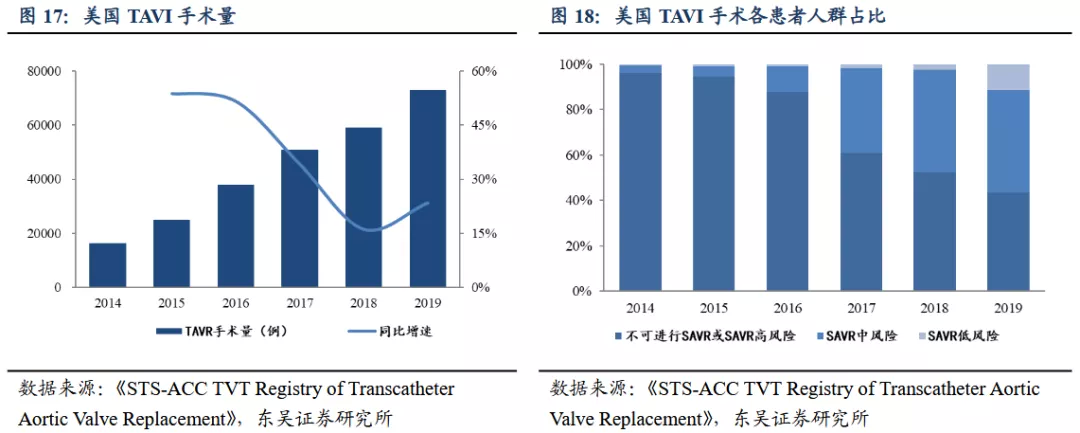

根据美国胸外科医师协会和美国心脏病协会统计,美国TAVI手术量逐年增长,2019年共实施7.3万例。2016年后,美国在无法进行SAVR和SAVR高风险患者人群中实施的TAVI手术量基本保持稳定,增量主要靠SAVR中低风险患者人群贡献,尤其是2019年适应症扩展到SAVR低风险人群后,TAVI手术量整体增速显著回升。

2019年在美国所有进行TAVI手术的人群中,SAVR中低风险人群占到了57%,考虑到2019年8月FDA才批准将TAVI拓展到SAVR低风险人群,我们预计2020年美国TAVI手术量中SAVR中低风险患者有望超过60%。

TAVI手术于2017年在中国首次获批,目前正处于快速放量期。2019年中国全年完成约2400例手术,实现了翻倍以上增长。2020年尽管受到新冠疫情的不利影响,但是TAVI手术量仍实现了高速增长。根据《中国结构性心脏病行业年度报告2020》,中国2020年TAVI总例数超过3500例,共200余家中心开展TAVI技术。根据弗若斯特沙利文预测,2025年中国TAVI手术有望达到4.2万例。

2019年中国TAVI市场规模为3.9亿元,同比增长99%。根据弗若斯特沙利文报告,预计2019-2025年中国市场将以53.1%的年复合增长率快速扩容,2025年市场规模有望达到50.6亿元。

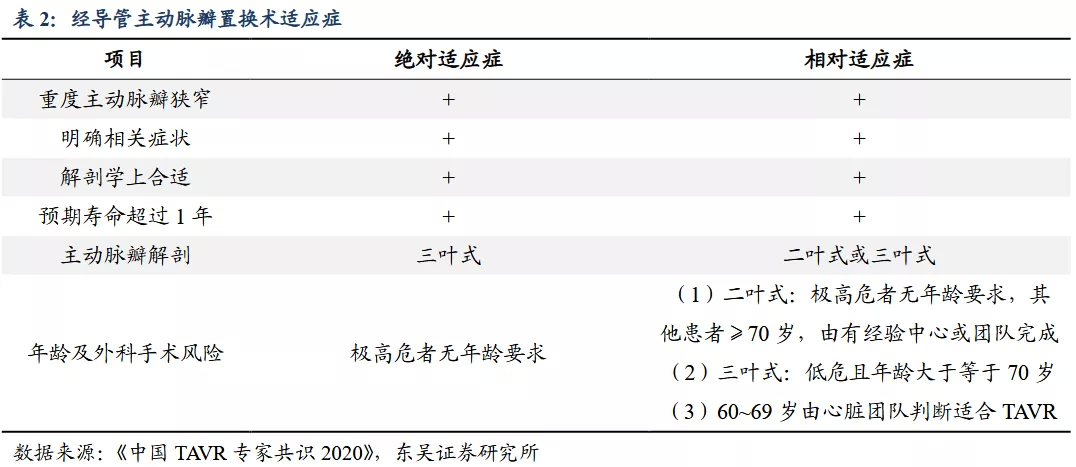

目前TAVI手术在国内只适用于不能进行SAVR手术和SAVR高风险患者人群,参照TAVI在美国的发展过程,中国有望在未来拓展TAVI适应人群,推动TVAI手术量加速增长。根据《中国TAVR专家共识2020》,中高危患者为TAVI的绝对适应症,外科手术低危且年龄大于等于70岁,二叶式主动脉瓣为TAVI的相对适应症。TAVI适应症在中国的拓展,成为大概率事件。

2.3. 创新塑造品质,竞争优势凸显

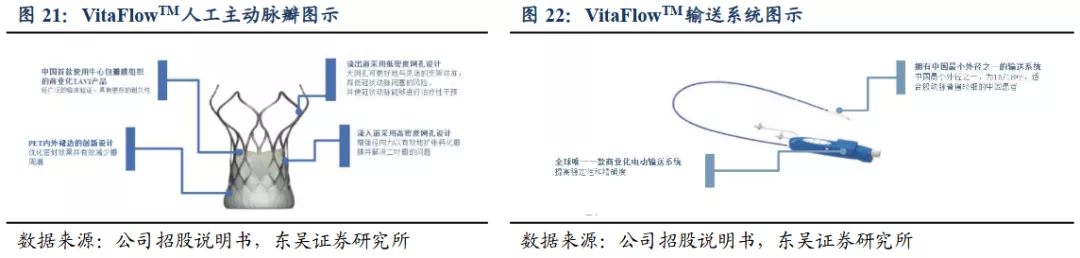

公司的VitaFlowTM在2019年7月顺利获批,是国内上市产品中首款使用牛心包作为瓣膜组织的产品。牛心包的骨胶原含量是猪心包的两倍,而且有效外孔空间更大,能够减少血流造成的瓣损坏。同时,牛心包普遍较厚,与猪心包相比韧性更高且并发症发生率更低,因此牛心包占有全球TAVI市场55%以上的市场份额以及全球几乎全部SAVR市场,居于主导地位。

公司首创的PET双层裙边设计能优化密封效果并有效减少瓣周漏与回流。瓣周漏是TAVI手术主要并发症之一,其可导致心房颤动、肺动脉高压或甚至心衰竭。

目前国内已有四家公司的TAVI产品上市,与竞争对手相比,VitaFlowTM是目前商业化TAVI产品里唯一一款具有电动输送系统的产品,医生通过电动手柄可同步释放瓣膜与定位导丝,并使得瓣膜释放更易于控制,提高手术总体成功率的同时也有助于缩短医生的学习曲线。2020年公司VitaFlowTM平均售价为8万元左右,终端价格为19.6万元,均低于竞争对手启明医疗(02500)。

此外,公司的第二代TAVI产品VitaFlowTMII是基于VitaFlowTM的可回收功能的升级产品,允许医生在初始释放位置不理想的情况下回收瓣膜后重新释放,进一步提高TAVI手术的整体成功率及降低术后并发症的潜在风险,目前正在注册进行中,预计2021年上市。此外,公司正在开发第三代自膨式TAVI产品,其中人工主动脉瓣将采用自主研发的升级抗钙化技术对瓣膜进行全新设计,增强人工主动脉瓣的耐用性,有望使更大范围的患者群体受益,尤其是具有中低手术风险的患者。

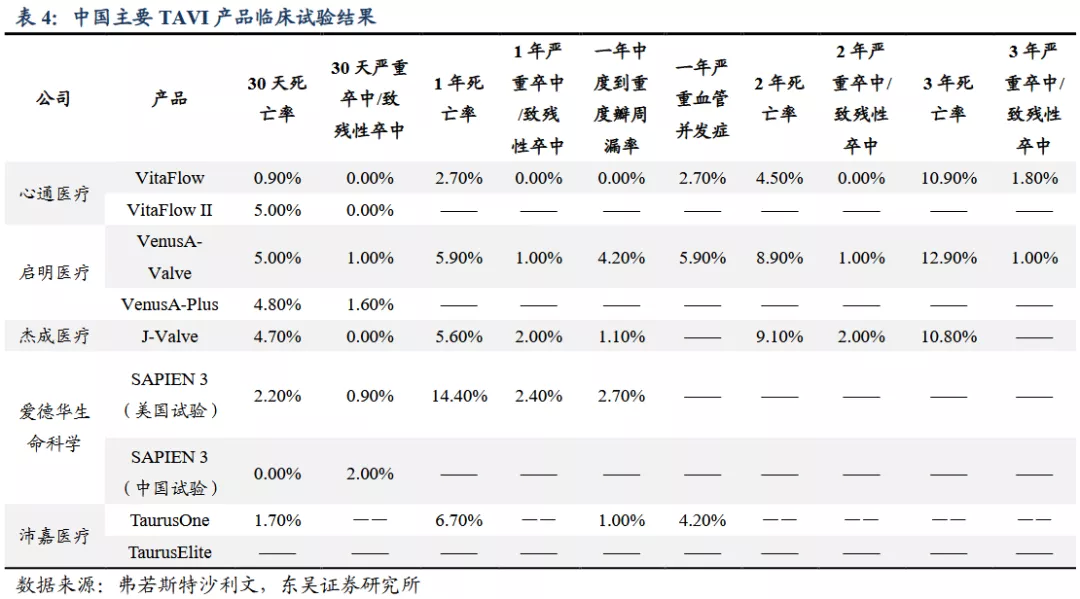

在临床试验方面,VitaFlowTM 在全因死亡率及术后并发症(包括中度/重度瓣周漏、严重卒中和血管并发症)方面表现极为出色。全因死亡率在出院时和植入后30天均为0.9%,在植入后6个月和12个月均为2.7%,在植入后24个月为4.5%及在植入后36个月为10.9%。在TAVI手术后12个月内,并无患者出现中度或重度瓣周漏。在TAVI手术后24个月内,并无患者出现严重卒中;在TAVI手术后36个月内,只有两名患者出现严重卒中。在TAVI手术后36个月内,只有2.7%患者出现严重血管并发症。综合来看,公司多项临床数据在国内同类产品中保持领先,显示出VitaFlowTM卓越的产品性能。

我们认为,尽管公司上市时间落后于启明医疗(02500)和杰成医疗,但考虑到杰成医疗采用的经心尖入路在临床上使用远少于经股入路,未来市场份额预计有限;同时公司产品临床数据优异,价格优势显著,未来有望迅速扩大市场份额,实现销售收入持续高速增长。根据《中国结构性心脏病行业年度报告2020》,2020年VitaFlowTM已经进入中心150家,其中新开发中心120家,放量趋势初显。

2.4. 布局渗透国际市场,开拓广阔新空间

除了在中国市场大力推广TAVI产品外,公司积极布局国际市场。公司计划于2021年底申请VitaFlowTM II的CE标志,该产品也是目前唯一在中国研发并已在欧洲开展临床试验的TAVI产品。2019年全球超过80%的手术在发达国家完成,其中由于欧洲发达国家受到欧盟管理的同一框架的监管,只要获得CE标志就可以在这些国家同步上市。此外,外国医疗器械厂家可以使用在符合国际标准的临床试验中获得的临床试验数据支持CE标志申请,有望节省临床费用。这些因素使得欧洲成为理想的目标市场。

另外发展中国家的TAVI市场渗透率仍然偏低,但未来增长潜力大。一般来说,对于已从发达国家或地区获得上市许可(如FDA许可及CE标志)或从原产国获得上市许可的医疗器械,很多发展中国家并不要求另外进行本地临床试验。根据弗若斯特沙利文报告,2019年在除中国以外的发展中国家共进行约20400例TAVI手术,预计将以22.5%的年复合增长率增长至2025年的68700例。公司目前已在阿根廷和泰国成功完成VitaFlowTM注册,并计划于未来两年内在俄罗斯注册。同时公司未来还将继续在新兴市场,尤其是认可CE标志或国家药监局上市许可的市场(包括阿根廷、巴西、印度、泰国、韩国和俄罗斯)寻求VitaFlowTM II的产品注册,持续打开新的市场空间。

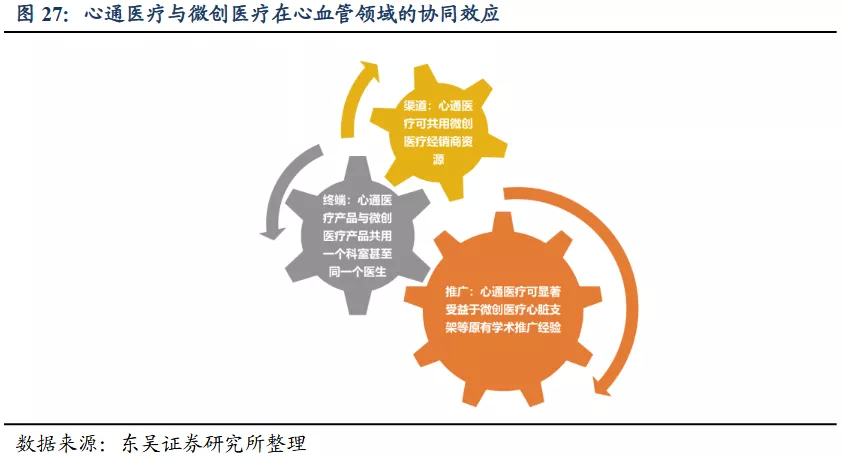

2.5. 背靠微创集团(00853),品牌+渠道优势助力公司突围

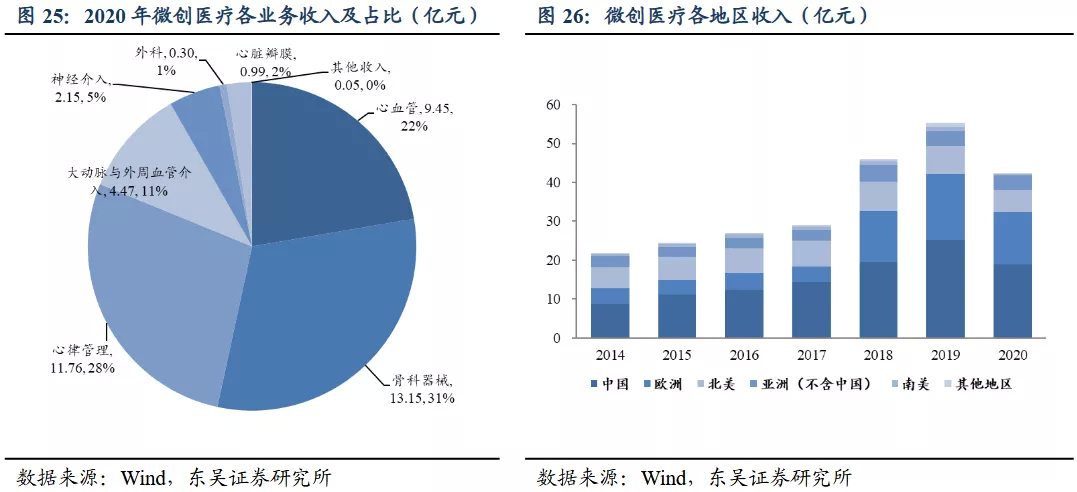

微创集团成立于1998年,至今已有上市产品300余个,产品覆盖心血管及结构性心脏病、电生理及心律管理系统等十二大业务集群,并依靠心脏支架、电生理、起搏器等核心产品在心血管领域取得了广泛的知名度和医生信赖。渠道建设方面,微创医疗产品在海内外超过80个国家和地区销售,全球覆盖医院超过一万家。

2020年,微创医疗实现收入42亿元,超过一半来自于心血管及心律管理等业务。分地区看,2020年微创医疗国内收入占比为44.6%,欧洲占比为31.8%,北美占比为13.5%,亚洲其他国家和地区为8.8%,其全球化销售能力可见一斑。

目前微创医疗仍是公司控股股东,业务上公司与微创医疗存在显著的协同效应。公司的TAVI产品主要用于心内科或心外科,与微创医疗主要产品应用科室完全重叠,销售渠道和学术推广上也有高度重合性。凭借微创医疗在心血管领域强大的品牌和渠道优势,公司TAVI产品有望实现加速增长。

总的来看,TAVI手术正成为未来治疗主动脉瓣膜狭窄的主流方式,未来市场空间广阔。目前行业仍处于学术推广阶段,公司尽管上市时间落后于竞争对手,但有望凭借优异的产品性能和价格优势在未来迎头赶上。此外,公司积极拓展海外市场,进一步打开了公司产品收入的增长空间。

我们估计公司2020年中国市场占有率为25%,假设往后逐年提升并在2025年市占率达到45%;其他发达国家占有率2025年达到3%;其他发展中国家市场占有率2025年达到5%,且假设公司TAVI产品平均出厂价格为8万元, 2023年后考虑市场竞争压力每年降价约5%,则测算出公司2025年TAVI收入有望达到18.5亿元。

3. 自主研发+外部合作双管齐下,全面布局经导管瓣膜治疗

3.1. 二尖瓣/三尖瓣反流患者人数众多,TMV和TTV市场空间广阔

二尖瓣反流指二尖瓣无法完全闭合,造成血液在心室收缩期从左心室流入左心房。一般而言,二尖瓣反流与衰老有关。根据微创心通招股说明书,在西方发达国家65岁以上人群中,有超过15%的人患有二尖瓣反流,在中国这一数字为25%。

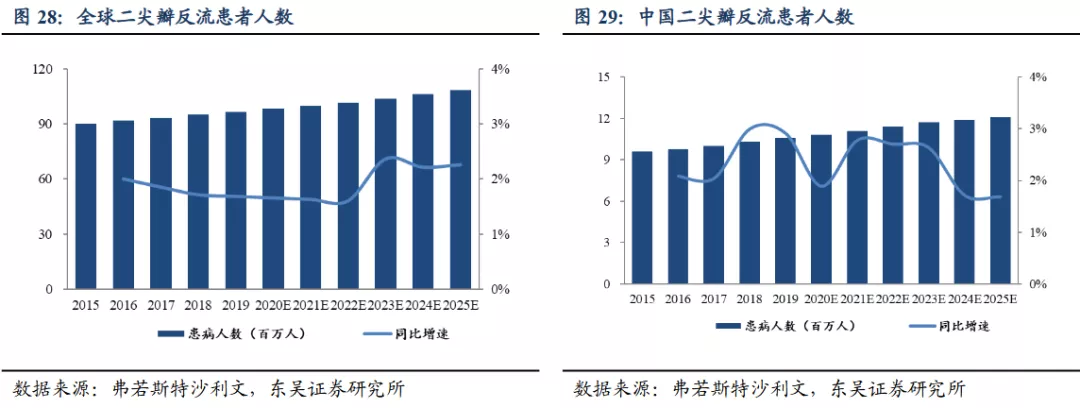

根据弗若斯特沙利文报告,全球二尖瓣反流患者人群由2015年9000万人增长到2019年9670万人,预计到2025年将接近1.1亿人。中国二尖瓣反流患者人数由2015年960万人增长到2019年1060万人,预计2025年将达到1210万人。

对于严重的二尖瓣反流,通过开胸手术以体外循环方式进行二尖瓣置换或修复是标准治疗方式。通常被诊断为严重二尖瓣反流而不进行手术的患者,确诊一年后死亡率为20%,确诊五年后死亡率为50%。但是由于缺乏有效的治疗方法,仅有不到1%的患者接受了手术治疗。TMV修复及TMV置换已成为治疗不可进行手术和手术风险高的重度二尖瓣反流患者的两种潜在替代方案。根据弗若斯特沙利文预测,全球TMV市场规模预计到2030年将增加到174亿美元,并最终增长至TAVI市场规模的三到四倍。

三尖瓣反流是指三尖瓣无法完全闭合,导致心室收缩时血液从右心室流入右心房的情况。最常见的疾病成因是右心房扩大。三尖瓣反流一般并无症状,但部分患者由于颈静脉压升高而出现颈部搏动的情况。严重三尖瓣反流的症状包括疲劳、腹胀及厌食。

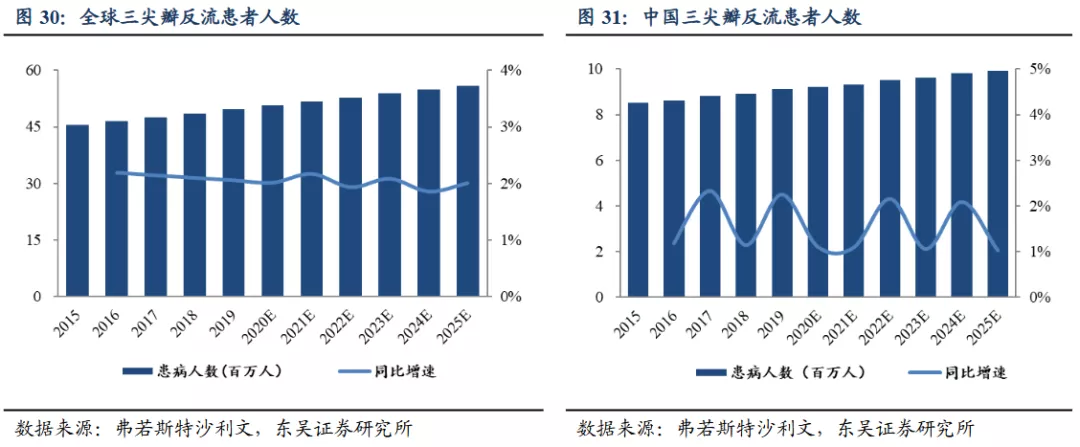

根据弗若斯特沙利文报告,全球三尖瓣反流患者人群由2015年4560万人增长到2019年4960万人,预计到2025年将达到5560万人。中国三尖瓣反流患者人数由2015年850万人增长到2019年910万人,预计2025年将达到990万人。

轻度三尖瓣反流无需接受医学治疗,但患有严重三尖瓣反流的患者需要接受手术,包括通过开胸手术进行的环状成形术、瓣膜修复或瓣膜修复术。当三尖瓣反流的病因为主要瓣膜异常或当环状成形术在技术上不可行时,医生会建议患者进行瓣膜修复或置换。

3.2. 国内TMV/TTV市场百舸争流,公司多产品布局有望突围

目前二尖瓣疾病的治疗面临以下固有的生物化学难题:

1)复杂性。二尖瓣疾病的病因常常涉及无效瓣膜、其他心血管衰竭或心血管损坏的综合影响。因此,二尖瓣疾病的治疗更加复杂。

2)位置与结构。二尖瓣的位置(位于左心房和左心室之间)以及二尖瓣瓣环增加了准确放置人工瓣膜的难度,并对输送系统的设计提出了更高要求。

3)支架。二尖瓣瓣环体积较大,可能需要在TMV修复/置换手术中植入较大型支架,由此引发阻塞左心室流出以及形成血栓等不利影响。

4)马鞍形状。二尖瓣瓣环的马鞍形状增加了在设备尺寸及放置位置方面的挑战,因此可能导致在TMV修复/置换手术中或手术后出现并发症的风险增加。

5)容易发生结构性损伤。与主动脉瓣相比,二尖瓣受到较高的左心室收缩压,因此更容易发生结构性损伤,故需要提高耐用性。

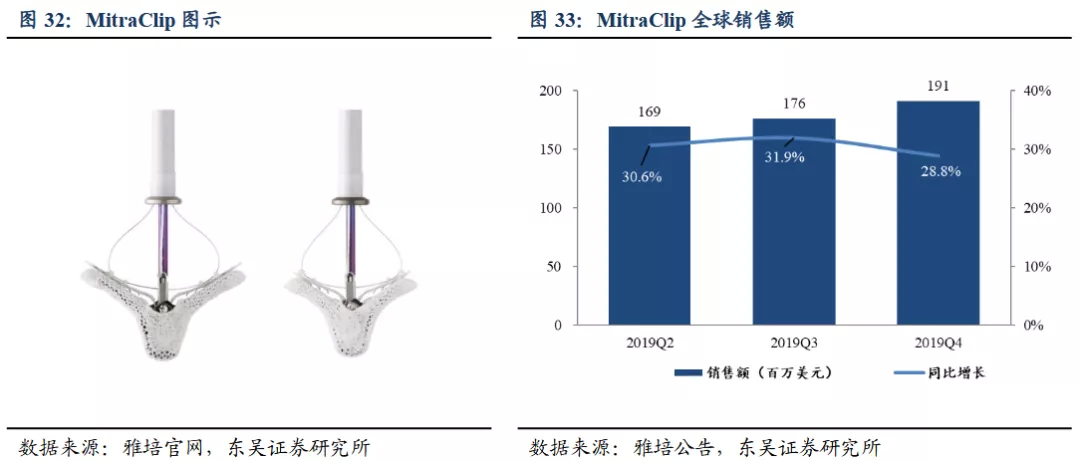

目前全球只有六款经导管二尖瓣修复产品和一款经导管二尖瓣置换产品获得FDA批准或CE标志。其中2020年6月获得NMPA批准的雅培MitraClip是目前唯一在中国上市的经导管二尖瓣修复产品,2020年1月获得欧盟批准的雅培(ABT.US)Tendyne则成为全球唯一上市的经导管二尖瓣置换产品。

MitraClip在2013年被FDA批准用于治疗退行性二尖瓣关闭不全,2019年FDA扩大其适应症至药物治疗不佳,中度至重度功能性二尖瓣反流的心力衰竭患者。随着雅培适应症扩大,雅培MitraClip销售规模快速增长,2019Q4单季度全球实现销售收入1.9亿美元,同比增长28.8%。2019年9月,雅培第四代心脏瓣膜装置MitraClip G4通过FDA审评,预计将进一步提升MitraClip在全球的销售增长。

国内二尖瓣反流介入仍处于初始阶段,根据《中国结构性心脏病行业年度报告2020》,目前中国有四家公司的五款TMV产品进入了临床阶段。

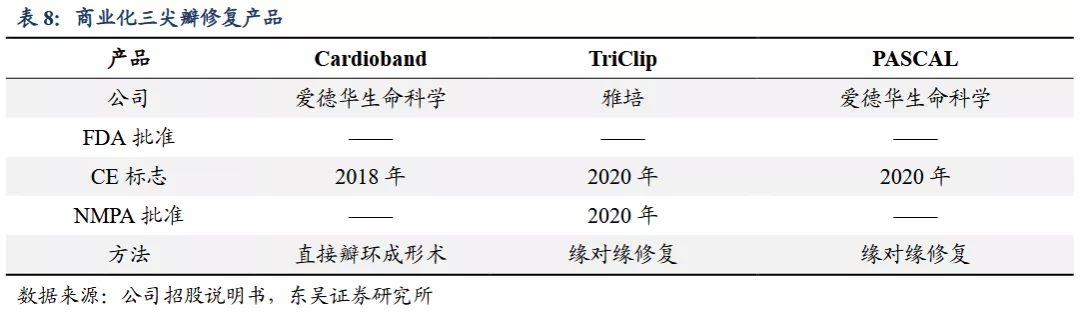

由于二尖瓣在结构上与三尖瓣有某些相似之处,针对三尖瓣疾病开发有效治疗方法的难度同样较高,目前全球只有欧洲上市的三款商业化经导管三尖瓣修复产品。

在TTV治疗领域,国内研究目前国内健世生物的经右心房植入介入三尖瓣自膨胀生物瓣膜产品LuX-Valve在2018年进入临床阶段,杭州德晋的经股静脉夹合器系统Dragonfly则完成了首例成功植入。

公司通过自主研发以及与两家专注于二尖瓣和三尖瓣医疗器械企业ValCare和4C Medical的外部合作,目前共有五个TMV在研项目,全面布局了二尖瓣经导管治疗,同时还有两个TTV在研项目。

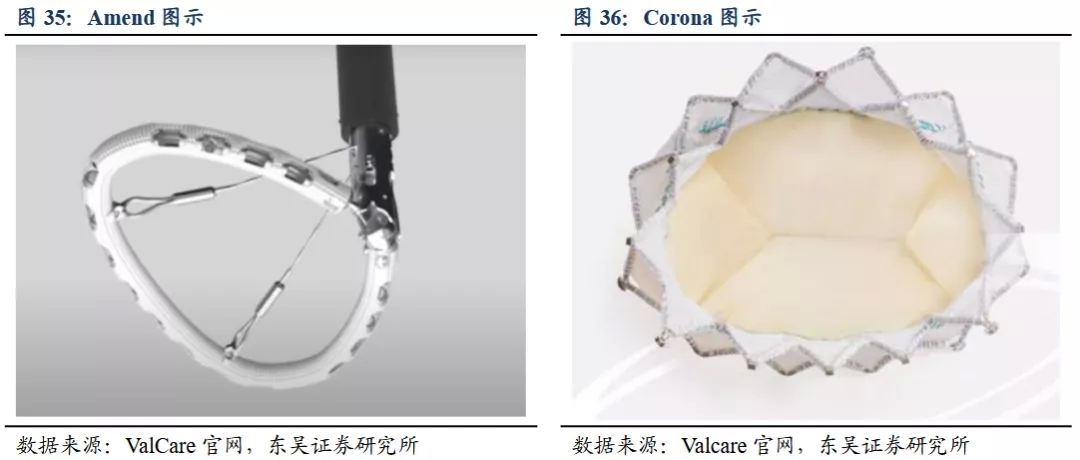

公司投资了ValCare并与其合作开发TMV修复在研产品Amend。目前Amend正在进行人体可行性研究,并已在以色列和欧洲完成其一期首次人体国际多中心临床试验。Amend采用创新半刚性的D形环,具有独特的锚定功能,可模仿当前用于开胸手术中的瓣膜成形环,通过微创手术经导管送至二尖瓣瓣环。Amend将维持原二尖瓣的结构完整,进而提升其长期性能,并且可以兼容经房间隔或经心尖入路。

公司同时和ValCare合作开发TMV置换产品Corona,目前Corona正在开展动物研究。Corona专门设计用于安装在Amend的D型修复环内。Corona和Amend共同为不满足TMV修复条件的患者提供瓣环解决方案,Corona可与Amend一同植入或在使用Amend进行TMV修复后于后期植入。Corona独特的四叶瓣膜有助于提高其吸收和密封效果。

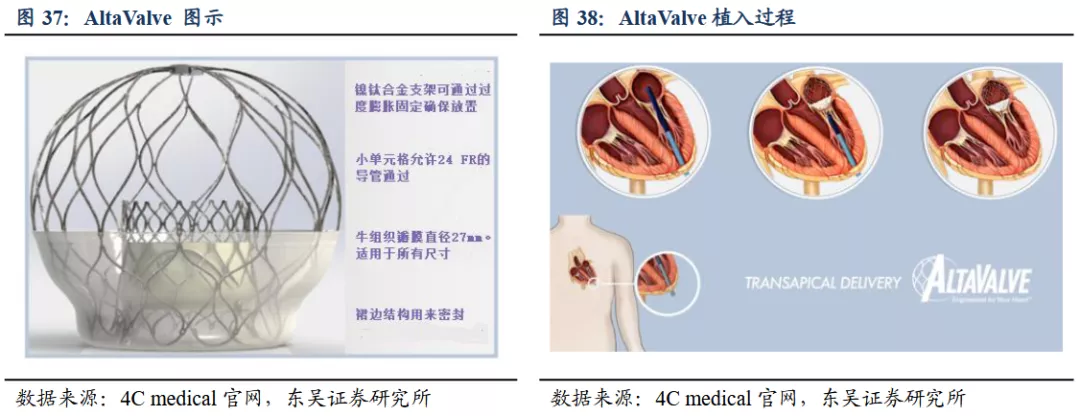

除了Valcare,公司也投资了4C Medical,该公司研发的TMV置换产品AltaValve正在开展早期人体可行性研究。AltaValve的上环装置和心房固定装置设计用于解决现有TMV技术存在的锚定和固定困难的问题。此外,AltaValve使左心室构型保持完好,从而降低左室流出道阻塞和损害风险。AltaValve可通过经房间隔或经心尖入路植入,其适用于大多数二尖瓣反流患者。

我们认为,目前国内TMV和TTV领域研发仍处于早期阶段,大多数现有技术都存在若干临床局限性,公司未来有望凭借心脏瓣膜领域的积累以及丰富的产品管线实现突围,成为未来TMV和TTV市场的重要参与者。

4. 盈利预测与估值

核心假设:

1、 VitaFlowTM II 2021年顺利获批,出厂价仿照前一代定价,公司毛利率随销售规模扩大而增长。

2、 VitaFlowTM II 2022年在欧洲顺利获批,并进入部分新兴市场。

我们预计公司2021-2025年收入分别为3.30亿、6.17亿、9.95亿、13.99亿和18.48亿元,预计2023年盈利为1.70亿,当前市值对应2023年PE为173倍。考虑到1、TAVI手术渗透率仍低,潜在市场空间广阔,公司产品竞争力强,有望快速占领市场,同时公司积极渗透海外市场;2、公司布局了二尖瓣和三尖瓣经导管治疗领域,有望在2025年后贡献收入。首次覆盖,给予“买入”评级。

5. 风险提示

1、公司重大经营亏损持续的风险:

公司自成立以来已产生重大经营亏损且于可预见未来仍可能继续产生经营亏损,投资者可能会损失绝大部分的投资;

2、产品研发注册不及预期风险:

公司目前有包括TAVI产品、TMV和TTV在内的多项在研产品,如果未来公司产品研发注册不及预期,可能导致公司产品上市时间延后,造成公司收入不及预期。

3、单一产品依赖风险;

公司目前只有一款商业化产品VitaFlowTM,如果该产品销售增长不及预期,将导致公司整体营收不及预期。

4、医疗事故风险:

公司产品作为直接接触人体主动脉等重要器官的医疗器械,其在临床应用中客观上存在一定的风险,若未来公司因产品出现重大质量问题,患者如在使用后出现意外风险事故,患者提出产品责任索赔或因此发生法律诉讼、仲裁等,均有可能会对公司的业务、经营、财务及声誉等方面造成不利影响。

(智通财经编辑:秦志洲)

扫码下载智通APP

扫码下载智通APP