国泰君安:投资结构上需要发生转换,“中盘蓝筹”的选择应运而生

本文转自微信公众号“陈显顺策略研究”。

摘要

▶ 预期收敛,存量博弈。近期A股市场多只白马轮番“闪崩”,指数震荡下行伴随着成交额的显著收缩。“轻大势、重结构”的背后,是预期的交换从分化走向收敛。从海外核心风险来看,3月下旬至今,10年期美债利率在突破1.7%后转为震荡,一方面,通胀预期等利空因素逐步计价;另一方面,疫情的进展与美联储表态等,也使投资者预期持续修正,美债利率进入震荡调整阶段。从国内要素来看,尽管已过快速下跌期,但伴随3月社融与信贷增速双双回落,信用扩张周期结束,进入放缓阶段已然开启。叠加盈利增速见顶、风险偏好尚低、无风险利率难以下行的三重背景,市场从增量转向存量博弈。

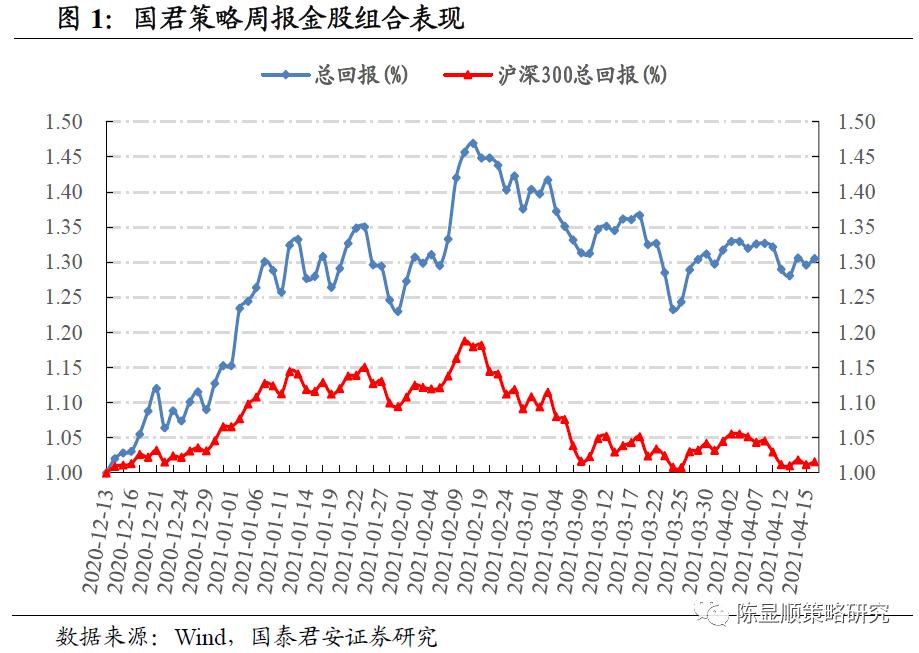

▶ 下行无惧,3200有底。本轮调整源自抱团股微观结构恶化,但并非全面性恶化。与沪深300指数拥挤度形成对比,中证500指数拥挤度在节后变化并不明显,前者消化交易结构的恶化需要时间,后者为市场调整提供“底”。站在2021年盈利增速后的动态市盈率视角来看,当前沪深300仍处高位,但中证500、中证1000已至历史低位。假设上证指数下行7%至3200点,其动态市盈率分位数将回落至45%,处于合理舒适区间。事实上,节后以来的市场调整过程中,并未出现明显的基金赎回潮,北上资金整体亦保持净流入,反映了内外资边际定价权的相对稳固。

▶ 模糊的正确:结构上我们并不悲观。正如我们从1月中旬时点旗帜鲜明地提示了“蓝筹股泡沫”风险,当前我们也看到了结构上的各种机会。彼时,我们定性上看到大量的风险,但定量上并不能准确断定;当下,我们定性上看到大量机会,但受筹码及利率压力,短期难超预期表现。结构进入模糊的正确阶段——即投资结构上需要发生转换,“中盘蓝筹”的选择应运而生。我们在“中盘蓝筹”系列报告当中提出,盈利增长的结构已经向更宽的维度泛化,但彼时持仓结构集中于龙头白马。一季报将显现更多的盈利增长以及景气复苏的线索,当下“拔估值”变得困难以后,寻找被低估的盈利价值以及被低估的成长价值成为新的方向。

▶ 制造的中段,科技成长的起点。站在当下,以铜为代表的全球原材料周期价格出现拐头迹象,资源加工板块盈利预期在股价上已充分体现,往后难超预期。后续结构上,将逐步由“价”的亮眼转向资本开支“量”的亮点。随着经济进入冲击后的修复阶段,制造业领先的小时代特征归来。受“补足海外供需缺口+企业全球市场份额提升+国内实现进口替代效应”三重因素拉动,国内上中游制造业实现量、价双升,盈利显著改善。同时,在当前成长行业净利率上升背景下,科技成长行业ROE优势凸显。尤其新能车、半导体等基本面确定性的方向,当前正是“模糊的正确”的代表。推荐:1)制造:工业设备(中钢国际)。2)模糊的正确,科技成长:电子(立讯精密、芯源微)、新能源(宁德时代、亿纬锂能)。3)“碳中和”主题:钢铁(华菱钢铁)。

1 预期收敛,存量博弈

预期收敛,存量博弈。近期A股市场多只白马轮番“闪崩”,指数震荡下行伴随着成交额的显著收缩。“轻大势、重结构”的背后,是预期的交换从分化走向收敛。从海外核心风险来看,3月下旬至今,10年期美债利率在突破1.7%后转为震荡,一方面,通胀预期等利空因素逐步计价;另一方面,疫情疫苗的进展与美联储的表态等,也使投资者预期持续修正,美债利率转为进入震荡调整阶段。从国内要素来看,尽管已过快速下跌期,但3月社融增速、信贷增速双双回落,其中3月社会融资规模增量为3.34万亿元,同比少增1.84万亿元;3月人民币贷款新增2.73万亿元,同比少增1200亿元,信用扩张周期结束,进入放缓阶段已然开启。叠加盈利增速见顶、风险偏好尚低、无风险利率难以下行的三重背景,市场从增量转向存量博弈。

2 下行无惧,3200有底

下行无惧,3200有底。本轮调整源自抱团股微观结构恶化,但并非全面性恶化。与沪深300指数拥挤度形成对比,中证500指数拥挤度在节后变化并不明显,前者消化交易结构的恶化需要时间,后者为市场调整提供“底”。站在2021年盈利增速后的动态市盈率视角来看,当前沪深300仍处高位,但中证500、中证1000已至历史低位。假设上证指数下行7%至3200点,其动态市盈率分位数将回落至45%,处于合理舒适区间。事实上,节后的市场调整过程中,并未出现明显的基金赎回潮,期间仅存在短暂的净赎回,随后迅速企稳反弹。同时,北上资金节后累计净流入452亿元,亦反映资金边际定价权的相对稳固。

3 模糊的正确:结构上我们并不悲观

模糊的正确:结构上我们并不悲观。正如我们从1月中旬时点旗帜鲜明地提示了“蓝筹股泡沫”风险,当前我们也看到了结构上的各种机会。彼时,我们定性上看到大量的风险,但定量上并不能准确断定;当下,我们定性上看到大量机会,但受筹码及利率压力,短期难超预期表现。结构进入模糊的正确阶段——即投资结构上需要发生转换,“中盘蓝筹”的选择应运而生。我们在“中盘蓝筹”系列报告当中提出,盈利增长的结构已经向更宽的维度泛化,但彼时持仓结构集中于龙头白马。一季报将显现更多的盈利增长以及景气复苏的线索,当下“拔估值”变得困难以后,寻找被低估的盈利价值以及被低估的成长价值成为新的方向。

4 制造的中段,科技成长的起点

制造的中段,科技成长的起点。站在当下,以铜为代表的全球原材料周期价格出现拐头迹象,资源加工板块盈利预期在股价上已充分体现,往后难超预期。后续结构上,逐步将由“价”的亮眼转向资本开支“量”的亮点。随着经济进入冲击后的修复阶段,制造业领先的小时代特征归来。受“补足海外供需缺口+企业全球市场份额提升+国内实现进口替代效应”三重因素拉动,国内上中游制造业实现量、价双升,盈利显著改善。同时,在当前成长行业净利率上升背景下,科技成长行业ROE优势凸显。尤其新能车、半导体等基本面确定性的方向,当前正是“模糊的正确”的代表。推荐:1)制造:工业设备(中钢国际)。2)模糊的正确,科技成长:电子(立讯精密、芯源微)、新能源(宁德时代、亿纬锂能)。3)“碳中和”主题:钢铁(华菱钢铁)。

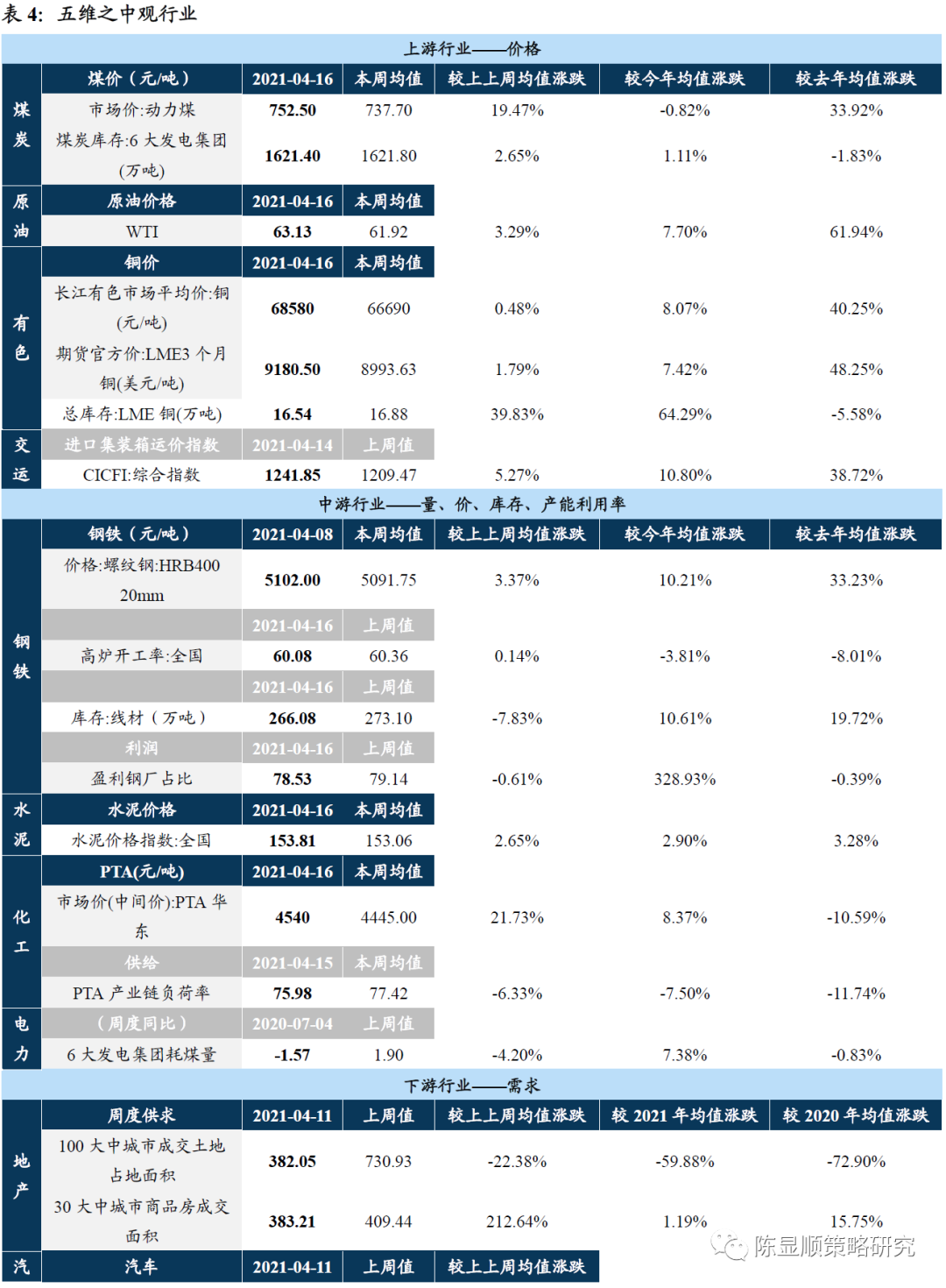

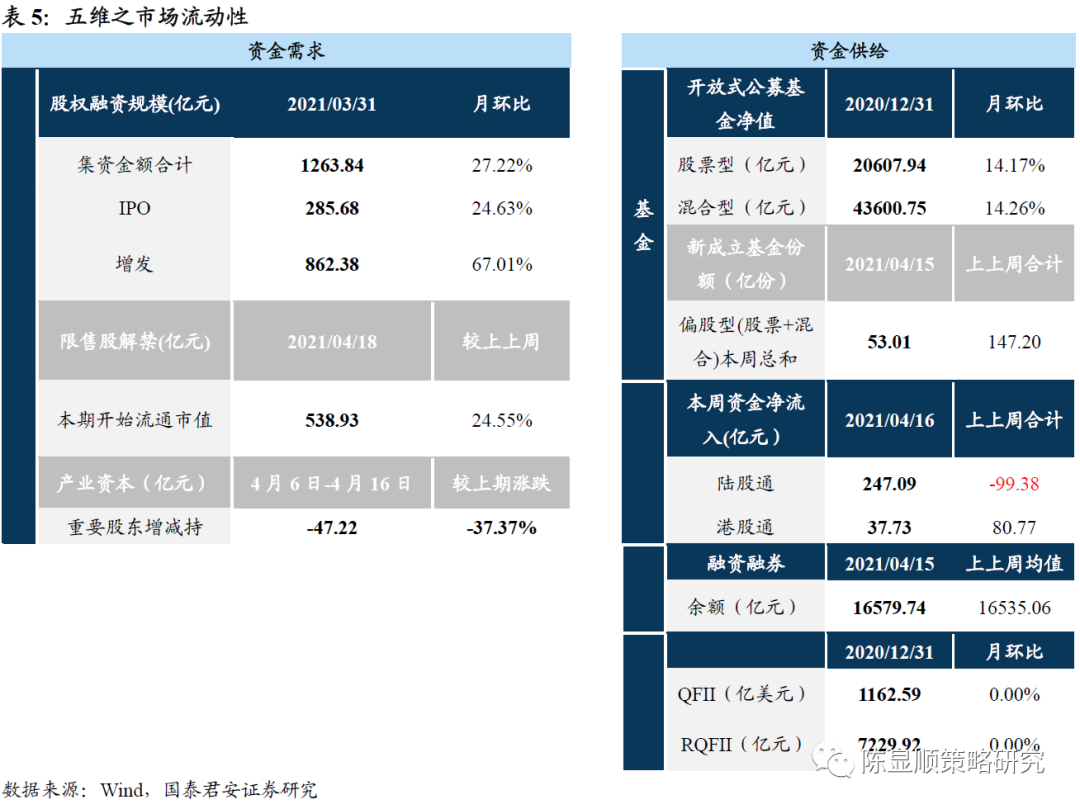

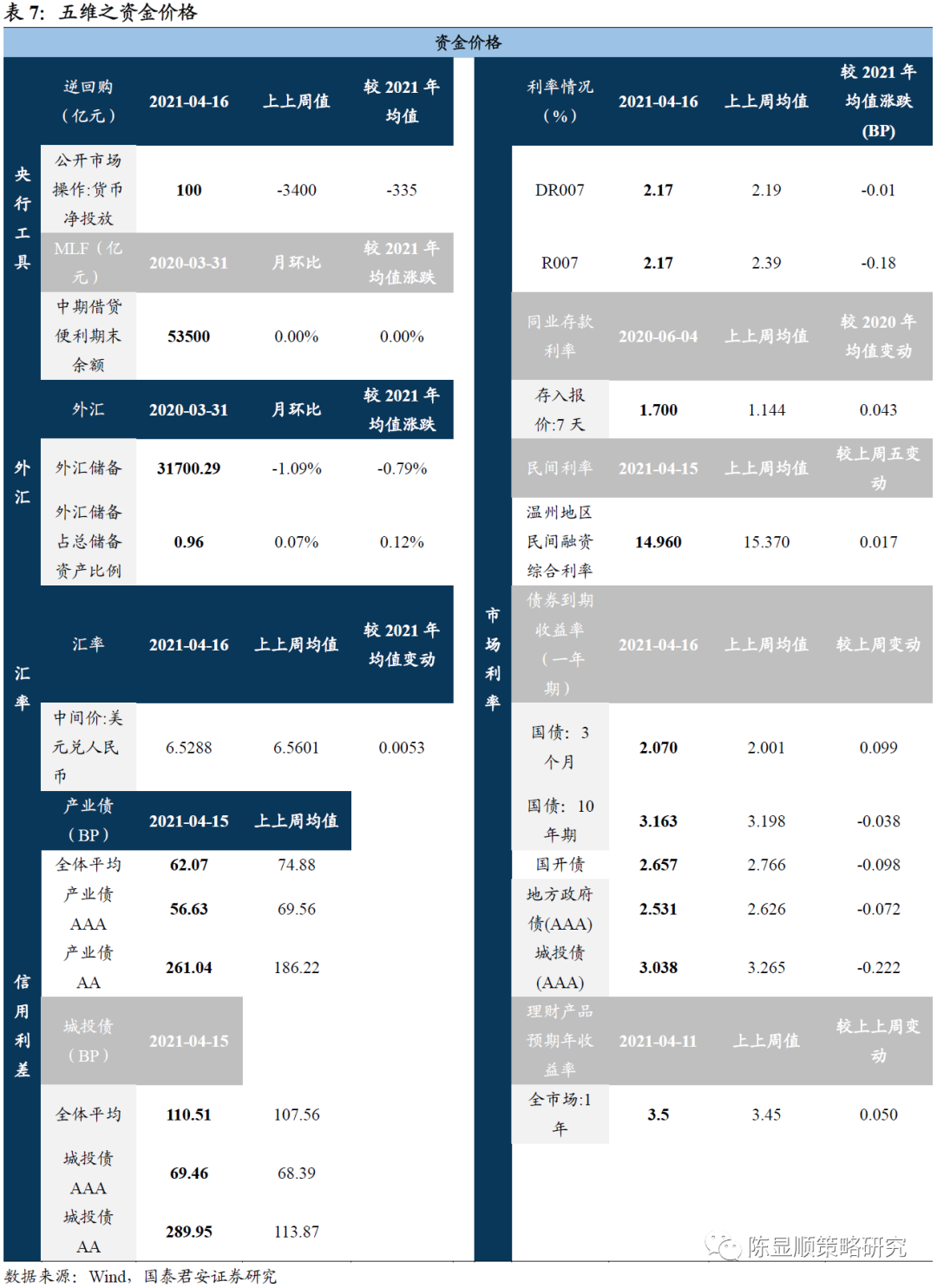

5 五维数据全景图

(智通财经编辑:李均柃)

扫码下载智通APP

扫码下载智通APP