AI医疗赛道在比什么?从微软(MSFT.US)收购“美版科大讯飞”说起

本文来自微信公众号“一千二百字”,作者:keykey7

未来,国内医患供需比例悬殊的矛盾能否借助人工智能缓解?这是一个普世而民生的问题。

微软(MSFT.US)近期收购Nuance(NUAN.US)的价格按照后者每股56美元计算,将达到160亿美元,加上Nuance的净负债部分,总价将是197亿美元,是继收购LinkedIn之后的最大一次手笔,且全部是现金支付。这一方面说明微软现在很有闲钱,大举并购的同时也没耽误股票回购计划;另一方面或许可以理解为微软管理层认为其当前股价仍被低估,所以不愿意动用一部分股权冲抵现金,反正当下美元大放水,融资不难。

Nuance是活跃在美国医疗、金融、电信和旅游行业的智能语音公司,曾帮助早期的苹果Siri完成搭建工作。用一个不太恰当的类比,微软收购Nuance,就好比是阿里巴巴(BABA.US,09988)(或字节跳动、百度(BIDU.US,09888))把科大讯飞买下来了,而腾讯(00700)买搜狗(SOGO.US)据说还在审批阶段。Nuance是上市公司,当前市值兑换货币后接近1000亿人民币,科大讯飞是A股公司,市值超过1000亿人民币。两者体量相当,但科大讯飞在场景和to C消费级市场等方面相对领先。

下面就通过分析Nuance的商业模式,看看微软买下它究竟能在AI医疗领域有哪些突破,以及国内AI医疗赛道的对比分析。

微软急“补锅”

在智能语音领域,微软本来是有Cortana品牌的,但是在与亚马逊Alexa、Google Assistant、苹果Siri的竞争中处于劣势,去年退出了C端消费级市场的竞争,转而变成一个类似于内部办公的支持工具,导致微软在这个领域短了一环。在这次并购前,微软已经和Nuance有过业务合作,并把后者作为一个工作套件(suite)整合进微软协同办公软件Teams聊天中。

当然,Nuance的主业不是用来聊天的,它算是一家纯to B的公司。它在医疗领域主要应用在临床文档录入、影像分析等环节,用几款以Dragon字样命名的产品面向医生群体,市场份额全球领先。

从大的产业层面,我们看到了云计算的两个明显趋势:一是AI从“配菜”愈发成为企业用云决策时的重要参考因素,AI给云加分;二是云计算加速进入垂直产业、向生产力端靠拢。可以设想,微软云平台通过整合Nuance的技术,可以把相关SaaS软件卖给医院,做远程辅助医疗,同时推广其Azure基础云服务。也就是说,微软的着眼点仍在云业务上。

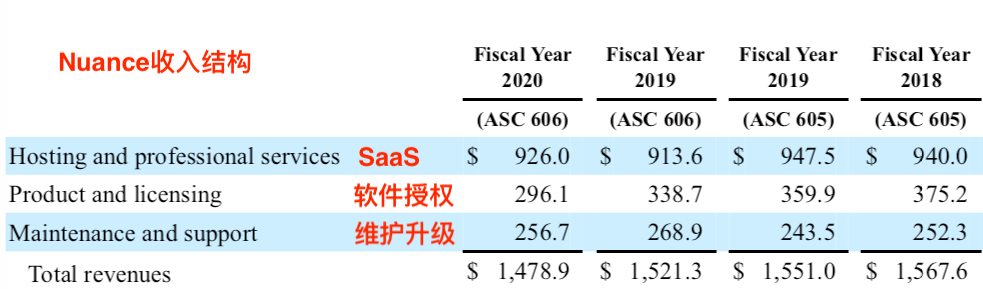

那么,Nuance表现怎么样呢?根据其10-K年报,它的营收结构主要有几块:1.SaaS服务(hosting托管业务);2.软件的本地授权(on-premise);3.维护升级支持(主要针对on-premise本地的);4.专业服务(主要是一些培训收费);5.硬件。其中,SaaS托管收入是大头,总营收占比大致在六成左右;产品的本地授权安装,以及后续的维护支持收入两者加在一起占比不到四成。可以看出,这基本上是一个比较典型的SaaS服务商的收入结构特点。

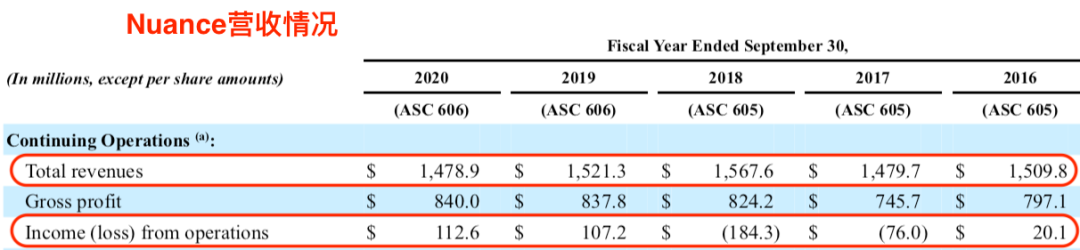

参照上面这张图,相比于传统软件模式,SaaS模式下的企业现金流稳定性更强,因为在传统授权生意下,初始阶段的授权收入最高,后续不确定性相对较大;而在订阅模式下,凭借SaaS订阅用户的逐年续费,可以在每年都有稳定进账。但这两年,Nuance这家成立近30年的公司似乎遇到了发展上的瓶颈,这与苹果(AAPL.US)、谷歌(GOOG.US)等巨头的竞争不无关系。

根据其年报,2016-2020财年总收入几乎没有增长,甚至有同比微降。这不像一家科技公司该有的增速水平,或者说不像上升期和成熟期阶段的发展水平。但在盈利能力和经营现金流方面,Nuance表现一直不错,属于to B公司财务表现的特点。在这个阶段投入巨头怀抱,对Nuance来说可说是求之不得,它已迫不及待地在公司官网上公布了被收购的消息。

但微软在医疗方面并没有从底层做起的深入布局,更多是凭借Azure公有云、Office 365、Dynamics 365、SQL Sever数据库以及HoloLens混合现实技术,从医疗外围做一些“蜻蜓点水”的工作,还是以一个云厂商的身份在渗透行业。这些可以在微软中国官网的医疗案例中找到。它不像IBM(IBM.US)做Watson Health,是从医学实验室环境起步、用大数据做辅助诊疗。不过据外媒报道,为更好地将业务重心放在云计算上,IBM有意出售Watson Health业务,研发成本消耗较大。

国内的争夺

据粗浅观察,目前国内AI医疗的落地主要集中在诊中的大数据读片和语音录入电子病历,以及诊后的健康管理、虚拟医生助手等场景。其中,相对更成熟的应该是AI读片的图像分析领域,除一批创业公司、医疗技术垂直公司外,诸如腾讯觅影、阿里巴巴达摩院、百度飞浆、科大讯飞等大公司也已布局。

国内外也曾做过人机读片比赛,结果证明机器学习的能力可以追上有多年临床经验的医生,但还达不到谷歌AlphaGo在围棋上对人类选手的“碾压”。临床经验仍是机器难以学习、发挥的。

而语音电子病历方面似乎普及速度并不快,三甲医院门诊日常更多是医生用电脑输入、打印病例,或还是用笔记录。在C端消费市场,语音输入的准确率尚不能让人很满意,专业的医学术语进一步加大了识别难度,对云端词库的专业性提出挑战。很明显这不是单靠科技公司能解决的,需要医生参与进去做研发。而且,国内门诊的嘈杂环境也增加了识别难度。

根据零壹智库去年统计,国内智能语音医疗案例主要集中在四家公司,包括老牌语音AI企业科大讯飞(北京)和小i机器人(上海),以及初创语音公司思必驰(苏州)和云知声(北京),其中最普及的应用场景是语音电子病历。但是这些公司都属于“半路出家”,并非一上来就锁定在医疗上。

针对目前医疗行业存在的医患供需不平衡、特别是优质医疗资源相对匮乏,以及过度医疗等问题,不管是AI医疗影像还是语音电子病历,似乎都解决不了什么,它们更多是扮演虚拟助手角色,反倒在医学研究、药物研发上的价值更大一些。技术有望降低基层普通医生的误诊率,缩小与名医之间的差距,而对优质的、仁心的医生的培养仍要靠大学和临床经验。医疗是一个保守的行业,属于谨慎型创新,这也决定了AI在医疗上的落地速度不如其他行业快,AI渗透率还很低。

另外在商业模式上,国内技术公司与Nuance类似也是靠卖软件、卖SaaS解决方案为生,倘若BAT级别的公司未来也像谷歌、苹果那样吃掉垂直公司的技术优势与市场份额,不再靠卖解决方案赚钱,而是捆绑背后更大的云服务进行AI兜售,或把语音技术以API等形式开放出去,直接降低服务售价,那初创公司会做何应对?前两年,云知声选择与平安集团旗下的平安好医生(01833)成立合资公司,就是想让技术与资本和场景靠得更近。

总结一下,智能语音只是国内AI医疗赛道中的一个分支,场景相对简单,竞争者既要面对医疗行业谨慎创新的特点,又要提防巨头的后来居上。像科大讯飞这类老牌公司在语音等技术上是有积累优势的,但更迫切地是比拼谁对实际医疗场景的理解和技术落地更深。毕竟与巨头相比,它们手上相对缺乏C端用户数据、云的背书,以及交叉销售的机会。

(智通财经编辑:卢梭)

扫码下载智通APP

扫码下载智通APP