瑞信(CS.US)内部清算开始了:多部门主管全部辞退

本文来自“万得资讯”

据香港万得通讯社报道,对冲基金Archegos爆仓事件导致瑞士信贷集团(CS.US)蒙受巨额损失。在抛售完最后一点股票后,瑞信的内部清算也开始了。

在最新公告中,瑞信表示,虽然财务业绩仍有待详细的敲定和审查,但预计2021年第一季度集团的税前亏损约为9亿瑞士法郎(约合9.63亿美元),其中包括“由于一家总部位于美国的对冲基金未能履行在2021年3月29日宣布的保证金承诺而产生的44亿瑞士法郎的费用”,详细的一季度的财务业绩将于4月22日公布。和3月初的近期高点相比,瑞信股价已经下挫近28%。

早前4月6日,瑞信连发三份公告,宣布了高管层最新调整。根据公告,投资银行首席执行官Brian Chin将辞去执行董事会职务,首席风险和合规官Lara Warner将从执行董事会卸任,首席股票交易关Paul Galietto将辞去执行董事职务。

今年以来,瑞信一直处于水深火热的境地。

就在Archegos事件发生几周前,瑞信的另一家主要客户——英国金融公司Greensill刚刚倒闭。而此前,瑞信还推出了为Greensill运营提供融资的基金。在该公司倒闭后,首席风险官Lara Warner就受到了审查。

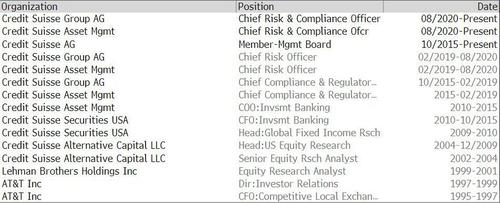

Warner并未直接参与Greensill的案件,但是她确实签署了1.4亿美元的过桥贷,这两件事接连爆出,让人们质疑瑞信内部的风控部门确实出了问题。Warner是目前华尔街职位最高的女性之一,此前在雷曼兄弟任职,从2002年加入瑞信,2017年加入董事会。而瑞信的另一位竞争对手花旗最近刚刚迎来首位女性CEO。

这三位高管的离职并不能平息大股东的怒火,4月19日,据华尔街日报消息,瑞信机构经济业务联席主管John Dabbs和Ryan Nelson确认离职。两位将于5月中旬离开,这段时间以协助业务过度。同时股权和风险管理部门其他多位员工也已离职。

瑞信CEO Gottstein是否应该辞职也是市场关注点,但要记住的是瑞信从2019年间谍丑闻中刚复原,这一丑闻导致前任CEO Tidjane Thiam 去年2月刚被解雇,如果现在Gottstein又离职,一家华尔街大行短期内高管频繁大换血并不利于公司业务稳定。

所以大股东David Herro在接受采访的时候表示,Gottstein一直试图重组瑞信,但是罗马不是一天建成的,除非我们看到相反的证据,否则我认为他是最合适的人选。

(智通财经编辑:陈诗烨)

扫码下载智通APP

扫码下载智通APP