高盛:VIX与股市相关性转负打破过去三年趋势 美股危险将至?

本文来自“JT²资讯研究”

目前市场上的“聪明钱”仍在紧跟美股看涨热潮,标普空头仓位维持在17年低点。不过,高盛分析师菲什曼警告称,今年以来,标普和VIX波动率指数之间已经开始呈现负相关性,这打破了过去三年的趋势。以史为鉴,在这一现象发生后不久,市场的波动性普遍都会大大增强。高盛认为,由于高波动性风险溢价即将回归,这是增加短期对冲的机会。

受复苏积极信号提振,美股近期涨至创纪录水平。标普500指数空头仓位维持在低点,平均交易量占市值的比例也已降至去年1月以来最低。但高盛分析师洛基•菲什曼(Rocky Fishman)近日撰文警告称,这只是“暴风雨前的宁静”。

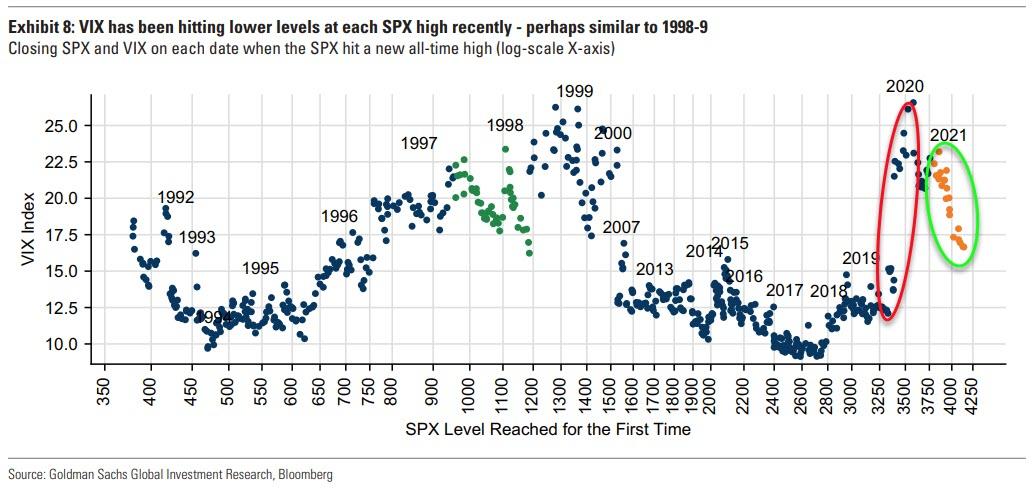

报告指出,在过去三年里,每当股市触及新高时,投资者都会担心估值水平过高,从而导致VIX波动率指数上升。不过,自今年以来,每当标普500指数触及一个高点时,VIX波动率指数就会触及低点。虽然这样的负相关性并不罕见,但这确实打破了2018年到2020年的趋势。不过在上述现象发生后不久,市场的波动性普遍都大大增强。

图|零对冲

标普500指数预期市盈率约为23倍,接近2000年以来的最高水平。与10年期美国国债收益率相比,标普500指数提供的风险溢价为2010年以来最低。

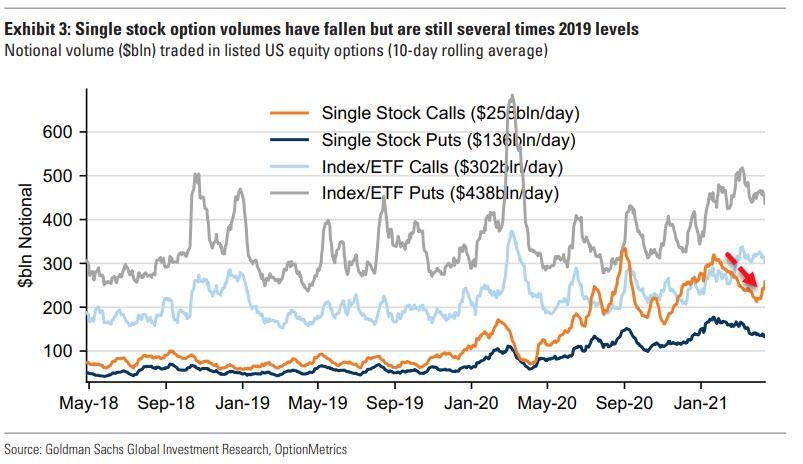

另一方面,高盛指出,导致过去几周隐含波动率下滑的一个因素是买入单一股票的买盘减少。然而与疫情前相比,目前的单一股票期权交易活动水平仍然非常高。此外,尽管由于收益率波动放缓以及发达国家疫苗进展积极,对冲需求有所减少。但高盛警告称,随着估值上升,投资者将考虑若干短期风险的潜在影响,预计未来几周将回归高波动性风险溢价。

图|零对冲

在过去六周时间里,标普500指数上涨近10%,推动VIX波动率指数跌破17,这是疫情以来的第一次。在高盛看来,由于高波动性风险溢价即将回归,这是增加短期对冲的机会。

摩根大通分析师泰勒近日也指出,尽管美股“牛市情况依然存在”,但股票波动性指数(VIX)相对于债券波动指数(MOVE)的分化程度正在日益加剧。这似乎意味市场已经越来越担心美股将在5-6月出现回调。

不过,目前市场上的“聪明钱”仍在紧跟美股看涨热潮。据彭博报道,高盛数据显示,标普500指数成份股的空头仓位中位数只占市值的1.6%,接近17年低点。与此同时,在摩根大通的主经纪商业务,对冲基金多头仓位处于多年来最高相对水平。

“只剩下集体的兴奋,”彭博援引Alpha Theory Advisors总裁Benn Dunn说。“没有人想冒被砍头的风险做空。”

(智通财经编辑:魏昊铭)

扫码下载智通APP

扫码下载智通APP