美联储吹起的泡沫:住房市场成美国经济隐忧

本文来自“Wind万得资讯”

香港万得通讯社报道,在美联储政策刺激及经济复苏下,美国房地产市场价格普遍提升。投资者担心金融危机时期的泡沫重演,华尔街抨击美联储没有“作为”。

美国房价上涨背后的“助推手”

住房是一个周期性行业,通常在经济衰退期间降温。但当前经济仍未彻底摆脱疫情影响,美国楼市反而异常火热。

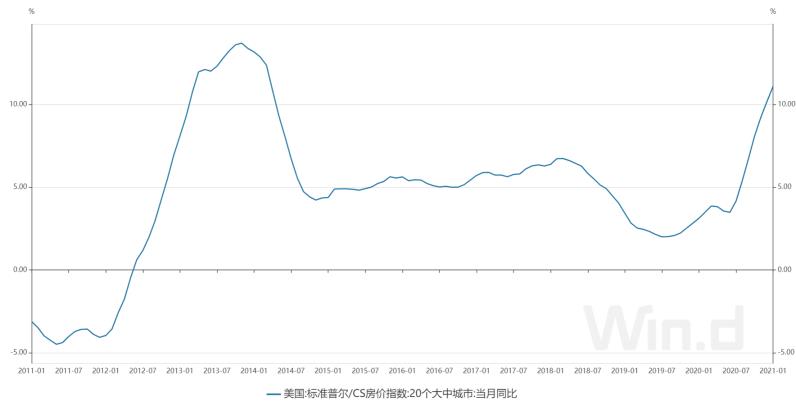

根据最新的标准普尔CoreLogic Case-Shiller房价指数,1月份全美房价同比上涨11.2%,这是近15年来的最大年度增幅。相比之下,去年12月、11月、10月、9月、8月和7月的房价同比涨幅分别为10.4%、9.5%、8.4%、7%、5.8%和4.8%。

房屋市场的异常火热引起不少担忧。谷歌搜索数据显示,在过去一个月中,“房屋市场何时崩溃”一词的搜索量增长了2,450%。据谷歌搜索分析,美国人正集中寻找楼市火爆背后的理由。

从背后驱动因素来看,楼市供需,以及美联储的相关政策都为美国楼市火热贡献力量。疫情及居家办公政策推动郊区房屋需求大幅上涨,一些城市居民对拥挤的公寓感到厌倦,并决定永久迁移到更多的农村地区,而另一些人只是选择了购买第二套住房以应对封锁政策。

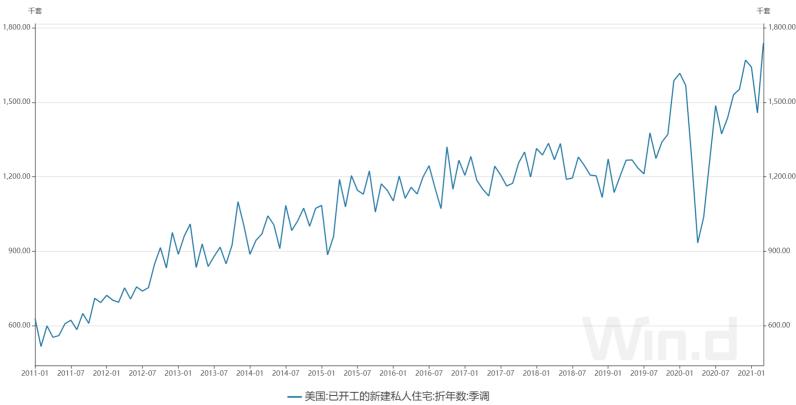

对住房的需求也引发了一场建筑热潮:政府数据显示,3月份新屋开工数环比增长19.4%,折合成年率达到173.9万套,为2006年6月以来的最高水平。住宅建设活动的突然增加导致了木材价格的飙升,将新房价格推得更高。

在需求上升的同时,供给却出现问题。尽管住宅建设活动出现回暖,但房屋建筑商在上一轮金融危机中损失惨重,直到过去几年才恢复运营。与此同时,许多美国人正忙于结婚生子,这造成了供需之间的巨大差距。

房地美(Freddie Mac)最近的一份报告估计,美国还有400万套住房无法满足购房者的需求。自2018年以来,这一数字增长了50%。

更糟糕的是,潜在的房屋卖家仍在观望,限制了现有房屋的销售。一些卖家可能仍对在疫情风险感到紧张,其他人可能会感到沮丧,因为他们同样很难找到新家居住,这导致他们推迟了房屋出售。

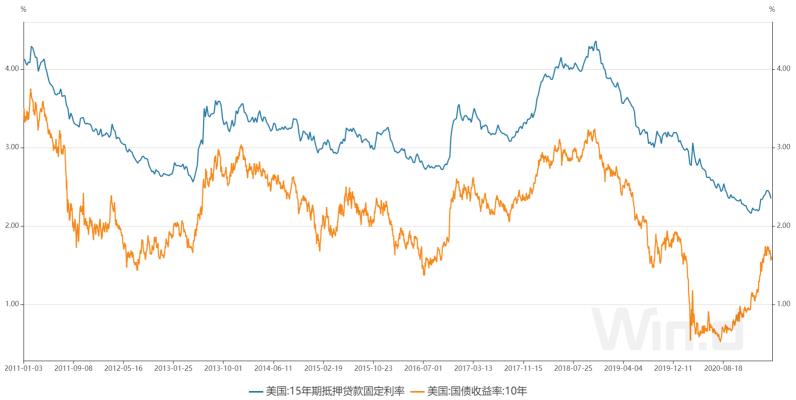

除了供需之外,美联储主导的抵押贷款利率也在发挥关键作用。虽然该利率目前略有上升,但仍接近历史低点。抵押贷款利率大致跟随10年期美国国债收益率,后者在疫情期间大幅下降。抵押贷款利率还受到机构抵押贷款支持证券(MBS)的购买和收益率的影响,这些购买为抵押贷款市场提供了流动性。

楼市泡沫带来的关联风险

就住房需求和房价的快速升值而言,房地产市场可能是有坚实基础的,但一些关联风险仍然存在。

其中最大的隐患可能是抵押贷款市场的持续延期情况。随着经济在疫情爆发之初进入衰退,立法者和金融监管机构迅速指示抵押贷款机构和服务机构,为可能失去工作的借款人提供救济。

特别是,美国人可以在不接受任何询问下要求对抵押贷款进行“宽限”,即减少抵押贷款支付,或者干脆不支付。与此同时,政策制定者颁布了暂停没收房产的规定。

联邦政府已经多次延长了延期还款计划和止赎暂停期。据美国抵押贷款银行家协会(mortgage Bankers Association)估计,截至4月中旬,约有230万房主仍未支付抵押贷款。

目前还不清楚这些房主中有多少人最终能够重新开始偿还抵押贷款,而房地产市场的命运可能取决于监管机构能否成功阻止止赎潮。

房地产评估师和风险经理Joan Trice说,如果这些房屋同时违约,“将会对市场造成重创”。Trice补充称:"目前的延期支付率(forbearance rate)是上次危机时的两倍。"“这会造成混乱,对市场造成毁灭性打击。”

美国消费者金融保护局(Consumer Financial Protection Bureau)最近提议,将暂停止赎的时间延长至2022年,并让借款人更容易要求修改他们的住房贷款,使他们能够负担得起自己的住房。消费者监管机构还表示,将仔细审查贷款机构和服务机构的做法,以保护房主。

另一方面,不断上升的抵押贷款利率可能会促使房地产泡沫破裂。分析师称,抵押贷款利率极快且急剧上升,可能令需求突然降温,令市场迅速从繁荣转向萧条。

大多数住房专家预计,抵押贷款利率今年只会小幅上升。利率已经从年初创下的历史低点反弹,稳定在3%左右。专家说,如果利率恢复上升,房价增长可能会放缓。这可能会给一些买家一个机会,因为贷款压力会暂时把其他人挤出市场。

华尔街抨击美联储“不作为”

不断上涨的房价和家庭债务使住房负担能力指数恶化,该指数用来衡量一个典型家庭是否有足够的收入,有资格在国家和地区级别上获得典型住房的抵押贷款。

根据最新的《家庭债务和信贷季度报告》,到2020年第四季度,美国家庭债务总额增加了2060亿美元(1.4%),达到14.56万亿美元,部分原因是新抵押的急剧增加。新抵押贷款达到了1.2万亿美元的历史新高,超过了2003年房地产繁荣时期的数字。

房价和可负担性之间的差距越来越大,通常表明房地产市场已经进入泡沫领域,至少以前的房价走势符合这一规律。

尽管如此,根据3月联邦公开市场委员会的会议纪要,美联储仍坚持其量化宽松政策。它将继续其长期证券购买计划,每月至少购买800亿美元的美国国债和至少400亿美元的机构抵押贷款支持证券(MBS)。这意味着美联储决心将抵押贷款利率维持在较低水平,从而加剧房地产泡沫。

对此,华尔街不乏反对声。批评人士指出,尽管疫情带来的楼市需求确实存在,但低抵押贷款利率也在为这一市场火上浇油。

Bleakley Advisory Group首席投资官Peter Boockvar表示:“我不认为美联储内部有任何讨论。美联储害怕改变,因为他们不想让人认为这是他们把脚从踏板上移开(退出宽松政策)的表现。"“美联储为什么还在购买MBS?由于房价变化不反映在CPI或PCE中。但是对于那些想买房子的人来说,通货膨胀是真实存在的。”

但如果美联储再次缩减购债规模,或完全停止购买MBS,情况会如何?抵押贷款新闻日报的首席运营官Matthew Graham担心,这会造成流动性崩溃或信心危机,对整个金融市场造成冲击。

他表示:“不管有没有美联储,由于疫情,利率都很低。抵押贷款利率与10年期美国国债收益率之间的利差与过去10年一样大。利率上升是因为隧道尽头的曙光。”

因此,给房价泼冷水的最好动力就是市场上的供应增加,需求减少。今年春天,卖房者的行动非常缓慢,但购房者开始撤回购房,一些人因房价过高而搬出了他们想买的房子。

CoreLogic副首席经济学家Selma Hepp表示:“由于强劲的房价增长和走高的抵押贷款利率而导致的可负担性紧缩,将阻止一些潜在的购房者进入市场,到2021年底房价增长率有望降低一半左右。”

她补充说,待售房屋的缺乏仍然是最大的担忧。“潜在的卖家可能会因为找不到新房子而灰心丧气,随后选择不把自己的房子挂牌出售,从而导致房屋销量下降的恶性循环。”

(智通财经编辑:魏昊铭)

扫码下载智通APP

扫码下载智通APP