中金:港股关注优质成长股风格有望回归

本文来自“中金策略”。

缺乏清晰的路径和趋势仍然是海外中资股近期面临的主要宏观环境和大背景。由于结构性高估值尚待被充分消化,因此市场短期内继续区间波动,焦点转向企业盈利。不过,我们注意到,市场对政策收紧的担忧边际上已有所缓解,反映为中国国债利率近期普遍下行,主要是由于1Q21经济数据并不如预期的强劲。

因此,我们预计在利率下行背景下,优质成长风格有望回归。此外,近期市场层面流动性也持续改善,体现为海外及南下资金均呈流入趋势,这对香港市场而言均至关重要,这也是尽管整体市场仍在横盘震荡,但不乏结构性机会的原因。往前看,可能影响市场整齐趋势的一些关键催化剂值得关注,例如即将到来的政治局会议上的政策基调,或是建党一百周年前夕宣布的更多改革措施。

近期市场回调之后,估值的贡献几乎降至零,而估值在2019年和2020年都是市场表现的主导动力,彼时业绩的贡献基本可以忽略。向前看,考虑到政策大方向逐渐回归正常,且结构性高估值仍然存在,因此盈利将成为市场和板块表现最主要驱动力。我们从自上而下策略角度预计2021年海外中资股盈利同比增长16.9%。

操作层面,在当前背景下,我们建议在成长和价值风格间相对均衡配置,不过,低估值的质优成长股值得关注。板块上,我们看好受益于出口驱动链条(例如汽车、家电和家具家装等)以及受益于国内服务消费回暖的标的(如旅游和酒店等)。

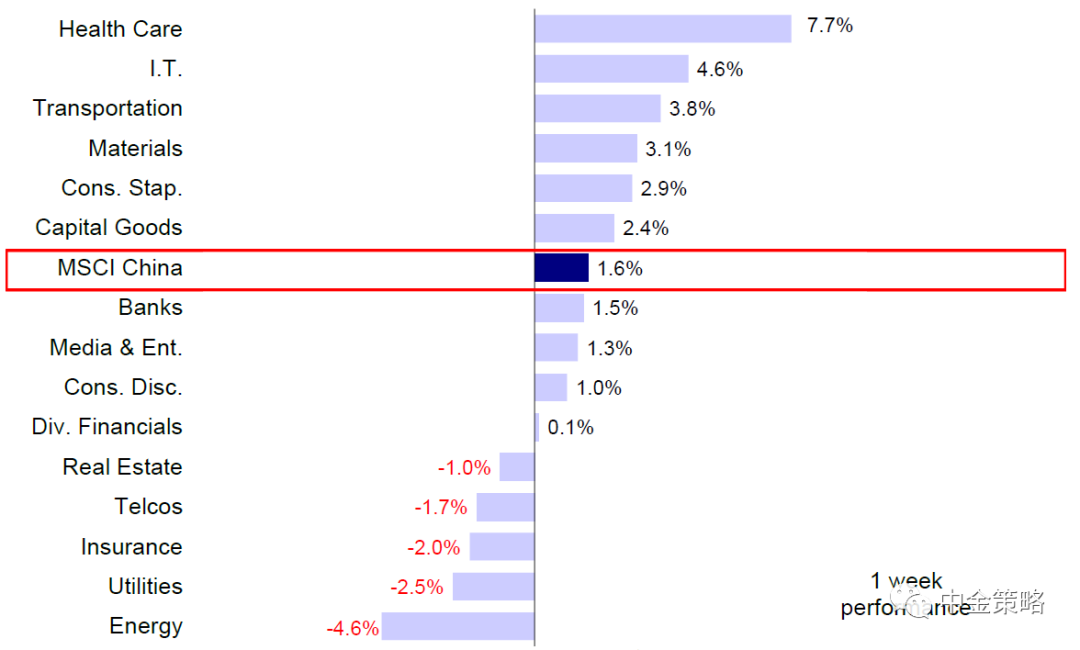

市场回顾:海外中资股市场上周继续盘整。受市场情绪改善和成长股大涨推动,周初海外中资股高开;但能源及原材料板块拖累市场在周三大幅下挫,随后有所回升。整体看,成长风格表现更为强劲。MSCI中国指数上涨1.6%,恒生指数和恒生国企指数大体持平,恒生科技指数上涨2.9%。板块方面,医疗板块大幅上涨7.7%,信息技术、交运和原材料板块分别上涨4.6%、3.8%和3.1%。能源板块逆转此前一周的涨势,下跌4.6%。

MSCI中国指数上周上行1.6%,医疗保健涨幅达7.7%

市场展望:缺乏清晰的路径和趋势仍然是海外中资股近期面临的主要宏观环境和大背景。由于结构性高估值尚待被充分消化,因此市场短期内继续区间波动,焦点转向企业盈利。

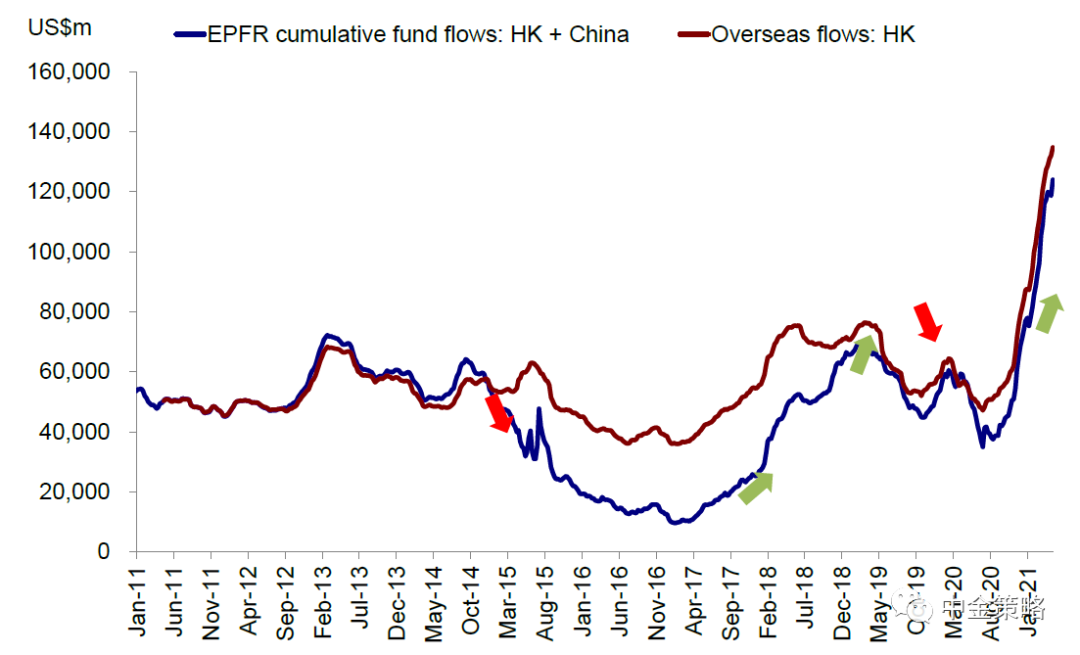

不过,我们注意到,市场对政策收紧的担忧边际上已有所缓解,反映为中国国债利率近期普遍下行,主要是由于1Q21经济数据并不如预期的强劲。虽然近期公布的一季度和3月宏观数据表明增长仍处于稳健的复苏通道,但整体稳健背后的结构性分化(如基础设施和房地产投资较强,但制造业投资疲软;不同收入群体之间呈现K型复苏)和一定程度上低于预期的局面缓解了对政策边际放松的担忧。因此,我们预计在利率下行背景下,优质成长风格有望回归。此外,近期市场层面流动性也持续改善,体现为海外及南下资金均呈流入趋势,这对香港市场而言均至关重要,这也是尽管整体市场仍在横盘震荡,但不乏结构性机会的原因。

往前看,可能影响市场整体趋势的一些关键催化剂值得关注,例如即将到来的政治局会议上的政策基调,或是建党一百周年前夕宣布的更多改革措施。

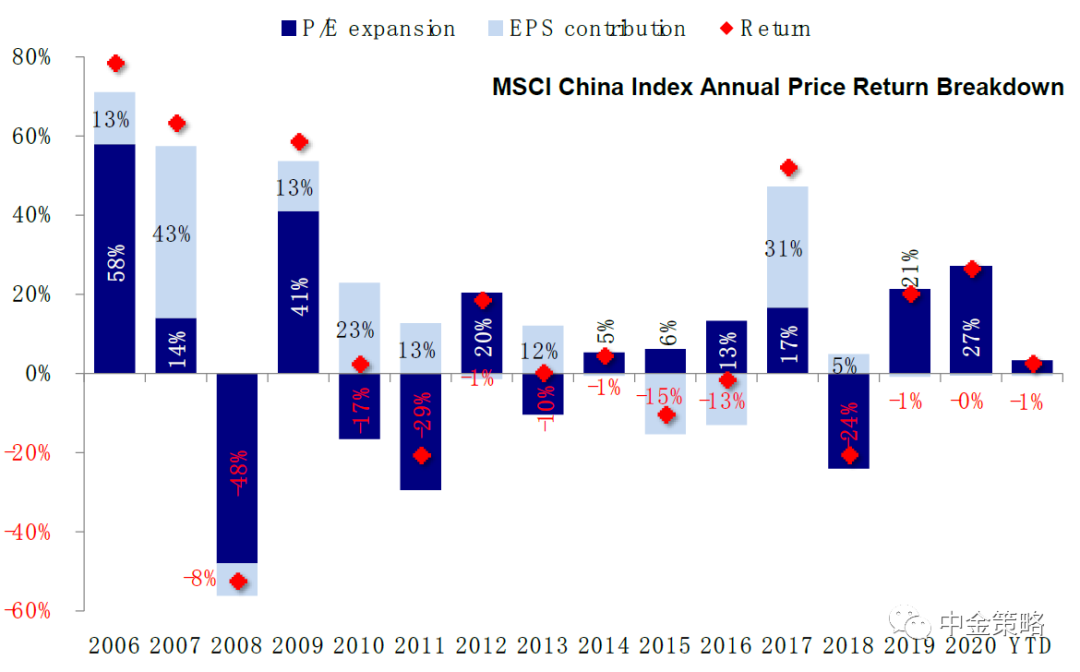

具体到年初以来市场表现的贡献拆解,我们注意到近期市场回调之后,估值的贡献几乎降至零,而估值在2019年和2020年都是市场表现的主导动力,彼时业绩的贡献基本可以忽略。因此,往前看,考虑到政策大方向逐渐回归正常,且结构性高估值仍然存在,因此盈利或将成为市场和板块表现的最主要驱动力。我们从自上而下的策略角度预计2021年海外中资股盈利同比增长16.9%。

操作层面,在当前背景下,我们建议在成长和价值风格间相对均衡配置,不过,低估值的质优成长股值得关注。板块上,我们看好受益于出口驱动链条(例如汽车、家电和家具家装等)以及受益于国内服务消费回暖的标的(如旅游和酒店等)。

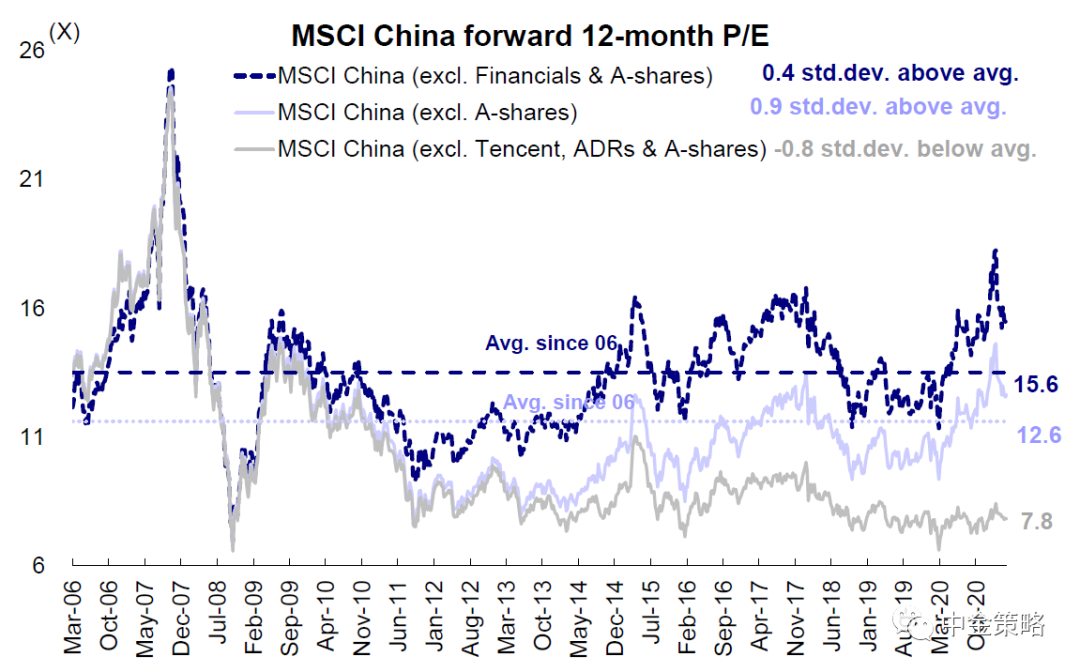

MSCI结构性估值仍高于历史均值

近期回调后利润是市场表现的主要驱动力

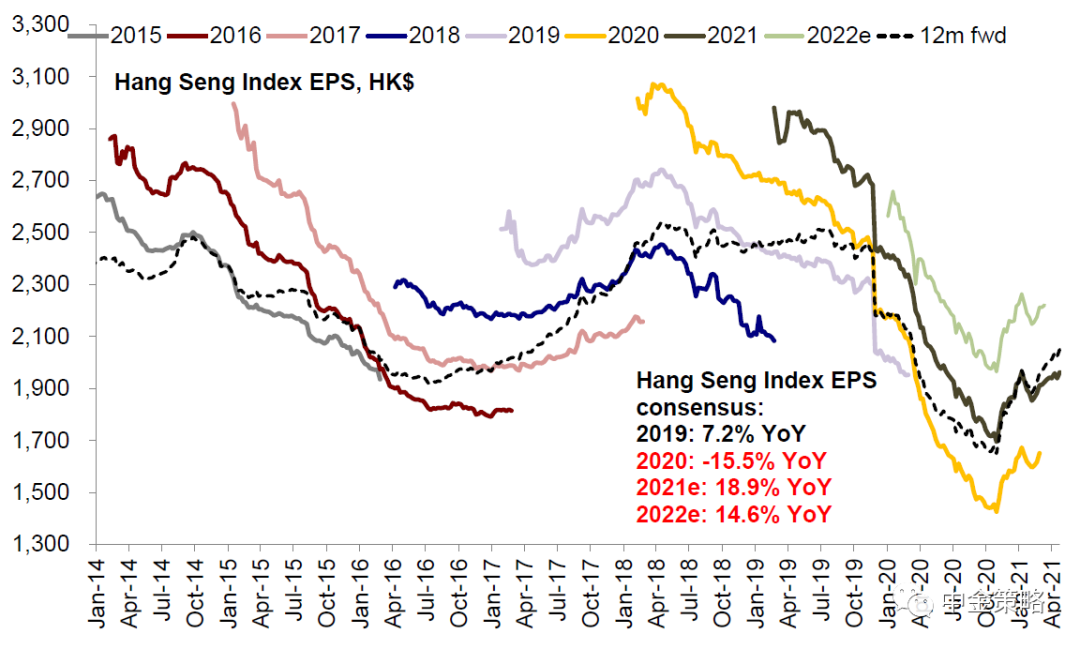

市场2021年盈利预测近期上调

具体来看,支撑我们观点的主要逻辑和本周需要关注的因素主要包括:

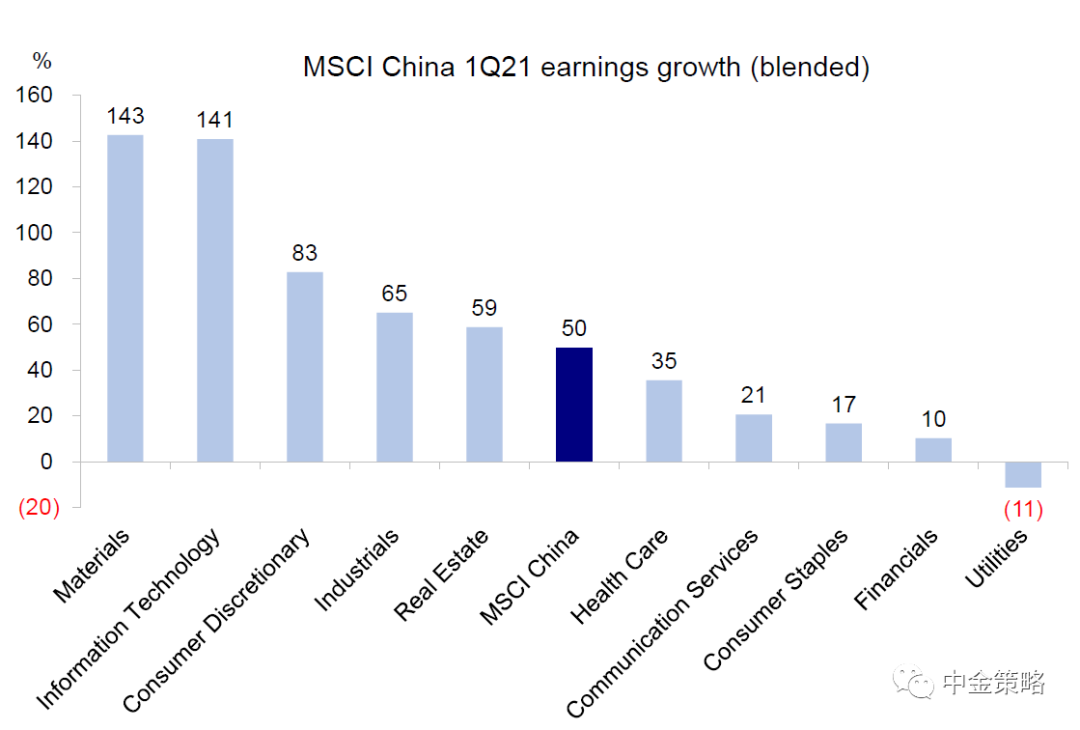

1)业绩成为短期市场焦点;双位数增长表明复苏势头仍然强劲。截至4月24日,约78%(561只,总计714只)的MSCI中国指数成分股已经公布4Q20业绩。根据FactSet 数据,已公布业绩公司4Q20的EPS同比增速为25.4%,较3Q20的16.0%大幅上升,其中44%的公司业绩高于市场一致预期。增长复苏速度最快的板块包括医疗、通讯服务、原材料和信息技术。709家公司中共有89 家已经公布1Q21业绩,EPS同比增速高达29.6%(混合同比增速49.7%)。根据我们对中金公司行业分析师预测的内部调研(《2020业绩预览:增长有望继续修复》),海外中资股整体2020年全年盈利预计同比下降7%,1H20为同比下降20%,2019年为同比增长16%。

医疗保健、通信服务、原材料和信息科技4Q20 EPS增长领先

低基数下,MSCI中国1Q21 EPS混合增长同比上升50%左右

2)流动性持续改善;南下资金流入加速,海外资金连续第34周流入。上周南下资金日均流入46亿港元,远超此前一周的9亿港元。安踏取代腾讯成为上周本土投资者买入最多的个股,周五录得31亿港元的巨额资本流入。总体而言,南下投资者涌入消费类个股,卖出保险和医疗股。同时,上周海外资金连续第34周流入海外中资股,流入规模从此前一周的17.3亿美元收窄至9.5亿美元。

海外资金上周均持续流入海外中资股

3)外部不确定性仍将是短期主要扰动来源。上周,美国参议院外交关系委员会几乎全票支持通过了与旨在加强与中国竞争的立法。此外,美国国会单独发布了一项计划,增加在创新和研究领域的资金投入。两项法案均得到美国两党议员的支持。

不过,中美两国在气候变化领域似乎正建立共识。中国主席习近平和美国总统拜登均在一次气候峰会上表示将支持绿色发展[1]。拜登计划到2030年美国碳排放水平将较2005年减半,而习近平主席计划推动中国自2026年起减少煤炭消费。气候变化仍是两国具有相同立场的一个话题。我们相信不断上升的外部不确定性近期可能进一步削弱投资者情绪,建议投资者密切关注外部环境的转变。

投资建议:我们仍然看好港股市场整体前景,认为只要基本长期趋势不变,H股的表现将好于A股。鉴于新的催化剂出现之前整体市场预计将保持盘整态势,我们建议在成长和价值风格间相对均衡配置,不过,低估值的质优成长股值得关注。板块上,我们看好受益于出口驱动链条(例如汽车、家电和家具家装等)以及受益于国内服务消费回暖的标的(如旅游和酒店等)。

流动性与市场情绪:上周市场整体流动性有所改善:1)海外资金连续第34周流入;2)南向资金也保持流入势头;3)港股市场卖空成交比率下滑至约11.7%%。

重点关注事件:1)定于4月27日公布的3月中国工业企业利润数据和4月30日公布的4月PMI数据;2)1Q21业绩发布;3)疫苗接种进展;4)中美关系。

(智通财经编辑:玉景)

扫码下载智通APP

扫码下载智通APP