谁买美债,谁抛美债?

本文转自微信公众号“中金点睛”。

全球爆发新冠疫情以来,国外投资者持有美债比例下降,美联储美债持有量大幅增长,共同基金和居民部门减持了美债,银行、保险、养老金等持续增持美债。随着美债收益率上升,美债配置价值上升,在共同基金和日本机构投资者潜在增持美债的背景下,如果不发生流动性枯竭,我们预计短期内再次出现美债大幅抛售导致利率陡升的可能性较低。

摘要

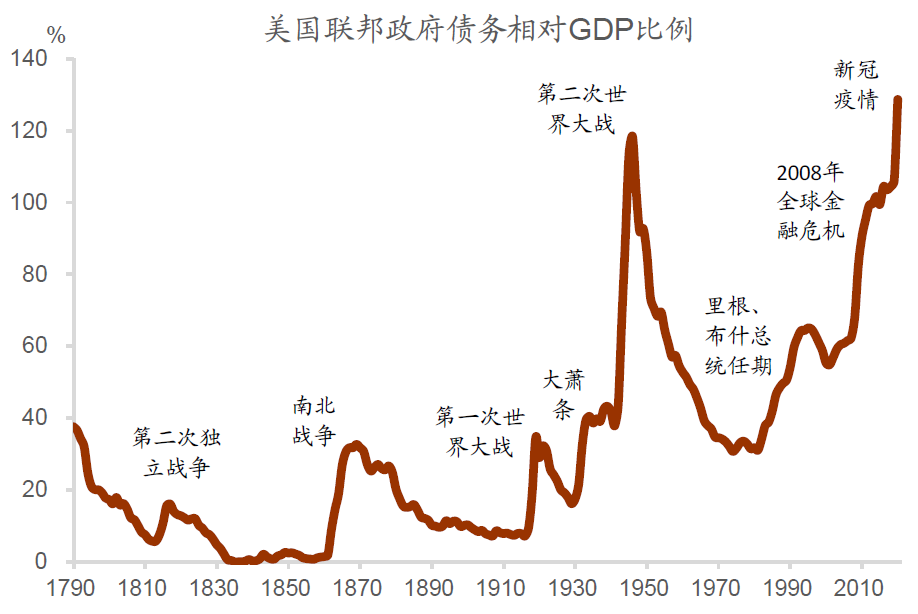

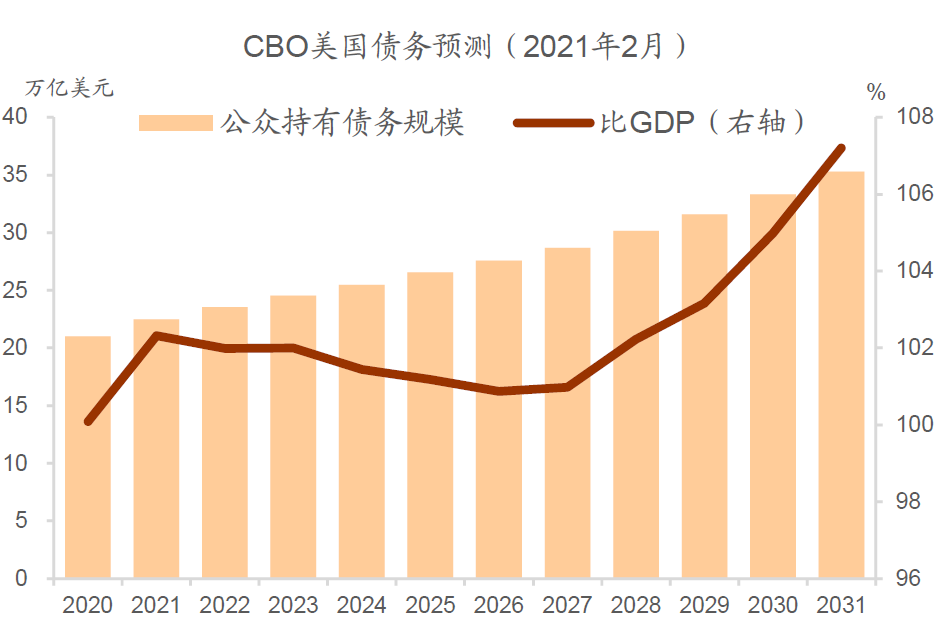

2020年美国政府债务相对GDP比例创历史新高。去年新冠疫情爆发后,美国政府债务大幅增长,美国联邦债务占GDP比例从2019年108%上升至2020年133%,超过二战后高点,创历史新高。CBO预计2021年美国国债相对GDP比例进一步上升。2020年美国政府债务上升和发达经济体趋势一致,美国政府债务相对GDP比例在全球位居第六,债务规模远高于其他经济体。

美国政府先后增加了短期国债和中长期国债发行。美国国债包括可交易国债和不可交易国债,可交易国债和不可交易国债规模大约3:1。可交易国债中,短期国债约占23.7%,中期国债约占52.9%,长期国债约占13.5%,通胀保值债券约占7.5%,浮息债券约占2.4%。去年2季度美国联邦政府发行大量短期国债融资;下半年增加了中长期债券和TIPS等债券发行。

疫情爆发以来国外投资者持有美债比例下降,2月日本、欧洲减持美债加剧了美债收益率上升。美国国债持有者包括国内金融机构、居民、企业、州和地方政府、美联储和外国投资者。其中外国投资者是美国国债最大的购买者。金融危机后外国投资者持有美国国债比例下降,新冠疫情爆发后加速下滑。日本投资者上一财年结束前减持美债可能加剧了收益率上行。随着美日利差扩大,日本投资者可能开始增持美国国债。

美联储开启新一轮QE,国债持有量大幅增长。去年疫情爆发以来,美联储采取新一轮量化宽松政策,增持了中长期债券和TIPS。美联储市场份额上升,导致私人部门持有的中长期国债和TIPS绝对量下降,特别是美联储以外的TIPS规模目前仍低于疫情前水平。

随着收益率进一步上升,长期美国国债更具配置价值。在共同基金和日本机构投资者潜在增持美债的背景下,如果不发生流动性枯竭,我们预计短期内再次出现美债大幅抛售导致利率陡升的可能性较低。基于基本面判断,我们维持美债利率未来逐季上升的观点,预计4季度10年期美债利率平均1.9%,明年中有望达到2.5-2.7%的阶段性高点。

正文

详解美债持有结构

疫情以来美国政府债务规模大幅增长

2020年遭受疫情冲击后,美国采取大规模财政刺激政策,联邦政府债务占GDP比例创历史新高。截至2021年2月末,美国政府债务总量约28万亿美元,同比增长19.6%。美国联邦政府债务相对GDP比例从2019年的108%上升至2020年的133%,超过二战后水平,创历史新高。

历史上,美国政府债务率大幅增长有一半是因为战争;和平年代美国政府债务大幅上升主要有四次,分别是1929-1933年大萧条、1981-1993年里根和布什总统任期、2008年全球金融危机和2020年新冠疫情。(图表1)

CBO预测2021年美国政府债务相对GDP比例进一步上升。根据美国国会预算办公室(CBO)2021年2月份预测,公众持有美国债务相对GDP比例将从2020年100.1%上升至2021年的102.3%,2022年开始回落,2026年降至100.9%低点之后再度回升(图表2)。

图表1: 2020年美国债务规模相对GDP比例创历史新高

资料来源:美国财政部、MeasuringWorth、Haver、中金公司研究部

图表2: CBO预测2021年政府债务对GDP比例继续上升

资料来源:CBO、中金公司研究部

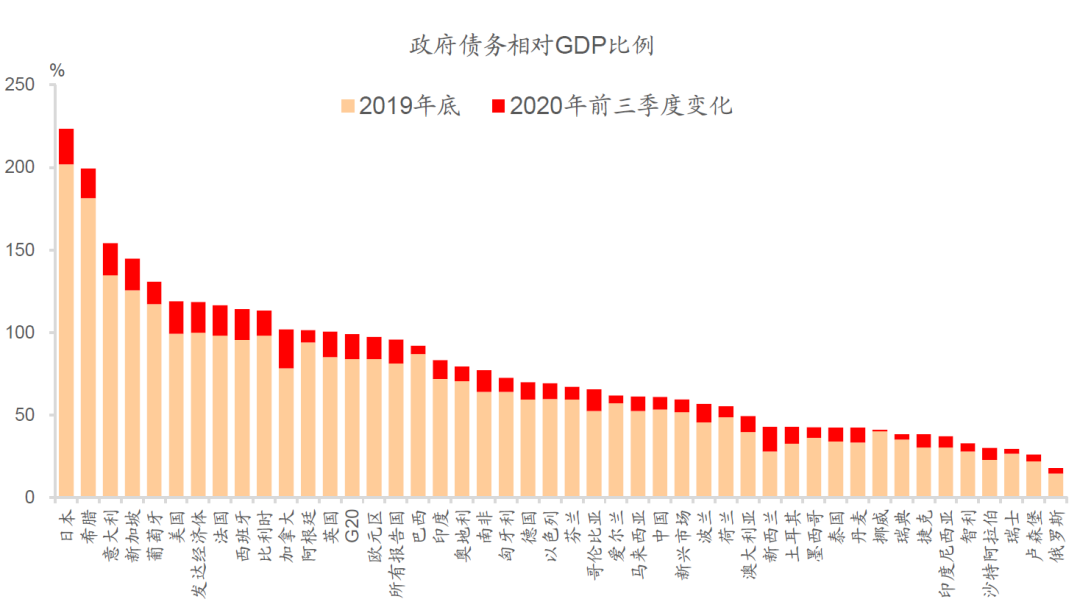

2020年各国政府债务率普遍上升,美国上升幅度和发达国家基本一致。前3季度,G20政府债务率平均上升15个百分点。美国政府债务率上升19.6个百分点,略高于发达经济体平均上升幅度18.6%。2020年3季度,美国政府债务率排在日本、希腊、意大利、新加坡、葡萄牙之后,居第6位,略高于发达国家平均水平。(图表3)

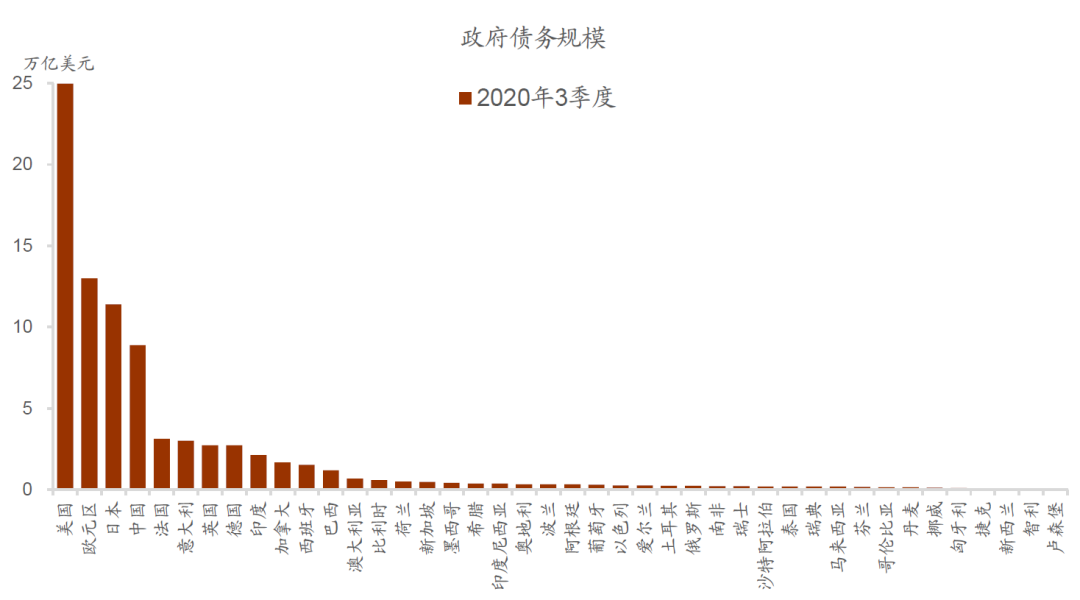

从金额看,美国政府债务规模远大于其他经济体政府债务规模。截至2020年3季度末,美国政府债务规模25万亿美元,是欧元区政府债务规模1.9倍、日本政府债务规模2.2倍、中国政府债务规模2.8倍。(图表4)

图表3: 2020年各国政府债务率普遍上升

资料来源:BIS、中金公司研究部

图表4: 美国政府债务规模远高于其他经济体

资料来源:BIS、中金公司研究部

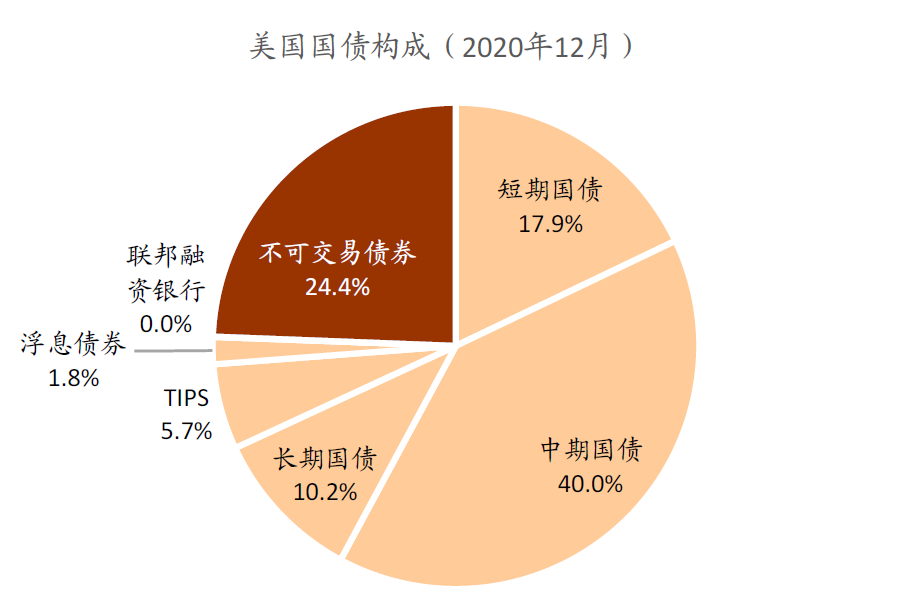

美国国债分可交易国债和不可交易国债两大类。其中,可交易国债可以在二级市场上出售转让,不可交易国债无法在二级市场出售转让。市场价格反映的是可交易国债的价格。2020年底,可交易国债规模约占美国联邦政府债券总量四分之三,不可交易国债规模约占四分之一(图表5)。

► 可交易国债包括:短期国债(Bills),中期国债(Notes),长期国债(Bonds),通胀保值债券(TIPS),浮息债券和联邦融资银行(Federal Financing Bank)债券等。截至2021年2月,可交易国债中,短期国债约占23.7%,中期国债约占52.9%,长期国债约占13.5%,通胀保值债券约占7.5%,浮息债券约占2.4%。

► 不可交易国债包括:国内系列债券、国外系列债券、州和地方政府系列债券、储蓄系列债券和政府账户系列债券等。2020年末,政府账户系列债券约占不可交易国债的94.4%。政府账户系列债券由政府信托基金、周转基金和专项基金持有,属于政府间持有债务。

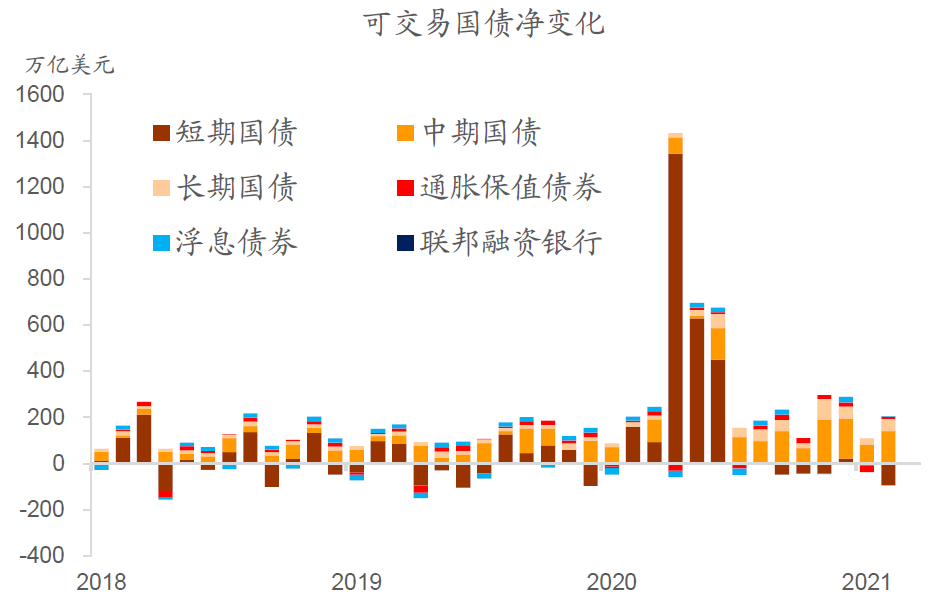

美国联邦政府去年2季度大量增发短期国债融资,下半年增加了中长期债券和TIPS等债券发行。2020年全年,美国联邦政府短期国债余额净增加2.5万亿美元,同比增长1倍;中期国债净增加1.2万亿美元,同比增长12%;长期国债净增加0.5万亿美元,同比增长19%;TIPS债券净增加0.1万美元,同比增长5%;浮息债券净增加0.1万美元,同比增长13%。(图表6)

图表5: 可交易国债约占四分之三

资料来源:Haver、中金公司研究部

图表6: 去年2季度美国政府大量增发短期国债

资料来源:Haver、中金公司研究部

外国投资者持有美债比例下降

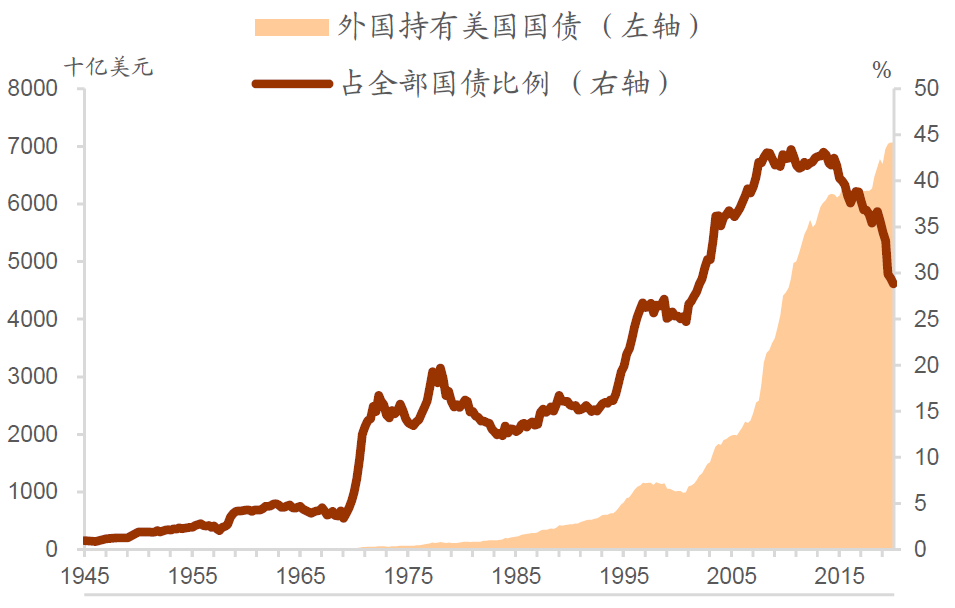

疫情以来,外国持有美国国债比例加速下滑,但仍是美国国债最大的投资者。2008年全球金融危机以来,外国购买美国国债减缓,外国持有美债比例2011年2季度达到43.4%的历史高点后开始下降。

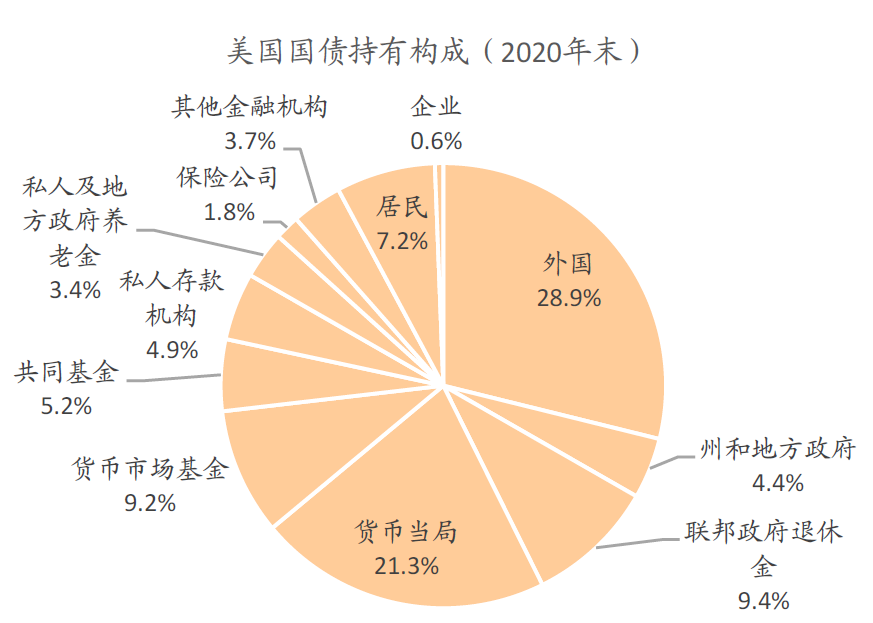

2020年新冠疫情爆发后,外国投资者持有美国国债比例加速下降,2020年末降至28.9%。(图表7)根据美联储资金流量表统计,截至2020年底,外国投资者持有美国国债余额28.9%,高于其他类别投资者持有份额(图表8)。

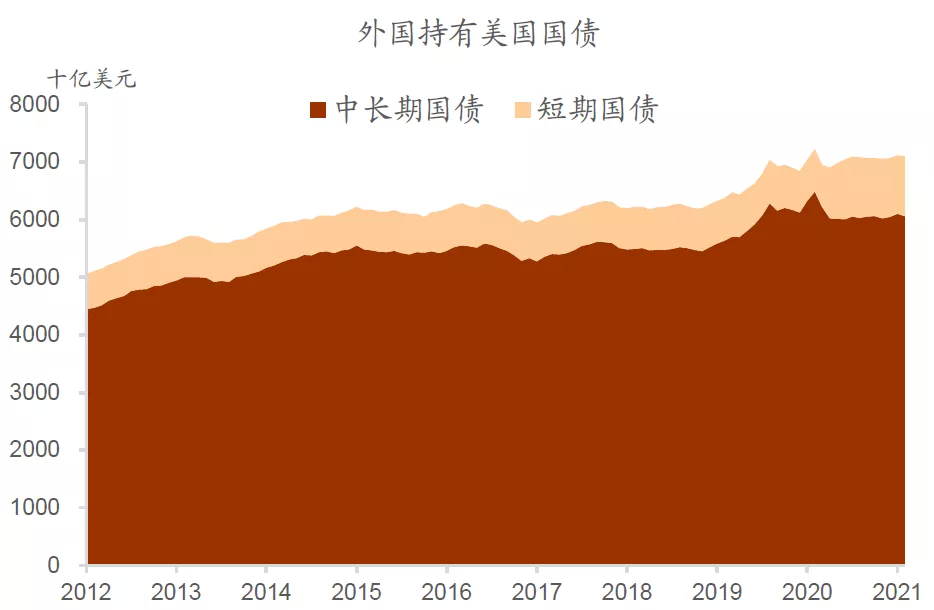

外国持有美国国债以中长期债券为主。根据美国财政部统计,2021年2月,外国持有美国国债7.1万亿美元。其中,中长期国债6.06万亿美元,占比85%;短期国债1.04万亿美元,占比15%(图表9)。

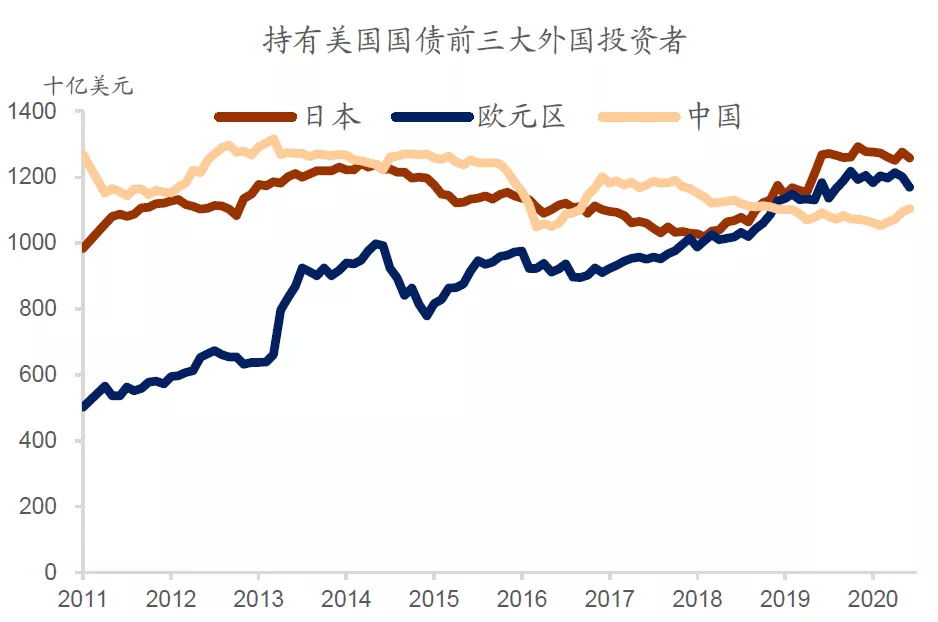

日本、欧元区和中国是美债前三大外国持有者。截至2021年2月,日本持有1.26万亿美元美国国债,欧元区持有1.17万亿美元美国国债,中国持有1.10万亿美元美国国债。过去10年,中国持有美国国债规模总体下降。2019年日本和欧元区超过中国成为美债第一和第二大外国持有者(图表10)。

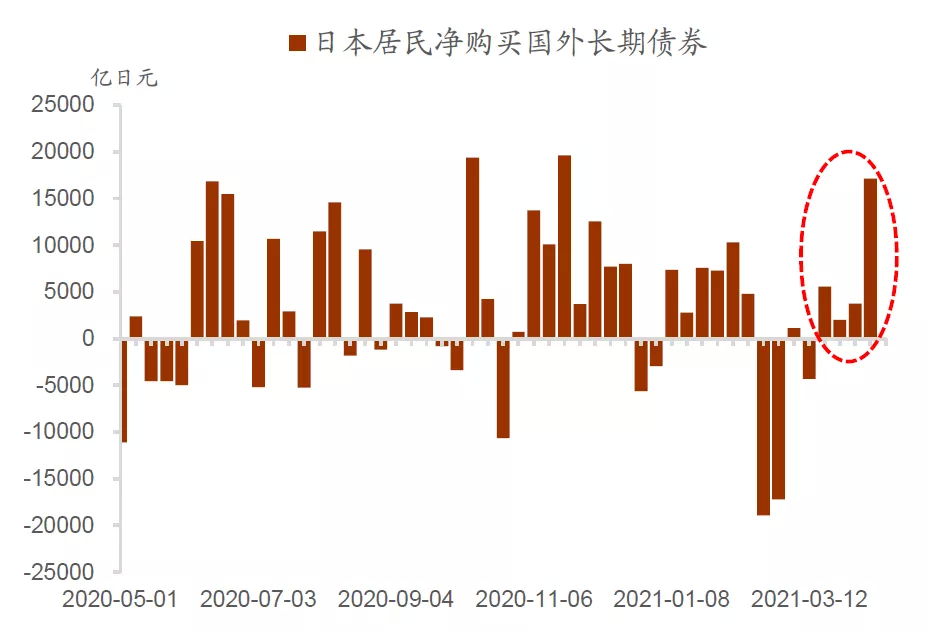

日本投资者上一财年结束前减持海外债券可能加剧了1季度美债收益率上行。2月份,日本减持美国国债185亿美元,欧元区减持美国国债312亿美元,可能加剧了美债收益率短期上行幅度。但4月份新财年以来,日本开始增持海外中长期债券(图表11)。

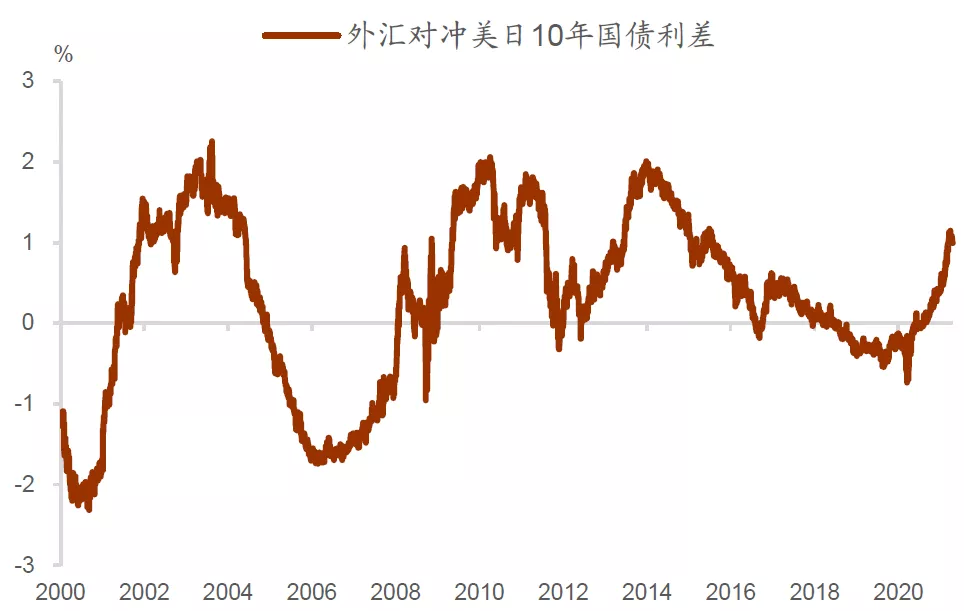

年初以来,外汇对冲后的美日利差回升(图表12),当前美国国债对日本投资者吸引力上升。我们认为,日本投资者继续大规模抛售美国国债的概率下降。

图表7: 疫情爆发以来外国投资者持有美国国债比例加速下滑

资料来源:Haver、中金公司研究部

图表8: 外国投资者仍是美国国债最大的持有者

资料来源:Haver、中金公司研究部

图表9: 外国投资者持有的主要是长期国债

资料来源:Haver、中金公司研究部

图表10: 日本、欧元区和中国是美债前三大外国投资者

资料来源:Haver、中金公司研究部

图表11:日本开始增持海外中长期债券

资料来源:Haver、中金公司研究部

图表12: 美日国债利差回升

资料来源:Bloomberg、中金公司研究部

美联储对美国国债市场影响力上升

美联储开启新一轮QE,持续购买美国国债。去年疫情爆发以来,美联储采取新一轮量化宽松政策。美联储在2020年3月15日的FOMC声明中宣布,在未来几个月内将其美国国债持有量至少增加5000亿美元,机构抵押支持证券(MBS)持有量至少增加2000亿美元;2020年12月15日在FOMC声明中宣布,继续增加至少每月800亿美元美国国债和400亿美元机构MBS持有量,直到最大就业和价格稳定目标取得实质性进展为止。

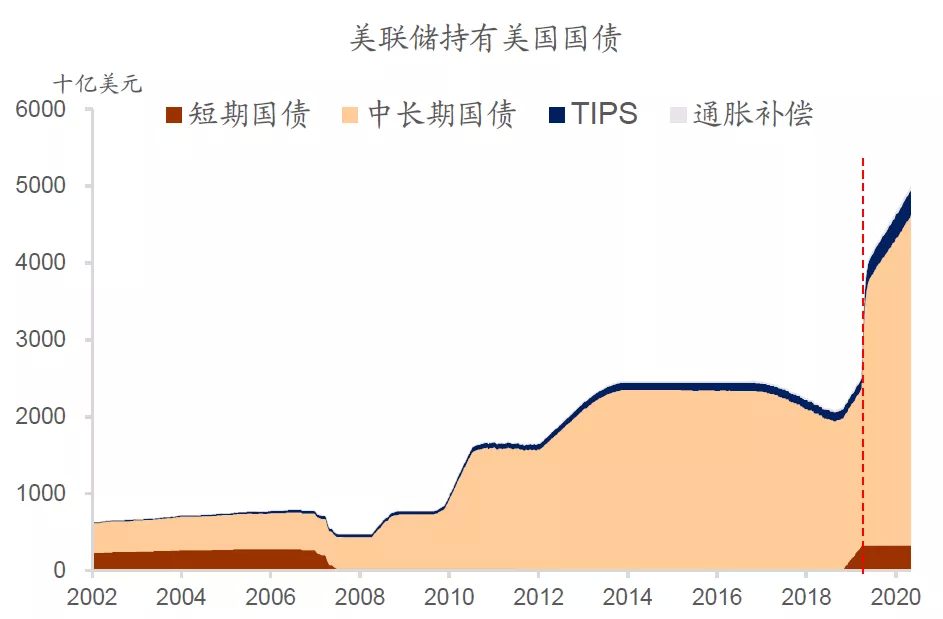

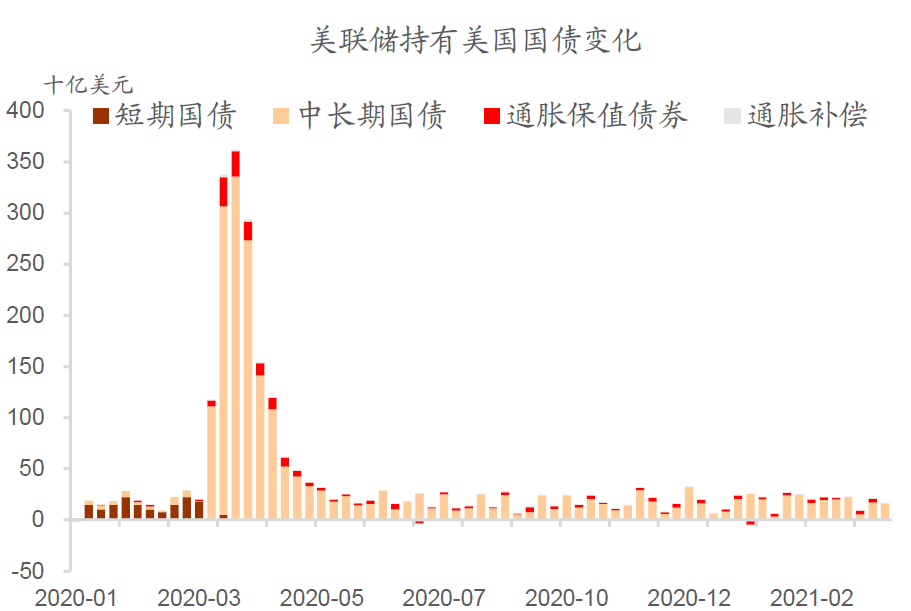

美联储持有美国国债达到5万亿美元。美联储资产负债表显示,去年3、4月美联储持有美国国债净增加约1.5万亿美元,去年5月以来平均每周净增加200亿美元左右。截至4月21日,美联储持有美国国债达到5万亿美元(图表13)。疫情爆发后,美联储主要增持长期国债和TIPS(图表14)。

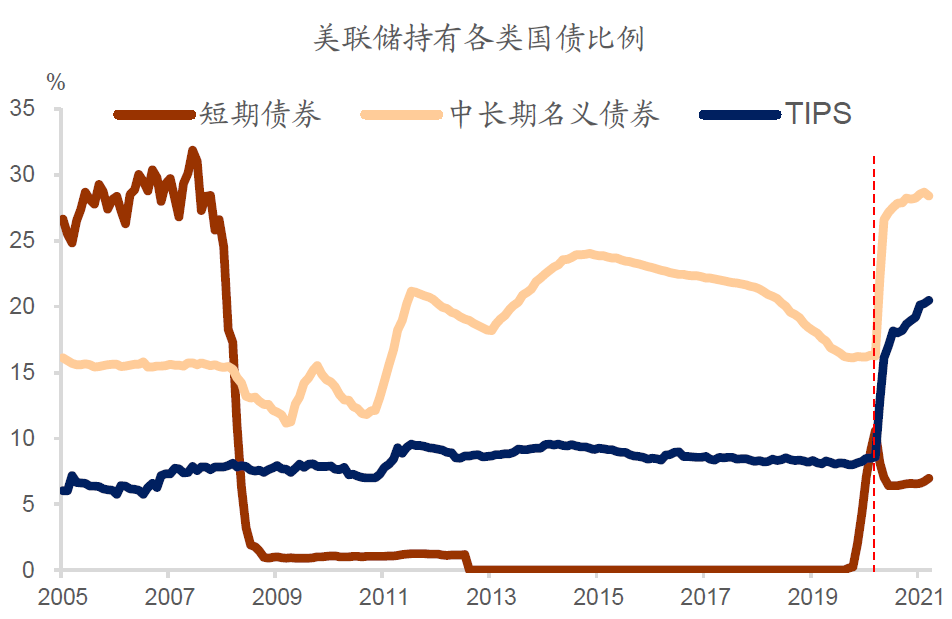

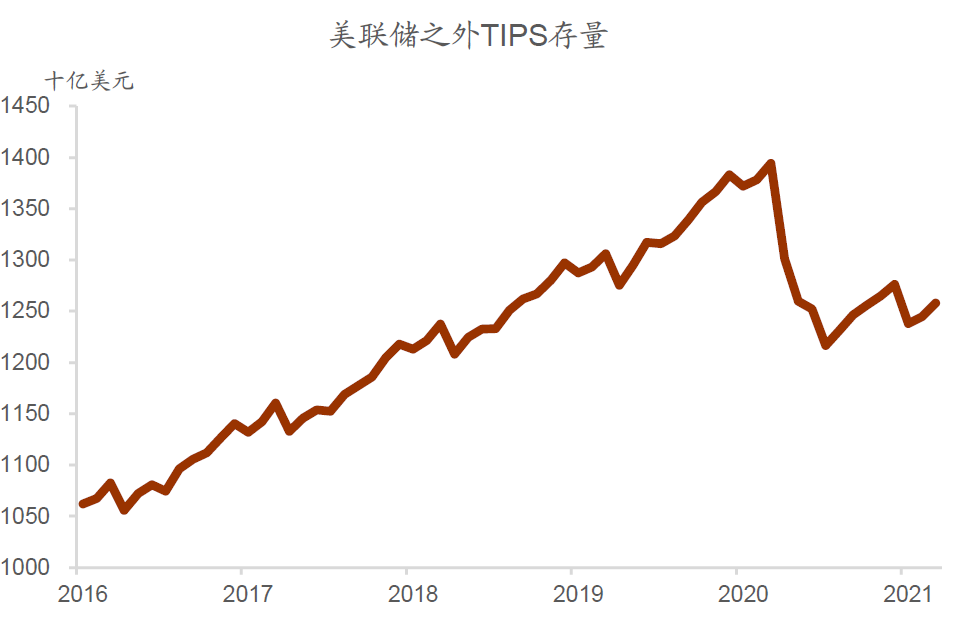

美联储持有中长期国债和TIPS比例上升,私人部门持有量下降。疫情爆发以来美联储持有短期国债占比下降,持有中长期债券和TIPS占比上升(图表15)。与此同时,私人部门持有中长期国债和TIPS规模下降,尤其是目前私人部门持有TIPS规模仍低于疫情前(图表16)。

图表13: 疫情以来,美联储大量增持美国国债

资料来源:Haver、中金公司研究部

图表14: 疫情爆发后,美联储增持了中长期国债和TIPS

资料来源:Haver、中金公司研究部

图表15: 疫情以来联储持有中长期国债和TIPS比例上升

资料来源:Haver、中金公司研究部

图表16: 美联储以外私人部门持有TIPS规模下降

资料来源:Haver、中金公司研究部

国内私人投资者购买美债行为不同

美国国债国内私人部门投资主体主要包括货币市场基金、共同基金、商业银行、保险公司、养老金和退休金,以及居民等。疫情以来,各类主体购买美债行为存在差异。

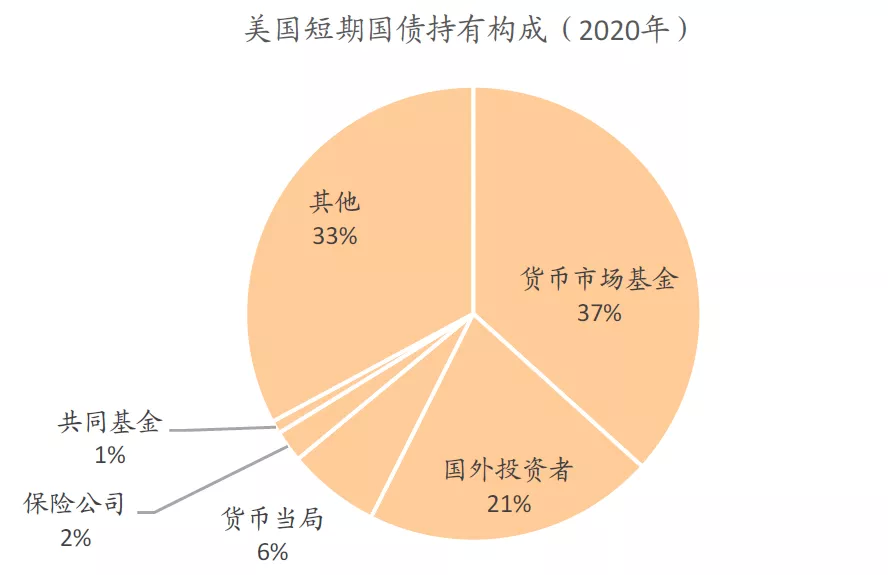

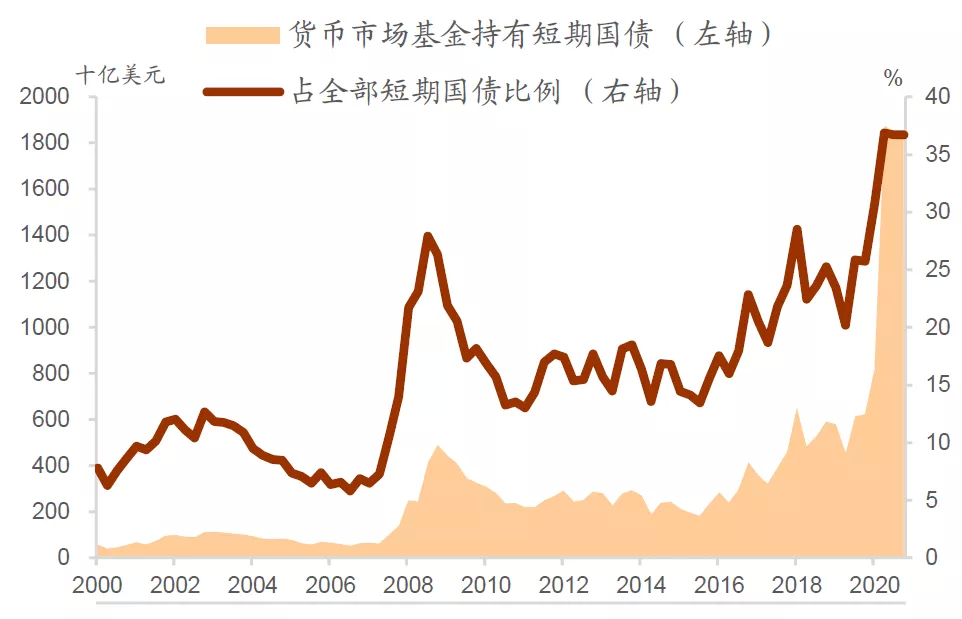

► 货币市场基金主要投资短期国债,疫情以来持有短期国债比例进一步上升。2020年末,货币市场基金持有短期国债份额36.7%(图表17),远高于其持有全部国债比例9.2%。去年2季度联邦政府净发行短期国债2422亿美元,货币市场基金增持1056亿美元。下半年美国短期国债存量规模回落,货币市场基金持有量略有下降。(图表18)

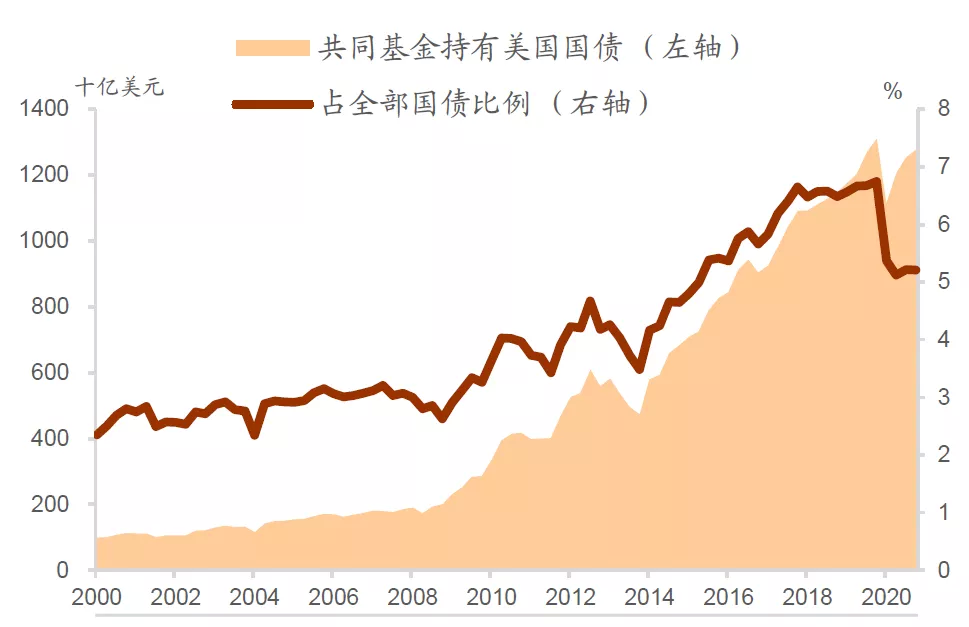

► 共同基金疫情初期减持国债。金融危机以来,共同基金持有国债比例呈上升趋势。去年1季度共同基金持有国债规模减少1968亿美元,2季度开始回升。2020年底,共同基金持有1.28万亿美元国债,仍低于2019年1.31万亿美元(图表19)。当前共同基金持有美债规模和占比都低于趋势水平,存在上升空间。

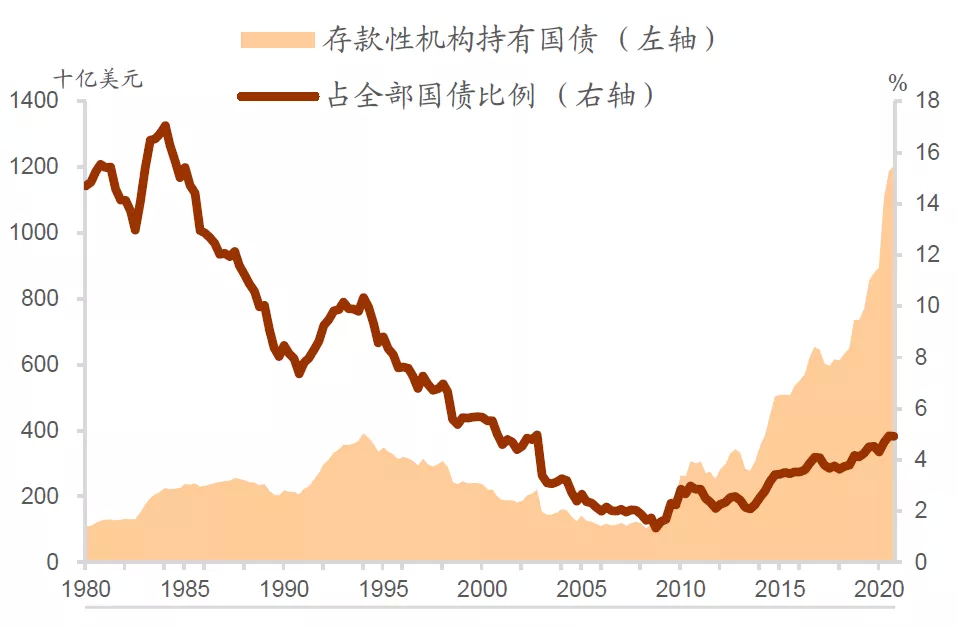

► 商业银行持有国债大幅增长。疫情爆发以来,商业银行存款规模上升,但贷款规模下降;与此同时,国债持有量增加。2020年,存款性机构持有国债规模增加3250亿美元至1.2万亿美元。(图表20)

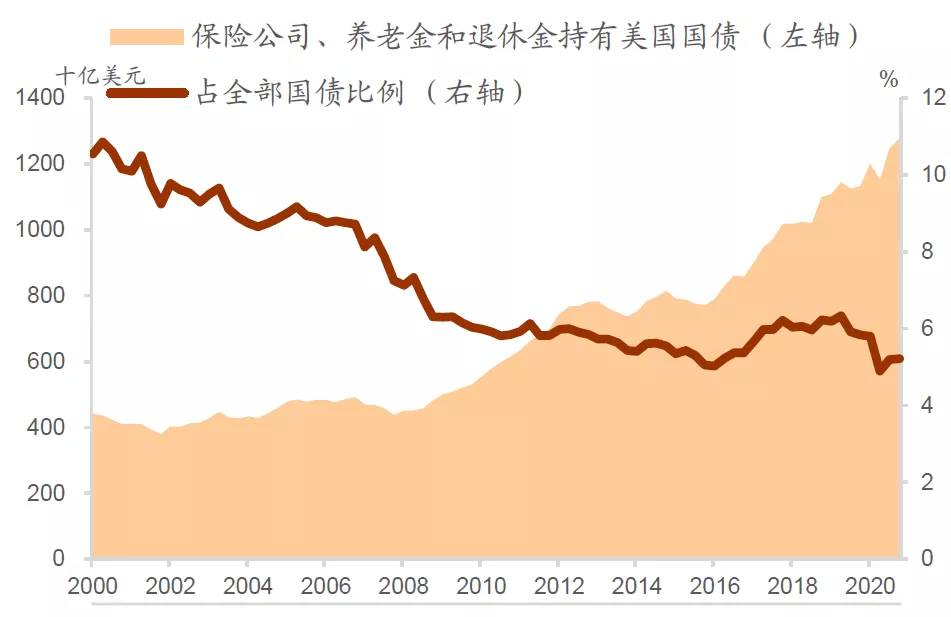

► 保险公司、养老金和退休金持有国债稳步增长。2020年,保险公司、私人养老金、以及州和地方政府退休金持有国债规模增加1448亿美元至1.28万亿美元。(图表21)

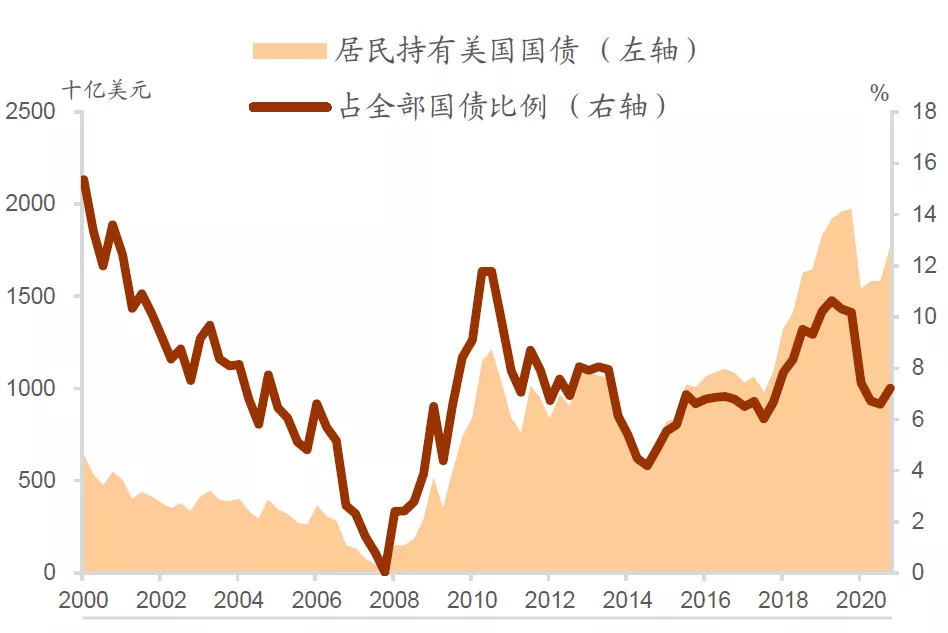

► 居民部门持有美国国债大幅下降。去年1季度,美国居民部门持有美国国债规模减少4338亿美元。2020年底居民部门持有美国债1.77万亿美元,仍然低于2019年底1.98万亿美元。(图表22)

随着收益率进一步上升,长期美国国债更具配置价值。在共同基金和日本机构投资者潜在增持美债的背景下,如果不发生流动性枯竭,我们预计短期内再次出现美债大幅抛售导致利率陡升的可能性较低。基于基本面判断,我们维持美债利率未来逐季上升的观点,预计4季度10年期美债利率平均1.9%,明年中有望达到2.5-2.7%的阶段性高点。

图表17: 货币市场基金是美国短期国债最大的投资者

资料来源:Haver、中金公司研究部

图表18: 去年2季度货币市场基金购买大量短期国债

资料来源:Haver、中金公司研究部

图表19: 疫情爆发以来共同基金持有美国国债规模下降

资料来源:Haver、中金公司研究部

图表20: 疫情爆发以来商业银行持有国债大幅增长

资料来源:Haver、中金公司研究部

图表21: 保险公司持有国债规模稳步上升

注:不含联邦政府退休金,联邦政府退休金主要购买不可交易国债

资料来源:Haver、中金公司研究部

图表22: 疫情爆发以来居民部门持有美国国债规模下降

资料来源:Haver、中金公司研究部

(智通财经编辑:李均柃)

扫码下载智通APP

扫码下载智通APP