植物蛋白赛道迎来大爆发,植物肉能否征服“中国胃”?

本文来自“头豹”

从素肉到植物基肉制品,中国植物肉市场陆续进入新玩家

2019年,Beyond Meat(BYND.US)的上市带动植物肉赛道备受热议,植物肉企业开始相继推出植物肉产品,试水中国市场。2019年中秋节,中国植物肉创新品牌珍肉与老上海鲜肉月饼联手推出植物肉月饼,限量3,000盒,售价88元/6个,在预售期内便抢购一空。其他植物肉品牌产品也相继在Taco Bell、Wagas和奈雪的茶等餐饮渠道进行试销,中国消费者开始不断接受来自植物肉市场的消费教育。

2020年,新冠疫情使人们的消费理念和消费行为发生转变,植物肉逆势发展,迅速覆盖了中国餐饮和零售渠道,强势进入消费者的日常生活。4月,肯德基联手嘉吉推出植物肉汉堡和鸡块;5月,喜茶联手星期零推出植物肉汉堡;11月,宜家在中国推出植物蛋白肉丸和素热狗等产品;12月,植物肉以低产品单价进入全家便利店,实现中国零售渠道的快速覆盖。

随着植物肉接受程度日益提升,除了早期已布局市场的珍肉、星期零等初创企业,联合利华、雀巢、嘉吉等传统食品巨头也纷纷推出植物肉品牌,瞄准快速发展的中国植物肉赛道。

全球植物肉市场中,以冷藏储存的植物肉肠和植物肉末市场增长速度最快,表现出消费者的高需求

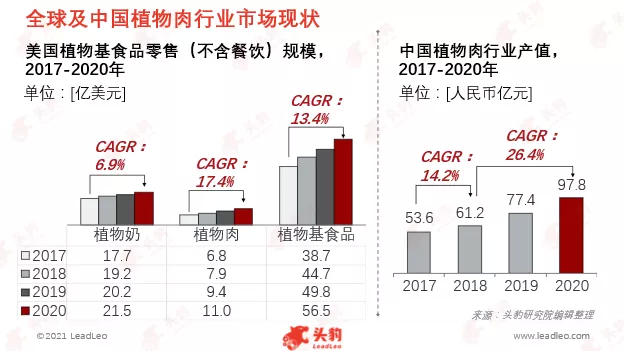

2017年至2020年,美国植物基食品零售规模从38.7亿美元发展至56.5亿美元,年复合增长率为13.4%。其中植物奶已进入成熟发展阶段,而植物肉较植物奶仍有发展空间。2017-2020年美国植物肉行业的CAGR为17.4%,高于整体植物基食品行业的发展速度。

从储藏形态看,2019年-2020年,冷藏类植物肉营收增长63%,高于冷冻肉4%的增速,表现出市场对于新鲜植物肉的需求大幅上升。

从产品形态看,2020年,植物肉汉堡的零售规模占比最大,达30.2%。2019年-2020年,植物肉肠和植物肉末的零售额增长速度最快,分别为43%和37%。

2018年之前,中国植物肉以素肉为主要产品形式,行业发展缓慢,增长速度在14%左右波动。受全球植物肉行业发展及中国猪肉供给不足的影响,2019年中国植物肉产品在素肉基础上升级改善,行业发展速度加快,2018年至2020年年复合增长率达26.4%,高于同期美国植物肉行业增长速度。

中国依靠进口加拿大干豌豆原料和成熟的技术,豌豆蛋白产量为全球第一

目前植物肉产品以大豆蛋白和豌豆蛋白为主要原料。全球范围看,美国、巴西及阿根廷为主要大豆供应地区,加拿大和俄罗斯为主要豌豆供应地区,其次是中国和乌克兰。相较大豆,豌豆的产地分布更为分散。

中国作为大豆蛋白和豌豆蛋白的生产大国,2019年,全球大豆蛋白年产能超200万吨,50%的产能集中于中国。相比大豆蛋白,豌豆蛋白的全球产能低,2019年全球产能仅20余吨。中国依靠进口加拿大干豌豆原料和成熟的提纯技术,豌豆蛋白产量为全球第一。

聚焦中国植物肉行业,中国植物肉使用的大豆为中国自主种植的非转基因大豆,较少依赖于进口大豆,对原料进口依赖低。中国大豆种植区域分散,大豆蛋白加工行业集中度低,因此植物肉企业仍需寻找多家大豆蛋白供应商,以保证原料的稳定供应。相比于大豆蛋白,豌豆蛋白具有营养价值高、无过敏源、豆腥味淡等特点,受到植物肉企业的青睐。中国豌豆蛋白加工行业集中度高,双塔、东方及健源三大豌豆蛋白加工企业的议价能力处于较高水平。

国外企业通过自建工厂完成组织蛋白生产,而中国植物肉企业则通过与素食生产工艺成熟先进的传统食品企业合作完成

植物肉中游企业主要针对植物分离蛋白进行组织化加工,即通过高温、高压和搅拌等物理方式,将高浓度的植物分离蛋白改性,挤压成含水量高的“拉丝蛋白”,模拟动物肉的外观和口感。

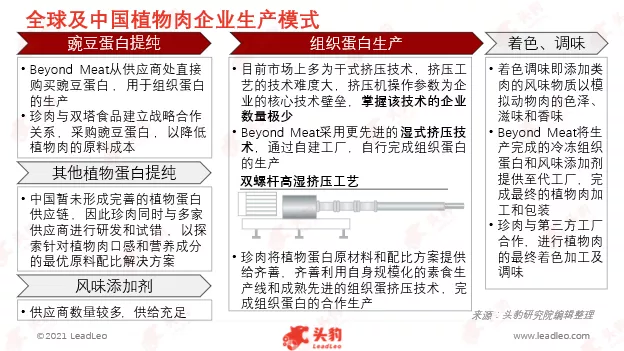

组织蛋白挤压工艺为核心生产技术,分为干式挤压和湿式挤压。目前市场上多为干式挤压技术,而Beyond Meat则采用更先进的湿式挤压技术,通过自建工厂,自行完成组织蛋白的生产。2020年,Beyond Meat宣布在中国嘉兴建厂,利用中国供应链资源和其自身组织蛋白生产技术,实现中国市场的扩张。

不同于国外企业自建工厂生产组织蛋白,中国植物肉企业多致力于植物肉底层的风味探索,而组织蛋白生产环节则通过与素食生产工艺成熟先进的传统食品企业合作完成,如珍肉与齐善素食成为供应链合伙人,珍肉提供植物蛋白原材料和配比方案,齐善则利用自身规模化的素食生产线和成熟先进的组织蛋挤压技术,完成组织蛋白的生产。

目前,中国暂未形成完善的、专为植物肉生产提供的植物蛋白供应链,因此珍肉与多品类植物蛋白供应商协作,共同探索适合植物肉生产的原料配比解决方案,以提升植物肉的口感及营养成分,同时保证原料的供应稳定。

国外植物肉行业以发展零售为主,餐饮渠道正在逐步扩张。中国植物肉企业则依赖餐饮渠道小范围尝试,以了解市场偏好

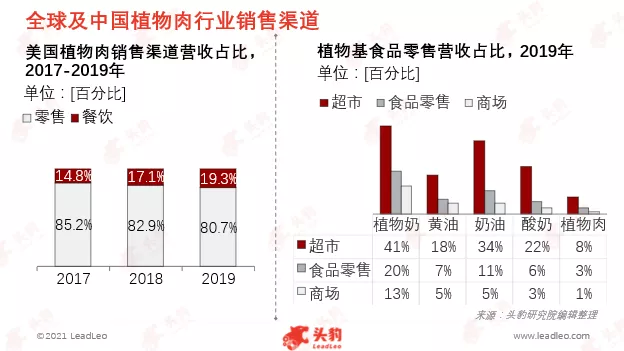

美国肉类消费以肉饼、肉肠为主,消费者对植物肉接受程度高,因此美国植物肉行业以发展零售为主,餐饮渠道正在逐步扩张。随着植物肉企业与麦当劳等大型连锁餐饮的合作增加,美国植物肉在餐饮渠道的销售占比逐年提升。相比于植物奶在美国超市渠道销售占比41%,植物肉的销售占比仅为8%,植物肉的零售占比较低,未来发展潜力较大。

中国植物肉行业处于起步阶段,消费者的口感偏好及对植物肉的消费态度仍不清晰,因此企业主要依赖餐饮渠道降低消费者选择成本。餐饮渠道为植物肉企业提供小范围试错机会,帮助企业探索消费者的口味及偏好,以发掘适合植物肉的营销场景。相比于餐饮渠道,零售渠道的铺货成本高,不适合初创企业。

中国肉类缺口增大、消费者接受度增高等因素驱动中国植物肉行业快速发展

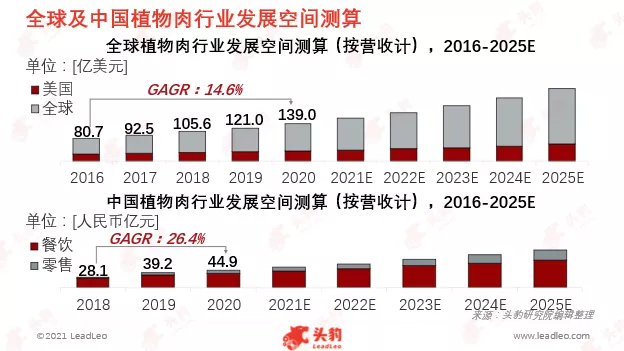

从美国市场看,植物肉市场规模仅为肉类市场规模的1%,远低于植物奶在液态奶行业中13%的市场占有率,因此植物肉在美国市场仍具有巨大的发展空间。由于美国植物肉消费渠道以零售为主餐饮为辅,疫情使冷冻类可长期储藏的食品需求增长,因此行业未受到疫情的负面影响,仍保持增长状态,2020年美国植物肉市场规模为51.2亿美元。

从中国市场看,受全球植物肉行业的影响,中国陆续出现植物肉产品,消费者的猎奇心态驱动中国植物肉行业发展。2018年,中国植物肉行业市场规模为28.1亿元,以餐饮渠道为主要销售渠道。2020年,中国猪肉缺口为470万吨,除去肉类进口量和其他植物性替代品,保守预计植物肉可填补1%的肉类缺口。2020年,中国植物肉行业市场规模为44.9亿元,2018-2020年CAGR达26.4%。

中国肉类缺口进一步扩大、植物肉价格下降等因素促使中国植物肉行业快速发展,同时消费者对植物肉接受程度提升刺激企业大力发展零售渠道,植物肉零售渠道营收占比将呈现上升态势。

深度见解:由于中国饮食场景的多样性,植物肉企业或通过专注生产适配于某一特殊餐饮场景的个性化植物肉产品,实现差异化产品定位

目前消费者所设想的消费场景多集中于中高档餐厅,如轻食简餐厅、西式快餐厅和咖啡厅等,餐饮渠道可再次加工的优势吸引中国植物肉企业率先通过餐饮渠道进入市场。由于中国饮食场景的多样性,植物肉企业或通过专注生产适配于某一特殊餐饮场景的个性化植物肉产品,实现差异化产品定位。例如珍肉聚焦中餐独有的“火锅场景”,将植物肉作为原料制作成消费者较为喜爱的火锅产品,驱使消费者形成消费意识。

中国植物肉市场尚处于较早期阶段,竞争格局分散,集中度较低,主要参与者分为国际植物肉企业、传统素食企业、休闲食品企业和植物肉初创企业。参考美国植物肉行业发展现状,中国植物肉生产向规模化发展,预期2025年中国植物肉行业集中度也将进一步提高,CR5占比将超过70%。

2020年,中国食品科学技术学会发布“植物基肉制品”的团体标准,文件规定了植物基肉制品的技术要求、检验规则等多项要求。同时中国植物肉的国标制定已于2020年立项,除植物肉基本标准外,新增碎肉、丸子、香肠不同系列产品标准,立项后2至3年可出台植物肉国标,行业朝标准化发展。

重点关注企业

通过深度研究中国植物肉行业优质企业,头豹建议重点关注珍肉、星期零、Hey Maet。

(智通财经编辑:魏昊铭)

扫码下载智通APP

扫码下载智通APP