巴菲特股东大会热门话题全览!亏损、继承人、比特币、中国、加税、回购、SPAC...

本文转自“贝瑞研究”

2021巴菲特股东大会8大精华要点总结!

精华要点总结

1、Q1季报解读:营业利润猛增,回购继续

2、巴菲特继承人:Greg或成下一位继承人

3、中国投资:巴菲特和芒格都赞扬并继续看好中国

4、比特币:查理·芒格说比特币“令人作呕且违背文明利益”

5、加税:税率没有到极端的水平,不用太过恐慌

6、股票回购:为了股东利益,股票回购不一定邪恶

7、SPAC:竞争将趋向激烈,热潮将退却

8、航空股:巨额亏损,但是整体考量符合伯克希尔战略

贝瑞研究声明:文中观点基于公开市场信息和历史数据,不作为直接投资建议,仅供交流。如想交流投资话题,欢迎留言讨论。

伯克希尔·哈撒韦的年度股东大会于5月1日美国东部时间下午1:30开始。沃伦·巴菲特(Warren Buffett)和他的长期业务伙伴查理·芒格(Charlie Munger)为投资者解答问题。由于疫情影响,本次年度股东大会也是第二次在线上举行。此外今年,现年90岁的巴菲特把会议带到洛杉矶,再次与现年97岁的芒格共同参加,这也是会议第一次在奥马哈市以外举行。两位潜在接班人——现伯克希尔哈撒韦(BRK.US)再保险事业负责人、伯克希尔副主席阿吉特·贾恩(Ajit Jain)和伯克希尔哈撒韦能源公司CEO、伯克希尔哈撒韦副主席和格雷格·阿贝尔(Greg Abel)也双双亮相并将接受股东提问。

对于一些看起来很愚蠢的问题,巴菲特都以非常聪明的方式一一解答。

PART1 Q1季报解读:营业利润猛增,回购继续

伯克希尔在年度会议之前发布了第一季度业绩,划一下重点:

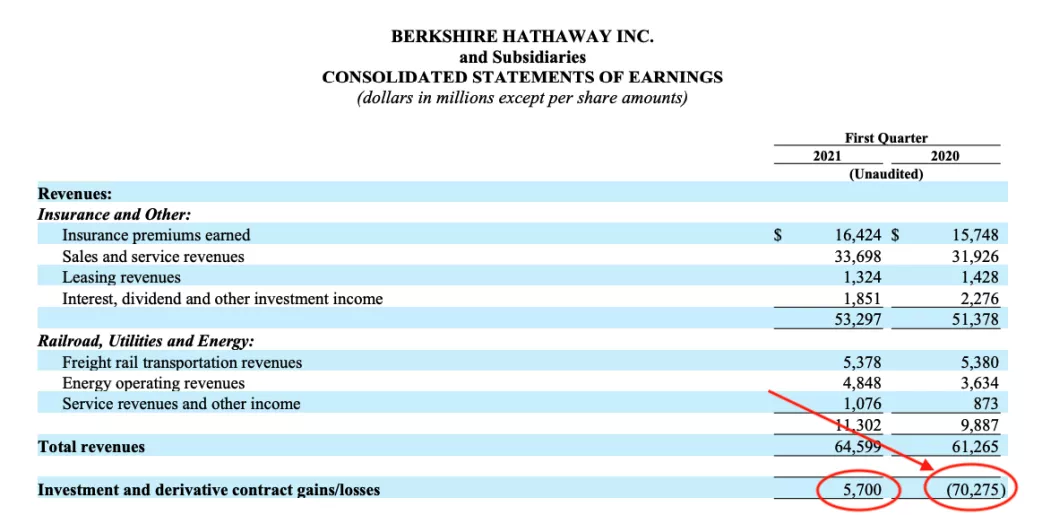

营收:伯克希尔Q1的营业收入为70.18亿美元,较去年同期的58.71亿美元增长了20%,原因是保险、铁路等许多业务都已从疫情中恢复过来。

股票回购:巴菲特在去年回购了创纪录的247亿美元的股票之后,今年Q1又回购了66亿美元的伯克希尔股票。相比于去年Q4的90亿美元的股票回购相比,不算很激进。

现金储备:伯克希尔的现金储备在本季度增长了约5%,达到1454亿美元,略低于去年第三季度末的记录水平。

投资活动:同时,可以看到去年Q1伯克希尔的投资活动蒙受了巨大损失,而今年Q1收益则还算不错。

PART2 巴菲特继承人:Greg或成下一位继承人

伯克希尔目前的两位可能继承人分别是:1) 现伯克希尔哈撒韦再保险事业负责人、伯克希尔副主席阿吉特·贾恩(Ajit Jain)

从整体大会的表现来看,我们推测Greg更有可能是未来的首席执行官,但Ajit将继续运行整个保险业务。Deerhaven基金合伙人Glenn Tongue认为:阿吉特·贾恩(Ajit Jain)的头脑是非常出众的。但是从今天的年会上来看,Greg(Greg Abel)对业务的掌控和了解,基本上,因为目前做的国家赔偿方面的Super-Cat业务。

所以,Ajit仍然负责保险业务,并将有很大的自主权继续这样做。每当Ajit为一项超级灾难政策定价时,他和沃伦每天都在电话上交谈,这是不寻常的。他和沃伦都提出了自己的想法,即他们应该收取多少保费。这不是Greg的强项,所以Ajit现在要自己做这件事。

PART3 中国投资:赞扬并继续看好中国

巴菲特和芒格都非常看好中国。

芒格说,中国为使企业蓬勃发展所做的努力“值得很多赞扬”。查理本人一直在为他的每日日报公司购买阿里巴巴(BABA.US)的股票。日报公司有一个策略,就是在公司保持资本,在业务增长中保持现金,然后十年一次投入大量资金。他们上一次这样做是在2008年富国银行的股票上。现在他们在阿里巴巴上这样做,所以他们对阿里巴巴的信心水平一定很高。

PART4 比特币:查理·芒格说比特币“令人作呕且违背文明利益”

在年会上,投资者们针对比特币向巴菲特和芒格提问,包括是否继续认为比特币是“人造黄金”?

芒格表示:“整个加密货币行业的发展十分恶心,并与文明发展的利益背道而驰。”

芒格补充说,“比特币是凭空发明的金融产品,我讨厌比特币的流行,尤其是它给那些绑匪和恐怖分子提供了巨大的便利。”

而巴菲特没有直面回答这个问题,他说相比于做空比特币的人,他更不想让目前打算长期持有比特币的人感到悲伤。

PART5 加税:税率没有到极端的水平,不用太过恐慌

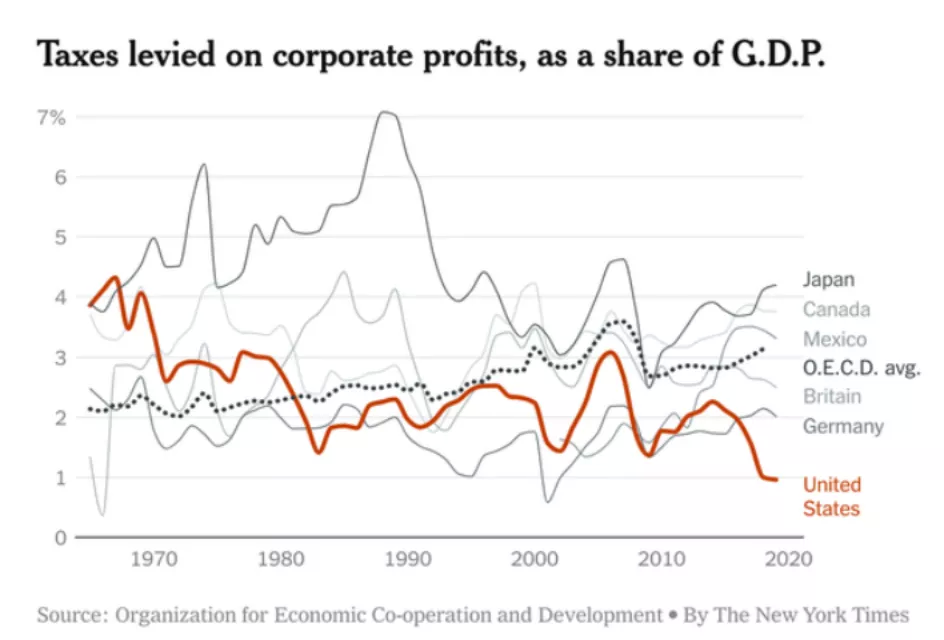

巴菲特和芒格表示,拜登政府提议的公司税率上调对股东不利,但他们对此并不特别担心,公司会最终会适应。

巴菲特提醒,会有一些公司试图借以税率提高的名义,恐吓税赋将会转嫁给客户。他补充说:“当他们发表声明称所有人都被加税所影响时,这实际上就是一种公司的夸大虚构。”

他还补充说:“其实相比于现在,在他早期职业生涯中公司税率明显更高,甚至超过50%。”巴菲特作为民主党人,他投票赞成拜登,并表示不喜欢在会议期间深入探讨政策细节。

PART6 股票回购:为了股东利益,股票回购不一定邪恶

针对股票回购问题,芒格表示伯克希尔创纪录的股票回购水平,实际上对现有股东有利。

贝瑞制图

芒格说:“如果只是回购股票只是为了推高股票,那是不道德的。但是如果回购股票是因为这样做是为了符合现有股东的利益,这分明就是正确的、符合道德的,而批评此举动的人才有问题。”

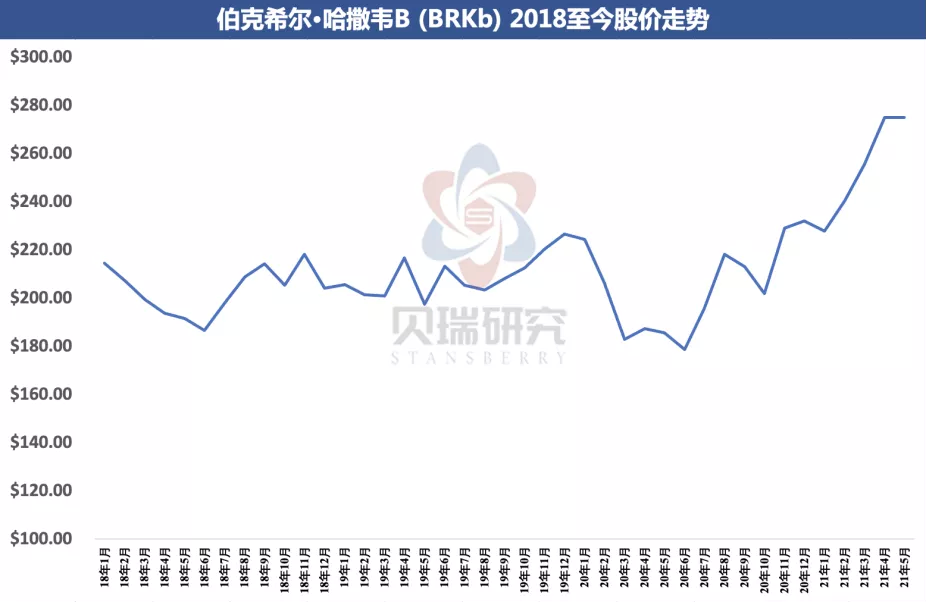

在2021Q1,伯克希尔回购了66亿美元的股票,2020年刚刚回购了创纪录的247亿美元。而归功于回购,伯克希尔的 B股 在2021年上涨了18%以上,达到历史新高。

贝瑞制图

贝瑞研究CEO James Early表示:这247亿回购中的180亿,是在2021年的最后6个月完成的。所以在某种程度上,巴菲特是在弥补他最初的错误,尤其是当初没有抄底。

华尔街知名对冲基金经理Whitney Tilson表示:伯克希尔在2020年卖掉了在航空公司的持仓,和在银行的头寸,而且他们卖的时机并不太好,当时股市比较低迷。然后用卖的钱购买了一些其他股票,回购了伯克希尔的股票。认为伯克希尔的股票被低估了很多年,所以我们对回购并不感到惊讶。

PART7 SPAC:竞争将趋向激烈,热潮将退却

SPAC火爆的2021年,SPAC每周筹集的资金为64亿美元,而2020年仅为每周16亿美元。针对近一年来火爆的SPAC交易,巴菲特称这种狂热不会永远持续下去,因为这会使合并标的竞争更加激烈。

巴菲特说:“据我了解,SPAC通常必须在两年的时间找到合并标的。如果你把枪抵在我脑袋上,让我在2年之内去找一个公司并买下它,我会做到的。毕竟来自私募股权基金的压力一直存在着。”

SPAC,即特殊目的的收购公司,又称壳公司或空白支票公司。它们没有业务但是上市的目的是与SPAC在2年内合并或收购标的公司。根据SPAC Research的数据,目前有超过500笔总值超过1380亿美元的SPAC壳正在寻找目标公司。巴菲特说:“这样的热潮不会永远持续下去,但这是现在的钱涌入的地方,而华尔街就是跟着热钱走的。”

巴菲特表示:“ SPAC已经显效了一段时间,如果您跟对了发起人,就不用过于担心。”

PART8 航空股:巨额亏损,但是整体考量符合伯克希尔战略

巴菲特在2016年重返航空业之前就避开了航空投资。他在2007年的一份报告中对股东说:“ 一个有远见的投资者当时应该一枪打死奥维尔·莱特(现代飞机发明者),以免子孙们遭受航空业的巨额投资损失。”

去年,伯克希尔抛售了美国四大航空公司中的大量股份:美国航空(AAL.US)、达美航空(DAL.US),西南航空(LUV.US)和美联航(UAL.US),2019年12月股份价值约为40亿美元。

但自巴菲特去年宣布抛售航空股以来,这些股票均已上涨,得益于联邦政府540亿美元的薪资支持、投资者对Covid-19疫苗的狂热以及出行需求的反弹。美国航空、达美航空和美国联合航空的股价均较一年前上涨了80%以上,西南航空的股价也翻了一番。

我们参考背后可能的逻辑:Deerhaven基金合伙人Glenn Tongue认为,当卖掉银行和航空公司股票的时候,这些行业发展的未来可预测性尤其模糊。而伯克希尔有着非常确定的前景,所以他们的做法是,把资产从不确定的行业或公司转到了最了解的领域。在出售航空公司股票的时候,股价上涨了。所以卖出股票是错误的,但是航空公司股票的内在价值上升了吗?这不太确定,航空公司发行了很多新股票。所以它们会被大大稀释。这些公司在2020年损失了一大笔钱,所以不确定依据这些股票的内在价值,抛售是错误的。

(智通财经编辑:秦志洲)

扫码下载智通APP

扫码下载智通APP