汽车缺芯对钢材需求影响几何?

本文来自微信公众号“曾宁大宗商品研究”

本报告主要贡献人:林起渠

转自中信期货5月6日发布的专题报告

核心观点

汽车缺芯对钢材需求影响几何?

汽车用钢占钢材总需求的6%,其中50%为卷板类钢材。从总量来看,汽车用钢占钢材总需求的6%左右;从结构来看,汽车用钢中的钢板(含普冷板、热镀锌板、电镀锌板及热轧酸洗板)约占50%以上,优质钢(齿轮钢、轴承钢及弹簧钢等)占30%,型钢占6%,带钢占3%,金属制品及其他占1%。

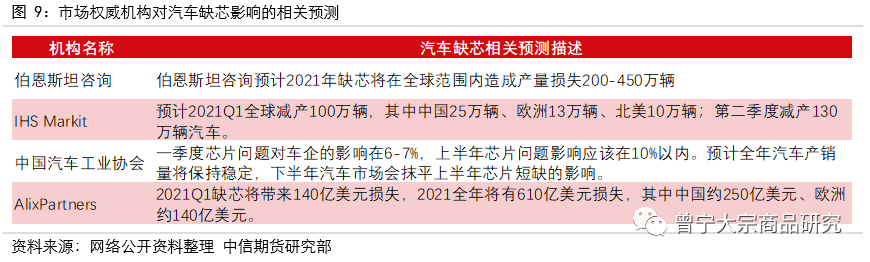

汽车缺芯是短期内的供需失衡,目前市场普遍预期到2021年第三季度,缺芯问题将得到逐步缓解,全年影响汽车产量或在400万辆左右。具体来看,伯恩斯坦咨询预计2021年全年减产200-450万辆汽车;IHS Markit预计2021年上半年将减产230万辆汽车;中汽协预计上半年国内汽车产量将减产10%以内(若按全年2600万辆的产量换算,意味着上半年国内因芯片问题导致的汽车减产约130万辆)。

通过自下而上的定量测算,我们认为汽车缺芯问题对钢材总需求量的影响较为有限。从全球的角度来看,全年汽车产量或面临300-400万辆的减产,从而使得2021年全球汽车产量同比增速从14%(预期值)降低至9%(预期值)。

从国内视角来看,汽车缺芯问题或导致钢铁需求减少300-400万吨,占总消费量的比重不到0.4%,但从需求结构来看,对于冷轧的需求冲击相对较大,预计将减少国内冷轧需求150-200万吨,占全年的冷轧消费量2%以内。

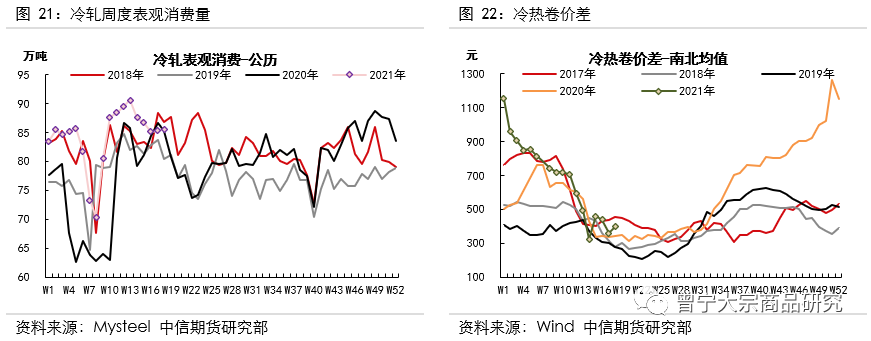

2021年第二季度是汽车缺芯问题最为严重的阶段,4月以来冷轧的表观消费量已经有所减少,在未来两个月的时间范围内,冷轧需求仍将受到汽车缺芯的影响而承压,后续可持续关注冷轧周度表需与冷热卷价差的走势表现。

报告正文

一、汽车用钢需求几何?

(一)总量视角:汽车用钢需求总量

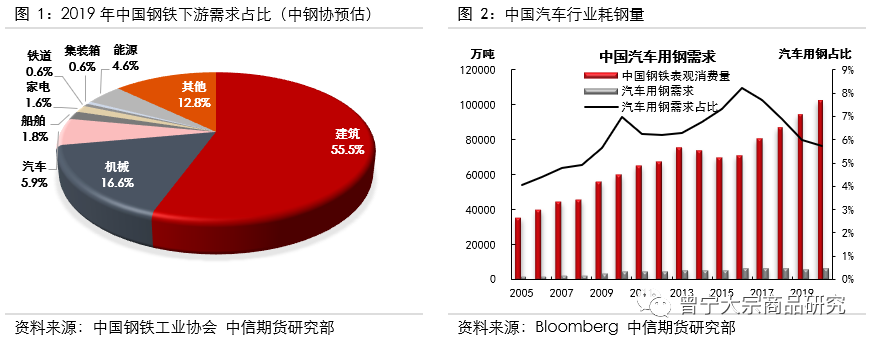

钢铁的主要下游包括房地产、基建、机械、汽车、船舶、家电、铁道、集装箱、能源等行业。根据中国钢铁工业协会的测算,建筑用钢(地产和基建)占比55.5%,机械行业用钢占比16.6%,汽车是第三大钢铁下游需求行业,占比约6%。

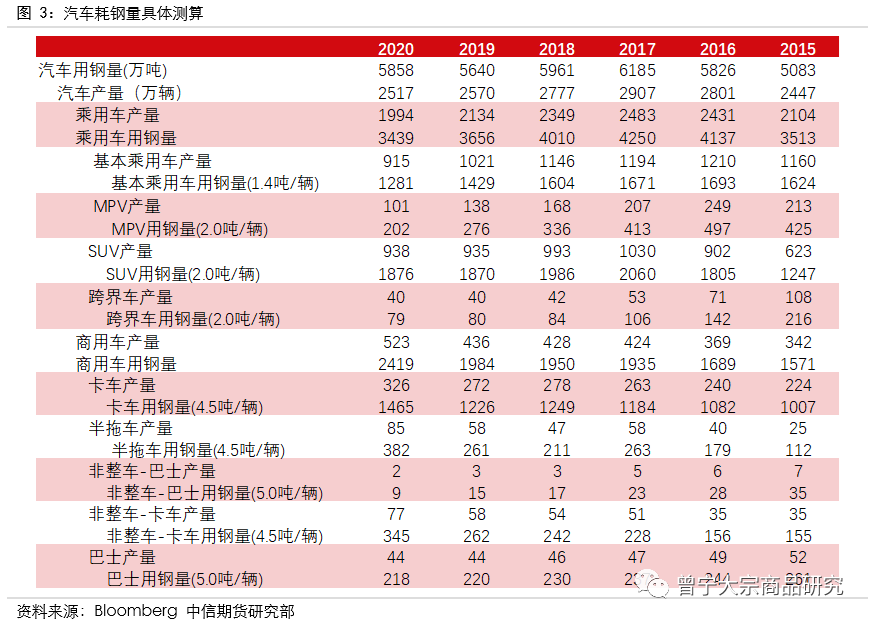

根据汽车产量以及单位用钢系数(每辆车平均用钢重量)可定量测算出每年汽车总耗钢量。

汽车分为乘用车和商用车两大类,乘用车可细分为基本乘用车、MPV、SUV、和跨界车(Crossover),其中基本乘用车的用钢系数大约为1.4吨/辆,其他类型乘用车为2吨/辆;商用车细分为卡车、半拖车和巴士等,卡车和半拖车的用钢系数为4.5吨/辆,巴士为5吨/辆。(资料来源:Bloomberg)

2020年中国汽车产量2517万辆,测算的耗钢总量约为5858万吨,每辆汽车的平均耗钢系数为2.33吨/辆,其中乘用车的平均耗钢系数为1.725吨/辆,商用车的平均耗钢系数为4.62吨/辆。

(二)结构视角:汽车用钢需求结构

上文从总量视角分析了汽车用钢量,各种钢材在汽车总重量中所占的比例为70%左右,以下将从结构视角分析汽车用钢情况。

按照用途分类,汽车用钢主要包括汽车大梁钢、车轮钢、汽车内衬板、汽车面板等,以及传动部分用齿轮钢等汽车零部件特殊钢。

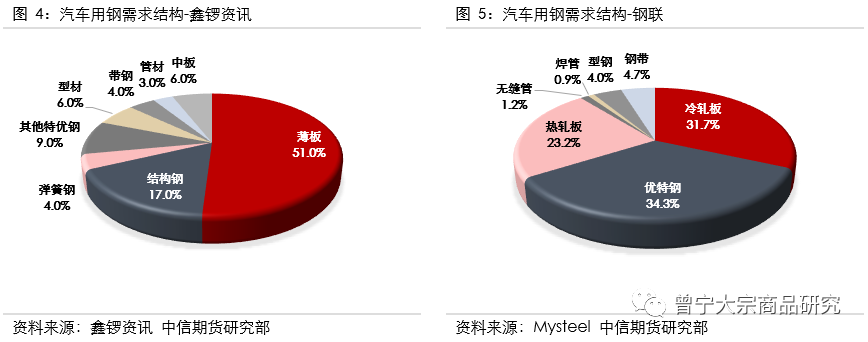

按照品种分类,根据Mysteel的数据,用于汽车制造的钢材品种有钢板、优质钢、型钢、带钢、钢管、金属制品等,其中钢板(含普冷板、热镀锌板、电镀锌板及热轧酸洗板)约占50%以上,优质钢(齿轮钢、轴承钢及弹簧钢等)占30%,型钢占6%,带钢占3%,金属制品及其他占1%。

根据鑫锣资讯的数据,薄板占51%,结构钢占17%,弹簧钢占4%,其他特优钢占9%,型材占6%,带钢占4%,管材占3%,中板占6%。

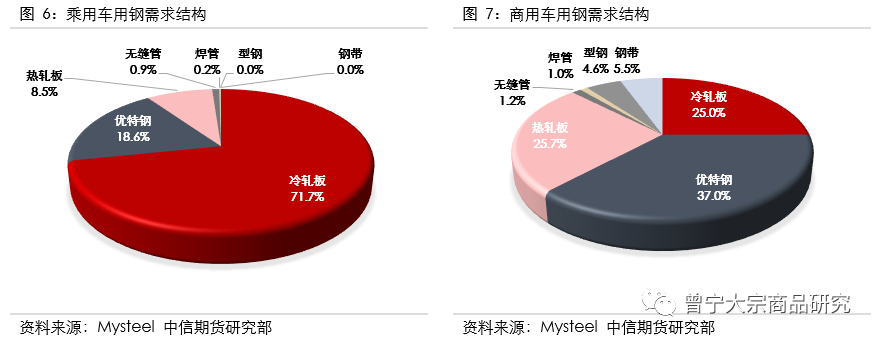

由于乘用车和商用车中的客车主要是以白车身为主,因此其主要汽车用钢是以冷系产品为主;而商用车中的货车除了车头为白车身外,其余大部分是以热系产品为主。(资料来源:Mysteel)

若将汽车用钢分冷系(含镀锌)、热系和其他三大类,则冷系占32%左右,热系占23%左右,其他类型钢材占45%左右。在乘用车中,冷系占比约72%,热系比约8%;在商用车中,冷热系占比均为25%左右。

二、汽车缺芯影响几何?

(一)事件回顾

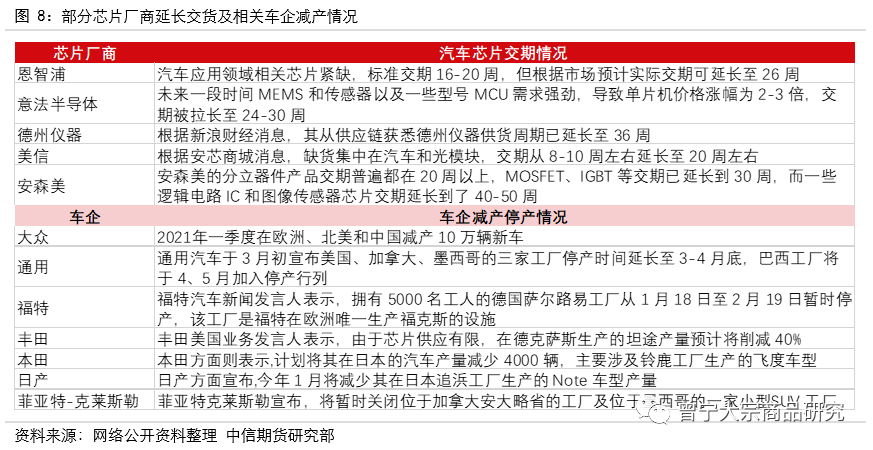

2020年12月初,自大众因为大陆和博世的ESP(车身电子稳定系统)芯片短缺而减产开始,汽车行业出现芯片缺货的情况。进入2021年汽车芯片供应短缺的问题愈加凸显,并且陆续影响到全球各大车企,通用、福特、丰田、日产等众多跨国车企均表示因为芯片供应问题暂停部分工厂的生产计划。

当前所有汽车芯片均较为紧缺,其中MCU缺货最为严重。MCU芯片约占汽车芯片总量的30%,其又称微控制器,可以理解为各类分散设备的“小脑”,用以实现其动作或功能。汽车用MCU分散在座位、雨刷、空调、影音、动力等多个部分,一辆车包含几十甚至上百个MCU。本次芯片短缺最严重的是应用于ESP(车身电子稳定系统)和ECU(电子控制单元)的MCU(微控制单元)。ESP是汽车主动安全系统的一部分,能起到防侧滑的作用,而ECU广泛应用于汽车各控制系统中,被喻为“行车电脑”。

除MCU以外,模拟芯片、逻辑芯片、传感器芯片等多种芯片也非常紧缺,它们应用于胎压传感器、雷达、速度传感器、电子助力转等所有汽车电子件中。

MCU产品的正常交货期在8-10周左右,而目前包括英飞凌、恩智浦、意法半导体等在内的国际大厂均出现交期延长的情况,交期最多延长4倍。

(二)原因简析

新冠疫情的复杂影响叠加芯片供应端的偶然事件,导致汽车芯片在短期内供需失衡。

需求方面,疫后汽车消费大超预期,芯片供不应求。2020第一季度在疫情影响下车市萎靡,各大车企纷纷下调全年产能预期,众多整车厂商纷纷陷入芯片砍单潮。但是2020年5月起,国内疫情得到有效控制,中国引领全球车市快速回暖,到2020年9月,汽车销量就已经基本恢复至2019年同期水平。

需求端的快速恢复远超全球各大车企此前预期,因此车企开始纷纷加派芯片订单,然而芯片排产通常需要提前5-6个月,由于疫情期间大量的笔记本、平板电脑等消费电子产品的订单挤占芯片产能,2020年第三季度芯片厂商排产已接近饱和,导致芯片厂商无法立即满足新增的汽车芯片需求,加之汽车芯片本身交付周期长,2020年底汽车行业开始出现普遍的“缺芯”现象。

供给方面,短期意外事件频发,汽车缺芯雪上加霜。2020年10月,日本音频IC巨头旭化成的晶圆工厂失火;2020年11月,意法半导体员工进行了罢工抗议;2021年2月,日本福岛县附近海域发生地震,导致瑞萨的车用芯片晶圆厂受到波及,同期时间,美国得州因为暴风雪影响被迫大规模停电,直接冲击包括三星电子、英飞凌、恩智浦、应用材料等半导体企业;2021年3月,日本瑞萨电子工厂发生火灾,由于设备损坏严重再次影响生产。

(三)影响分析

1.影响时间

目前市场普遍预期,从2021年第三季度开始,汽车缺芯问题将得到逐步缓解。主要逻辑是,从供应周期的角度来看,车载半导体生产周期为6个月左右,而整车厂在2020年底进入芯片紧张期,开始加大对汽车芯片的订单,因此2021年第三季度后,汽车芯片的产能将逐步释放。

2021年2月,IHS Markit表示,微控制器单元(MCU)的半导体供应链从订购到交付到主机厂通常要12周到16周的时间,而目前,半导体生产中的供应问题已将正常的交货时间增加了一倍左右,至少达到26周。

2021年4月,在《中国汽车画报》的专访中,中国汽车工业协会副秘书长李邵华表示:“以2021年1月为时间节点,叠加芯片本身生产制造运输周期和市场干扰的逐渐消退的因素,我们判断在今年四季度汽车芯片供需问题会得到好转。”

2.影响产量

伯恩斯坦咨询:2021年1月,伯恩斯坦咨询预计,2021年全球范围内的汽车芯片短缺将造成200万至450万辆汽车产量的损失。

IHS Markit:2021年2月17日,IHS Markit表示,芯片短缺可能导致第一季度全球减产近100万辆轻型车辆,其中中国25万辆、欧洲13万辆、北美10万辆较,较此前预期大幅上调。(其在2月3日曾估计,芯片供应问题将导致第一季度全球减产67.2万辆汽车。)

2021年3月31日,IHS Markit表示,美国得州的暴雪及Renesas芯片厂火灾使得第二季度的汽车产量和第一季度一样受到全球缺芯的影响,半导体供应可能要到第四季度才稳定下来。芯片短缺可能导致汽车制造商在第二季度减产130万辆汽车。

中国汽车工业协会:2021年4月,中国汽车工业协会副秘书长李邵华表示,据不完全统计,一季度芯片问题对车企的影响在6-7%,二季度很大的可能继续延续短缺,上半年芯片问题影响应该在10%以内。预计全年汽车产销量将保持稳定,下半年汽车市场会抹平上半年芯片短缺的影响。

综合来看,伯恩斯坦咨询预计2021年全年减产200-450万辆汽车;IHS Markit预计2021年上半年将减产230万辆汽车;中汽协预计上半年国内汽车产量将减产10%以内(若按全年2600万辆的产量换算,意味着上半年国内因芯片问题导致的汽车减产约130万辆)。

三、汽车缺芯影响钢材需求的定量测算

(一)汽车产销现状

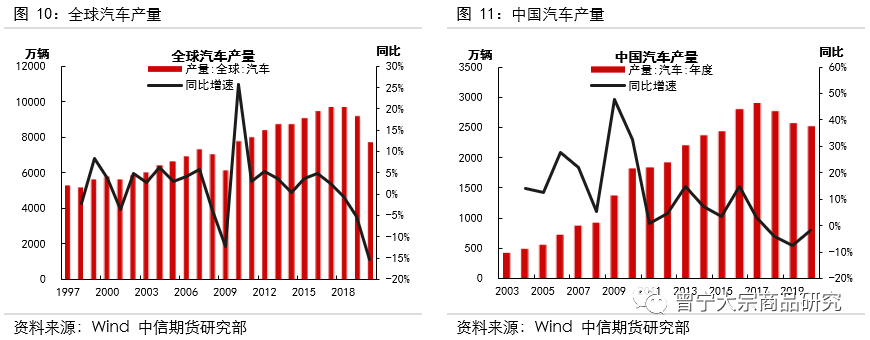

年度视角:2019年全球汽车产量约为9179万辆,同比减少5.2%,2020年全球汽车产量为7762万辆,同比减少15.4%;2019年中国汽车产量2572万辆,同比减少7.5%,2020年中国汽车产量2522万辆,同比减少1.9%。

在2021年1月,中汽协曾表示2021年中国汽车总销量或将达到2630万辆,同比增长约4%。其中,乘用车市场有望达成2170万辆销量,同比增长7.5%,商用车市场将实现460万辆销量,同比下降10%。

在2020年12月,IHS Markit曾预估2021年全球全球轻型汽车销量为8340万辆,同比增长9%,轻型汽车产量为8430万辆,同比增长14%。其中,美国2021年的汽车销量预计将达到1600万辆,同比2020年增长10%。

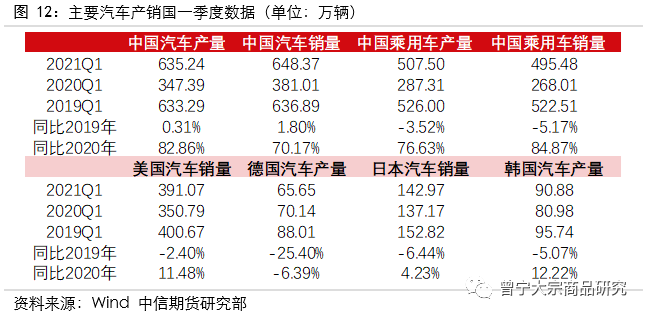

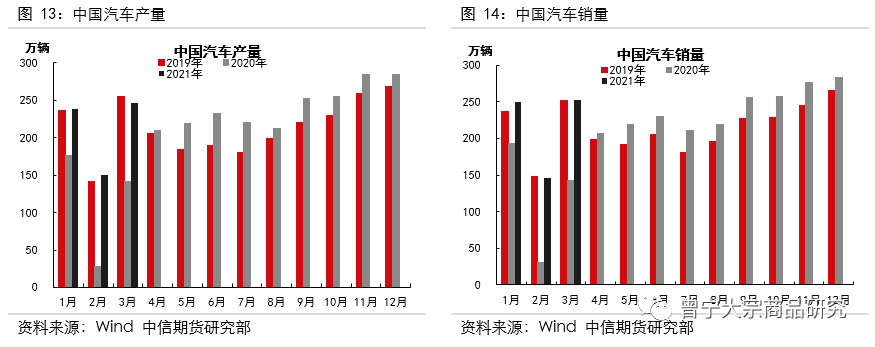

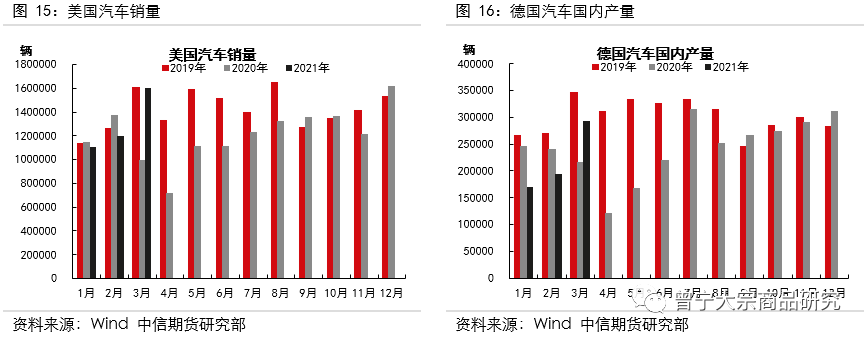

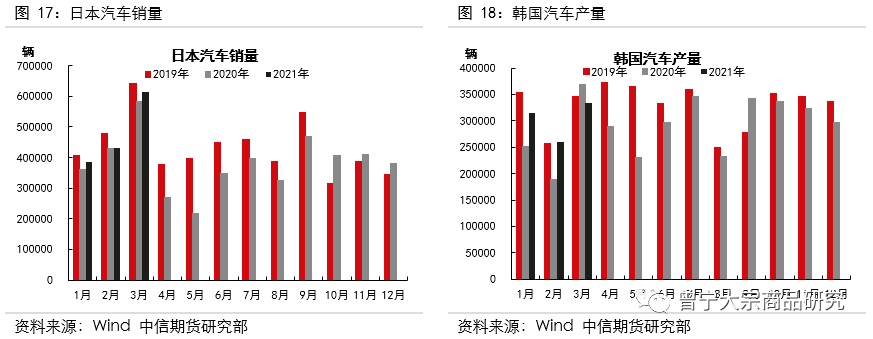

月度视角:目前主要汽车产销国(中美日德韩占全球汽车总产量的60%)均公布了2021年1-3月的汽车产销量数据。

美国和韩国的汽车产销复苏态势较强。美国一季度汽车销量与2019年同期相比仅减少2.4%,表现强于预期(IHS Markit预估2021年美国汽车销量为1600万辆,即同比2019年减少6.15%)。韩国汽车产量同样保持较高景气度。

日本汽车行业保持温和复苏,2021年一季度汽车销量同比19年减少6.4%。

德国汽车行业的回归相对较慢,2021年一季度汽车产量同比19年减少25.4%。

中国的汽车产销不及此前预期,尤其是乘用车领域,或受到缺芯的影响较大,产销量明显不及2019年同期水平(中汽协预期全年乘用车销量2170万辆,较19年增长1.25%)。

(二)定量测算分析

1.总量测算

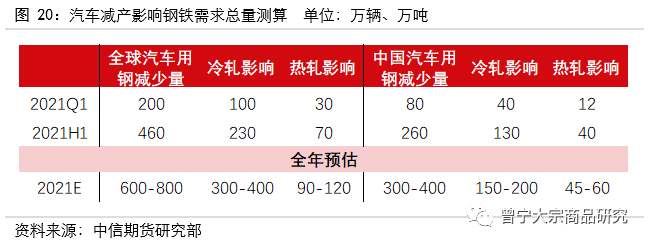

根据前文所述,从目前已经影响的汽车产销量来看,IHS Markit预计一季度影响量为100万辆,上半年影响量为230万辆;中汽协预计一季度国内汽车影响量为6-7%,即40万辆左右,上半年影响量为10%,即130万辆左右。

考虑到芯片问题将在第三季度开始缓解,预计第四季度恢复正常,因此我们预计全年汽车影响产量在300-400万辆左右,国内汽车影响产量在150-200万辆左右。

根据前文描述,汽车平均的耗钢系数为2.33吨/辆,从目前的信息来看,本次芯片短缺导致的汽车减产对乘用车的影响更大,因此我们将耗钢系数设置为2吨/辆,则全球钢铁需求影响量在600-800万吨左右,国内钢铁需求影响量在300-400万吨左右。

中国一年粗钢的表观消费量为10亿吨级别,因此国内汽车缺芯导致的钢铁需求减少占总消费量的比重不到0.4%。

2.结构测算

根据前文的描述,汽车用钢中冷轧占30%,热轧占20%,同样考虑到本次芯片短缺导致的汽车减产对乘用车的影响更大,因此我们将权重调整为冷轧占50%,热轧占15%进行测算。据此测算,汽车缺芯全年预计影响国内冷轧需求150-200万吨,影响热轧需求45-60万吨。

根据统计局数据,利用产量与净出口量的差值换算的表观消费量,则2020年冷轧(冷轧薄宽钢带、冷轧窄钢带与冷轧薄板)的表观消费量约为1.06亿吨,热卷(热轧薄板、热轧薄宽钢带与中厚宽钢带)的表观消费量约为2.66亿吨。因此国内汽车缺芯导致的冷轧需求减少占冷轧总消费量的比重不到2%,占热轧卷板的比重不到0.3%。

3.总结

总体来看,汽车缺芯问题对钢材总需求量的影响较为有限,从全球的角度来看,全年汽车产量或面临300-400万辆的减产,从而使得2021年全球汽车产量同比增速从14%(预期值)降低至9%(预期值)。

从国内视角来看,汽车缺芯导致的钢铁需求减少占总消费量的比重不到0.4%,但从需求结构来看,对于冷轧的需求冲击相对较大,预计将减少国内冷轧需求150-200万吨,占全年的冷轧消费量2%以内。

2021年第二季度是汽车缺芯问题最为严重的阶段,4月以来冷轧的表观消费量已经有所减少,在未来两个月的时间范围内,冷轧需求仍将受到汽车缺芯的影响而承压,后续可持续关注冷轧周度表需与冷热卷价差的走势表现。

扫码下载智通APP

扫码下载智通APP