碳中和趋势下钢铁业的牛市能走多长?

本文转自微信公众号“李迅雷金融与投资”。

引言:上一轮供给侧改革为钢铁行业带来了两年繁荣,但此后重归沉寂,今年碳中和相关政策密集推出,钢铁企业盈利重新大幅改善,这轮高利润持续性如何?

碳中和会给行业带来哪些结构性变化?我曾经在2002年主编的《未来蓝筹》一书中,认为钢铁行业虽然是夕阳产业,但行业集中度的提升有很大空间,并把宝钢列入未来的行业龙头,主要的理由是通过收购兼并,可获得更大的市场份额。那么,在分化时代我国能否诞生出具备全球竞争力的优秀钢企?为此,我与中泰钢铁行业首席分析师郭皓展开对话。

李迅雷:钢铁是传统周期行业,而且产能曾经严重过剩。过去十年钢铁行业占A股市值比重呈下行趋势,但最近钢铁行业再度火爆,遇到一位头部钢企的领导,他对我说,未来产能就是利润。这句话我我琢磨很久,你是怎么理解钢铁行业的发展趋势?

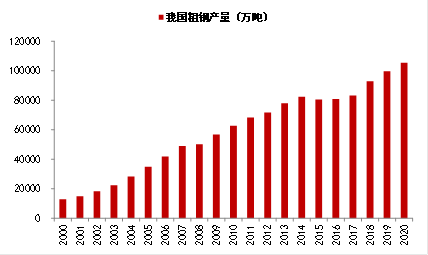

郭皓:我认为市场交易的逻辑是钢铁总量高增长时代已过,但要谈落幕为时尚早。从长时间维度看,铁系材料成为人类文明的核心基础材料已经超过千年历史,农耕文明的繁荣、工业文明的崛起都离不开铁元素的支撑。时代在变迁,钢铁材料自身也在不断进化来适应时代的发展。

铁系材料的生命力源于其自身的特性,铁是地壳中含量最大的元素之一,供给量大、冶炼成本低廉,在强度、硬度、可塑性上具备综合优势,目前仍然难以找到合适的大规模替代材料。而且我们看到的现象是,在一些新兴领域钢铁材料的应用仍然占据核心地位。

以电动汽车为例,钢铁已广泛应用于轻量化车身、电机、电池包、电池壳、模组框架、继电器等核心部件,当然这里的钢铁已经不是一般意义上的普碳钢,而是性能大幅提升的超高强钢等高端钢材,可以预见钢铁仍将是未来工业革命的核心基础材料。

数据来源:统计局,中泰证券研究所

李迅雷:在碳中和的大趋势下,钢铁作为高耗能、高排放行业,理论上其发展应该需要限制,但从目前行业基本面的上行和资本市场的反应来看,市场并没有负面地理解碳中和的影响,如何辩证地看待这一现象?

郭皓:您的角度非常有意思。钢铁是制造业31个门类中碳排放量最大行业,排放占比超过15%,理应为碳中和贡献相应的力量。目前市场预期钢铁碳达峰时点为2025年,要完成这一目标,政策组合拳持续推出。

细数这些可预期的减排政策,可以发现政策着力点大部分在供应端而非抑制钢铁需求,例如限产、严控产能、发展低碳炼钢工艺、环保技术升级、推进行业整合等。这些政策对于钢铁供应总量和供应结构都将产生深刻影响。

供应总量方面,在产能和产量的控制政策下,未来供应已缺乏向上弹性,并跟随限产政策而出现阶段性缩减,提升行业整体盈利中枢。供应结构上,差异化的限产措施、更高成本的低碳炼钢工艺、碳排放成本的增加,这些变化会导致行业成本曲线的陡峭化,环保绩效优秀的钢企将充分受益。

当然如果减排政策着力于抑制需求,则会对行业造成负面影响。4月下旬财政部取消部分钢铁产品出口退税,抑制外需,但相较于供应收紧政策,力度仍然偏小,因此行业整体仍处于受益状态。

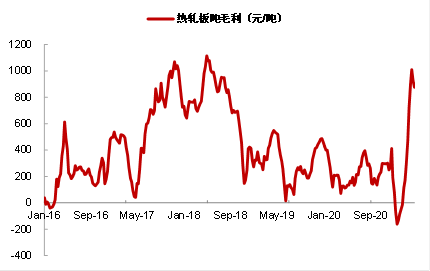

李迅雷:近期钢铁行业吨盈利已重回历史峰值水平,是否与碳中和政策相关?

郭皓:钢铁基本面的回暖首先有需求复苏的大背景,内需启动时点是在2020年Q2,至今钢铁内需同比增速均在双位数,外需复苏时点则在2020Q4,标志性指标是美-中钢价价差在2020Q3见底(-$90/吨),随后反转,并在2021Q1创出历史新高(+$450/吨)。

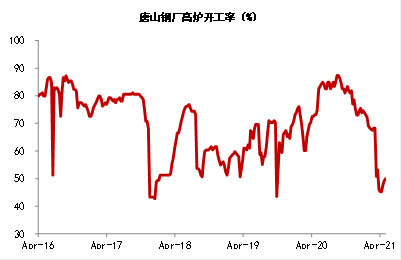

当然,单凭需求的复苏不足以使钢铁盈利获得高弹性,从数据上看直至今年2月吨钢毛利仍在低位徘徊,随后的供应收紧成为盈利跃升的导火索。3月唐山限产、4月邯郸限产合计影响全国供应约5%,行业进入产能短缺状态。

尽管唐、邯限产与碳中和政策无直接关联,但在年初工信部提出压缩粗钢产量、减少碳排放的前提下,对钢铁主产区域加强限产有一定必要性,因此今年钢铁利润回升是碳中和趋势下的必然结果。

数据来源:Mysteel,中泰证券研究所

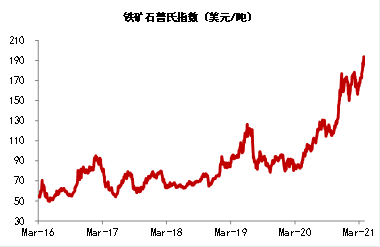

李迅雷:虽然实施了限产,但3月份粗钢产量仍然出现较大幅度增长,铁矿石价格又再创新高,是否说明限产政策失效?

郭皓:您对数据的观察非常敏锐。首先,在产能过剩条件下的区域性限产,是不会带来总产量下滑的,因为闲置产能会弥补限产区域的减量,这种情况下,总产量由需求决定。3月份内外需旺盛,且处于旺季,由此推动钢产量出现明显提升。

唐山、邯郸限产后,目前行业产能已不再过剩,如果此时再进一步出台限产政策,则确实有可能达到压缩总产量的效果。在需求维持高位的情况下收缩产量,则供应缺口将需要通过加大进口来满足,代价是下游需要承受更高的钢铁价格。

关于铁矿石价格,虽然限产尚未导致钢产量下降,但3月生铁日产量确实出现了环比小幅下行,也就是国内铁矿石总需求小幅下行。但用矿结构上有较大变化,因为行业盈利大幅提升,钢企会加大高品位矿使用比例来提升生产效率,导致高品矿溢价明显提升。

而进口矿以中高品位为主,因此结构上对进口矿价有利。此外钢铁限产为产业链带来乐观情绪,矿石投机需求扩大也会对冲限产的不利影响。加上海外钢铁及铁矿需求上行,因此矿价并未因中国限产而回落。

但这些现象并不代表限产失效,限产虽然没有降低总体钢产量,但改变了产量结构,低成本产能受限导致吨钢盈利大幅提升。至于矿价,假设没有限产政策,可能我们面临的是比现在更高的铁矿石价格。

数据来源:Wind,中泰证券研究所

李迅雷:目前钢铁行业集中度仍然偏低,未来行业并购整合能否加速?

郭皓:您提到了钢铁行业发展中的一个重要趋势。目前我国前 10 位钢铁企业产业集中度接近40%,而按照《钢铁工业高质量发展指导意见》,这一比例将在2025年提升至60%,这意味着未来5年兼并重组将加速推进,这个过程中国企和民企将扮演各自的角色。

国企中宝武、鞍钢等已陆续开启兼并策略,宝武集团先后整合武钢、重钢、马钢、太钢,成为行业兼并重组的领头羊。国企拥有体制优势,在整合过程中阻碍相对较小,成为行业整合的主导力量。

民企主导的整合则更为市场化,高效的民企如方大钢铁更倾向于并购低效企业,通过输出高效的管理模式,为标的企业带来效益的明显改善,这种整合在钢铁市场低迷期会相对容易。

整体来看在政策的推动下,我国钢铁业集中度将持续提升,行业话语权的增强处于量变到质变的过程中。

李迅雷:钢铁产品具有同质化特征,企业竞争力主要体现在成本控制上,过去民营企业由于机制灵活拥有更强的成本竞争力,国营企业则相对落后,碳中和浪潮会否改变行业竞争格局?

郭皓:非常佩服您对产业结构变化的洞察力,事实上碳中和很有可能引发行业成本曲线的重构。从我们了解到的情况来看,国营钢企环保、减排措施一般做的相对更规范,为适应未来减排标准而产生的边际增量成本相对较低。此外环保绩效更优的企业收到限产政策影响相对更小,更高的产能利用率也意味着更低的成本。

因此碳中和是企业改变相对竞争力的重要契机,部分环保绩效差的企业可能从成本曲线的低位区域迁移至边际区域,而环保绩效优秀的钢企将获得更大的竞争优势。

李迅雷:有观点认为供应限制后,钢铁行业的盈利稳定性将类似于公用事业,企业效益的周期波动将明显减弱,你对此怎么看?

郭皓:供应限制包含产能新增的控制和限产,这一方面会导致产能新增的减少和产能周期的弱化,另一方面会提升行业的盈利中枢。但钢铁盈利的周期波动仍然不会消失,因为需求周期仍在波动,从历史经验来看一轮需求短周期波动的幅度可以达到10个Pct,这意味着需求的变化可以使得产能利用率波动10个Pct,这对盈利的影响会是显著的。

所以供应限制后,钢铁盈利稳定性可能仍难以媲美公用事业,但会在一个更高的中枢水平上进行波动。

数据来源:Mysteel,中泰证券研究所

李迅雷:目前市场对钢铁行业观点趋于乐观,这在过去多年中较为少见,是否存在风险点?

郭皓:记得您说过“在市场中投资要有逆向思维,悲观的时候建立信心,乐观的时候要想风险。”作为周期研究员,我内心深表认同。

虽然供应收紧政策仍将支撑钢铁基本面在中短期维持强势,但我认为行业已在靠近此轮小周期顶部,明年需要注意调整风险。一方面疫情后国内需求的上行接近尾声,领先的货币和信用指标已经拐头,钢铁需求处于筑顶过程;另一方面一旦未来需求降温,出于对就业等因素的考虑,供应端限产的执行力也会受到考验,历史案例如2018年Q4,在经济周期下行后,钢铁限产落实力度也明显减弱。

李迅雷:在可见的未来,钢铁需求总量高增长时代可能已经过去,结构化时代开启,我国能否诞生具有α属性的钢铁企业?

郭皓:我拜读过您关于结构分化的多篇文章,您的结构主义的思想我感觉非常受用,对产业和企业的分析有很强的指导意义。

钢铁未来结构分化的推动力,主要来自碳中和下的供应结构重构以及产业升级背景下的需求结构变迁。能够在碳中和趋势中重塑竞争优势、具备深厚技术积累和创新精神的标杆企业,将走出差异化的成长路径。中国具有最大的钢铁市场、快速升级的下游制造业,这样具有活力的土壤很有希望诞生属于我们这个时代的世界级钢铁企业。

(智通财经编辑:李均柃)

扫码下载智通APP

扫码下载智通APP