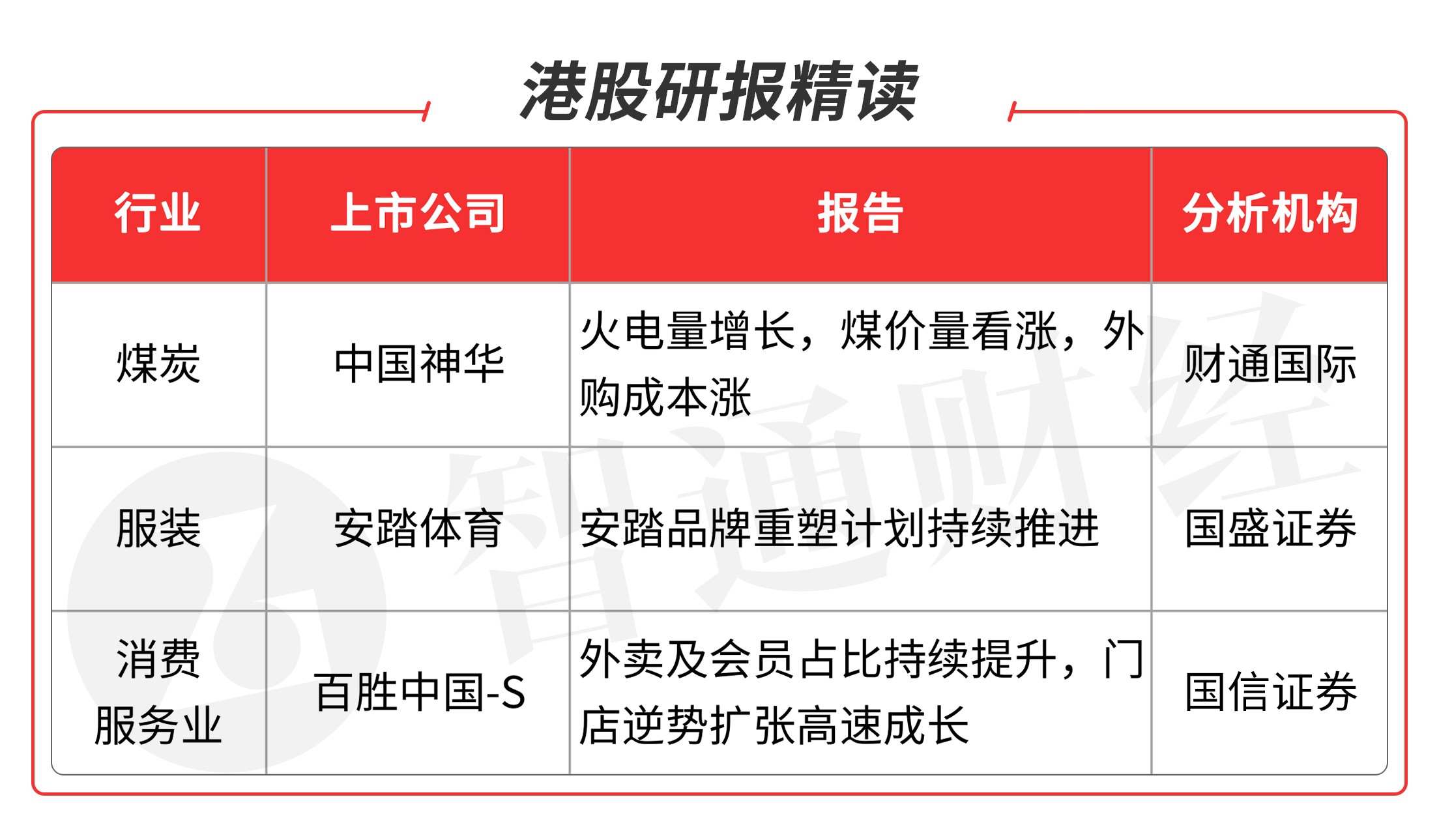

港股研报精读(05.06)| 重点关注煤炭龙头股及纺织服饰和餐饮板块

①近期中澳贸易形势提升了对国内煤炭企业的风险偏好。②一季度动力煤再创历史新高,公司盈利大幅回升。

弱势格局下业绩预期较好加上事件驱动容易受到市场主力的青睐。本期重点选择分析师看好的煤炭龙头股及纺织服饰和餐饮类。

本期优选报告:

1、中国神华(01088):公司是国内煤炭火电一体化的国企,业绩方面:对外主要盈利来自煤炭、电力、铁路三个分部,占对外经营利93%,占对外税前利94%。1)煤炭分部对外收入¥1,691 亿,内部(对电力,化工分部销售)收入¥208 亿,占比 10%。主要附属为神东煤炭,准格尔能源 57.76%。2)电力分部基本全对外销售,当中基本全为火电。主要附属有神东电力、台山电力、福建能源、锦界能源 70%等等。3)铁路分部对外收入¥58 亿,内部(对煤炭分部)销售高达¥329 亿,占比高达 85%,基本全为服务煤炭分部。集团分公司持有神朔铁路,集团持有朔黄铁路 52.7%权益。以上看出公司盈利结构不错,煤电一体化优势比较明显。

公司煤炭储量丰富,资源优质,近两年产量维持在2.8~2.9亿吨,占全国煤炭产量约8%。远期而言公司新街矿区仍待开发,长期或带来20%的新增产能。展望2021年,电力板块有望贡献新的业绩增长来源,印尼爪哇项目二期、锦界、胜利矿区的坑口电厂,预计合计贡献权益净利润16亿元,公司“煤电联营”的优势将进一步强化。公司所属的朔黄线是全国第二大运煤专线,盈利稳定;黄大铁路和浩吉铁路满载后,长期还有望为铁路板块贡献新的业绩增长点。

资本开支方面:集团2021年计划投资¥355亿,增65%,当中煤炭¥74亿,电力¥147 亿,铁路¥79亿。主要项目有胜利露天煤矿、神东煤矿节能热力项目、郭家湾煤矿、福建罗源湾储电2x1,000MW、四川江油火电2x1,000MW、广西北海火电2x1,000MW、黄大铁路、神朔铁路3亿吨运量扩容升级等等。

一季度动力煤再创历史新高,公司盈利大幅回升,连同铁路航运港口盈利回升,整体业绩预期向好。近期中澳贸易摩擦提升了对国内煤炭企业的风险偏好。碳中和对产能的限制也是较大利好。风险主要看火电需求及煤价是否持续坚挺。给予公司“买入”评级。(财通国际/陈志尚)

2、安踏体育(02020):作为国产强势品牌,公司今年在调整策略,推出高端线产品+官宣顶流代言人,中长期产品力及品牌力有望提升。品牌连续16 年成为中国奥委会的官方合作伙伴,2019-2022 国际奥委会官方供应商,安踏品牌东京奥运会及北京冬奥会来临之际加强品牌营销,强调产品的专业性。在产品方面,安踏获得独家授权售卖国旗款产品。

渠道端安踏品牌深化DTC转型,电商作为重要增长引擎。1)推进线下门店 DTC 转型:公司在 2020 年推进了11个区域包括长春、长沙、程度、重庆、广东、昆明、南京、上海、武汉、西安和浙江,涉及门店数量2100家左右;2)线上业务作为直面消费者的重要一环,公司将电商业务作为重要增长引擎,未来安踏品牌电商业务占比将提升至 40%左右(2020 年安踏电商收入占比30%左右)。同时,电商平台多元化,从传统电商平台(天猫、京东、唯品会)延伸至安踏官网、小程序等。安踏集团短期各品牌流水数据表现亮眼。

公司21Q1强劲复苏多点开花,运营指标持续提升,其中:安踏主品牌零售流水同增 40~45%,FILA 品牌零售流水同增 75~80%,迪桑特等其他品牌零售流水同增 115~120%。

2021年为安踏成立三十周年,“双奥”热浪助力高速增长。预计 2021 年安踏品牌将在重新定位和渠道转型完成后实现流水/收入分别高双位数/近30%增长,FILA流水增速 30%+,DESCENTE 仍处于高速扩张阶段,流水增速相较 FILA 要更高,综合集团收入有望突破30%。

公司作推出“多品牌、全渠道、全覆盖”战略,整合Amer 集团加速国际化。而今天安踏体育和李宁争抢阿迪达斯旗下的锐步也是一个刺激因素。预计公司 2021-2023 年归母净利润为 74.7/96.6/124.9 亿元。风险主要是看因疫情持续的时间是否超过预期,会影响需求,另外需要观察多品牌策略及海外业务开展是否顺利。维持 “买入”评级。(国盛证券/鞠兴海)

3、百胜中国-S(09987):公司2021Q1,实现总收入25.6亿美元/+46%(ex F/X+36%),超出预期。几大看点:1,肯德基高速增长,必胜客同比改善。20Q4 肯德基总收入 22.6 亿美元,同比 +11.3%,经营利润 1.8 亿美元,同比+91.4%,系统销售额同比+3%,同店销售额同比-4%;必胜客总收入 4.7 亿美元,同比+2.6%,经营利润 0.14 亿美元,去年同期为-0.03 亿美元,系统销售额同比-3%,同店销售额同比 -5%。同店销售额下滑主要系疫情管控下人员出行及社交活动减少所致(位于交通枢纽及旅游景点附近的门店销售额占比较高)。

2,逆势扩张成长加速,2020 年公司共计新开门店 1165 家。其中肯德基/必胜客/其他品牌分别为 840/152/173 家,肯德基贡献主要门店增量;20Q4 公司共计新开门店 505 家,其中肯德基/必胜客/其他品牌分别为 306/96/103 家。截至 2020 年底公司共有门店 10506 家,较上年同期净增 1306 家(含收购的 611 家黄记煌门店)。公司预计 2021 年新开店数量约为 1000 家。

3,数字化及外卖占比持续提升,助力公司业绩快速复苏。截至 2020 年底,公司肯德基和必胜客合计拥有超过 3 亿会员,同比增长 25%,会员贡献的销售额占比由 2019 年的 52%增长至 2020 年的 60%,外卖销售额占比由 20% 提升至 30%,数字化订单占比由 55%提升至 80%。受益于成本结构调整及一次性费用的降低,20Q4 公司餐厅利润率显著改善。20Q4 公司整体餐厅利润率为 15.1%,较去年同期提升 2.7pct,其中肯德 基 / 必 胜 客 餐 厅 利 润 率 分 别 为 16.8%/10.4% , 分 比 同 比 提 升 2.3pct/3.7pct。餐厅利润率的提升主要系受益于原材料价格的下降、房东及政府给予的租金减免及门店端费用节省所致。预测公司 2021/2022/2023 年归母净利分别为 57.3/62.7/68.6 亿元,参考餐饮类企业平均 30 倍左右的 PE,考虑到公司在中国大陆显著的竞争优势与创新能力,公司 2021 年合理市值为 2005.5 亿元,对应 PE 为 35 倍,换算成港币为 2416 亿港币,目标价为576.6 港币。

餐饮类公司竞争非常激烈,国内很多品牌也在不断崛起,公司此次变革带来了较好的效果,不过也要小心收购新品牌失败及食品安全方面。维持“增持”评级。(国信证券/曾光)

申明:本栏目所有分析仅为分享交流,并不构成对具体证券的买卖建议,不代表任何机构利益,同时可能存在观点有偏颇情况,仅供参考。各位读者需慎重考虑文中分析是否符合自身定状况,自主作出投资决策并自行承担投资风险。

扫码下载智通APP

扫码下载智通APP