4月美国就业数据低于预期真正原因在于统计时点导致的认知错位

本文转自微信公号“宏观芝道”,作者:周君芝、马家进

要点

4月美国新增非农数据大幅低于市场预期,市场普遍将其归结为居民就业意愿不足导致的劳动力短缺。我们认为4月美国就业数据低于预期的真正原因在于统计时点导致的认知错位。

● 居民就业意愿不足和劳动力短缺不能解释4月新增非农就业较前值大幅走低。

一是市场所讨论的抑制居民就业意愿的因素并未在4月发生太大变化。

二是劳动参与率上升、部分行业存量就业减少、低工资行业就业高增等多维数据均不支持市场的普遍逻辑。

● 4月就业数据低于预期根源在于统计时点恰好赶上两个特殊情况。

4月数据实际上是统计3月14日至4月17日之间的就业变化,而这段时间恰好是本轮美国疫情反弹的低点和高点。

与此同时,拜登1.9万亿财政刺激也恰好通过并实施,为居民选择暂时退出就业提供资金支持。

● 使用修正后指标,4月美国真实就业状况反而有所改善。

PMI就业指数、ADP就业人数、初次申请失业金人数等数据均可同步印证4月就业状况良好。

4月失业率直观读数是较前值小幅上升,然而当前美国失业率数据失真。

用分类错误数据和劳动参与率对失业率进行修正,4月修正后的实际失业率从3月的9.1%降至8.9%。

● 4月美国就业数据值得关注的是行业特征表现。

芯片短缺导致汽车制造业就业减少2.7万,木材短缺导致建筑业就业零增长。

疫情使得部分灵活就业暂时退出,4月食品和饮料店就业减少4.9万,快递业减少7.7万,各类临时工减少11.1万。

● 5月非农数据或显著改善,美联储最早三季度释放Taper信号。

虽然其他限制因素仍存,但随着疫情逐渐消退,5月就业大概率改善。

从疫苗接种和服务业就业修复进展来看,美联储最早或于三季度释放Taper信号,8月的Jackson Hole会议是可能时点。

正文

4月美国新增非农就业26.6万,大幅低于市场预期的100万,也低于3月的77万;失业率则从3月的6.0%升至6.1%,与市场预期的5.8%出现较大偏离。

市场普遍将4月非农疲软归结为居民就业意愿不足导致劳动力短缺。与市场常规解读不同,我们认为4月美国就业数据低于预期的真正原因在于统计时点导致的认知错位。目前统计数据反映的其实是4月中上旬的就业状况,而市场讨论的就业实际上指向4月底经济状况。

一、就业意愿低迷和劳动力短缺不足以解释4月非农疲软

市场解释4月就业数据走低,落脚点在居民就业意愿转差。然而我们关注到两点,一是抑制居民就业意愿的因素并未在4月发生根本性变化,因此4月就业意愿发生巨变并且进一步导致非农就业显著走低,这种概率非常低。二是劳动参与率上升、低工资行业就业高增等多维数据均指向4月居民就业意愿较好。

我们认为居民就业意愿不足和劳动力短缺不能解释4月美国非农就业表现。

第一,市场所讨论的抑制居民就业意愿的因素一直存在,4月没有发生太大变化。3月也存在女性因居家照顾子女而被迫放弃工作、失业补助较高抑制低收入人群就业意愿等问题,但当时非农就业依然大幅增长。

第二,劳动参与率走高显示居民总体就业意愿并未下降反而上升。4月劳动参与率从61.5%升至61.7%,高于市场预期的61.6%,说明有更多的居民开始寻找工作,重新加入劳动力队伍当中。

第三,目前仍有几百万的闲置劳动力等待就业,劳动力供应并未面临瓶颈。虽然许多企业反映招工困难,但是4月仍有1000万左右的失业人员,非农就业较疫情前仍有800多万的缺口,有大量闲置劳动力在等待就业,企业反映的雇工短缺更多是结构性问题。

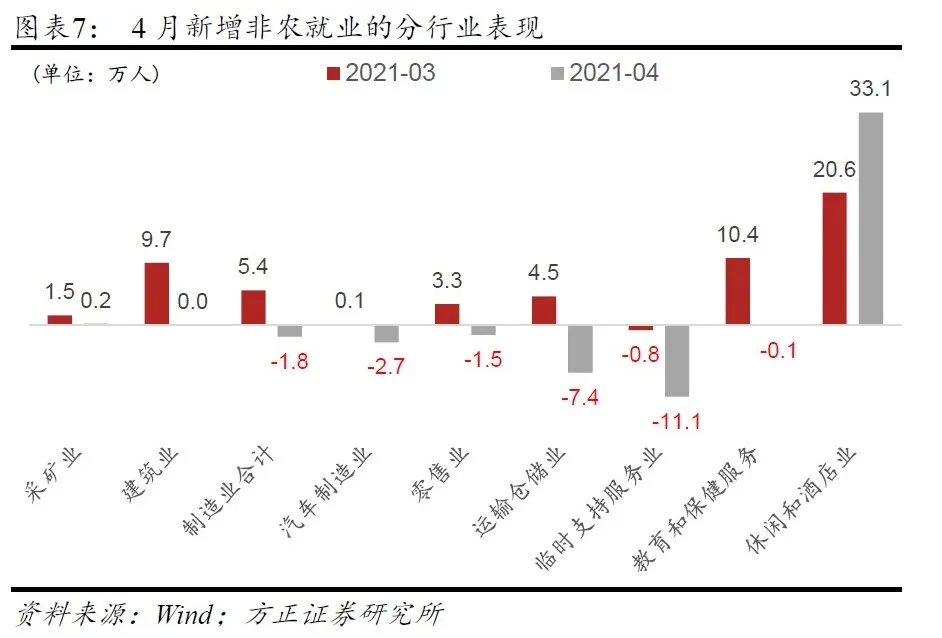

第四,4月部分行业存量就业人数减少,无法用劳动力短缺来解释。劳动力短缺应该只是限制新增就业的规模,而不会导致现有就业的减少。但是4月运输仓储业就业减少了7.4万,临时支持服务业就业减少了11.1万。

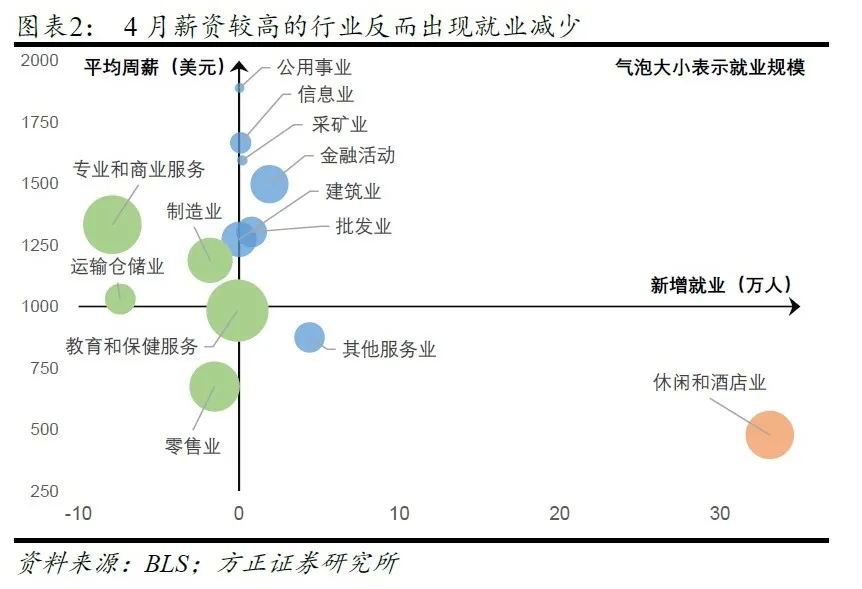

第五,4月低工资行业就业增加,高工资行业就业减少,无法用失业补助抑制居民就业意愿来解释。理论上来说,居民在面临较高的失业补助时,会降低从事低收入工作的意愿。那么应该是薪资越低的工作,就业意愿也越低。但是4月新增非农中,平均薪资最低的休闲和酒店业增加了33.1万,高于前值20.6万,而平均薪资在其2倍以上的运输仓储业以及专业和商业服务业却出现就业减少。这说明相较于临时性的失业补助,还是有许多居民选择了更加长期稳定的工资收入。

二、4月美国就业状况应该不差,实际失业率持续下降

4月美国就业状况应该不差,我们可以从其他数据得到同步印证。

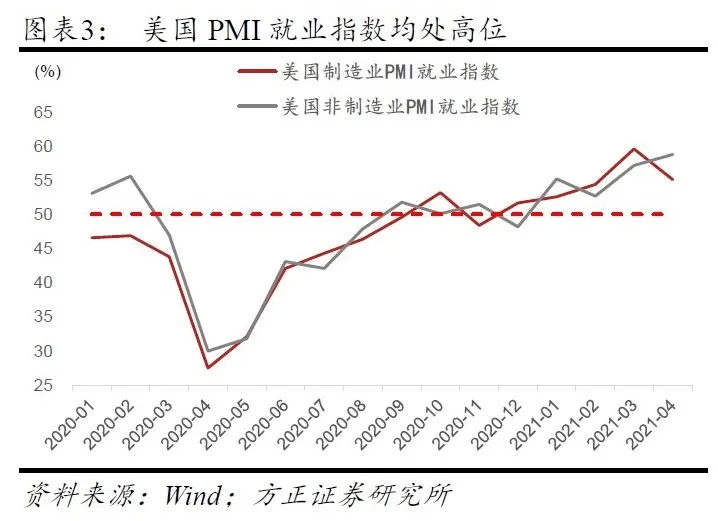

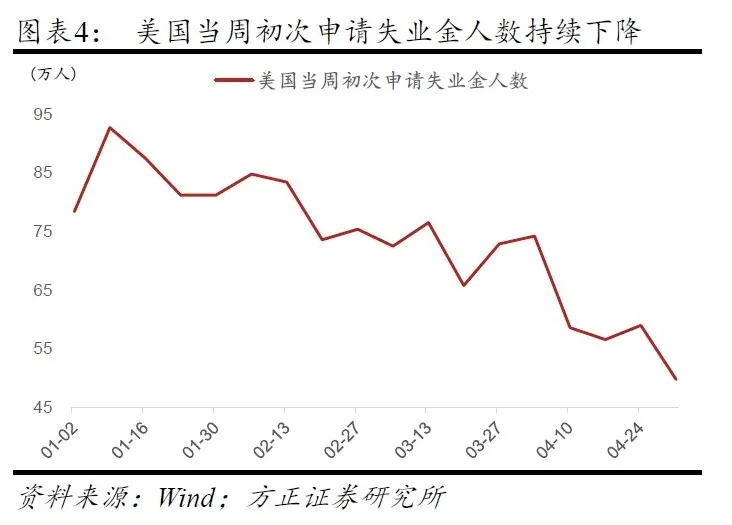

4月美国非制造业PMI就业指数创下2018年四季度以来的新高58.8%,制造业PMI就业指数虽较3月回落,但55.1%也是2019年二季度以来次高。有“小非农”之称的ADP就业人数,4月增加74.2万,高于3月的56.5万。此外,初次申请失业金人数也在持续减少,5月1日当周已从4月3日当周的74.2万降至49.8万。

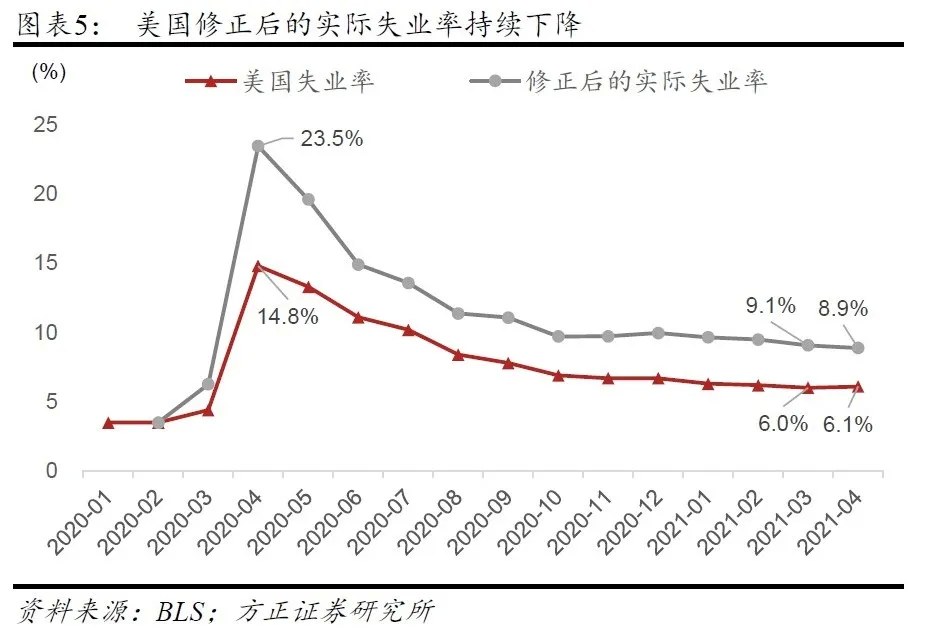

应该使用修正后的实际失业率来综合评判美国4月失业率。

我们在3月美国就业数据点评报告《就业映射的美国经济》中曾详细阐述过当前美国失业率数据失真,要使用分类错误数据和劳动参与率等予以修正,这也是鲍威尔和耶伦所采用的方法。

虽然4月失业率不降反升至6.1%,但劳动参与率超预期上行0.2个百分点,修正后的实际失业率从3月的9.1%降至8.9%,反映美国就业在持续好转。

英国央行在5月6日公布的《2021年5月货币政策报告》中预测失业率将从一季度的4.9%升至二季度的5.2%,也是因为预期劳动参与率提高,而非经济状况恶化。

三、4月就业统计时点恰好赶上两个特殊情况

为何最终出来的4月非农数据大幅低于预期?我们认为或许是数据统计时点导致的认知错位。

美国劳工统计局在统计就业数据时,并非以月底为时点,而是将当月包含12号的那一周作为“参考周”(reference week),其后一周为开展调查的“调查周”(survey week)。最终统计数据会与我们的主观感知存在约半个月的错位,从而导致在经济遭遇短期冲击时与市场预期出现较大偏离。

4月就业数据的统计时点恰好碰上了美国本轮疫情反弹的高点。从参考周来看,3月就业数据统计的是2月14日至3月13日之间的就业变化,4月统计的则是3月14日至4月17日之间的就业变化。而这两个时间段恰好对应于美国疫情变化的两个截然不同的阶段。从7日移动平均来看,3月的统计区间内,美国当日新增确诊从12万的高点持续降至6万以下;而4月的统计区间内,欧美疫情再次反弹,美国当日新增确诊冲至7万以上。但是在此之后,美国疫情又快速好转,5月4日便已降至5万以下。

与此同时,疫情反弹又恰好叠加1.9万亿财政刺激落地,为居民选择暂时退出就业提供资金支持。3月11日拜登签署了1.9万亿财政刺激法案,每人一次性发放1400美元,延长额外失业补助等。出于对疫情的担忧以及财政补助的支持,部分居民虽然有就业意愿,但也选择暂时待业。

从疫情变化的视角,应该不难理解非农就业的3月超预期高增和4月超预期低增。

此外,这种数据统计时点造成的扰动并不罕见。

例如2020年1月中国制造业PMI为50.0%,仅季节性地小幅回落0.2个百分点,而疫情已于1月下旬爆发,1月31日新增确诊超2000例,累计确诊超1万例。1月制造业PMI之所以未反映疫情冲击,是因为数据填报日是当月25号,前一天累计确诊仅1000多例,公众也才刚开始重视。

四、4月美国就业更应关注行业特征

通过分析行业数据,我们可以寻找到更具体的原因。

第一,汽车制造业和建筑业或受制于供给约束。4月汽车制造业就业减少2.7万,是整体制造业就业减少1.6万的最大拖累项,这与芯片短缺导致的汽车生产商被迫减产有关。4月建筑业就业零增长,与3月高增9.7万和房地产市场高景气形成鲜明对比,而这与木材短缺及其价格暴涨有关。

第二,疫情使得部分灵活就业暂时退出。美国本轮疫情反弹幅度不大,因此对经济和就业的冲击也相对较小,4月休闲和酒店业新增就业33.1万,甚至高于3月的20.6万。但是其他一些灵活性就业还是受到了冲击,居民可能出于防疫考虑而暂时退出。4月食品和饮料店就业减少4.9万,拖累整体零售业减少1.5万;快递业减少7.7万,拖累整体运输仓储业减少7.4万;临时支持服务业减少11.1万,其中主要是各类临时工;疫情反弹使得学校重启延后,教育业就业减少2万。

如果没有上述两大因素导致的就业减少,4月新增非农将达到55万,再考虑其他隐性影响,4月就业市场表现其实并不差。

五、5月非农数据或显著改善,维持美联储Taper节奏判断

虽然部分行业面临上游供给约束、失业补助降低居民就业意愿等因素短期内依然存在,但随着疫情逐步消退,5月非农数据大概率将较4月显著改善。

我们继续维持之前对于美联储Taper节奏的判断。从疫苗接种和服务业就业恢复进展来看,二季度讨论Taper还为时尚早,美联储最早或于三季度与市场沟通Taper,四季度正式公布Taper。其中,8月召开的年度央行行长会议(Jackson Hole Symposium)可能是释放Taper信号的合适场合,2020年8月鲍威尔也是在此向市场传达美联储货币政策框架将转向平均通胀目标制。

风险提示

美国经济复苏超预期;美国财政刺激超预期;美联储货币政策超预期。

扫码下载智通APP

扫码下载智通APP