上游多晶用料极为紧张 多晶硅片已供不应求 价格上涨至2-2.15元/片

本文转自微信公号“光伏见闻”

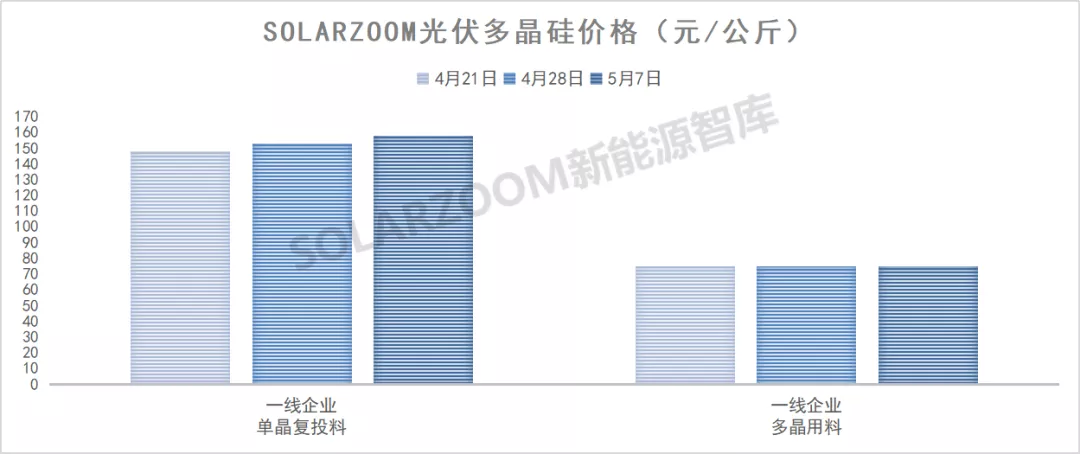

多晶硅

虽上月月底开始市场上就逐步就5月多晶硅订单进行洽谈,但截至目前为止国内除少部分多晶硅企业长单已签完或已签部分订单外,不少多晶硅企业处于观望未签中,仍在执行交货上月所签订单,整体签单进度较上月相比略有延缓。

市场多晶硅价格方面,在5月已签订单中单晶复投料成交价格基本在152-158元/公斤区间,而市场上节后的单晶复投料价格长单报价基本站上155元/公斤以上,具体成交价格还需最终长单落地签订而定;而市场上零散单的价格也在继续往上冲高,进口料高位报价甚至有突破170元/公斤以上,近期有几家下游硅片厂商的产能在投产、释放中,同时部分多晶硅企业也仍在继续检修复工中,部分产量仍受到影响,因此目前单晶用料的供给相对于下游硅片产能开工的所需量仍然处于偏紧缺货状态,同时也连带使得可供下游多晶使用的硅料也是十分紧张。

市场供给方面,5月份新疆例行检修的多晶硅企业仍将继续检修,个别企业检修预计将延迟至三季度,其他地区的两家检修企业逐步恢复提产中,另一家内蒙多晶硅企业也将于近期逐步复产,5月预计会有产量放出。

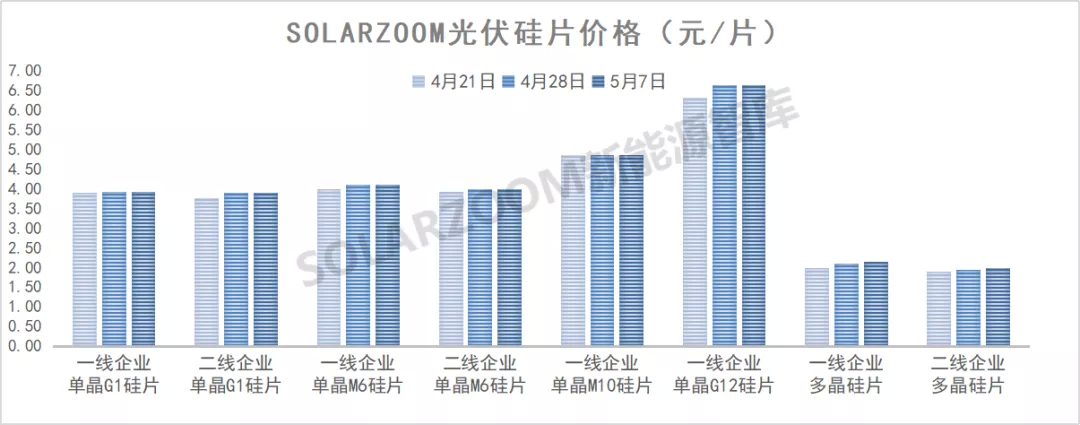

硅片

五一节后国内单晶硅片市场情况变化不大,上游硅料供给的紧张缺货仍是目前单晶硅片厂商生产最大的困扰,市场上单晶硅片的实际产量尤其是可外放供应的硅片尤为紧张。单晶硅片价格方面,节后暂无明显变化,单晶G1/M6(170μm)硅片价格主流区间在3.9-3.93、4-4.115元/片,单晶M10(175μm)硅片价格在4.86元/片左右,单晶G12(175μm)硅片价格在6.63元/片左右。在上游硅料价格上涨趋势未见改变的情况下单晶硅片的价格与上游硅料价格保持同步调整的可能性较大。多晶硅片方面,由于上游多晶用料的极为紧张(原先供多晶使用的硅料被作为单晶用料使用)使得多晶硅片的产出也是受到较大的影响,市场多晶硅片供不应求,多晶硅片价格五一节后上涨至2-2.15元/片。

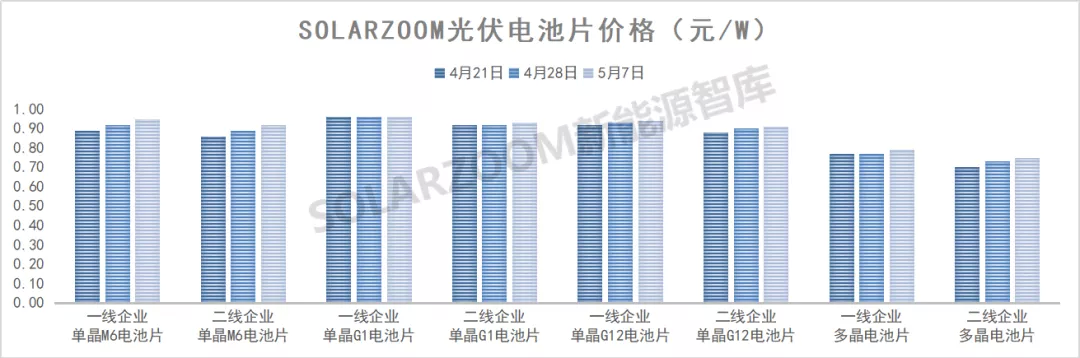

电池片

虽上周单晶电池价格在上游环节大幅上涨的传导下已有相应幅度的上调,但在继续向下游环节传导时压力明显提升。随着下游环节的降负荷生产对单晶电池片的需求放缓,五一节后第一天国国内电池龙头企业上调单多晶主流尺寸电池价格,上涨幅度在0.02-0.03元/W,单晶M6/G12电池报价上涨至0.92/0.93元/W,多晶电池上涨至0.76元/W,此次调价相对于市场其他电池厂商的目前报价已较为平缓;在节前新一轮硅片价格上涨而导致电池成本进一步上行的情况下,节后其他电池厂商的单晶M6电池已上涨至0.94-0.95元/W,多晶电池高位报价上涨至0.79元/W左右。

前期单晶电池库存水平明显下降后国内单晶电池整体开工已略有提升,但后期电池环节的产出恐仍会受限,原因:(1)上游由于硅料的缺货所导致的硅片供给紧张受限(2)下游电站对价格的敏感度逐步传导至组件环节对电池片价格的敏感度,此轮价格的上涨尤其是0.94元/W以上的报价使得不少下游组件厂处于观望中。

多晶电池方面,受上游多晶硅片价格的持续上涨,国内多晶电池片的报价也是进一步提升,本周国内多晶电池价格在0.75-0.78元/W,高位报价逐步已接近0.8元/W。

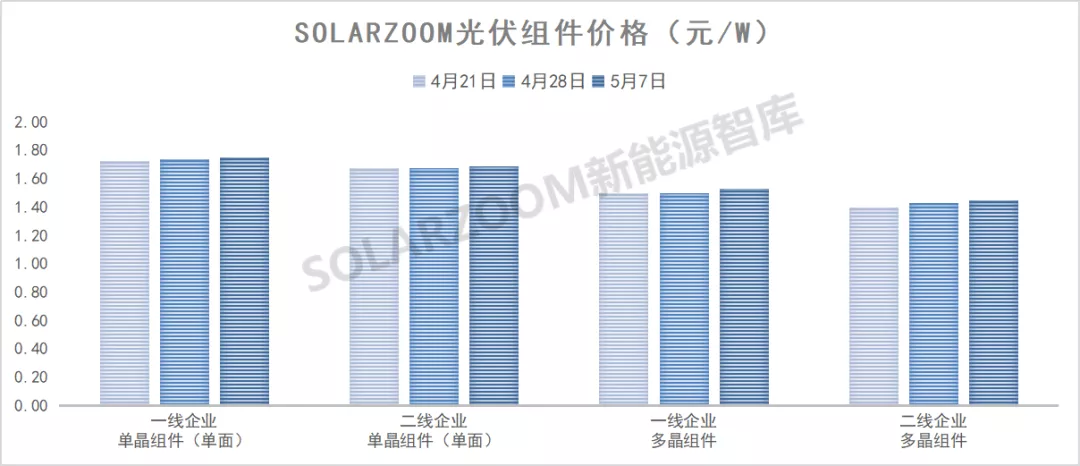

组件

五一前后组件上游价格的进一步上涨以及大宗商品带动相关组件辅材价格上涨的情况下,国内组件厂商的价格压力提升,节后国内组件厂商的报价继续上涨,1.8元/W(甚至更高)的组件报价市场上逐步增多,但实际成交鲜少;本周市场上组件实际能成交的价格区间在1.68-1.77元/W。此外,多晶组件的价格也是小幅上涨,价格区间至1.45-1.53元/W。

辅材

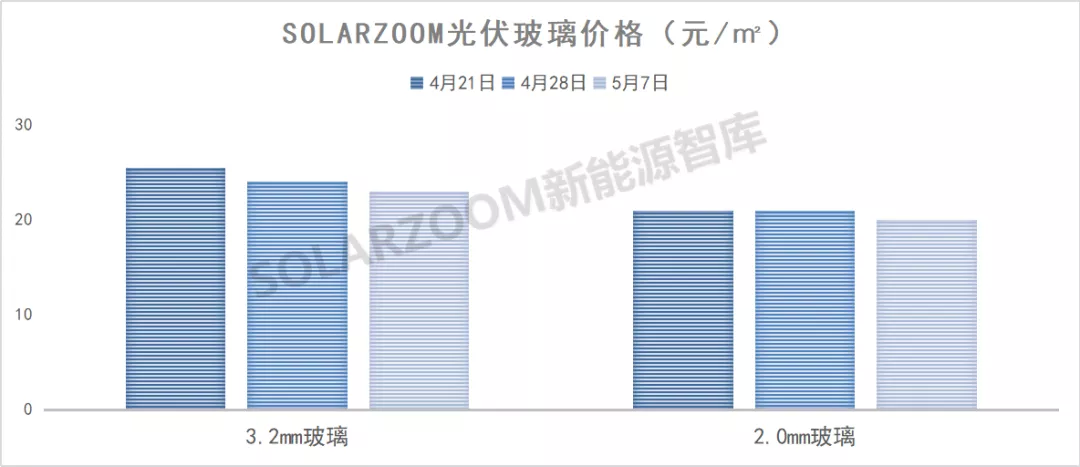

辅材方面,本月光伏玻璃价格进一步下滑,市场3.2mm的玻璃价格在22-23元/㎡;焊带价格受铜价持续上涨的影响已接近100元/kg,其他组件辅材铝边框、接线盒的价格也是有一定上涨趋势。

来源:SOLARZOOM光储亿家

扫码下载智通APP

扫码下载智通APP