加倍押注通货再膨胀交易!美股料维持牛市

本文来自“汇通网”

从疲软的非农数据来看,经济的强劲程度还不足以让美联储减码刺激措施,因此“居家”概念科技股将继续上行。而推动经济复苏的任何努力都有可能加剧通胀,意味着银行股和航空股将从中受益。

这就是2021年5月美股坚不可摧背后的逻辑,此时距离疫情爆发导致市场崩溃并造成美国劳动力市场损失800万个就业岗位已经过去了将近14个月。在摩根大通策略师看来,只要美联储主席鲍威尔和总统拜登主持复苏大局,就不必怀疑股市。

任何想要再三确认的人,只需回顾一下上周五非农就业数据大幅低于预期后市场的反应即可。小盘股飙升,因为拜登将这一数据作为美国需要其万亿美元财政援助计划的铁证。纳斯达克100指数也上涨,因为投资者认为就业报告意味着美联储短期内不会缩减刺激政策,会把利率维持在低位,进而支撑科技股的天价估值。

LPL Financial首席市场策略师Ryan Detrick称:“了解美联储仍然会在更长时间内维持较低利率,对股市没什么伤害。”

明尼阿波利斯联储行长Neel Kashkari也表达了类似观点,上周五的就业报告印证了美联储基于结果的新方法——决策者不会根据经济预测做出任何政策调整,而是要根据实际数据。

数据公布后,标普500指数的每个板块均上涨,科技股与周期性能源和工业股争夺榜首。罗素1000价值股指数及成长股指数上周五并驾齐驱,收盘均上涨0.8%,之前四天均为价值股跑赢。

道指和标普500指数创下纪录收盘高位,周线也收高,纳指达克指数收复失地。上周五(5月7日)道指收盘上涨0.66%,标普500指数上涨0.74%,纳指上涨0.88%。

与此同时,Marko Kolanovic等摩根大通策略师正在加倍押注通货再膨胀交易。从通缩趋势中盈利的基金经理需要迅速转换方向,否则投资组合将面临“通胀冲击”。Kolanovic建议客户增持周期性资产和价值资产。他建议投资者减持现金和信贷,去购买大宗商品和股票。

Kolanovic及其同事在上周五的一份报告中写道:“我们预计今年通胀将大幅升高,而市场对此可能认识缓慢,没有做好相应准备,全球经济强劲复苏与巨大的瓶颈价格压力两相结合,将使通胀保持上行趋势,而大多数央行仍维持着相当宽松的立场,看着通胀上升。”

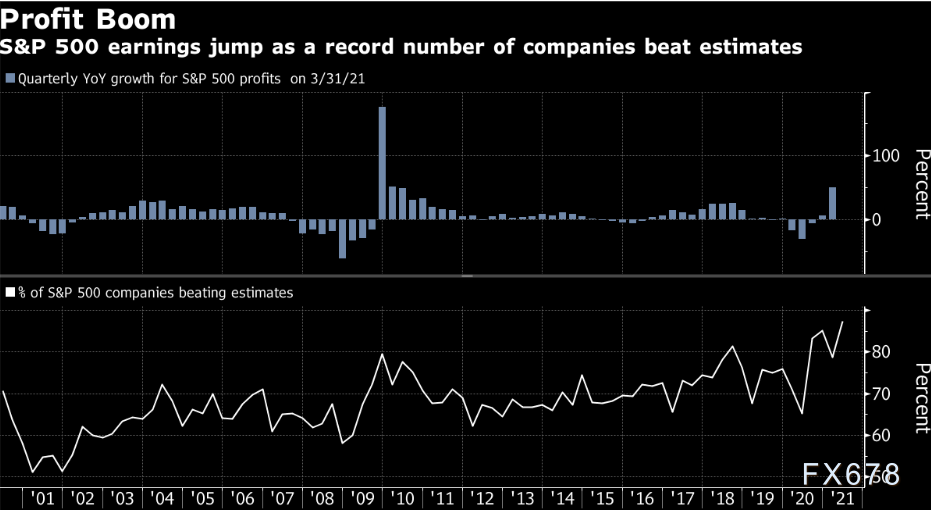

对于通货膨胀的所有猜测,最新一批季度报告也表明它已经来了。面对从木材,石油到人工和计算机芯片等各种产品的价格上涨,首席执行官们削减了成本并提高了产品价格。

数据显示,标准普尔500强公司的第一季度收入增长速度是销售额的五倍。根据实际结果和分析师的估计,公司利润可能飙升至每股48.21美元的历史新高。这比2018年创下的纪录高位42.79美元高出13%。

股市的下一个考验是周三的通胀数据,该数据将显示价格压力自2011年以来年度增幅最大。但是鉴于美联储主席鲍威尔表示,美联储将需要看到在改变立场之前有“一连串”强劲的数据,很可能是四月份的薪资水平给了他们很大的打击,使他们处于观望状态。

Robert W. Baird&Co.投资策略分析师罗斯·梅菲尔德(Ross Mayfield)说:“这为美联储辩解,使他们避免了进行尖锐的讨论或考虑加息。这在很大程度上支持了股票市场。”

(智通财经编辑:陈诗烨)

扫码下载智通APP

扫码下载智通APP