新股前瞻丨两间医疗中心为“桥头堡”,清晰医疗破局之路待解

2019年,一只脚已经踏进港交所大门的清晰医疗,因故未能成功上市。时隔两年,清晰医疗于5月7日再度向港交所提交上市申请,这一次公司的上市前景却未必更加“清晰”。

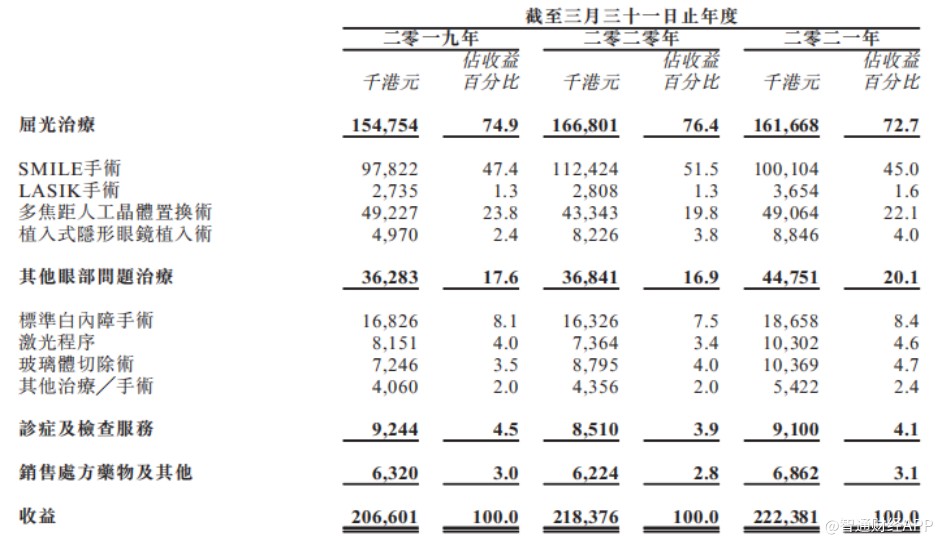

屈光治疗挑大旗,业绩增长缓慢

据清晰医疗招股书,公司成立于2005年,其主营业务为向患者提供多重屈光治疗服务,包括全飞秒激光小切口透镜切除术、更换多焦距人工晶体及置入式隐形眼镜。此外,公司还就其他眼部问题提供不同的治疗,例如标准白内障手术、激光程序及玻璃体切除术。

其中,屈光治疗为清晰医疗核心业务,2021财年实现营收1.62亿港元(下同),占营收比重为72.7%。屈光治疗业务又以SMILE手术和多焦距人工晶体置换术为主,两者于2021年实现收入1.49亿元,占总营收比重为67.1%。

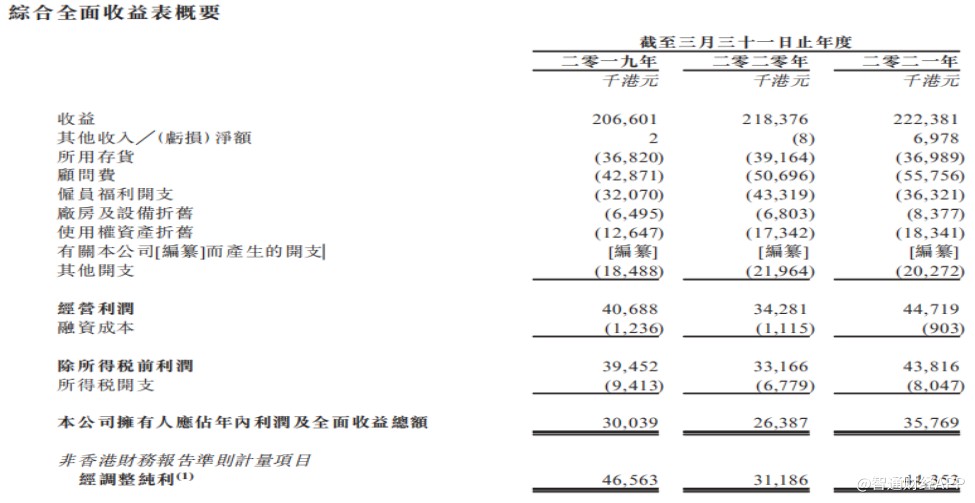

纵向来看,清晰医疗的营收从2019财年的2.07亿元,增长至2021财年的2.22亿元,复合年增长率为3.73%;公司拥有人应占净利润从3003.9万元,增长至3576.9万元,复合年增长率为9.12%。值得注意的是,2019财年至2021财年,清晰医疗经调整净利润由4656.3万元,下降至4435.3万元。

行业竞争激烈,收入依赖个别医生

可见,在过去的两年时间里,清晰医疗的业绩状况没有明显改善,而这种情形由多种因素导致。

从行业角度来看,据弗若斯特沙利文报告,香港的眼科行业分散,且由于所提供服务的差异有限,故竞争剧烈。

截至2020年,香港共有12间私家医院及超过20间私家眼科中心及其他医疗机构提供眼科医疗服务。清晰医疗目前在中环和旺角共拥有两家医疗中心。按眼科医疗服务所得收益计,公司于2020年在所有私营医疗机构中排名第四,市场份额为5%。

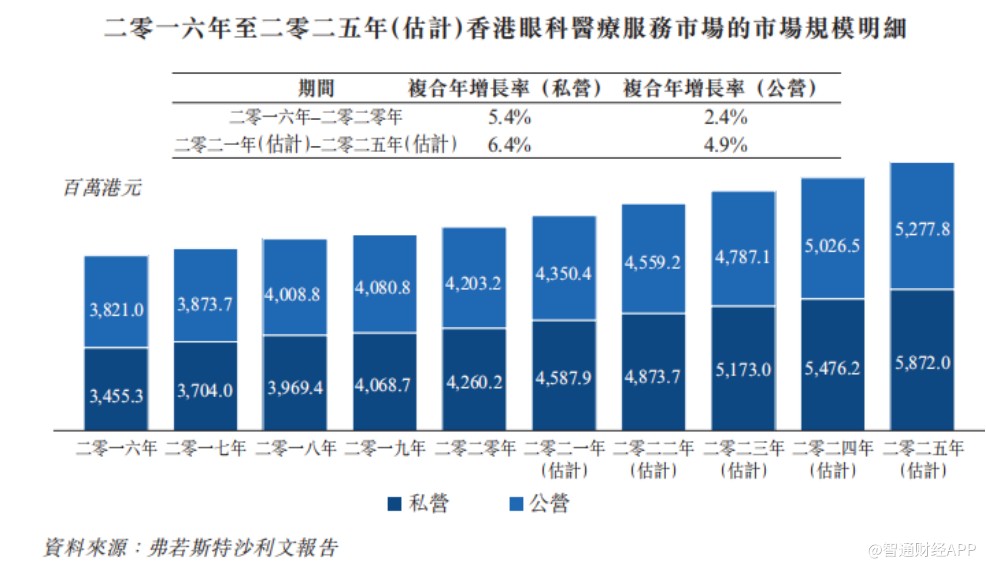

智通财经APP注意到,香港眼科医疗市场不仅竞争激烈,且存在行业规模偏小,且成长速度较慢的问题。

弗若斯特沙利文报告显示,按收益计,香港私营眼科服务市场的市场规模由2016年的35亿元增加至2020年的43亿元,复合年增长率为5.4%;同期,香港公营眼科服务市场的市场规模38亿元增加至42亿元,复合年增长率为2.4%。

由于公营界别医疗服务的等候时间较长,且香港居民负担私营眼科服务的能力增加,估计私营眼科服务市场的市场规模将于2025年达59亿港元,2021至2025年的复合年增长率为6.4%。公营眼科服务市场的市场规模预计将于2025年达53亿港元,复合年增长率为4.9%。

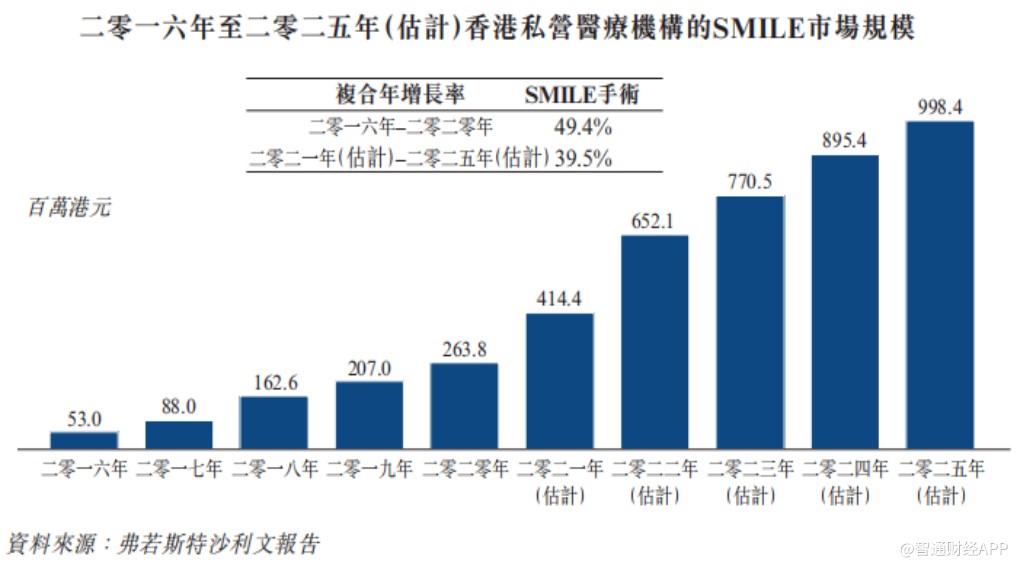

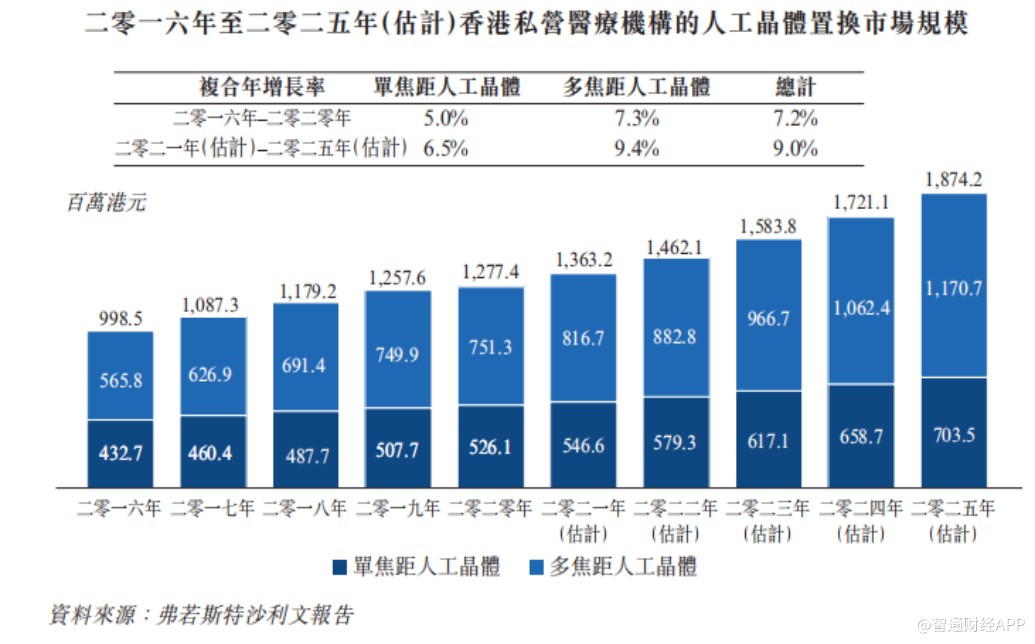

站在清晰医疗角度,公司所处的屈光治疗服务市场,较香港眼科医疗市场总体更具成长性。

据弗若斯特沙利文资料,于2020年,清晰医疗占香港SMILE手术市场收益的约38%,占香港多焦距人工晶体置换术市场收益的约6%,占香港植入式隐形眼镜植入术市场收益的约46.4%。

其中,SMILE是最先进的激光视力矫正手术,自2011年推出全飞秒激光手术以来已开始在商业上应用。由于临床疗效较LASIK显著改善,如干眼症较少及切口较小等,SMILE手术的市场规模于2020年增加至2.64亿元。未来五年,随着患者的教育及意识提高,预计市场将进一步增长至2025年的9.98亿元。

多焦距人工晶体置换术市场预期将由2020年的7.51亿元增至2025年的11.71亿元,复合年增长率为9.4%。植入式隐形眼镜植入市场规模,预计到2025年为4690万元,自2021年起的复合年增长率为25.8%。

在智通财经APP看来,香港屈光治疗服务市场发展前景向好,但从清晰医疗过往经营表现来看,公司未必能充分受益行业增长。

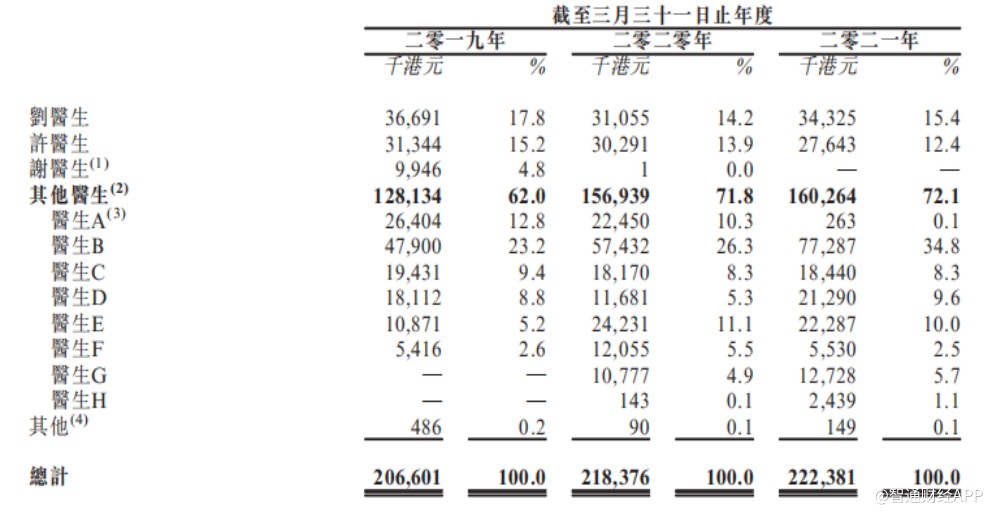

举例而言,在长达16年的经营时间里,公司仅运营两间医疗中心,公司虽拥有100名雇员,但营收主要依赖少数医生。

据清晰医疗招股书,截至4月30日,公司的医生团队在香港有10名医生,仅较公司在2019年招股书中披露的人数增加一人。2021财年,贡献收入超过2000万元的医生有5名,其贡献收入总额达到约1.83亿元,占当年公司总收入的82.14%。

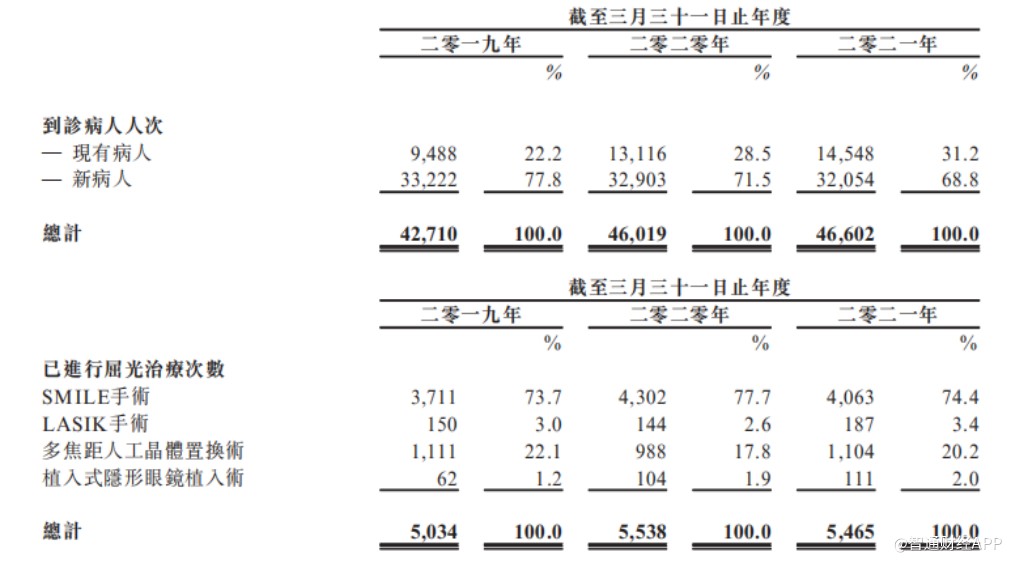

医生数量的限制势正在影响公司总体服务能力。据清晰医疗招股书,公司到诊病人人次在2019财年至2021财年分别达到4.27万、4.6万和4.66万,其中新病人到诊人次分别为3.32万、3.29万和3.2万,新病人占到诊病人人次比重逐年下降,并于2021财年下滑至68.8%。

扩大医疗中心规模势在必行

接诊能力趋于稳定,表明清晰医疗需要进一步扩大业务规模以抓住行业发展机遇。

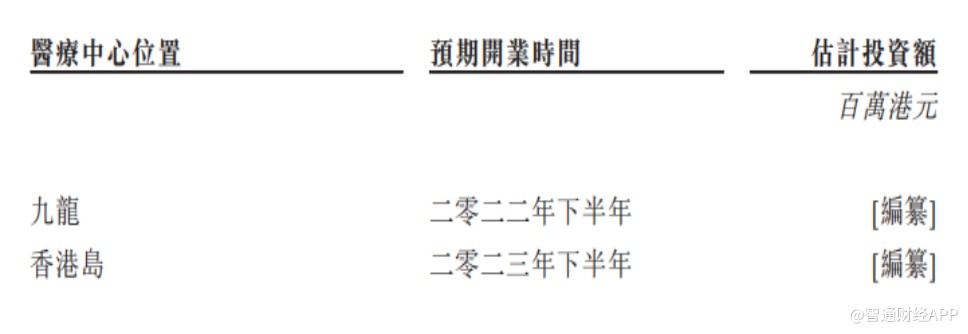

相关市场方面,清晰医疗在招股书中表示,计划利用上市募集资金于九龙及香港岛各开设一家新的医疗中心。两家医疗中心预期分别于2022年下半年及2023年下半年开始投入营运。此外,公司还计划收购香港一至两家私营眼科医疗机构的多数或少数权益。

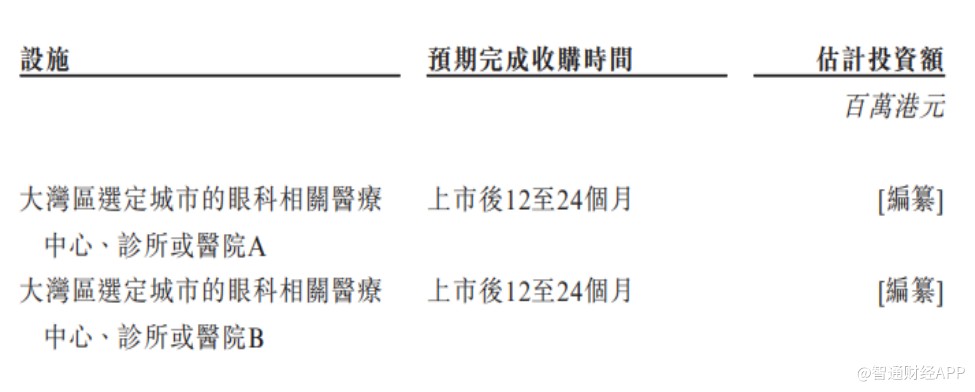

不仅如此,清晰医疗进军中国内地的计划也未改变。公司表示,计划在上市后的12至24个月,收购大湾区经选定城市的一至两间与眼科相关的医疗中心、诊所或医院的多数或少数权益及与合适的合作伙伴于中国设立一间医疗中心,以扩展业务至中国内地。

智通财经APP看来,清晰医疗能否顺利在中国内地市场站稳脚跟,应是投资者关心公司为来发展的核心要素。

需要注意的是,中国内地眼科医疗市场竞争同样激烈。数据显示,截至2020年,于大湾区内城市提供眼科健康医疗服务的医院及诊所分别超过50间及200间。从另一个侧面,内地私营眼科跟公立医院在技术水平和品牌度上差异明显。清晰医疗能否在中国内地打响品牌,是一个未知数。

扫码下载智通APP

扫码下载智通APP