股价翻倍之后,中国旭阳(01907)估值还能涨吗?

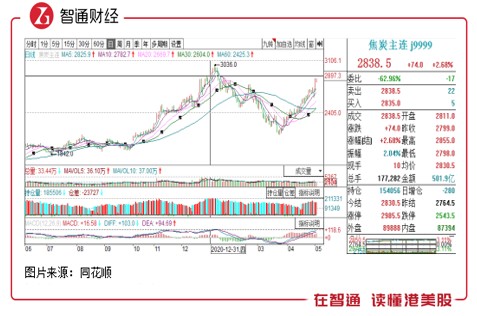

今年还未过半,中国旭阳(01907)的股价涨幅就达1倍,跑赢大盘(恒生指数)95个点,持有的投资者都获得了非常可观的资本溢价。

在价值投资时代,投资者主要还是看业绩,该公司具有业绩预期。2020年下半年以来,中国旭阳主要产品进入了涨价周期,使得期间收入及净利润分别大涨33.7%和158.9%,全年业绩逆势增长。2021年产品价格延续上涨趋势,叠加氢能源布局,该公司业绩预期可观,得到大批资金涌入,股价也持续大涨。

2021年第一季度及第二季度,中国旭阳业绩持续高增长确定性高,主要有三大因素:一是焦炭行业变局持续,公司作为全球龙头地位巩固;二是量价齐升,其焦炭价格和化工产品价格都呈现了量价齐升的局面;三是强势布局氢能源产业链,处在碳中和风口。

产品进入涨价周期

中国旭阳是全球最大的独立焦炭生产商及供货商,于2019年3月在港股上市,上市以来通过轻重资产扩张结合的方式积极拓展市场份额。该公司行业龙头地位稳固,旗下焦炭及化工产品市占率位居行业榜首,如焦炭、工业萘制苯酐、焦炉煤气制甲醇及焦化粗苯加工市占率均排名第一。

2020年,该公司实现营收197.85亿元,逆势增长5%,主要得益于下半年焦炭产品量价齐升,使得焦炭业务业绩大幅增长,另外贸易业务也实现翻倍增长,两项业务收入贡献67.4%。2021年第一季度,焦炭价格有所回落,但化工产品价格大涨,该公司精细化工业务收入占比29.55%,对业绩具有一定贡献。

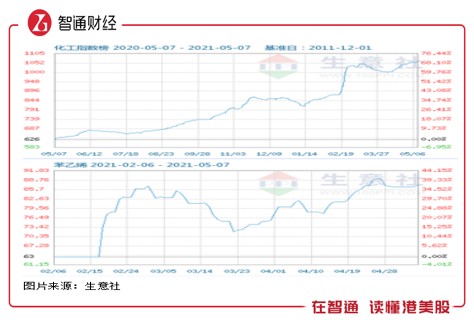

顺延历史看,在2020年5月初至12月底,焦炭产品顺周期涨价,期货升幅达80.6%,2021年第一季度回调了21%,但相比于2020年同期仍大幅增长,且从4月至今再涨了27.8%至接近前高位,产品价格仍处于上升通道中,全年上升趋势明确。第一季度,焦炭业务收入预计下滑,但第二季度及全年业绩增长无忧,业绩增长可观。

从产品供应上看,该公司在焦炭行业保持龙头地位,具行业定价能力,截至2020年底,其焦炭总产能为854万吨,总权益产能为674.9万吨。此外,该公司在建及规划的焦炭合计产能1220万吨,总权益产能664.8万吨,若未来项目顺利投放,2020-2024年产能复合增长率将为24.8%。

焦炭属于传统高耗能产业,焦炭项目从立项开始,首先要进行项目备案,备案后需要获取环评报告等一系列考评,开工后通常需要18-36个月的建设期,在建设过程中还要争取能耗指标,所以门槛非常高。在“碳中和”环境下,能耗指标及碳排放指标将成为稀有,焦炭价格预计延续上涨,而中国旭阳的行业优势明显,将为最大受益者。

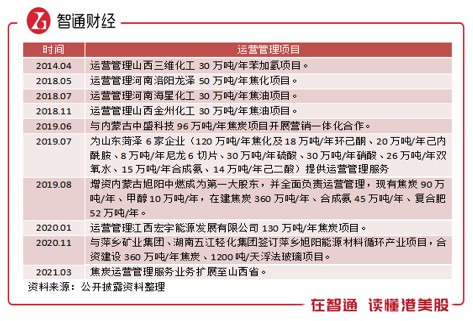

除自有焦炭产能外,中国旭阳还向外输出运营管理经验。2011年底以来,该公司将自身焦炭和化工运营管理经验整合,打造旭阳特色的营销一体化、运营管理服务和兼并收购、合资合作等发展方式,在战略区域河北、山西、河南、山东、内蒙古、辽宁、江西等地区布局7个产业园区及若干运营管理项目。

该公司目前托管3个焦炭项目,包括内蒙古中盛及宏宇能源等产能合计近230万吨,在托管模式下,通过专业技术输出,收取服务费。该公司已有多起成功的运营管理案例,如2014年起先后对山西三维化工等多家厂商提供了运营管理服务,2021年3月,实现了在中国焦炭生产量最大省份山西省的布局。

2020年受疫情影响,运营管理服务业务收入有所下降,但新增项目充足。根据国泰君安研报,假设该公司未来每年新增2-3个焦炭运营项目,则增加至少约300-500万吨运营管理产能,按照年新增300万吨运营规模计算,2025年焦炭总业务量将达到至少3804万吨,较2020年提升242.1%,届时焦炭市场占有率将达8.5%,龙头地位大幅强化。

中国旭阳化工板块受行业景气度影响呈现一定周期性。2020年,受疫情影响,该公司精细化工板块收入58.46亿元,同比有所下降。然而2021年受益于新冠疫苗普及,全球经济活动逐步复苏,石油持续走高,而该公司化工品与油价高度相关,产品价格加速上涨,2021年化工板块盈利有望回到2018年高位。

值得注意的是,该公司2020年投产的30万吨/年苯乙烯项目,采用先进的纯乙烯法路线,工艺技术领先,且新投产的苯乙烯将以公司焦化产业链生产的纯苯为原料,原料端成本较低。而2021年2月中旬开始,苯乙烯价格加速上涨,至3月初不到一个月时间涨幅超过30%,预期一季度对该公司业绩增长或有重要贡献。

该公司苯乙烯产品销售区域广泛,汽运销售产品主要辐射河北、天津、山东、东北等地,同时在天津港租赁了4500m³苯乙烯罐,苯乙烯产品通过天津港装船,可便利销往华东、华南乃至出口国外。一期苯乙烯项目投产,后续扩大苯乙烯产能规模,有望持续实现量价齐升,对业绩产生显著贡献。

此外,中国旭阳的己内酰胺产品价格也在2月初大涨,至3月初一个月时间涨幅超20%,目前价位13433.3元/吨。该公司己内酰胺项目包括沧州旭阳厂区一期工程包括15万吨/年产能,厂区内扩产后产能将达到45万吨/年;收购山东项目产能20万吨/年,年内将扩能至30万吨/年,预计2022年该公司己内酰胺总产能将达到75万吨/年,位居全球第二。

己内酰胺价格大幅上涨,而该公司产能优势,新建项目投产后市场份额分别为83.3%、30.5%、7.3%,将成为全国性己内酰胺龙头,在旺盛需求下,2021年有望实现量价齐升。同时该公司也具有成本优势,项目建设成本被原有项目的公用设施摊薄,选用主流工艺路线流程短、能耗低,盈利贡献也非常可观。

中国旭阳各项业务充满前景,焦炭及化工产品进入涨价周期,焦炭及精细化工业务四个季度高增长确定性高,运营管理及贸易业务也将受益于产品需求而持续增长,而规模优势和技术优势也使得该公司成本较同行低。预计2021年该公司全年将实现高增长业绩,2022年氢能业务助推成长盈利加速。

业绩驱动估值提升

实际上,在2021年,各大地区在“碳中和”目标指引下,氢能源发展得到政策支持,而伴随国家逐步规范行业发展及燃料电池的技术进步,氢能开启快速增长通道。在过去一年,中国旭阳充分利用焦化产业副产品氢气资源,开拓制氢业务,通过与地方政府合作方式,强势布局氢能产业链,2021年加速布局,规模及先发优势明显。

该公司定州旭阳1000kg/天氢能项目已于2020年投产,旭阳中燃8.5亿方/年项目预计2023年底投产,届时集团氢气年产能为7.6万吨。在今年3月,定州旭阳与京辉气体达成合作意向,携手完善京津冀区域氢能供应,推进京津冀区域氢能产业发展。截至目前,该公司已规划在建氢气产能合计8.54亿立方米,预计2024年能完全投产。

在氢能源政策推动下,行业需求非常乐观,据中国氢能联盟数据,预计到2050 年,氢能在中国能源体系中的占比约为10%,氢能年需求量接近6000万吨,较2018年增长233.3%。根据中金研报,到2060年,氢能在中国能源结构中的占比将达到30%。

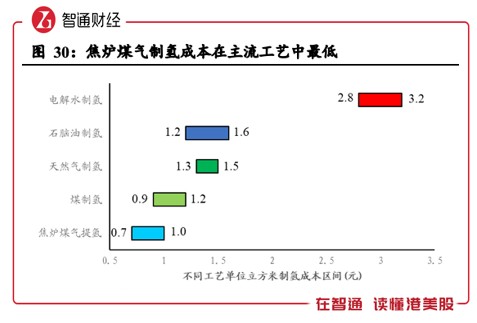

中国旭阳焦化产业链具有制氢的天然成本优势,得益于公司自身成熟的工艺及配煤路线,预计公司每立方氢气的成本仅为0.7元,远低于其他制氢方式。根据国泰君安的研报,该公司到2025年氢气盈利空间有望达35.3亿。若该公司规划的氢能项目顺利投产,氢能业务将是驱动该公司业绩增长的核心板块之一。

此外,该公司积极布局氢能产业链,抢先占领市场份额,旗下的定州旭阳氢能,积极探索园区在氢能源存储、运输和燃料相关电池领域的布局发展,今年3月和京辉气体合作只是开始,后续或将有更多的布局动作。

综上看来,中国旭阳股价持续上涨,主要基于高增长的业绩预期。2020年下半年以来,其各大产品进入涨价周期;2021年上半年,焦炭产品价格处于高位,且仍在上升通道中,化工产品价格加速上涨,业绩高增长确定性高。此外,氢能投产也使得该公司全年业绩具有高增长预期。

价值投资者看业绩说话,今年以来该公司股价涨幅近一倍,但PE(TTM)仅为11倍,在业绩驱动下,该公司估值预计仍稳步向上。

扫码下载智通APP

扫码下载智通APP