如何看待化工行业的贝塔和阿尔法?

引言:2020年下半年开始,化工产品价格出现了大幅上行,部分化工品价格超过2010-2011年高点,企业盈利也明显改善,板块整体表现十分突出。与此同时,我们也关注到,在过去几年化工行业景气低迷期,以万华化学为代表的化工龙头企业,在成长过程中展现了较强的阿尔法。那么,如何看待化工行业的贝塔和阿尔法呢?为此,我与中泰证券化工首席分析师谢楠展开对话。

李迅雷:2020年下半年开始,化工行业景气上行且维持高位运行,如何理解本轮行业的景气上行?

谢楠:化工品价格上涨通常是由供给与需求的错配所引起的。例如2016-2018年,行业因为供给侧改革等因素导致供应收缩,进而带来了整体的景气上行。与之不同,本轮景气上行则更多的来自于下游需求拉动,特别是国内经济恢复叠加海外出口增加,均对行业景气向上行形成明显推力。当然,在景气的背后,我们也注意到一些长期因素在慢慢的发挥作用,比如国内化工行业的集中度已经出现了明显提升,企业对重复性扩产谨慎,龙头对高质量发展的追求等,这些也对行业景气的上行产生助力。

李迅雷:作为大家认识中的传统行业,当下的行业景气是否具有持续性呢?

谢楠:正如刚才所说,我们在分析景气成因的时候,划分了为短期和长期因素。在讨论持续性的时候,仍然循着这个框架去分析。短期来看,疫情放大了中国制造优势,作为我国出口产业了的重要一环,化工行业是充分受益的!那么,随着海外疫情褪去,这部分的助力自然会回归正常。但是,在这里需要考虑到化工行业的特点。海外化工的资本开支集中于上世纪70年代,而化工装置精密度高、生产过程流程长、原料强酸强碱易腐蚀,从而导致其产能恢复和装置负荷从低到高是较为困难,而去年疫情下企业资本开支的缺失更会对海外同行的长期发展带来负面作用。

同时,再看需求端,刚刚也提到,这一轮景气更多是从下游需求推动的。化工行业的产业链链条长,当终端需求向上时,产业链全方位的补库将放大对上游材料的需求,这就是所谓的“牛鞭效应”!如上一轮景气周期中,涤纶长丝的表观消费增速一度达到了15%,但是下游终端纺服增速始终处于5-7%。因此,从供需两个角度来看,化工行业的短期景气终会回归正常,但将是一个慢过程。

李迅雷:那么中长期的行业景气有怎么看呢?

谢楠:其实我们可以跳出疫情对经济小周期的影响,从更长的维度来观察行业的运行发展。通常而言,行业盈利高位会吸引企业加大投资,产能集中投放导致企业盈利下滑,反过来抑制投资意愿。观察中国的PPI数据,不考虑受疫情影响的2020年,去看2019年的四季度,其实中国的PPI就已经进入见底回升节奏。所以我们认为整个经济的小周期的复苏也是存在的。从这个角度讲,我这边是看2~3年化工景气周期。

李迅雷:原油是全球最重要的大宗商品,去年的价格可谓一波三折,既出现了不可思议的负价格,又在年末领涨全球大宗市场。原油的价格意味着化工行业的成本也在不断抬升,是否会影响化工产品的盈利?

谢楠:正如李老师所指出的,原油是全球大宗商品之王,其价格变动对于化工品价格波动也极为显著。它对化工行业盈利的影响需要具体分析。从近期看,原油价格上涨更多是经济向好背景下需求回暖,对于企业而言,产销是上行的,另一方面,化工产品价格可看做是原材料成本加上一个附加利润,附加利润来自于企业对行业下游的议价能力以及同行企业的竞争力,这方面其实并不随着原油价格波动而改变,同时化工品成本在终端消费品价格占比很小,价格上行对于需求的抑制较小。所以对化工企业而言,大部分的原油的上涨周期中,特别是缓慢、稳步上涨的周期中,化工企业都是量价齐升,盈利能力均会改善。

李迅雷:化工行业的研究有一定门槛,一方面是专业性较强,另一方面是门类繁杂,行业下游涉及吃穿住行,细分产品众多。在做研究的时候,如何去选择细分领域?

谢楠:确实,化工行业细分领域很多,细分领域的景气差异其实是仁者见仁智者见智的。我提供一种思路,2020年以来,疫情对全球经济和供应链、产业链形成显著扰动,国内的供给和需求在恢复的过程中,但海外的供给和需求掉到了坑里,到2021年,随着疫苗的推广,海外的供给和需求恢复的确定性是更强的,但同时也要看到国内的供给和需求,恢复到一个相对位置后,再向上的空间是比较小的。

因此,2021年,全球供给集中在国内、需求集中于海外的产业链,供需改善的幅度会更为显著,具体产品的话,以纺织服装为代表的可选消费,景气度的确定性会更强。

李迅雷:化工行业中包括万华化学等优质上市企业的展现了较强的阿尔法属性,作为传统的周期性行业,如何看待这些龙头企业的成长性问题?

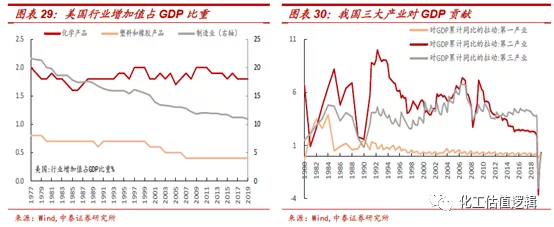

谢楠:这一点可以从两方面理解。首先化工行业是一个肥尾行业,对比发达国家的产业演化轨迹可以发现,美国制造业增加值占GDP比重存在肥尾效应,2010年以来制造业在国民经济中的占比趋于稳定,而在这之中,化学产品对GDP的贡献稳定,塑料和橡胶制品对GDP贡献在2000年后有所下滑,但近十年依旧维持稳定的水平。从这个角度看,我国化工行业尽管已从增量市场转向存量市场,但存量规模的庞大体量和对整体经济的拉动作用不容小觑。而且,化工企业的竞争壁垒根植于对材料的理解和应用,可以适应于每一代的技术变革,回顾过去100年前,化工行业的龙头仍然是巴斯夫、杜邦等。

此外,化工产品的繁杂之下,其合成机理、装置运营的经验存在通用性,给予了优秀企业非常广阔的发展空间。以万华化学为例,作为行业标杆,我们复盘它之前的历史会发现,2009年、2010年之前,它是以MDI为单一代表产品实现规模化的扩张;2010—2015年之后,开始以MDI为中心,向聚氨酯板块进行扩展,建设石化项目开始向上游产业链发展;现在,它又开始通过石化产业链反哺做新材料,因此,优质企业能够不断的进行横向和纵向的延伸实现长期的成长。所以说,只要社会对材料的需求是不停止的,优秀化工企业的发展之路可谓是星辰大海!

李迅雷:近几年化工龙头企业所展现出的阿尔法属性,是否也和行业竞争格局的明显改善有非常大的相关性呢?

谢楠:李老师的观点一直见血,我们在研究中也发现,作为经济发展的最小单元,企业发展和行业竞争确实存在相辅相成的关系。十三五以来,我国环保政策持续收紧,化工行业作为重点,落后产能被不断清退,政府对于化工项目也更加慎重。最典型的就是“退城入园”政策,以化工大省山东为例,山东省化工园区数量从整治前的199家整合到85家,数量下降了58%,且不再新增,如有新增就是建一撤一,行业进入门槛陡然增高。从企业自身发展,化工龙头企业的人才以及技术储备较尾部企业有明显的优势,如万华化学2019年人均薪酬高达26万元,2015-2019年薪酬复合增速达8.9%,相比于其他行业龙头非常强的竞争力。

因为企业的盈利能力强,就越有动力进行新的技术储备,进而保障长期的发展。在这些因素共同推动下,化工行业的竞争格局正在摆脱之前企业多产能杂技术层次不齐的无序竞争,走向龙头集中的有序格局。以A股上市企业为例,十年前,固定资产规模前5的企业贡献了全行业12%的净利润,而2019年,固定资产规模前5的企业净利润总额占到全行业的38%。

李迅雷:我们知道全球500强里有很多的化工类公司,那么国内化工企业的长期成长空间或者天花板又在哪里呢?

谢楠:我认为国内化工企业的成长还有非常大的空间,可以从两方面来探讨这个事情。一个是总量,我们知道,巴斯夫是全球的化工龙头企业,2020年营业收入超过700亿美元,对比国内的化工龙头万华化学,其化工业务营收体量在100亿美元附近,至利润端,我觉得差异会更大,经过这些年的发展,国内具备完善的产业链体系优势以及工程师红利,化工企业的建设、运营成本是低于海外企业,因此利润端的空间会更高。

另一方面是附加值的提升。国内化工行业发展至今,大部分企业还停留在原料生产阶段,就是将产品以更低的成本生产出来,企业的研发也集中在工艺的改进优化上面,对于下游应用、渠道培育这些方面存在相当的不足,但是在未来,随着生活水平不断提升、产业不断升级,我们对高端材料需求一定会持续增长。在这个过程中,中国企业也一定是走海外的路径,从原料企业向材料企业进军,所以我们看到万华化学在持续与客户进行协同研发,如与匹克合作开发3D打印的鞋,与和三棵树合作做无水涂料等等。

李迅雷:最后,我们来讲讲碳中和。社会的发展离不开化工行业,但是“高耗能、高排放”又让化工的发展不那么友好,那么在碳中和的大趋势下,化工产业应该如何发展呢?

谢楠:是的,发展至今,化工已经渗透入我们生活的方方面面,单化学原料及化学品制造业又是我国六大高耗能行业之一。2018年化工行业的能源消费总量占我国工业整体的16%,其中合成氨、甲醇、烯烃/芳烃的能耗总量就占到全行业的四分之三左右。我们既不能因噎废食,更不能无限制的发展,去遗祸子孙。

化工行业要实现碳中和,可从三个方向入手:1)原料端:煤化工在中国有很强的成本优势和资源优势,因此提高能源利用效率是减少碳排放的重要举措,由于企业工艺和规模不同,行业平均能效水平低于“领跑者”10%-20%,将资源集中于优质企业就能够很好的降低碳排放。2)过程端:化工生产过程中涉及到煤、电、天然气等燃料,一个方向是降低能耗,另一个方向是减少过程中二氧化碳的排放,如碳捕获技术。3)产品端:生物基材料的普及可以减少化石能源的使用,生产过程也更加清洁环保,如PLA、生物柴油等。

(谢楠,中泰证券化工行业首席分析师,执业编号:S0740519110001。本硕博毕业于上海复旦大学,6年证券研究经验,曾获2020年新浪“金麒麟”最佳分析师。)

文章来源:微信公众号“李迅雷金融与投资”

原文标题:《如何看待化工行业的贝塔和阿尔法?》

文章作者:李迅雷、谢楠

智通财经进行编辑。

(智通财经编辑:韩永昌)

扫码下载智通APP

扫码下载智通APP