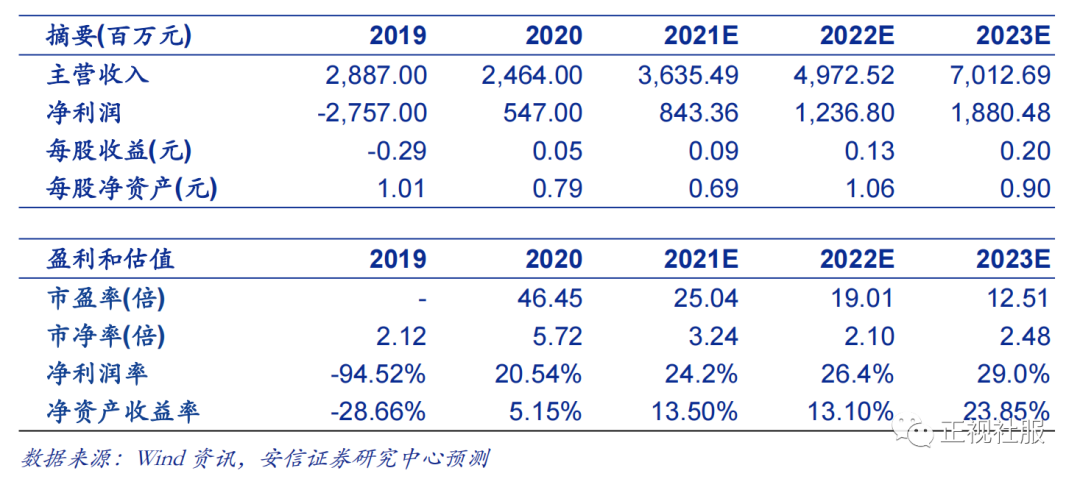

安信证券:四环医药(00460)医美+医药双轮驱动,创新打造医美医药领先企业

核心观点

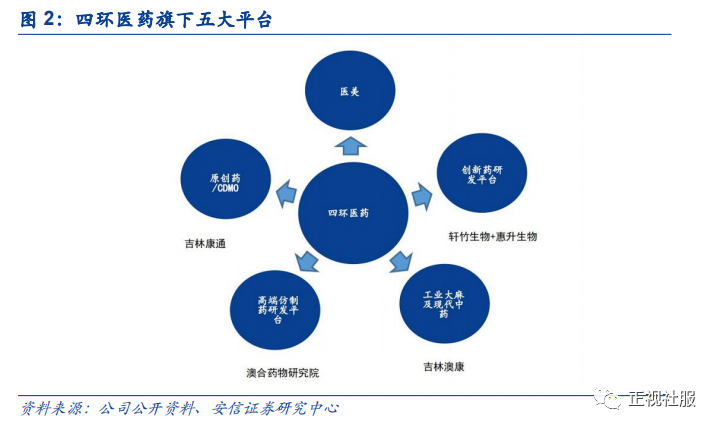

■ 医美+医药双轮驱动,创新打造医美医药领先企业:2006年成立,公司主要聚焦于心脑血管领域,2010 年在香港上市。2014 年公司与韩国Hugel 公司签署独家代理协议,并于2020年推出医美产品。公司以医美+医药双轮驱动,药品板块产品围绕心脑血管等五大领域进行布局,医美板块以肉毒素为原点,未来将推出玻尿酸、童颜针等医美产品,形成医美产品矩阵。

■ 医药工业:围绕精神神经、心脑血管、消化、抗感染、糖尿病等领域,积极布局创新研发。在售核心产品马来酸桂哌齐特注射液(克林澳)的新适应症(治疗急性缺血性脑卒中)已获批临床;甘草酸单铵半胱氨酸氯化钠注射液 2019 年进入医保,看好其销售快速放量;粉液双室袋产品具备避免输液污染、配液方便、不存在误配药风险等优势,看好其销售快速放量。

药品研发:以创新驱动,持续推动药品研发。四环医药(00460)通过轩竹生物和康明百奥两大平台全面布局小分子和大分子创新药的研发。轩竹生物在研项目有 14 项,全面覆盖肿瘤、代谢、抗感染等领域;四环旗下惠升生物专注于糖尿病及并发症药物,产品管线涵盖了胰岛素及其类似物、GLP-1 类似物、口服降糖药等;康明百奥在研项目有 12 个,主要布局创新双抗、双抗 ADC 等多功能抗体药物的研发。

通过投资并购和国际合作强化产品创新。近年公司通过投资济时生命科技、与印度熙德隆制药协议合作、与 Covance 长期合作、引入广东冠润和南靖惠及为北京锐业增资等方式,持续推行产品创新和国际化转型。打造工业大麻和现代中药全产业链基地。子公司澳康药业布局工业大麻和现代中药。工业大麻定位于高含量 CBD 药业和医用材料的研发和产业化发展。

■ 渼颜空间,战略切入医美大赛道。20年10月,四环医药独家代理肉毒毒素乐提葆获NMPA批准上市,成为第四个获准在中国上市的A型肉毒毒素。

我们认为,乐提葆竞争优势明显:

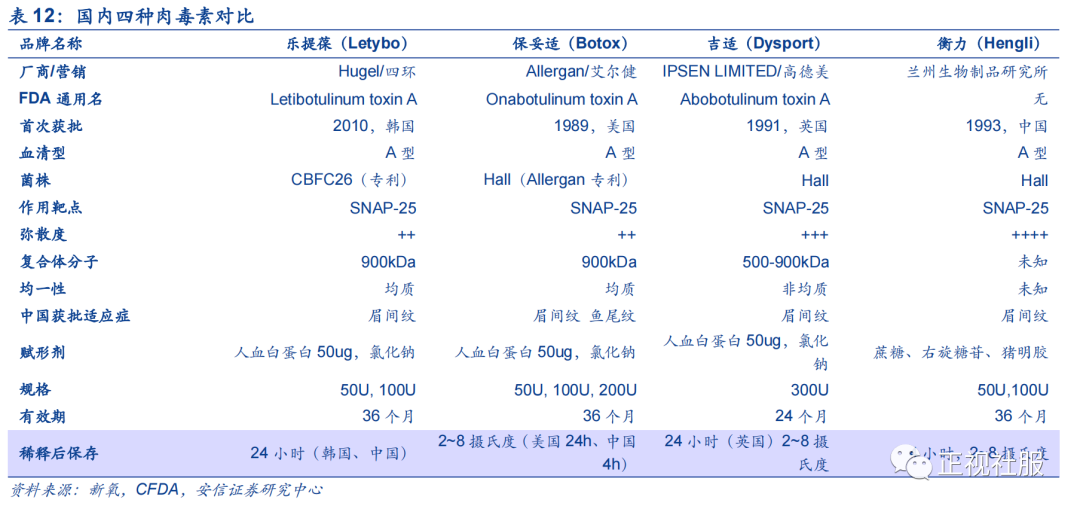

1)行货市场上具有高性价比:目前市面上肉毒素中,进口产品的产品力好于国产产品,主要体现在1) 进口产品所使用的蛋白质赋形剂为人血白蛋白,而国产产品为医用明胶,进口产品致敏性更低;2)从弥散度而言,进口产品弥散面积相对较小(乐提葆=保妥适<吉适<衡力),注射部位精准。从产品参数而言,乐提葆的临床效果与安全性和保妥适一致。

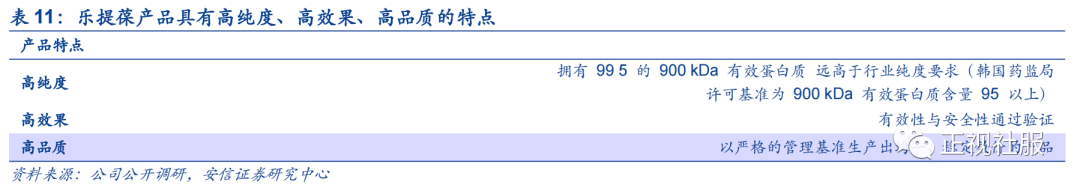

而从产品品质而言,乐提葆有99.5%的有效蛋白质含量,高纯度900KD蛋白,高于韩国药监局95%的标准。从价格区间带而言,乐提葆的价格在市场上处于衡力、保妥适的中间,为保妥适的6-7折,主打轻奢定位;

2)监管趋严,水货市场逐渐出清,乐提葆可收割部分水货市场:肉毒素类水货实际年消耗量是正规产品的5倍左右。水货市场上韩国“白毒”占据较大市场份额,“白毒”即为乐提葆在水货市场中的代称,已有较高认知。过去消费者机构选择水货产品主要是由于行货市场可选择产品较少,乐提葆可将部分过去偏好韩国肉毒素却苦于没有正规国内引进产品的消费者纳入麾下。同时随着监管趋严,水货出清,乐提葆可收割部分市场份额;

3) 韩国同类产品中的首个获准在中国上市,竞品仍在审批中且审批时间长,乐提葆拥有2-3年窗口红利期,具有卡位优势。肉毒素属于毒麻类药品属,一直以来我国对于肉毒素认证牌照审核十分严格,预计未来2-3年内,能获认证牌照的竞品有限,作为韩国同类产品中的首个获准在中国上市,其竞品仍在审批中且审批时间长,乐提葆具有卡位优势,可在未来2-3年窗口期中占领消费者心智;

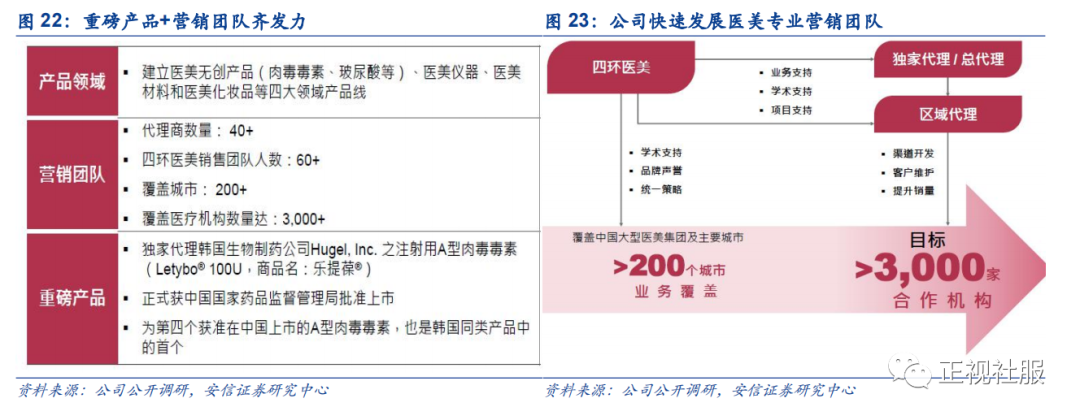

4)医美核心管理层具有丰富医美销售经验,专业营销网络覆盖200+城市。医美核心管理层于艾尔建和辉瑞等跨国医药和医美公司担任营销和培训要职于业内拥有超过10年的经验,主要管理层为2014年艾尔建全国销售冠军,获得艾尔建总裁奖在管理医美销售团队拥有丰富经验。根据公司公开调研,截至20年12月,已有销售团队人数60+,代理商40+,覆盖城市200+,覆盖医美机构800+。公司目标3年内取得中国正规渠道肉毒素30%以上的市场份额,预计21年全年乐提葆销量60万瓶。

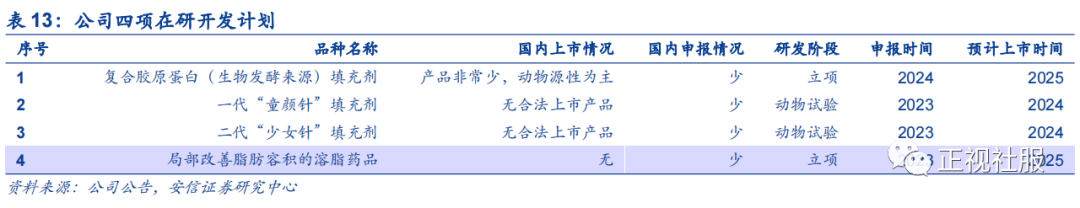

■ 公司多款重磅医美新产品将于三年内上市,形成强大产品矩阵。公司在美国南加州成立医美产品研究院,将海外拥有较高技术壁垒的医美新型技术于公司实验室进行转化,国内生产打造优质医美管线。管线内储备产品包括四环自研产品童颜水凝及所代理的Hugel 玻尿酸,目前集团已经开始其他医疗美容产品的临床试验,预计在不久的将来进一步实现产品多元化。在研10余款医美产品包括:1.胶原蛋白类产品;2.可吸收聚酯类产品:一代“童颜针”填充剂、二代“少女针”填充剂;3.局部改善脂肪容积的溶脂药品。

■ 投资建议:买入-A投资评级。基于未来公司业务发展战略,采用分部估值法与可比公司进行测算,公司2021 年净利润8.43亿元,目标市值346.86亿人民币(对应420.01亿港币),给予“买入-A”评级。

■ 风险提示:1) 医美产品渠道销售不及预期;2) 医药产品销售不及预期;3)带量采购政策变化;4)国际贸易环境风险。

1. 四环医药:医美+医药双轮驱动,创新打造医美医药领先企业

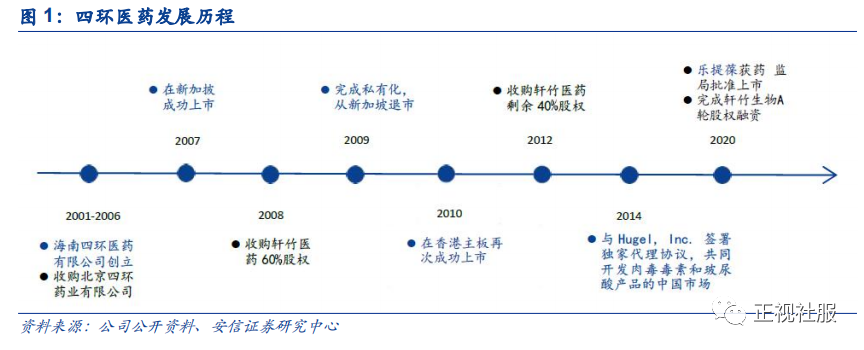

2001年,海南四环医药有限公司的创立。公司创建初期以市场营销为先导,其后创建海南四环心脑血管药物研究院,使市场开发和新产品研发并进,企业得以快速发展。之后通过收购、兼并等资本运作手段,进一步完善产业链,先后将北京四环制药、深圳四环医药等企业纳入四环医药旗下,发展成为集研发、生产和销售于一体的集团化医药企业。

2006年4月,四环医药控股集团在Bermuda注册成立,并于2007年3月在新加坡成功上市。2009年,为适应更大发展的需要,四环医药控股集团完成私有化,从新加坡退市,并于2010年在香港主板再次成功上市。

2014 年公司前瞻性地跟韩国Hugel 公司签署独家代理协议,战略切入医美赛道,共同开发肉毒素和玻尿酸产品在国内市场的注册工作,并于2020 年实现肉毒素产品乐提葆的获批上市,成为第四个获准在中国上市的A型肉毒毒素,也是韩国同类产品中的首个获准在中国上市的A型肉毒毒素。

目前,公司药品板块产品围绕心脑血管、中枢神经系统、新陈代谢、肿瘤及抗感染等领域,积极布局创新研发,已建成多个高效率的现代化生产平台,同步开展原料药、高级中间体、保健食品和CDMO 多板块业务。

2. 医药工业:围绕精神神经、心脑血管、消化、抗感染等领域,积极布局创新研发

2.1. 在售药品:形成覆盖心脑血管、消化、抗感染、代谢等领域的多元化组合

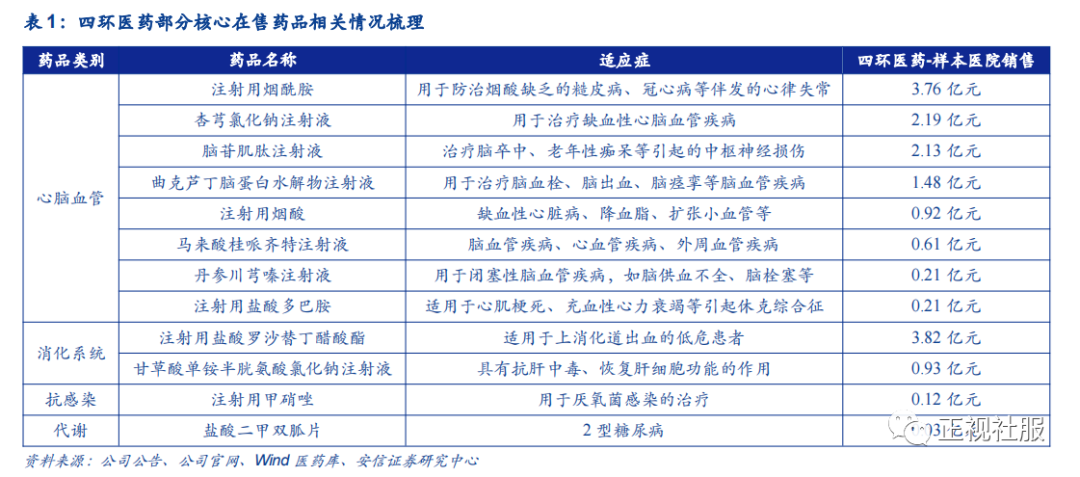

四环医药在售药品充分覆盖心脑血管、消化系统、抗感染、代谢等多个领域。在售核心产品包括马来酸桂哌齐特注射液(克林澳)、注射用烟酰胺(普扶林)、注射用盐酸罗沙替丁醋酸酯(杰澳)、甘草酸单铵半胱氨酸氯化钠注射液(回能)、粉液双室袋产品等。

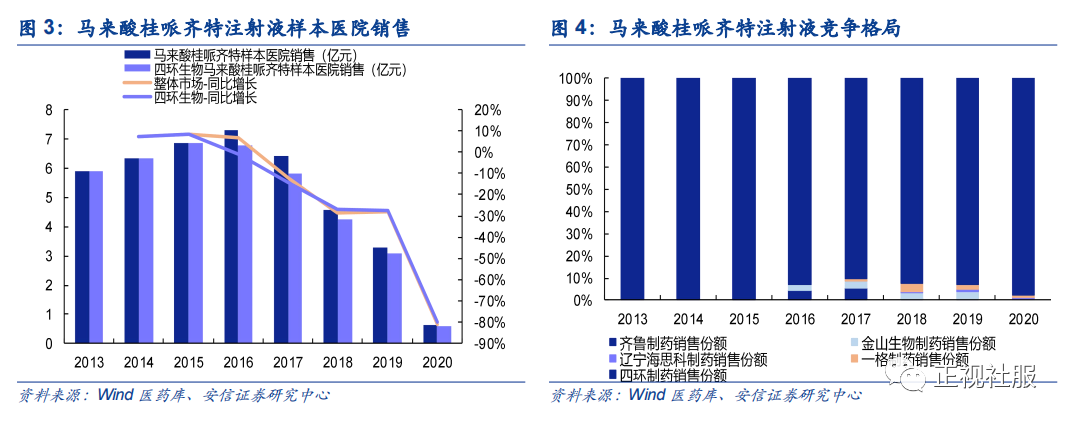

马来酸桂哌齐特注射液主要用于治疗脑血管疾病,根据Wind医药库数据,2020年样本医院销售为6267.88万元,同比下降81.03%,四环制药、一格制药的销售市占率分别为97.71%、1.04%。其中,2020年四环制药的马来酸桂哌齐特注射液实现样本医院销售6124.55万元,同比下降80.07%。目前,马来酸桂哌齐特注射液的新适应症(治疗急性缺血性脑卒中)已获批临床,未来有望凭借新适应症实现产品销售的大幅回升。

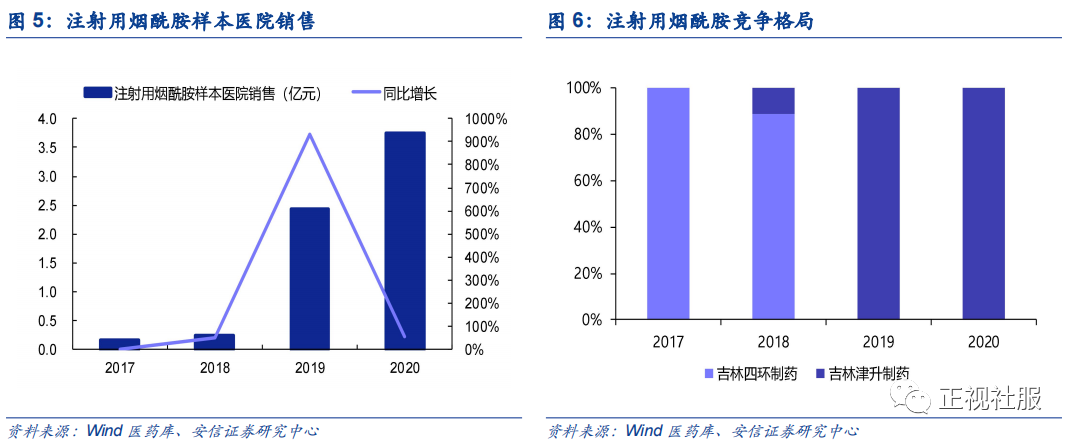

注射用烟酰胺主要用于防治烟酸缺乏的糙皮病、冠心病、病毒性心肌炎等伴发的心律失常。根据Wind医药库数据,该品种2020年实现样本医院销售3.76亿元,同比增长54.69%,公司的全资子公司津升制药占据100%市场份额。

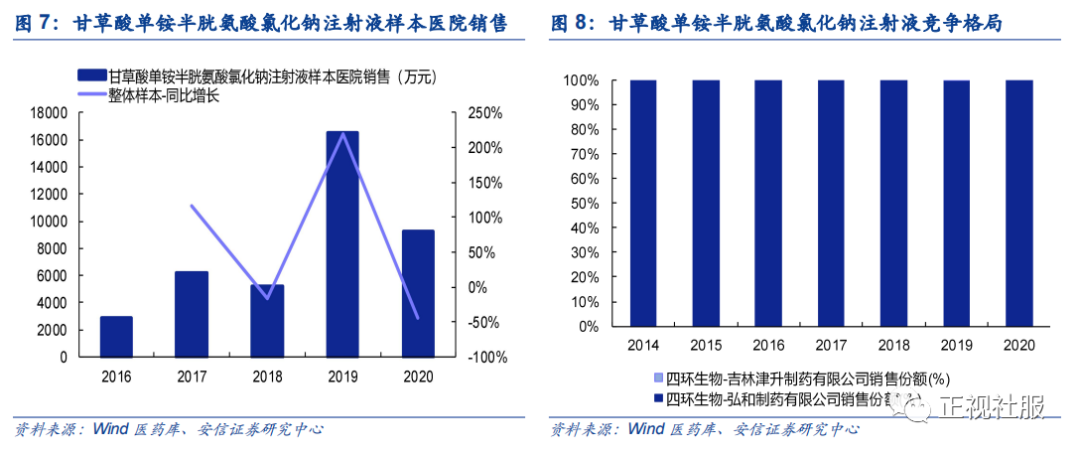

甘草酸单铵半胱氨酸氯化钠注射液具有抗肝中毒、降低谷丙转氨酶、恢复肝细胞功能的功效,主要用于慢性迁延必肝炎、慢性活动必肝炎、急性肝炎、肝中毒、初期肝硬化等治疗。根据Wind医药库数据,2019年甘草酸单铵半胱氨酸氯化钠注射液样本医院销售1.65亿元,同比增长218.47%,主要得益于进入医保后产品快速放量。2020年样本医院销售同比下降主要是疫情影响所致,看好2021年其销售恢复性增长。

公司拥有注射用头孢他啶/氯化钠注射液、注射用头孢地嗪钠/葡萄糖注射液、注射用头孢地嗪钠/氯化钠注射液、注射用头孢呋辛钠-氯化钠注射液4个国内独家粉液双室袋产品。目前国内非PVC软袋输液产品的使用率较低(仅为20%),且双室袋产品具备避免输液污染、配液方便、不存在误配药风险等优势,看好其销售快速放量。

2.2. 药品研发:以创新驱动的核心理念,持续推动药品研发

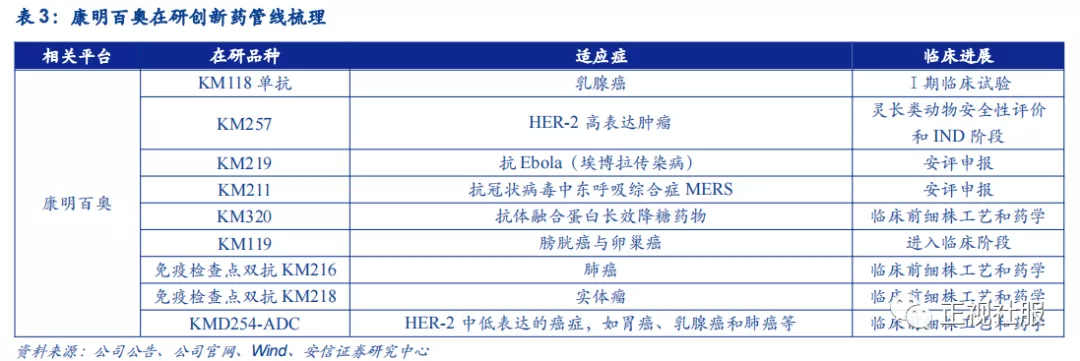

四环医药通过轩竹生物和康明百奥两大平台全面布局小分子和大分子创新药的研发。其中,轩竹生物在研项目有14项,全面覆盖肿瘤、代谢、抗感染等领域;康明百奥在研项目有12个,主要布局创新双抗、双抗ADC等多功能抗体药物的研发。

■ 轩竹生物:研发管线涉及肿瘤、代谢、抗感染等多个领域。其中,新一代半合成氨基糖苷类抗生素普拉佐米星已进入III期临床,其肾毒性风险有望显著低于前几代氨基糖苷类药物;新一代消化疾病用药安纳拉唑钠已完成III期临床入组,其药品安全性和症状缓解有望优于同类产品;核心产品吡罗西尼适应症为晚期乳腺癌,目前处于II期临床。

■ 康明百奥:公司致力于多功能抗体等药物的研发,核心产品KM257的适应症为HER-2高表达肿瘤,目前处于安全性评价和IND阶段;KMD254-ADC的适应症为胃癌、乳腺癌、肺癌等,有望成为国内外同类最优的双抗ADC药物。

四环医药进一步推进糖尿病产品布局和项目研发。四环医药子公司吉林惠升生物研发管线覆盖口服降糖药、二代三代四代胰岛素、GLP-1类似物等。其中,核心产品1.1类新药 SGLT2 抑制剂(加格列净)针对降糖降压、心肾保护,目前已进入III期临床试验;德谷胰岛素已进入III期临床试验,临床应用效果显著超越同类型基础胰岛素。

四环医药围绕精神神经、心脑血管、消化、抗感染等领域布局仿制药研发。公司的仿制药研发管线覆盖53个在研项目,近期重酒石酸卡巴拉汀胶囊(1.5mg和3.0mg)、左乙拉西坦片、加巴喷丁胶囊、小二复方氨基酸注射液(18AA-II)、左乙拉西坦注射用浓溶液获得药品生产批件,仿制药的研发进展顺利。

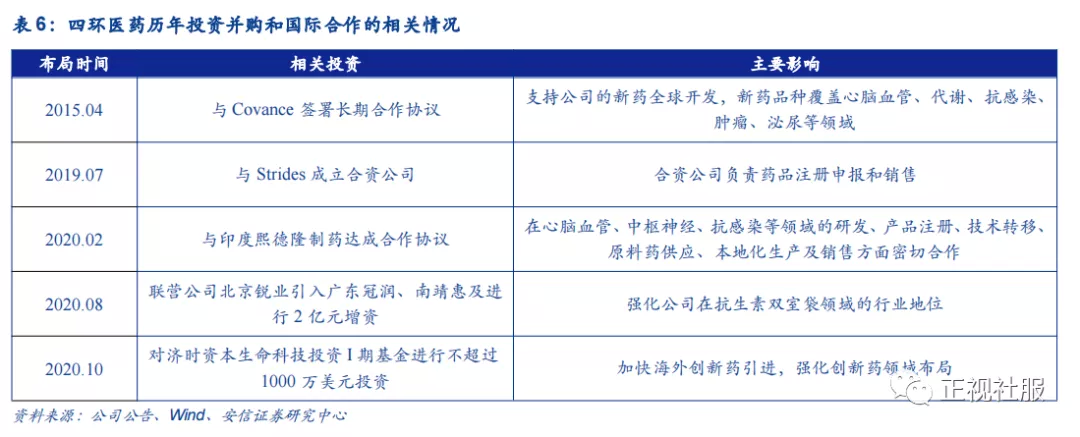

通过投资并购和国际合作强化产品创新。近年,四环医药通过投资济时生命科技、与印度熙德隆制药协议合作、与Covance长期合作、引入广东冠润和南靖惠及为北京锐业增资等方式,持续推行产品创新和国际化转型。

2.3. 打造工业大麻和现代中药全产业链基地

四环医药通过子公司澳康药业布局工业大麻和现代中药。其中,工业大麻方面,澳康药业定位于高含量CBD药业和医用材料的研发和产业化发展,致力于打造国内北方工业大麻第一的研产销平台。

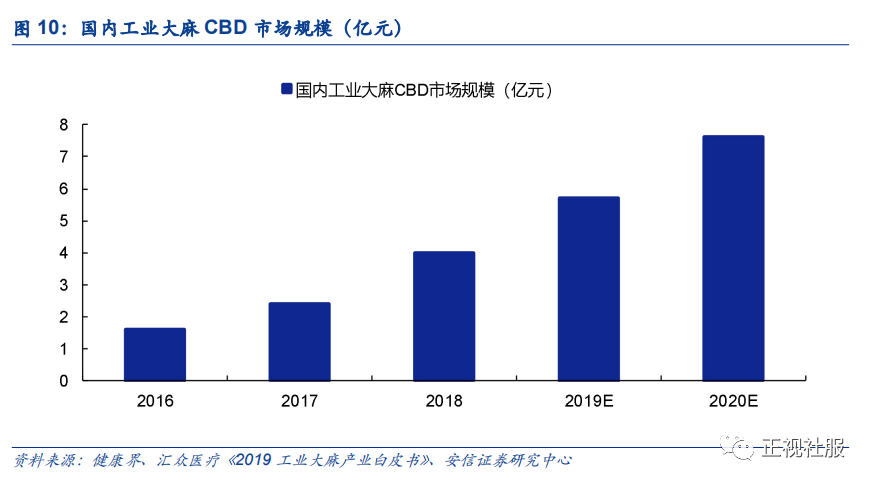

■ 工业大麻布局:根据汇众医疗《2019工业大麻产业白皮书》的数据,国内工业大麻CBD市场规模快速增长,2020年国内工业大麻CBD市场规模约为7.6亿元,同比增长33%。公司通过子公司吉林四环澳康药业布局工业大麻,对大麻在药品、医美、食品等领域进行产品开发。

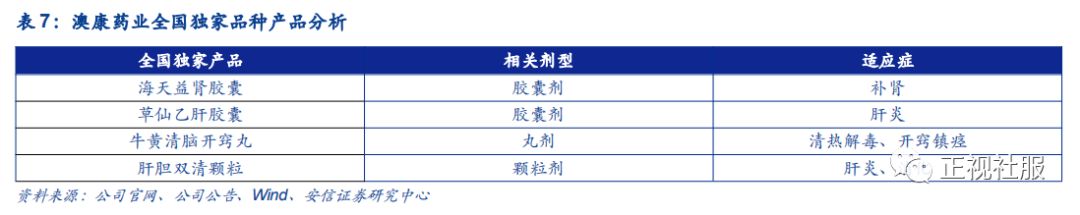

■ 现代中药布局:澳康药业164个批准文号的生产品种,其中包括128个国家医保品种,以及海天益肾胶囊、牛黄清脑开窍丸、草仙乙肝胶囊、肝胆双清颗粒等四个全国独家品种。

3.渼颜空间,战略切入医美大赛道

3.1. 市场广阔,增长迅速

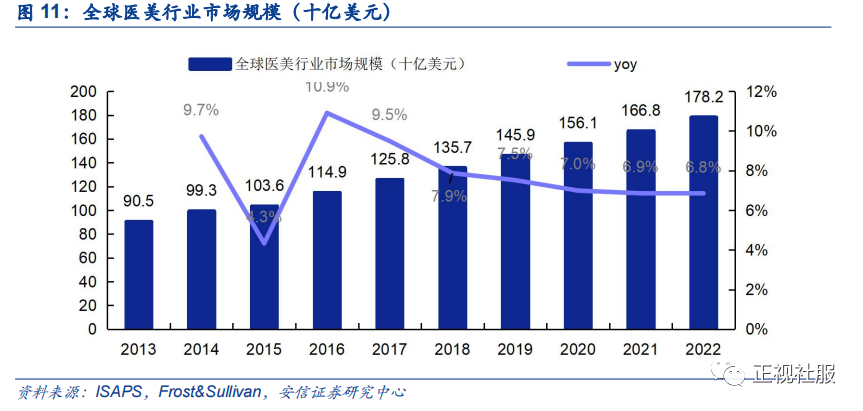

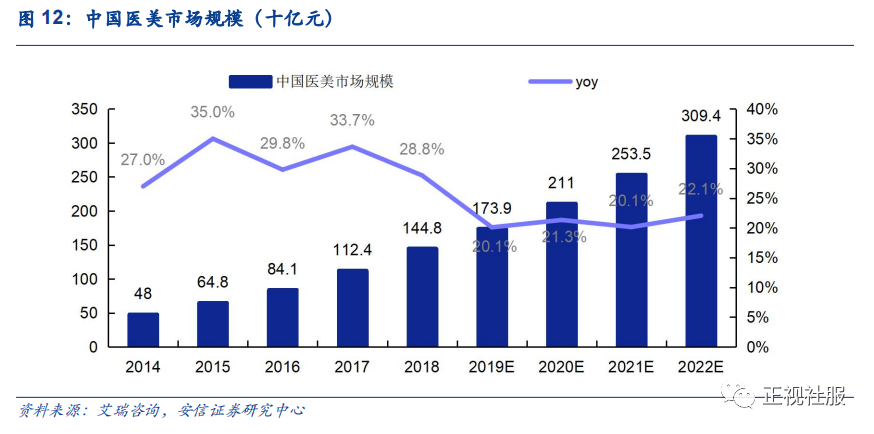

2014-2018年全球医美市场规模稳定增长,CAGR约8%,2018年市场规模达1357亿美元。我国医美市场近年来快速增长,年增速远超全球总体,达30%上下, 5年CAGR达31.79%,2018年市场规模达1448亿元人民币。

3.1.1. 全球市场规模达1357亿美元,非手术占比提升

全球规模稳定增长,2018年达1357亿美元。根据国际美容整形外科学会和弗若斯特沙利文的报告,2018年全球医疗美容服务市场总收入达到1357亿美元,同比增幅7.9%。未来预计保持8%左右的增速,2022年市场规模将达到1782亿美元。

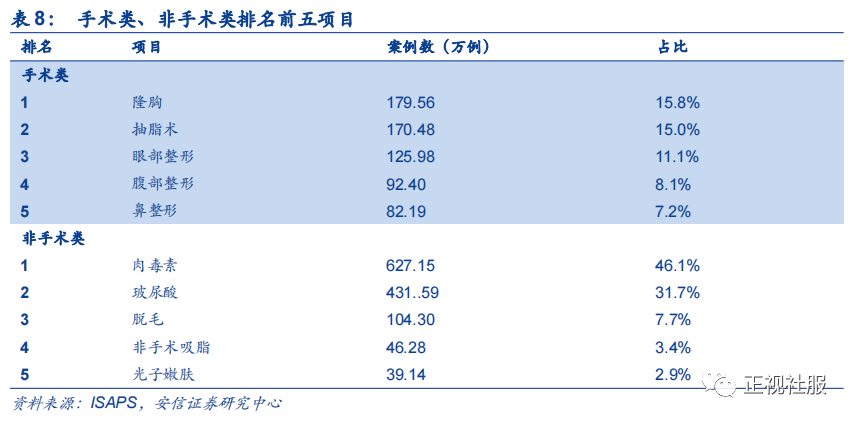

分项目看,全球非手术类项目案例数占比最大的为肉毒素,19年占比46.1%达627万例,玻尿酸排名第二,占比31.7%达432万例。

3.1.3. 中国市场规模增长迅猛,18年达1448亿,轻医美趋势显著

近五年行业规模快速增长,5年CAGR超30%,未来三年或进入行业调整期。近五年,中国医美市场快速增长,年增速保持30%上下,2018年市场规模达1448亿元,5年CAGR达31.79%。

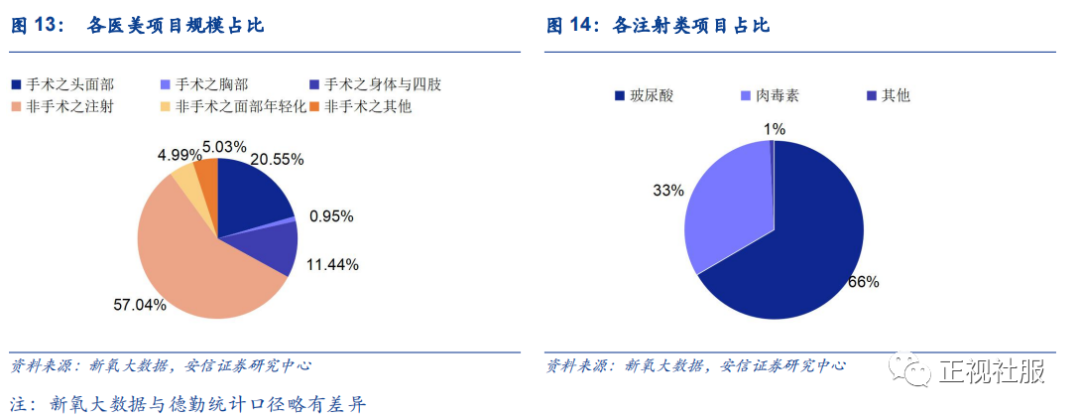

注射类项目市场规模约占行业总体近六成,其中玻尿酸最受欢迎。据新氧大数据预测,注射类医美项目市场规模行业占比最大,2019年约57.04%。其中,玻尿酸注射占比66%,肉毒素注射占比33%。

对标全球轻医美趋势,未来国内肉毒素注射市场空间广阔。与当前全球市场中非手术类项目案例数占比肉毒素大于玻尿酸不同,我国非手术类项目案例数占比中玻尿酸大于肉毒素。通常而言,玻尿酸注射主要用于填充塑型,而肉毒素注射则主要用于除皱瘦脸。而东亚人种五官结构相对于其他人种更为扁平,因此填充塑形类诉求更多。另一方面,我国医美产业相较于欧美日韩等发达地区而言发展较晚,愿意尝试医美项目的人群结构仍然以年轻人为主,而肉毒素的主要受众群体为具有抗衰需求的年龄稍长人群,其对于医美的接受程度仍然不高。对标全球,未来随着国内消费意识的转变、抗老需求大幅增长,国内肉毒素注射市场空间广阔。

3.2. 肉毒素针剂:医美界抗衰不二法宝,除皱+瘦脸能手

3.2.1. 除皱塑形类核心针剂产品,项目联合应用场景广阔

肉毒素针剂是除皱塑形类的核心针剂产品,除可满足除皱需求外,肉毒素适用于广阔的医美项目联合应用场景。我国肉毒毒素审批严格,正式认证仅四家,分别为:保妥适、衡力、吉适以及乐提葆;目前仍有7款肉毒素产品在申请资质进程中。

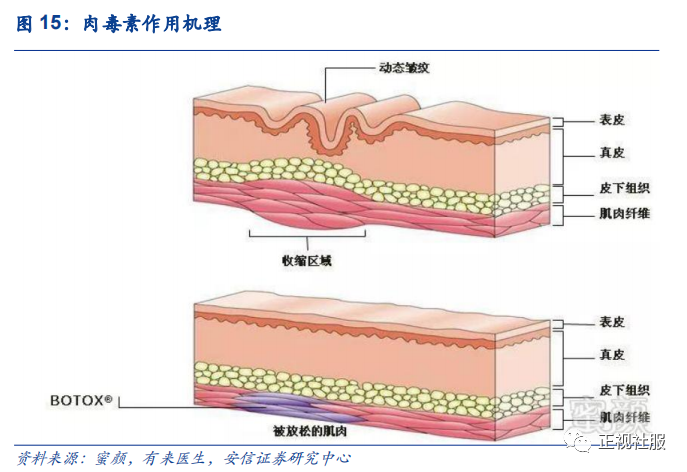

肉毒素又称肉毒杆菌内毒素,营销名称为瘦脸针、除皱针,注射方式为单点注射,注射部位为眼周、脸颊等,注射深度为真皮层。肉毒素作用于胆碱能运动神经的末梢,干扰乙酰胆碱从运动神经末梢的释放,阻断神经和肌肉之间的“信息传导”,以达到舒展皱纹的目的。肉毒素作用于胆碱能运动神经的末梢,以某种方式拮抗钙离子的作用,干扰乙酰胆碱从运动神经末梢的释放,使肌纤维不能收缩,肉毒素能阻断神经和肌肉之间的“信息传导”,致使肌肉松弛,暂时性释放对褶皱处皮下细胞长期施加的压力,以达到舒展皱纹的目的。肉毒素自注射后48到72小时开始起效,28天左右神经开始逐渐发芽,但此时肌肉还没有恢复,三个月左右肌肉开始逐渐恢复。注射肉毒素除皱的效果一般可维持3-6个月,皱纹复发后可再次注射,间隔时间在6个月左右为宜,如果经常注射的话,会导致神经麻木,严重的话会损伤面部神经。

3.2.2. 肉毒审批严格,国内正规认证产品仅四家

肉毒毒素审批严格,正式认证仅四家:2008年,原国家食药监局将其列入毒性药品。作为处方及毒麻类药品,肉毒毒素从流通到使用均受到严格管控。同时因相关产品技术壁垒较高,认证牌照审批严格,在前期申报工作完成后,还需进行Ⅰ、Ⅱ、Ⅲ期临床试验,其中Ⅲ期临床试验规模大,时间长,整体申报周期通常为8-10年。

目前CFDA仅批准四种注射用A型肉毒毒素,分别为国产的“衡力”、美国进口的“保妥适 BOTOX”、英国益普生公司生产的“吉适Dysport”以及韩国Hugel公司研发的“乐提葆 Letybo”。衡力由兰州生物制品研究所生产,1993年在中国获批用作新药,2012年才被批准用于整形美容,其在全国29个省份指定了77家经销商;

保妥适由美国艾尔建公司生产,2009年被CFDA批准用于美容,国药控股分销中心有限公司是其总经销,目前在全国30个省份指定了56家二级经销商;丽舒妥/吉适由英国益普生公司生产,丽舒妥/吉适于2009年在美国上市,最初用于治疗成年颈椎张力障碍(CD)和痉挛患者,2020年被CFDA批准用于整形美容;韩国生物制药公司Hugel, Inc.生产的「注射用A型肉毒毒素(Letybo 100U,商品名:乐提葆)」与2020年成功取得CFDA上市批准,是首个及唯一一个获得国家药监局上市批准的韩国肉毒毒素产品,在中国境内由四环医药独家代理的。

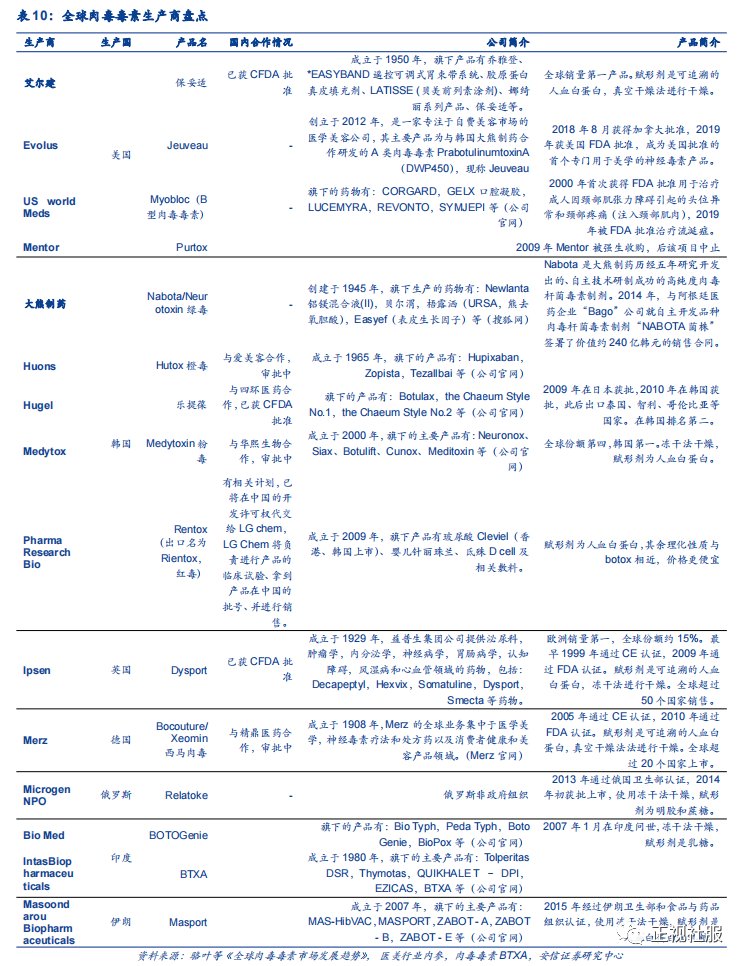

放眼全球,肉毒生产商蓬勃涌现。根据新浪医药,目前保妥适是全球市场份额最高的产品,全球份额曾经高达86%,现在仍有65%以上;此外,全球市场份额较高的还有英国的Dysport(英国Ipsen生产, 欧洲称Azzalure,德国的Xeomin(欧洲称Bocouture),和韩国的Neuronox(Medytox生产,其他地区称Meditoxin、Cunox、Botulift等)。

3.3. 四环医药:切入大医美赛道,布局肉毒素+玻尿酸等医美产品

我们认为,乐提葆竞争优势明显:1)行货市场上具有高性价比:乐提葆产品力可对标保妥适,价格处于衡力与保妥适之间;2)监管趋严,水货市场逐渐出清,乐提葆可收割部分水货市场;3) 韩国同类产品中的首个获准在中国上市,竞品仍在审批中且审批时间长,乐提葆拥有2-3年的窗口红利期,具有卡位优势。

3.3.1. 四环医药代理乐提葆:肉毒素国内首获批,产品力拔尖

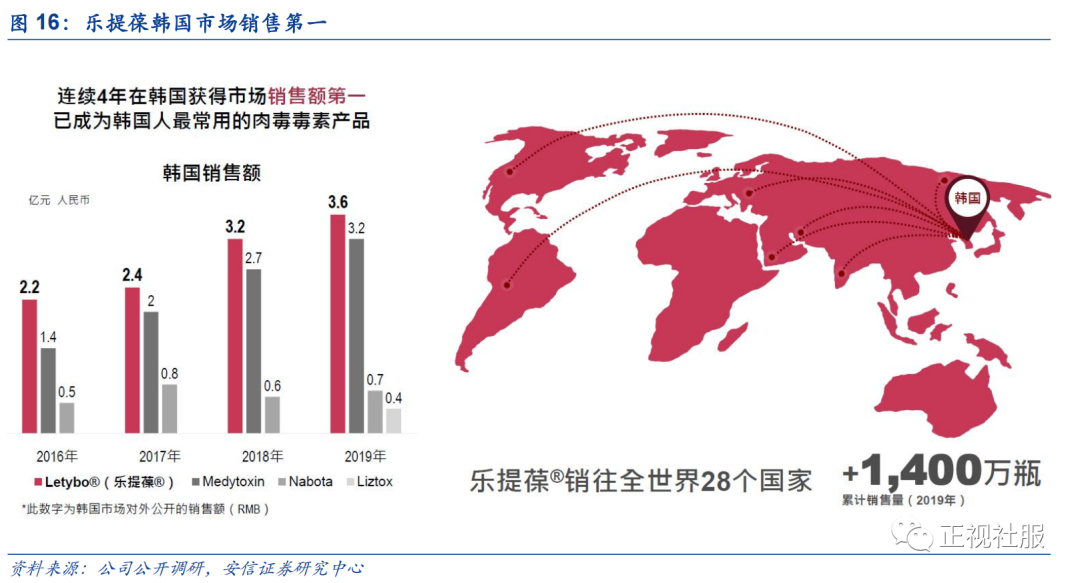

2020年10月,四环医药独家代理肉毒毒素乐提葆获NMPA批准上市,成为第四个获准在中国上市的A型肉毒毒素。产2014年与韩国韩国生物制药公司Hugel,签署独家代理协议,共同开发肉毒毒素和玻尿酸产品的中国市场。2020年10月27日Hugel,之注射用A型肉毒毒素(Letybo®100U,商品名乐提葆®)正式获中国国家药品监督管理局批准上市。乐提葆拥有99.5%的900kDa有效蛋白质,远高于行业纯度要求,在韩国市场市占率达42%,也是韩国同类产品中的首个获准在中国上市的A型肉毒毒素。

乐提葆产品具有高纯度、高效果、高品质的特点。根据公司公开资料,预期未来五年中国的肉毒毒素产品销售将呈爆发式增长,2025年正规渠道销售额将达到 125 亿人民币,公司目标3年内取得中国 30%以上的市场份额。根据公司公开调研,公司目标21年全年乐提葆销量60万瓶,其出货价格约为1200元/瓶,参考同业友商及韩国本土售价,我们合理推测其毛利率水平在70%-80%,净利率水平约为30%-40%。

乐提葆产品主打高性价比轻奢地位。目前市面上4款肉毒素中,进口产品的产品力好于国产产品,主要体现在1) 进口产品所使用的蛋白质赋形剂为人血白蛋白,而国产产品为医用明胶,相比之下进口产品致敏性更低;2)从弥散度而言,进口产品弥散面积相对较小(乐提葆=保妥适<吉适<衡力),注射部位精准。从产品参数而言,乐提葆的临床效果与安全性和保妥适一致。而从产品品质而言,乐提葆有99.5%的有效蛋白质含量,高纯度900KD蛋白,高于韩国药监局(KFDA)95%的标准。

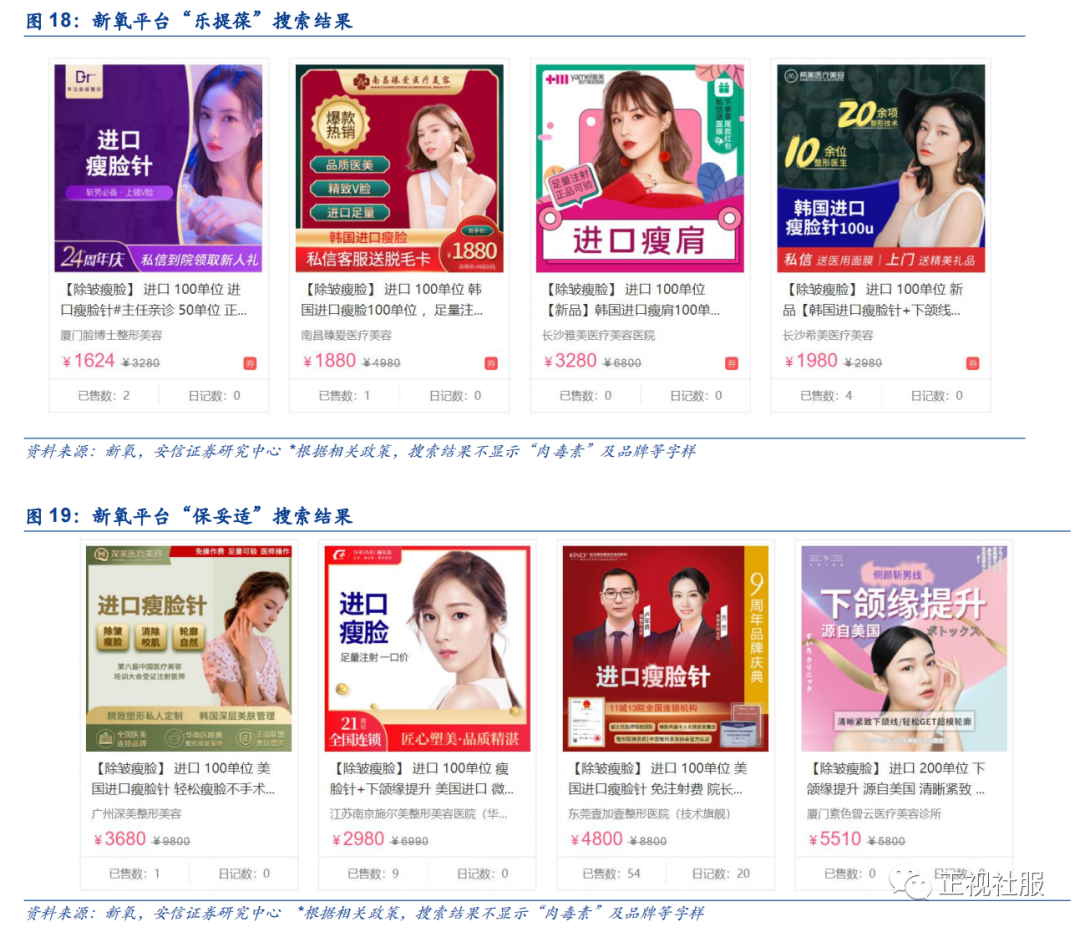

从价格区间带而言,以100U产品为例,新氧平台上国产衡力的定价一般为1000元左右,而进口保妥适与吉适定价一般为4000元左右,乐提葆的价格在市场上处于衡力、保妥适和吉适的中间,基本为保妥适的6-7折,主打超高性价比。作为定位轻奢的肉毒产品,乐提葆主要面向的消费人群为Z时代年轻人,在医美渗透逐渐下沉的趋势背景下,乐提葆产品主打高性价的定位可迅速在行货市场上吸引一大批忠实用户。

三期临床结果表明,乐提葆与保妥适安全性和有效性并无差别。临床结果表明,注射乐提葆4周后,临床疗效比对照组高 7.45%,而8周后乐提葆有效率为72.03%。安全性方面,两个产品在轻度不良反应,严重不良事件及药物相关不良事件上无统计学差异。

竞品仍在审批中且审批时间长,乐提葆具有卡位优势。肉毒素属于毒麻类药品属,一直以来我国对于肉毒素认证牌照审核十分严格,其周期往往相较于其他医美产品更长。预计未来2-3年内,能过获批审核肉毒素认证牌照的竞品有限,作为韩国同类产品中的首个获准在中国上市,其竞品仍在审批中且审批时间长,乐提葆具有卡位优势,可在未来2-3年窗口红利中占领消费者心智。

目前其他韩国肉毒素均在审批中。大熊医药于2019年12月开始在中国对其产品Nabota进行三期临床试验;Huons与爱美客签署合作协议,目前已获得测试批准;Jetema与爱美客签署合作协议,负责国内的资质注册审批工作。

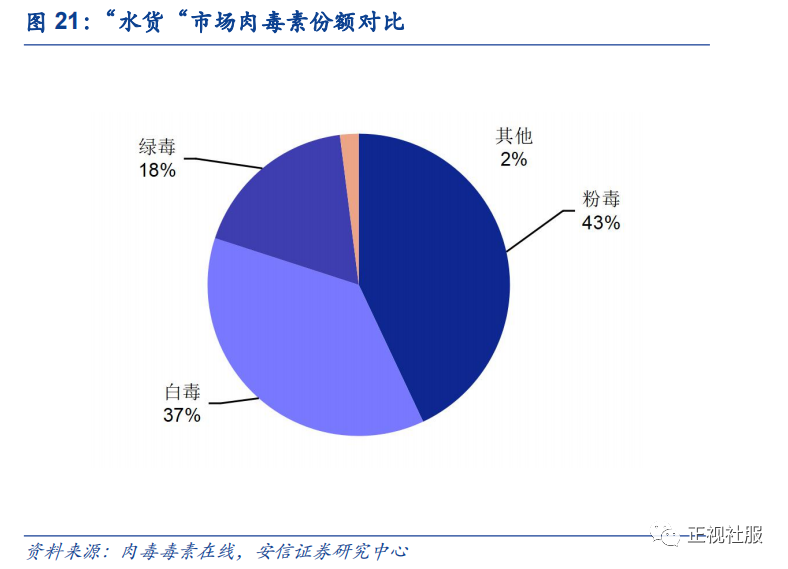

3.3.2. 韩国同类产品中首款国内上市,收割部分水货市场可期

韩国同类产品中首款国内上市,已在国内具有知名度。根据中国整形美容协会提供的数据,国内市场上销售的玻尿酸和肉毒素类产品70%由假货和水货构成,实际年消耗量是正规产品的5倍左右。根据肉毒素在线数据,肉毒素“黑市”中,韩国进口的“粉毒”、“白毒”和“绿毒”占据最大市场份额,其中“白毒”即为乐提葆在水货市场中的代称,其产品在水货市场上已有较高认知。

过去消费者和医美机构选择水货产品主要是由于行货市场可选择产品较少,仅有保妥适和衡力两款,而韩国肉毒素其产品力与保妥适相近,价格又具有明显优势。作为首款韩国同类产品中在华上市的肉毒素产品,乐提葆不仅在现有行货市场上具有高性价比的竞争力,在水货市场中也能将部分过去偏好韩国肉毒素却苦于没有正规国内引进产品的消费者纳入麾下。

行业政策趋严,推动水货市场不断萎缩,乐提葆可迅速收割部分水货市场。从2008年国家将A型肉毒素列入毒性药品管理开始,不断加强对肉毒素行业的监管, 2019年国家七部门联合开展全国范围的非法医疗美容监管行动。

随着行业监管趋严,肉毒素市场竞争将越来越规范,水货假货市场有望萎缩。随着水货假货的逐渐出清,原本对于该类产品的消费者需求逐渐向正品市场转移,而原先在水货市场消费使用过韩国产品的顾客处于对产品的熟悉和认可,往往会转向行货市场上具有产品保证力的韩国产品,而乐提葆无疑是该类顾客首选的产品。

韩国合作方助力,从源头控制水货流入国内市场。韩国生物制药公司HUGEL日前在上海成立法人“Hugel Shanghai Aesthetics”,HUGEL上海法人下设教育中心,面向中国医美行业从业人员进行理论教育,定期举行学术讨论会等活动。四环与Hugel合作深度绑定,Hugel国内可助力四环在国内对水货市场进行监管,并从韩国源头进行水货流出控制。

3.3.3. 渠道铺设:乐提葆美丽绽放,专业营销网络覆盖200+城市

核心管理层具有丰富医美销售经验。核心管理层于艾尔建和辉瑞等跨国医药和医美公司担任营销和培训要职于业内拥有超过10年的经验,主要管理层为2014年艾尔建全国销售冠军,获得艾尔建总裁奖在管理医美销售团队拥有丰富经验。根据公司公开调研,截至2020年12月,已有销售团队人数60+,代理商40+,覆盖城市200+,覆盖医美机构800+。

3.3.4. 未来医美布局:多款重磅新产品于三年内上巿 ,形成强大产品矩阵

公司多款重磅新产品将于三年内上市,形成强大产品矩阵。在美国南加州成立医美产品研究院,将海外拥有较高技术壁垒的医美新型技术于公司实验室进行转化,在国内生产,打造四环医美自己的优质医美产品管线。

自研方面,四环医美自研产品童颜水凝有望于2022年底上市;合作方面,公司将推进与韩国Hugel及其他国际一线医美产品生产企业进行更密切和深入的战略合作,将海内外优质医美产品快速带入中国市场。根据公司公开资料,公司所代理的韩国 Hugel , Inc 厂家的玻尿酸正在审批过程中,此外,公司还将通过国外产品代理、引进国外技术转化和自主开发的方式上市更多产品。

根据公司公告,目前集团已经开始其他医疗美容产品的临床试验,预计在不久的将来进一步实现产品多元化。公司在研10余款医美产品包括:1.胶原蛋白类产品;2.可吸收聚酯类产品:一代“童颜针”填充剂、二代“少女针”填充剂;3.局部改善脂肪容积的溶脂药品。

4. 投资建议:盈利预测与估值

投资建议:买入-A投资评级。我们基于未来公司业务发展战略,采用分部估值法与可比公司法进行测算,公司2021 年净利润8.43亿元,目标市值346.86亿人民币(对应420.01亿港币),给予“买入”评级。

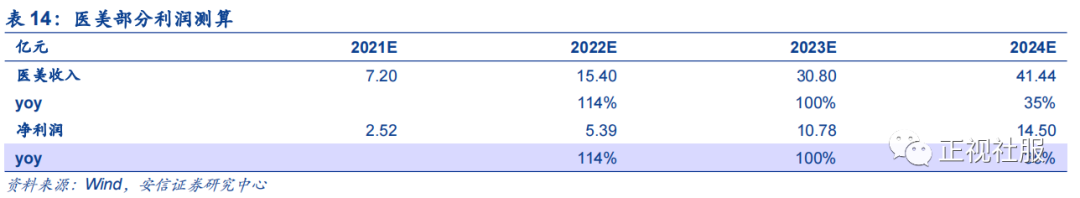

医美部分:1.乐提葆销售收入和净利润增长快速,预计今年可销售60万瓶,3年内占领国内30%肉毒素市场;2.此外,四环旗下其他医美布局逐渐兑付,增厚中长期医美板块利润。3. 前期乐提葆市场推广营销费用较高,随着后期品牌建立,公司利润率将有所上升。预计2021-2023年医美板块分别实现营收7.20亿元、15.40亿元、30.80亿元,预计2021年医美板块贡献利润2.52亿元。

乐提葆2021 年起投放市场,由于港股市场暂无可比医美上游产品公司,选取A 股相关公司为可比公司,考虑到四环为经销代理商且A股与港股估值体系不同,估值给予0.6倍折价。参考可比上市公司估值情况,给予2021年66.07倍估值,医美业务对应188.69亿元。

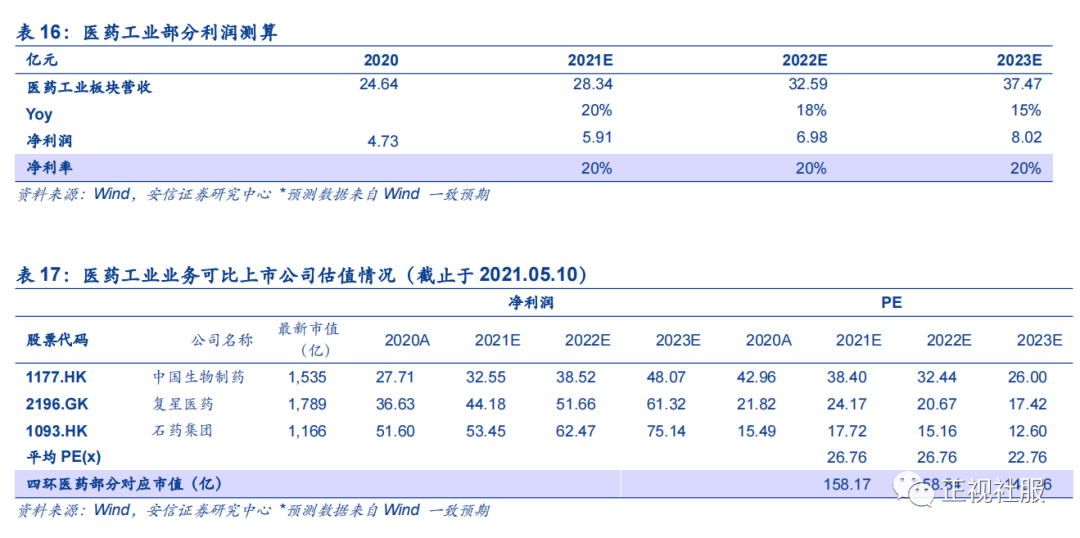

医药工业:预计2021-2023年医药工业板块分别实现营收28.34亿元、32.59亿元、37.47亿元。按照20%净利率测算,预计2021年医药工业板块贡献利润5.91亿元。参考可比上市公司估值情况,给予2021年27倍估值,医药工业业务对应158.17亿元。

5. 风险提示

1) 医美产品渠道销售不及预期:公司产品主要通过自身销售团队和经销商销售给医疗机构,并由医疗机构的执业医师为客户进行注射,不能完全排除部分经销商在销售、推广公司产品和部分医疗机构及其执业医师在使用公司产品过程中可能存在不符合公司合规经营管理体系或相关法律法规的行为,这可能会影响公司的品牌形象。

此外,部分媒体会出现公司所在行业下游客户的负面报道,不论上述报道是否属实或者经过确证,均可能影响消费信心,包括公司在内的行业上游厂家会因此受到不利影响。

2) 医药产品销售不及预期:医药工业产品销售不达预期,也将对公司业务发展带来一定的不利影响。

3) 带量采购政策变化:医药工业产品在带量采购中未中标,或带量采购政策发生变化,公司的盈利能力将受到较大影响。

4) 国际贸易环境风险:由于公司医美产品为代理韩国产品,一旦国际贸易环境发生变化,公司将受到一定影响。

本文选编自“正视社服”,作者:安信商社研究团队;智通财经编辑:李均柃

扫码下载智通APP

扫码下载智通APP