海通国际: 乳制品终端需求强劲,盈利进入上行通道

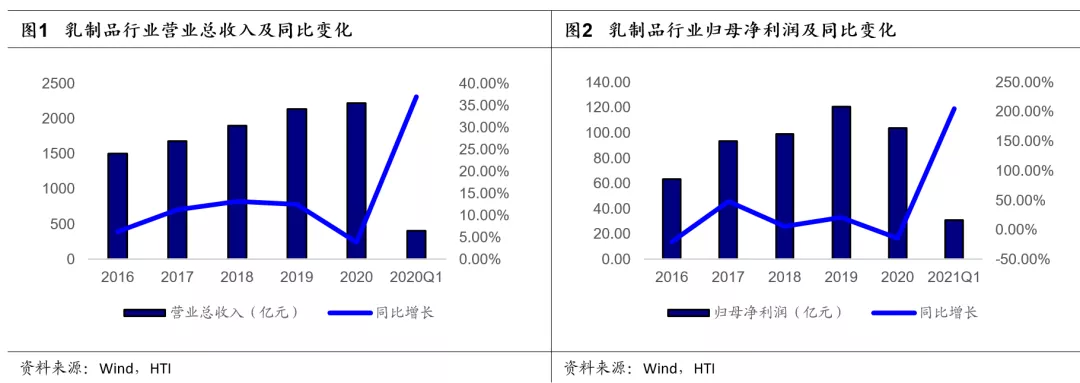

2020年乳制品行业快速复苏,2021年景气度加速上行。从收入角度看,2020年乳制品行业10家重点公司实现营业总收入为2217.27亿元,同比增长3.88%;2021年Q1乳制品行业总营收为407.60亿元(不包含蒙牛乳业(02319)),同比增长36.93%,相较于2019年增长21.92%。20Q1由于重大公共卫生事件影响,乳制品企业面临巨大的经营困境,随着事件影响逐步消散,乳制品需求快速提升,由于消费者健康化意识的增强,乳制品行业从快速复苏走向景气度上升新周期。

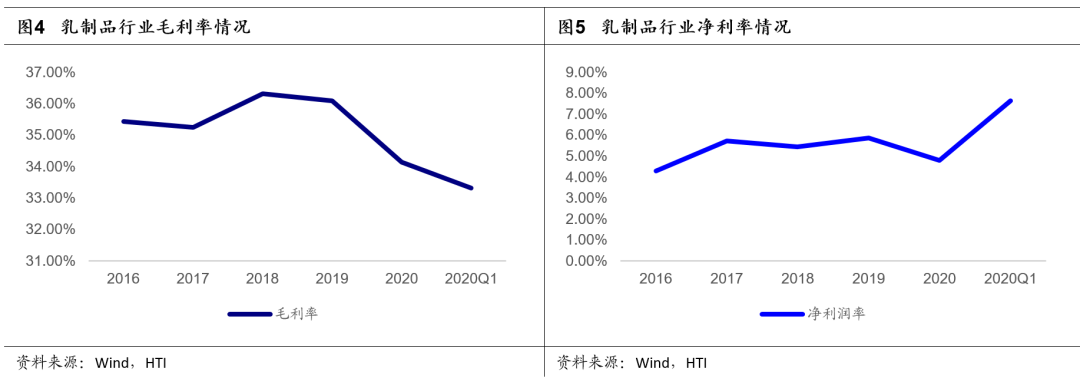

原材料成本上涨压力,盈利出现阶段性压缩。从盈利能力角度来看,2020年乳制品行业归母净利润为104.04亿元,同比降低13.80%;21Q1乳制品行业归母净利润为31.12亿元,同比增长205.05%,较19Q1增长21.08%。2020年行业毛利率为34.14%,同比降低1.95pct;21Q1行业毛利率为33.31%,同比减少2.28pct,相较19Q1降低4.06pct。2020年行业净利润率为4.81%,同比降低1.07pct,21Q1行业净利润率为7.64%,同比增长3.97pct,相较19Q1年降低0.40pct。

2020年乳制品板块毛利率、净利率均有所下滑,主要原因包括:

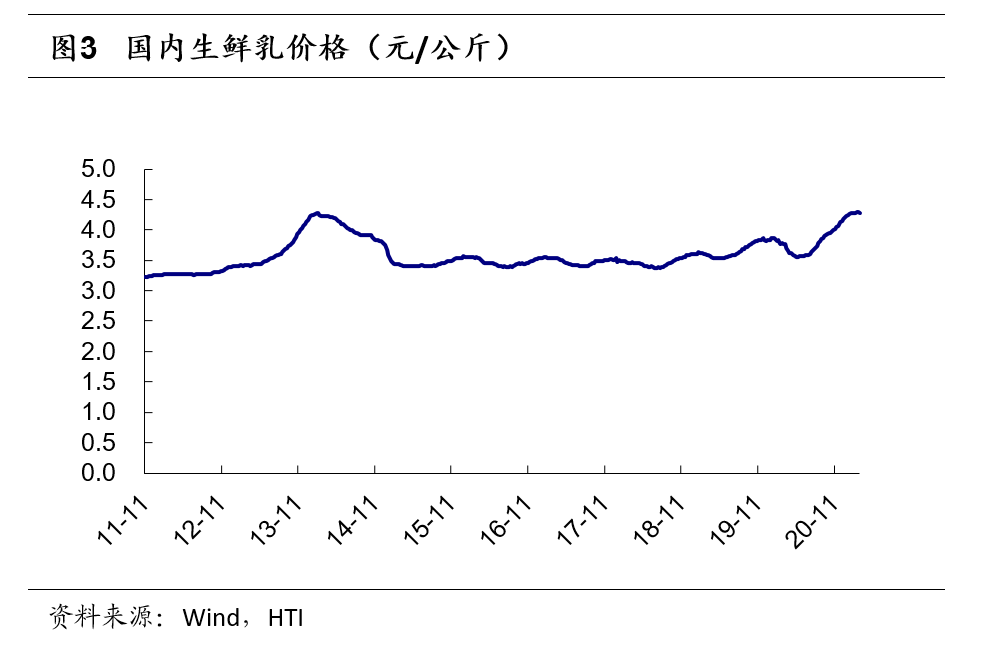

1、下游需求景气度提升,原奶供需关系进一步失衡,导致原奶价格大幅上涨。

2、重大公共卫生事件导致部分具备送礼属性的高端产品销售面临压力,产品结构不理想。

3、2H20新鲜度促销比较多,大比例的买赠促销直接影响毛利率水平。

4、部分企业执行新收入准则,将部分销售费用计入营业成本。

21Q1行业盈利能力出现显著改善,尽管原奶及包材成本仍维持在较高位置,但是下游需求旺盛,乳企通过直接提价、提升产品结构、减少促销等方式缓解成本上涨压力毛利率显著提升。

从费用率角度来看,由于收入准则调整影响,大部分乳企销售费用率下降幅度较大。当下乳制品行业集中度持续提升,无论是从行业发展阶段还是各家公司发展战略来看,在常温品类持续的、大规模费用投放已不复存在,我们预计未来常温品类竞争格局显著改善,乳制品企业盈利能力进入上行通道。

营运效率有所提升,基本恢复到19年同期水平。从应收账款周转率的角度看,21Q1大部分企业营运效率显著高于20Q1同期水平,相较19年也有所提高,企业经营效率进一步改善。

乳制品行业再次进入成长周期。2020年对中国乳制品行业是关键性的一年,健康化的消费意识进一步催生中国消费者对乳制品的需求,消费观念的转变是行业长期景气度上升的基石。对于内部结构而言,消费升级、高端化、差异化的产品需求和不同品类结构性差异仍是长期趋势。对于企业,以收入和市场份额为主要目标的发展战略将有所改变,理性市场竞争,提升盈利能力,实现企业健康发展将成为共同诉求。

由此我们判断乳制品行业将处于长期景气度上行阶段,企业盈利能力会有显著提升,收入与利润的良性增长构建乳制品板块长期驱动力。短期来看,上游原奶价格以及包材成本上升影响乳企盈利能力,但是龙头企业在原材料上行的背景下,通过加速产品结构升级,提升费用使用效率以及提价等手段,完全有能力消化成本上涨压力,对于短期盈利能力无需担忧。

投资建议:乳制品终端需求强劲,企业通过产品升级、减少促销或提价的手段消化原材料成本上涨压力,常温品类竞争格局优化,销售费用率有望稳中有降,企业盈利能力进入上行周期,我们继续推荐整个乳制品板块。

风险因素:食品安全问题、新品推广不及预期。

本文选编自“海通国际研究部HAI”,作者:闻宏伟;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP