全球都在通胀 为什么日本还在通缩?

全球通胀危机四伏

在超宽松的货币政策及超常规的财政政策之下,通胀压力正从美国向全球蔓延,一些主要经济体,尤其是新兴市场国家,已经采取了缩减购债或加息的方式应对物价上涨。

即使在此前经济低增长的发达国家,也出现了极为强烈的通胀信号。四个月前欧元区通货膨胀率还在零附近,目前已升至1.6%,超过了疫情前的水平。具体看,只有希腊和葡萄牙还处在通缩水平,以德、法为代表的欧洲经济增长引擎已经见证了2%以上的物价指数,立陶宛、斯洛文尼亚等东欧国家也正在经历欧债危机以后最凶猛的通胀回升。

欧洲央行执委会成员施纳贝尔认为,德国今年的通货膨胀率可能会显著上升,甚至会超过3%。IMF在4月中旬的报告中预测称,整个2021年,欧洲大陆的物价都将居高不下,目前受经济疲软抑制的通胀率,预计将在2021年将小幅上升1.1个百分点,至3.1%,超过欧央行2%的通胀目标。

然而,全球通胀过程中不是没有例外。在日本,依然看不到通胀的踪影。

日经225回吐年初至今涨幅背后

正如本周早前的一篇见智研究宏观分析文章所言,美国4月超预期的CPI对全球股市形成了强大的冲击波。

继昨夜美股大跌后,周四亚太股市及欧洲股市相继重挫。最惨的日经225指数收跌2.49%,本周累计重挫6.5%,回吐今年全部涨幅。随后,欧洲主要股指也全线低开,欧洲Stoxx50指数跌1.33%、英国富时100指数跌1.40%、德国DAX指数跌1.35%。

可以看到,日本股市受通胀冲击波的影响最为严重,但奇怪的是,该国仍在面临通缩阴影。根据日本央行在4月底的最新利率决议,预计2021财年核心CPI为0.1%,此前为0.5%,均远低于2%的通胀目标。日本央行行长野田东彦表示,实现2%的通胀目标还需很长时间,因为手机费用削减将严重压制2021财年的CPI。

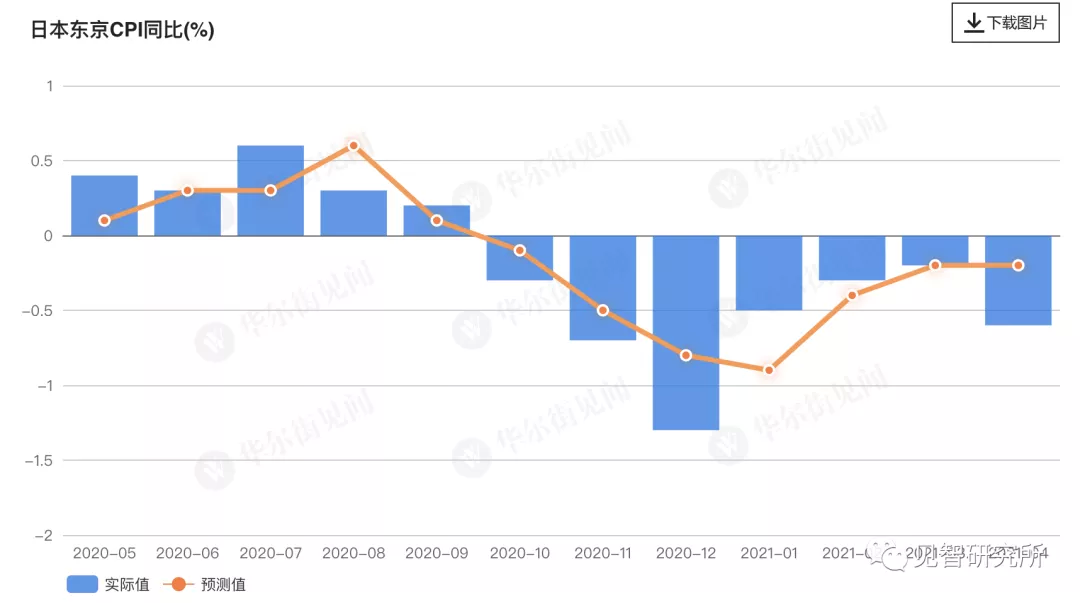

自去年10月以来,日本CPI指数一直处于负值。4月日本CPI同比-0.6%,前值-0.2%,预期值-0.2%。自4月起,CPI数据将把手机费率降价效应纳入考虑,同时日本又一次因为疫情爆发进入紧急状态,疫苗接种也进展缓慢。这些都抑制了通胀的回升。

可以看出,目前的物价并不会对日本央行的宽松货币政策形成威胁,但日经225指数依然出现了连日重挫。这与资产价格严重高估有关。

2月的见智研究会员文章《日经225:比纳斯达克更离谱的泡沫》就曾分析过,日经225回到30年前高位,但支撑因素只有货币因素:

为什么说日经225是比纳斯达克更离谱的泡沫?一是当前日经225指数市盈率在40倍附近,这一估值水平低于纳斯达克,但显著超过其自身2004年以来的历史均值。二是相对其他国家,日本经济面临更严重的问题:第三波疫情重症和死亡病例创新高,疫苗尚未开始接种,又不愿实行社会封锁而放弃经济增长,而摆脱疫情影响后仍要面临低利率叠加低增长、低通胀的局面。

在本轮通胀冲击波之前,3月的日本央行利率决议就删除了6万亿日元年度ETF购买目标的表述,只是承诺仅在“必要时”介入,在政策转向后,日本央行3月仅有3天购买了ETF,4月只购买了1次,5月迄今更是完全没有,远低于去年每月六天的平均水平。也就是说,唯一支撑日经225创30年新高的货币政策已经开始退潮。

同时,日本的疫苗接种及经济重启仍看不到光明。根据Our World In Data统计的数据,截至4月26日,日本的疫苗接种只覆盖了其1.6%的人口,而完整接种疫苗的人数更是不到1%,仅有0.7%。由于审批异常严格且完全依赖进口,日本的疫苗接种本就落后,马上还要面临东京奥运会将带来的境外病毒入侵风险。在此预期下,日经225的大幅回撤就不难理解了。

长期通缩阴影仍然笼罩

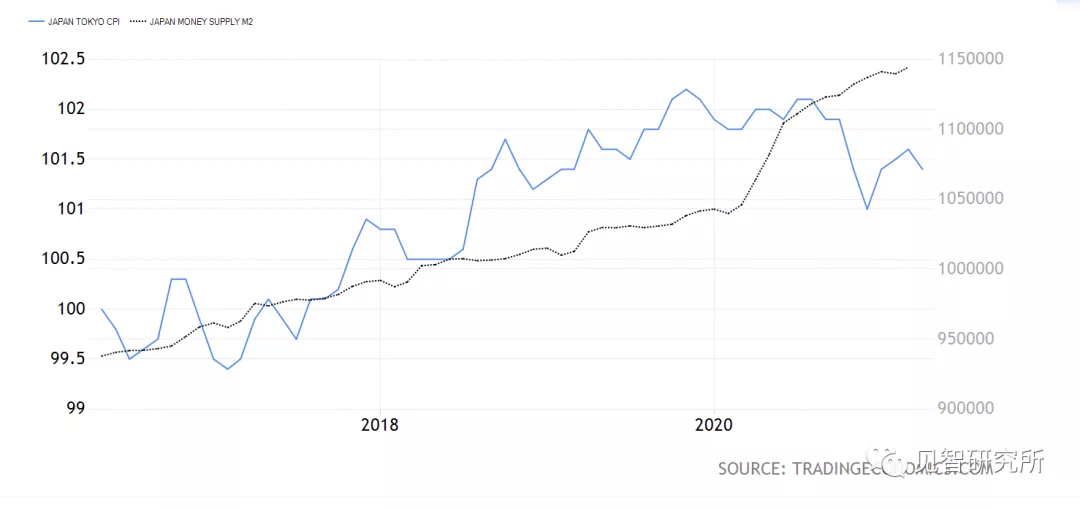

自1990年代泡沫经济破灭以来,日本一直饱受通缩阴影的困扰。30年来,日本央行的资产负债表扩张了大约15倍,但日本CPI仅有不到10%的累计涨幅,其中大部分上涨是在2012年以后贡献的。去年以来,疫情又一次对CPI形成了打击,中断了2012年以来艰难的经济增长和物价爬坡进程。

同期,日本的资产价格也没有随着信用货币扩张而大幅上涨。三大都市圈的房价指数,目前仍为上世纪80年代中期的水平,日经225指数也只是在日本央行购买ETF的刺激下才时隔30年终于回到历史高点,近来又出现大幅回撤。

回顾长达20多年的通缩,日本物价主要受到三个层面的抑制因素。一是贸易全球化带来的廉价消费品,二是人口老龄化、少子化不断压低的社会消费需求,三是互相掣肘的财政政策及货币政策。

前两个因素对于欧洲一些经济体也同样适用,但后一个因素是日本特色。疫情以来,日本央行也启动了量化宽松,同期日本政府也出台了财政刺激,其中也有直接给居民发钱的项目,这与美联储和美国白宫的动作几乎一致。

然而,疫情没有阻断日本政府提高消费税的进程,日本财务省提出,计划征收“新冠复兴税”,准备在疫情结束后将消费税从目前的10%上调到15%。历史上,加税一次次回收了冗余的货币流动性。

泡沫经济破灭以来,日本的货币政策与财政政策之间存在一种互相掣肘的默契。而过去30年日本私营部门贷款总量几乎没有任何的增长,私营部门债务占GDP的比例则持续下降。也就是说,虽然信用货币是覆水难收,日本却一直在做这件事。

虽然日本央行大举印钞,日本政府也大肆举债,但这些钱大多数都用于金融体系流动性和稳定性的维护以及日益增加的养老金支出,企业与居民手中的钱并没有增加多少。

不过这30年间,日本的海外投资却在不断扩张,既有国家投资,也有私营部门投资。日元汇率国际化,日本资本账户实现完全对外开放,资本全球化流动也对日本国内的通胀起到了一定的抑制作用。

即使度过疫情,日本经济也依然要面临以上这些因素的制约。并不是一次货币放水和财政扩张,就能改变其现状。

本文选编自“华尔街见闻APP”,作者:岳嘉;智通财经编辑:李均柃

扫码下载智通APP

扫码下载智通APP