供需分离之下,港股的需求侧改革

摘要

历史上,三万点构成了恒生指数重要的心理关口和阻力位置。这反映的实质是港股由于“供需分离”所产生的固有局限性,使其不可避免地与由美国所主导的全球金融市场周期产生共振。因此,综合考虑了估值因素和全球流动性的风险溢价指标,对恒指位置的判断能起到较好的指示作用。长远来看,港股通、QDII等内资占比的逐步上升或将逐步驱动港股的“需求侧改革”。

一、港股属于典型的离岸市场,供给与需求相互分离

1.供给侧:内地企业已经占据绝对主导地位。从存量维度看,内地企业的总市值占比已经接近全市场的八成水平;从增量维度看,内地企业是香港最重要的新股来源。因此,港股本质上是对内地企业进行定价的市场。

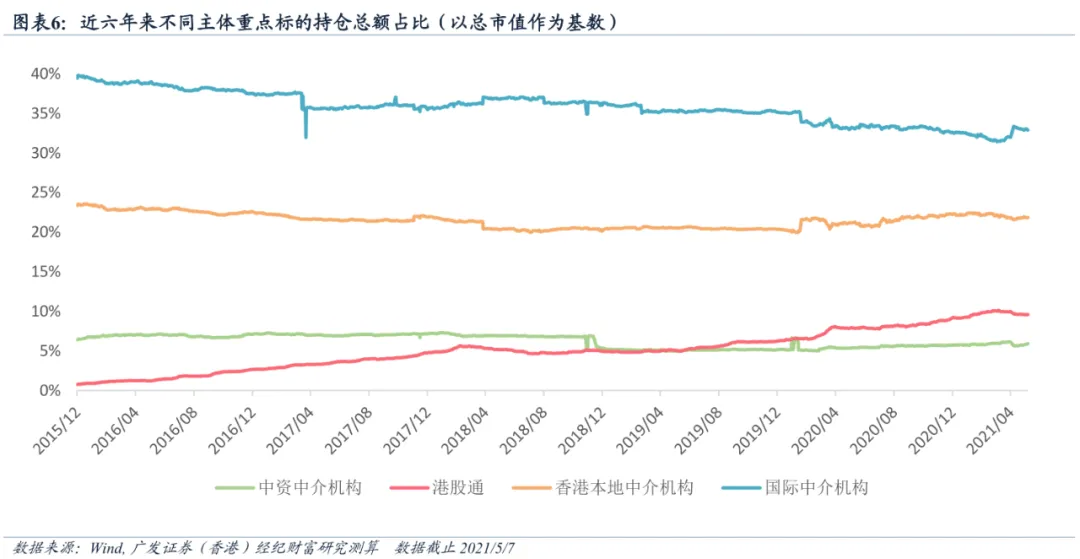

2.需求侧:作为典型的离岸市场,港股的重要特征是资金来源地的多元化。在Wind口径测算的重点股票持仓市值中,国际中介的持股占比最高(33%),过去数年波幅较大;港资中介占22%,波动与国际中介的关联度高;港股通约9%,处于持续上升的状态;中资中介约6%,后续影响力有望提高。

3. “供需分离”的特性使港股不可避免地与由美国所主导的全球金融市场周期产生共振,难以走出独立行情。

二、供需分离特征下,风险溢价指标的指示作用良好

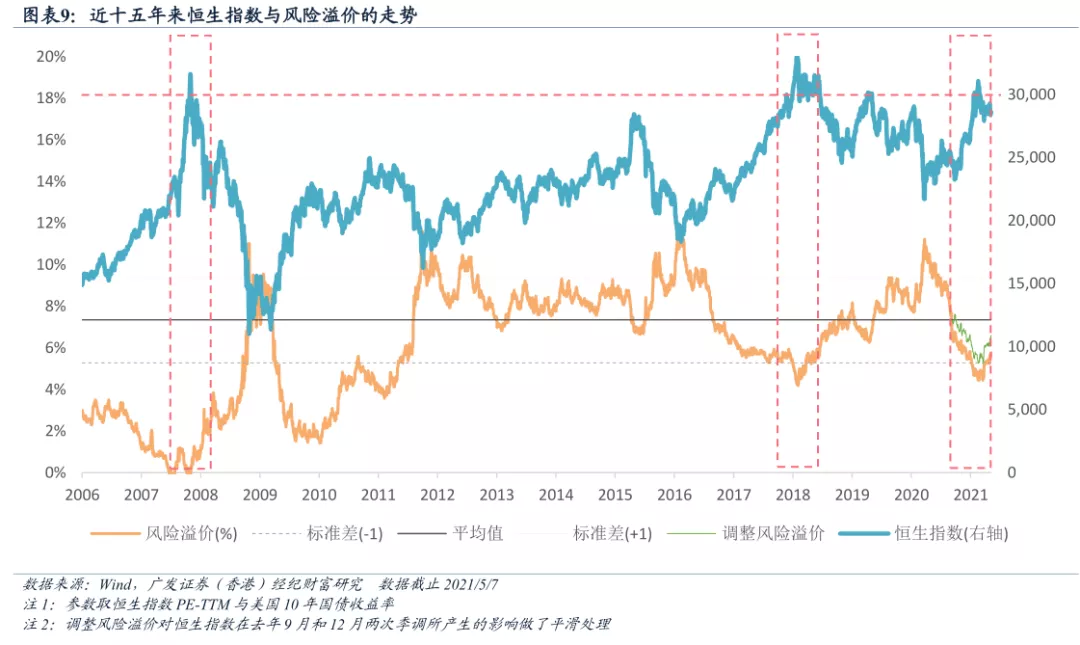

风险溢价指标综合考虑了市场的估值水平和流动性因素,对于指数相对位置的判断能起到较好的参照效果。过去恒指三次突破三万点之时,隐含的风险溢价都降至了历史中枢位置下1倍标准差位置,表明市场投资情绪出现了过热的迹象。其后,恒指的快速回落与风险溢价的大幅抬升往往同步发生。因此,风险溢价过低是一个较为危险的信号。

风险溢价由1/PE与无风险收益率(Rf)两个部分构成,两者存在着内在联系,对应经济周期的不同位置。国债收益率与经济增速呈现正相关关系,而PE与经济增速则并非严格的正向关系(如复苏前期)。由于1/PE的弹性大于国债收益率,因此1/PE的变动方向对风险溢价的走势往往起主导作用。由于今年美债收益率大概率仍将在2%以下稳步回升,港股全年的β机会都不强。“重个股、轻指数、轻行业 ”,寻找高置信度个股α机会的策略,将更加重要。

三、长期展望:港股的“需求侧改革”

一般而言,要想驱动港股这类离岸市场的指数β,一个重要的前提是全球几大在岸市场的流动性出现外溢。这种外溢既可能是因流动性过剩、在岸市场估值过高的“被动溢出”,也可能是追寻优质投资机会的“主动为之”。其中,外资兼具主动与被动两种属性,而南向资金则更多地具备主动进入的特征,因而也愿意给予港股优质标的更高的定价和更大的试错空间。

从一个更长的时间维度来看,随着存量占比的不断提升,内资的影响力有望进一步增强,进而推动港股降低对外资的依赖度,也逐渐带动本港资金的投资风格转型,摆脱旧有的路径依赖。这可以被称之为港股的“需求侧改革”。

风险提示:疫情出现不可控恶化、恶性通货膨胀

进入正文

历史上,三万点构成了恒生指数重要的心理关口和阻力位置。2007年底和2018年初,恒指曾两度突破该点位,但其后均迎来了较大幅度的下挫;2021年初,在南向资金的带动之下,恒指再度站上了三万点大关,但2月中旬后随着美债收益率上升,全球金融市场皆出现大幅调整,港股的表现也被显著拖累。

纵观三次三万点的“得而复失”,既有各自背景的差异,也存在着共通之处,背后反映的实质是港股这个离岸市场由于“供需分离”所产生的固有局限性:供给侧内地企业占据主导,但需求侧中外资仍占据相当比重——这使得港股深受美债收益率的波动影响,不可避免地与由美国所主导的全球金融市场周期产生共振,难以走出独立行情。因此,综合考虑了市场整体估值水平和全球流动性因素的风险溢价指标,对于指数相对位置的判断能起到较好的参照效果。从一个更长的时间维度来看,由南向资金、QDII等内资资金占比上升而驱动的“需求侧改革”,或有望推动港股生态的改变。

一、港股属于典型的离岸市场,供给与需求相互分离

1. 供给侧:内地企业占据绝对主导地位

所谓供给侧,指的是市面上流通的港股标的。从公司主营业务的来源地出发,供给侧可以被分为两个维度进行分析:

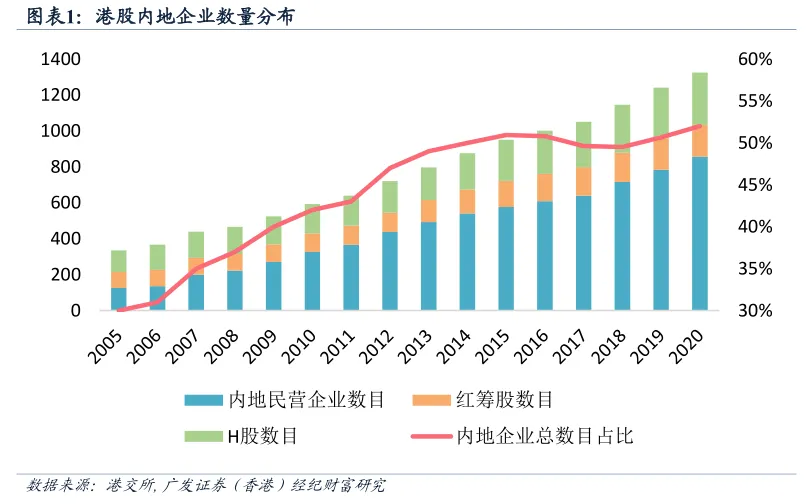

(1)存量维度:从港股市场现有的股票来看,内地企业在数量上已经占据了“半壁江山”、总市值占比更是接近八成水平;

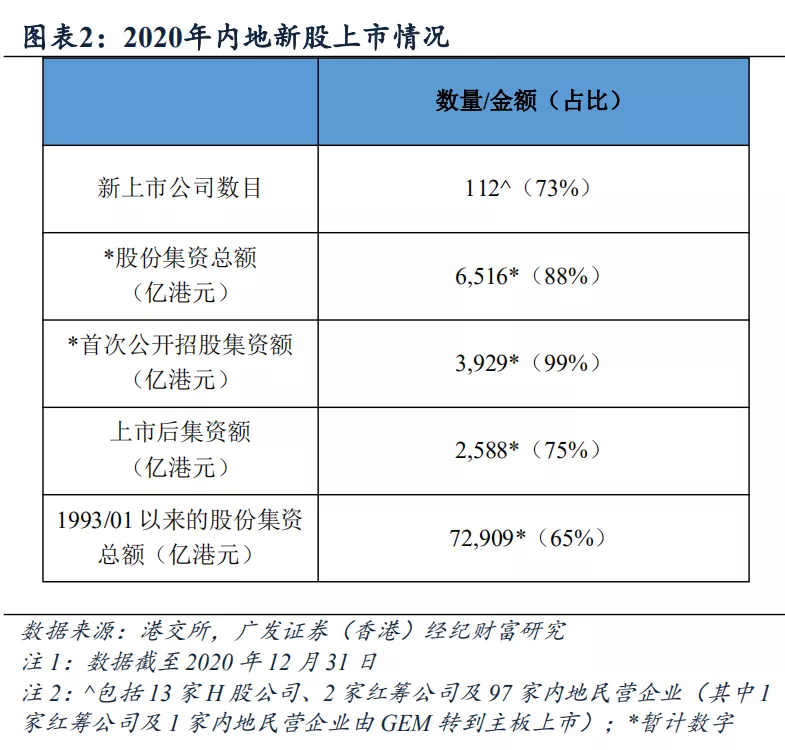

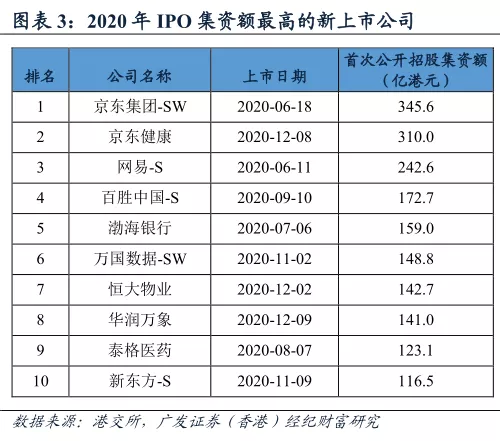

(2)增量维度:从新股上市的角度出发,近十五年来内地企业挂牌的数量呈现稳健上升的态势(包括首发和二次上市),已经成为了香港市场新股的最重要来源:2020年港股IPO的总融资额中,即有99%来自于内地企业;融资额前十的新股也全部来自中国大陆。

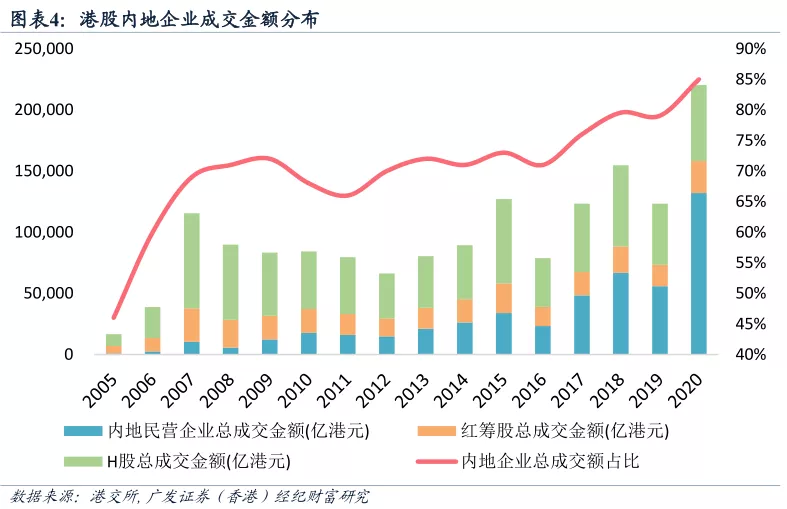

在内地企业占据存量和增量主导地位的大背景下,港股本质上成为了对内地企业进行定价的市场——2020年内地企业的每日平均成交金额达到878亿港元,占据香港现货市场市场成交总额的85%。

2. 需求侧:外资仍占据相当比重

所谓需求侧,指的是投资者和资金的来源以及构成。作为一个典型的离岸市场,港股的重要特征是资金来源地的多元化。根据港交所发布的现货市场交易研究调查,2019年外地投资者(即非香港地区投资者)占据了港股市场最大的比重,达到43.30%,其次分别为本地投资者(30.40%)和交易所参与者(26.30%)。在外地投资者之中,来自于欧美地区的投资总额占比达23%,超过了包含中国大陆在内的亚洲地区(18%)。

不过,目前港交所披露的数据只截止到2019年,无法反映疫情冲击、各国央行天量宽松等多重因素影响之下“波诡云谲”的2020年状况,也难以体现2021年初南向资金大量涌入给港股带来的变化。由于现阶段并无其他能够直接衡量外资、港资与中资的资金流向变动的高频数据,本文选取Wind口径下的外资/港资/中资证券机构的个股持股占比变化为基准进行加总测算,并通过对不同中介持股市值的对比,来近似拟合各个资金来源的存量水平与增量变化情况。

具体来看,本文选取恒生综指中具备代表性的重点公司,根据“当日持仓总额=持仓占比*当日市值”的方式,计算出重点股票中各个主体的持仓额,再进行加总,得到反映全市场变化的持仓总额数据。其中,重点公司的筛选标准为:

(1)2015年12月之前已经上市(数据可及的时间);

(2)符合港股通的购买标准(南向资金可以买入);

(3)4月份平均市值在500亿港元以上(具备较大的市场影响力)。

最终筛选的股票总市值为36万亿港元,占恒生综指总市值的68%;在港交所中央结算系统登记(即非大股东持有,可于市场交易的部分)的市值约25万亿,占据股票总市值的70%。其中,国际中介持仓总额最多(12万亿港元),占比33%;香港本地中介次之(8万亿),占比22%;南向资金的持仓量约为3.5万亿港元,占比9%;中资中介持仓市值则稳定在2万亿左右(占比6%)。

值得关注的是,部分来自于内地的投资者可能同时也会采用外资和港资中介机构进行投资,或者在不同的经纪商之间进行大额的转仓(如大股东以“先旧后新”的方式配股等)。因此,对持股总额的测算可能会存在一定的误差,低估了内地投资者或资金的影响力。不过,若假设投资者选择的偏好总体稳定,该测算结果仍能大致反映出不同来源资金的规模,以及各主体对港股前景看法的变动情况。

(1)国际中介机构持股——占比最高、波动也最大。国际中介的总配置额在2018年初达到峰值后即呈现震荡下行态势,在去年1-3月疫情冲击期间一度急降3.5万亿,降幅达到28%,超过同期港股市场的跌幅(约20%)。其后,国际中介的持仓总额跟随大市震荡,目前基本回到了2015年底的位置。这也从另一个侧面反映出,外资对于香港配置的总量在过去六年的时间里并未发生太大的变化,新进入者与退出者所产生的市场影响相互抵消,最终结果近似于存量之间的博弈。

(2)香港本地中介机构——波动与国际中介的关联度高。在联系汇率制度之下,香港并无推行独立货币政策的能力,其基本利率需要与美国联邦基金的利率挂钩(区间下限加50bps)。因此,在不考虑其他外部因素的前提下,香港流动性变化的方向和时点与美国高度重合。此外,历史上港资机构受外资机构投资逻辑的影响较大,形成了一定的路径依赖,在行动上也几乎保持“步调一致”的状态,最终使两者持仓市值的变化态势高度接近。值得关注的是,本港资金的开发程度已经相对较高,后续增量的影响可能相对有限。

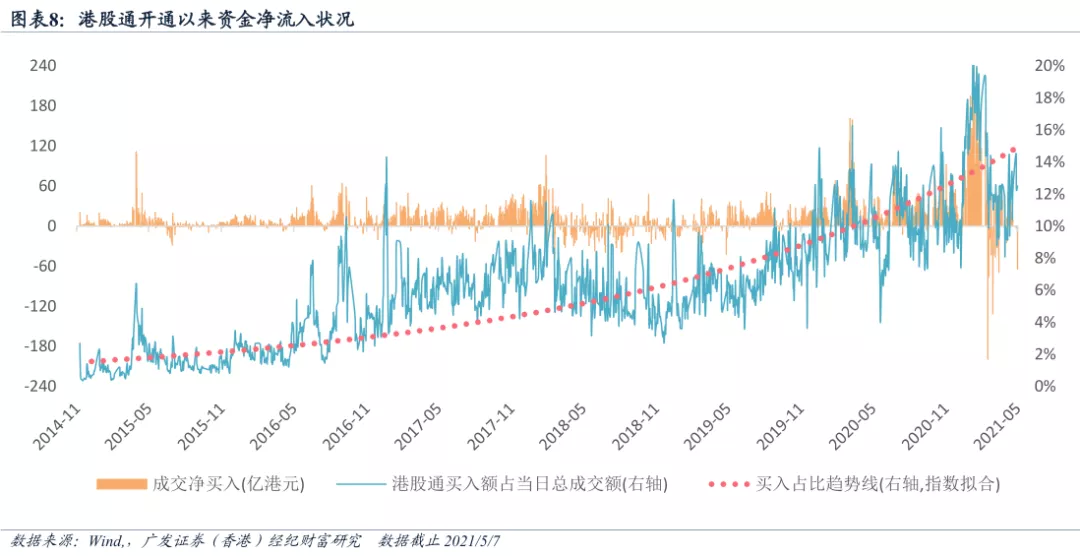

(3)港股通/南向资金——需求侧的“加速器”。南向资金开通六年以来,整体维持净买入的状态,市值净增3.5万亿:其中,约60%的贡献来自于资金的净流入(累计净买入量达到2.1万亿),其余约40%来自于资本的增值(大致等同于追踪股票同期总市值的涨幅)。目前,南向资金是港股需求侧最重要的增量来源 ,在去年疫情暴发和地缘政治风险高企之时也持续流入,起到了平抑市场波动的作用。

(4)中资中介机构——影响力有望提升。相比于港股通形式,内地资金通过中资中介机构直接投资港股具备可选标的更丰富(港股通无法购买二次上市股)、交易机制更灵活(无需等待跨境清算)等特点。通过QDII形式进入香港市场的中资资金往往也借助中资机构进行交易。目前中资中介的存量占比还相对不高,未来随着QDII扩容、跨境理财通推行,影响力有望进一步提升。

总体而言,港股这个离岸市场最重要的特征是:供给侧的交易标的、定价对象主要是来自于中国内地的企业,但在需求侧外资和风格近似于外资的港资影响力还是更大。这种供需两端存在着的“错配”使得港股一方面受到中国经济增长的影响,另一方面也不可避免地与美国主导的全球金融市场中的“宽松-紧缩”周期产生共振,缺乏增长的独立性。打破这种长期存在着的路径依赖需要一个比较强的外力,南向资金的不断流入是破局的“一把钥匙”,但从目前的筹码分布情况来看,南向资金(或者更大的范畴,全部内资)要想真正完全掌握定价权和话语权,还有比较长的一段路要走。

二、供需分离特征下,风险溢价指标的指示作用良好

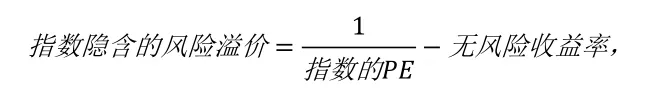

风险溢价指标(Equity Risk Premium, ERP)综合考虑了市场的整体估值水平和流动性因素,对于指数相对位置的判断能起到较好的参照效果。由于外资和港资占据了港股市场需求侧中最大的比重,因此美债收益率也成为了港股市场流动性最重要的“锚”。据此,本文采用10年美债收益率作为恒生指数无风险收益率的衡量基准。

1. 基于美债收益率测算的风险溢价对恒指位置指示有较好的参考作用

风险溢价的计算公式如下所示:

可得:

图表9中显示,由均值上下1倍标准差所构成的风险溢价区间对于未来股指变动方向的指示作用较为良好。过去恒指三次突破三万点关口的时刻,其隐含的风险溢价都降至了历史中枢位置下1倍标准差位置,表明市场的投资情绪出现了过热迹象。其后,恒指的快速回落与风险溢价的大幅抬升往往同步发生,甚至还会出现“超调”(overshooting)的现象——即ERP在触底后的一年时间里,快速地从极低位置转向极高(中枢上1倍标准差),如2008-2009和2018-2019。

值得关注的是,由于恒指在2020年9月和12月进行了两次季调,分别纳入阿里巴巴-SW和美团-SW,科网股的权重增加,恒指的估值中枢有所抬升,使得风险溢价的计算出现了一定的失真。不过,即便将风险溢价平滑至之前的可比水平,调整后的ERP在年初时也处在了近十年的较低水平。总的来看,风险溢价过低是一个较为危险的信号。

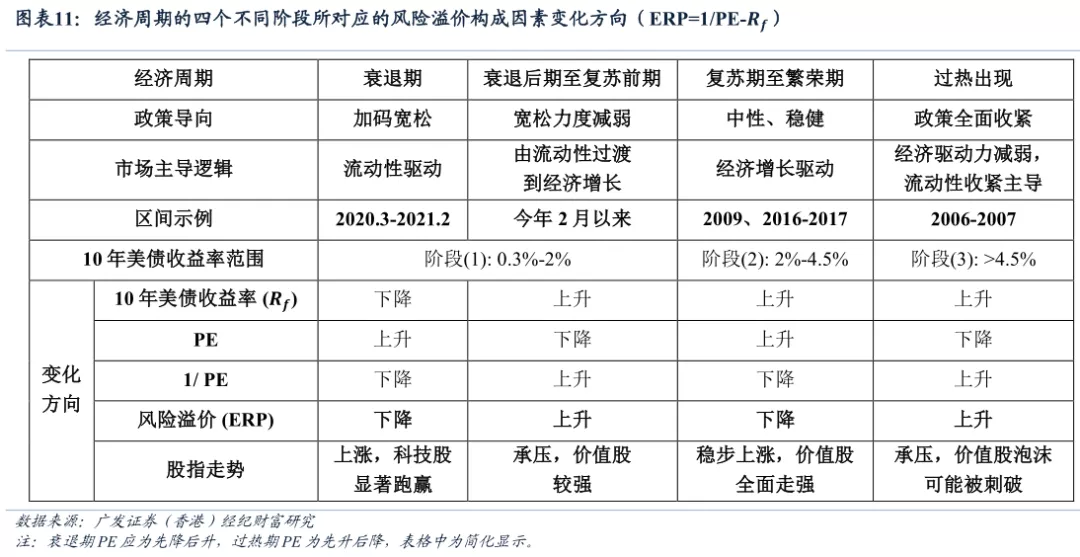

2. 风险溢价构成因素拆解

如1中所述,风险溢价由1/PE与无风险收益率(Rf)两个部分构成。事实上,这两个构成因素之间也存在着逻辑关系。在Markowitz的资产组合理论中,无风险收益率处在资本市场线(Capital Market Line)与纵轴相交的位置,衡量着金融市场的借贷成本和投资的机会成本(即资金所要求的最低价格)。因此, Rf的高低会直接影响投资者的借贷能力和借贷意愿等流动性因素,进而影响指数PE。此外,PE和Rf还共同受到经济增长、企业盈利预期变化等因素影响。

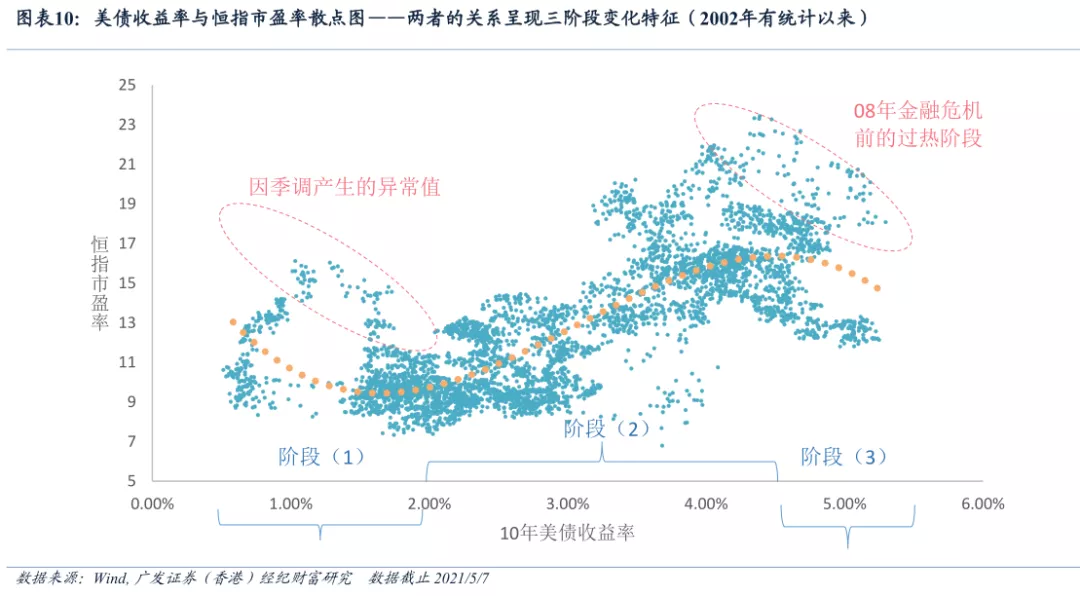

据历史数据回测显示,以10年美债为基准的无风险收益率与恒生指数的PE之间并非简单的线性关系;三次函数与数据的拟合度较高,即Rf对指数PE影响的斜率有两个拐点、三个不同的阶段,对应着经济周期中的不同位置。

(1)当国债收益率在0.3%-2%之间波动时,恒指PE与Rf呈现反向关系(剔除了因恒指季调产生的部分异常值)。极低的国债收益率一般在危机/衰退/萧条等阶段出现(如去年3月至今年2月),各国央行通过零利率甚至负利率等极端宽松的货币政策来刺激经济。在宽松的资金面下,成长股估值显著扩张,带动全市场的1/PE迅速下降,其幅度超过Rf的降幅,因而风险溢价也快速下行,并累积了一定的估值泡沫。

在刺激已经取得了一定成效,社会经济发展重回正轨之后,市场开始预期经济复苏以及央行收紧货币政策。这推动了国债收益率的逐步回升,进而对前期高涨的成长股产生“杀估值”的影响。今年2月中旬之后港股以及全球股市的联动调整,就大致遵循着这一逻辑。这一阶段,1/PE上升幅度的绝对值大于国债收益率上升的绝对值,风险溢价整体上升。

(2)当国债收益率在2%- 4.5%之间波动时,恒指PE与Rf呈现正向关系。该阶段对应着经济的繁荣时期,盈利前景改善的影响超过了无风险收益率抬升的影响,市场投资信心继续改善,推动PE水涨船高。典型的案例是2016-2017年,彼时全球经济景气度均在高位,虽然美联储也处于渐进加息的状态之中(Rf从1.8%升至2.5%),但并未妨碍港股市场在两年内录得超过七成的涨幅。另一个案例是2009年,彼时在全球大规模刺激政策下美债收益率由2%走高至4%,但投资者憧憬危机后的全面复苏和企业盈利改善,愿意给予更高的估值水平。在这一阶段,1/PE下降叠加国债收益率上升,风险溢价走低。

(3)当国债收益率超过4.5%的阈值后仍继续上升时,恒指PE与Rf的关系重新转负。该案例出现在2008年金融危机前:21世纪初全球经济蓬勃发展,但到2004年时过热的迹象已经逐步浮现,房市的火爆更是催生了美国金融市场的全面泡沫。因此,美联储开始加息以给经济“降温”,也推动国债收益率逐渐攀升,2006-2007年越过4.5%大关,2007年6月高见5.3%。当Rf超过了4.5%的临界值之后,无风险收益率上升给流动性施加的影响重新占据主导地位,指数PE再度承压下降,也使风险溢价触底回升。

总的来看,国债收益率与经济增速呈现正相关关系,而PE与经济增速之间则并不具备严格的正向关系(如复苏前期是反向)。由于1/PE的弹性往往大于国债收益率,因此1/PE的变动方向对风险溢价的走势往往起主导作用。

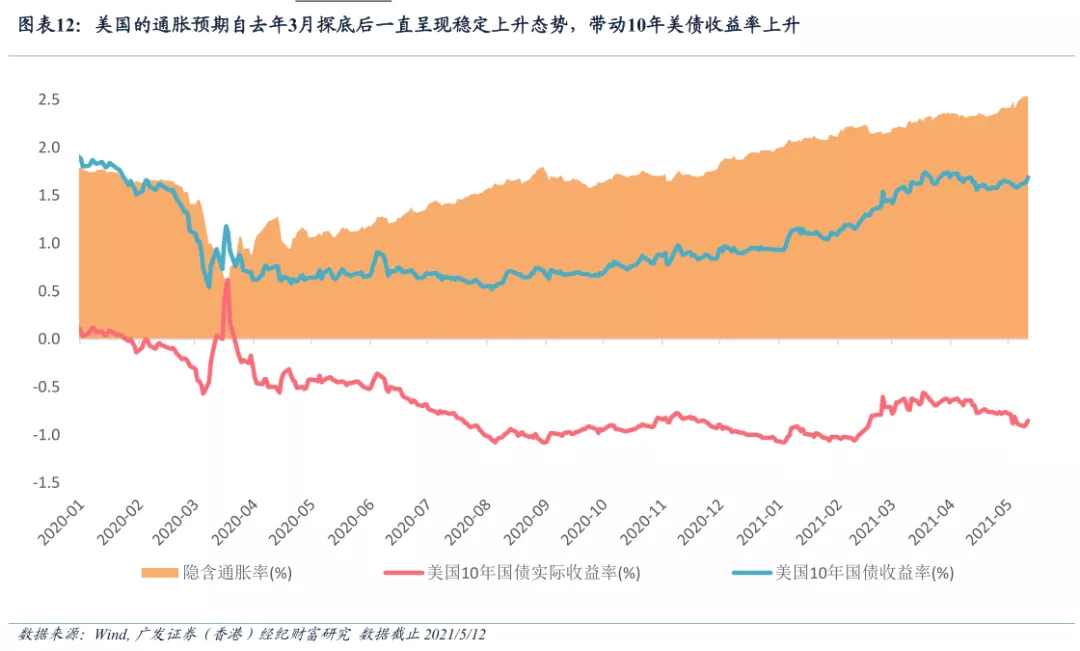

3. 今年美债收益率仍将在2%以下稳步回升,港股全年的β机会都不强

现阶段,全球经济仍处于疫情过后的复苏前期,对应着10年美债收益率在2%以下的水平稳步上升。4月以来,大宗商品涨价使得市场对于未来的通胀预期产生了显著的分歧。虽然美联储官员还在竭力强调通胀的“暂时性”,维持着鸽派的论调,但市场却并不买账。目前10年国债中隐含的盈亏平衡通胀水平已经超过了2.5%,正在不断挑战着美联储对于“平均通胀目标”(Average Inflation Target,即允许一段时间内通胀超2%)的忍耐程度。

2008年金融危机后的状况可以做一个类比:彼时由中国实行四万亿的基础设施建设计划,通过巨额的投资推动全球经济回升,也带动大宗商品市场出现连续两年的大幅上涨;本次巨额基建计划的“主角”则换成了美国,总刺激规模更甚过往。此外,中国的低端产业往东南亚迁移的浪潮并未停止,而这些国家的人口和土地红利远不及二十年前的中国,因此全球通胀中枢的抬升或将难以避免,将对美债收益率的上行提供动能。

事实上,即便不考虑通胀因素,在今年Q3之后,如果美国实现了群体免疫、经济复苏进一步深化,美联储仍需要逐步退出天量的QE。在失去了美联储的压制之后,美债抛售浪潮或将加剧,进一步助推收益率的上行。因此,今年年内美债收益率的上涨仍然是一把高悬于头顶的“达摩克利斯之剑”,逐步退出宽松带来的“挤泡沫”阵痛仍然存在,这将压制港股β属性的发挥。只有在全球经济基本回到正轨,同时美债收益率回复到2%以上之后,美债收益率的影响才会逐渐钝化,经济增长才能重新成为市场的主导逻辑。总的来看,“重个股、轻指数、轻行业 ”,进一步下沉,寻找高置信度个股α机会的策略,在2021年将更加重要。

三、长期展望:港股的“需求侧改革”

如本文(一)中所述,对于港股这类典型的离岸市场而言,来自于本地的资金量仅占全市场的20%-30%。因此,若想全面驱动指数β,一个重要的前提是全球几大在岸市场的流动性出现外溢。这种外溢既可能是因为流动性过剩、在岸市场估值过高的“被动溢出”,也可能是追寻优质投资机会的“主动为之”。

现阶段,外资兼具主动与被动两种属性。它的来源较为多元,既包括找寻全球投资洼地的热钱、谋求套利机会的对冲基金,也有各国的主权投资基金等。其中,注重短线的投机资金符合过剩流动性溢出的特征(尤其是在去年三月美联储释放天量流动性、美股三大指数先后创下新高之后),交易中多采用动量策略;而长线外资对于风险的厌恶程度更高,投资逻辑上往往追求“合理定价”和长线配置,对于港股β行情的驱动能力较弱。

相比之下,进入香港市场的南向资金更多地具备主动进入的特征:

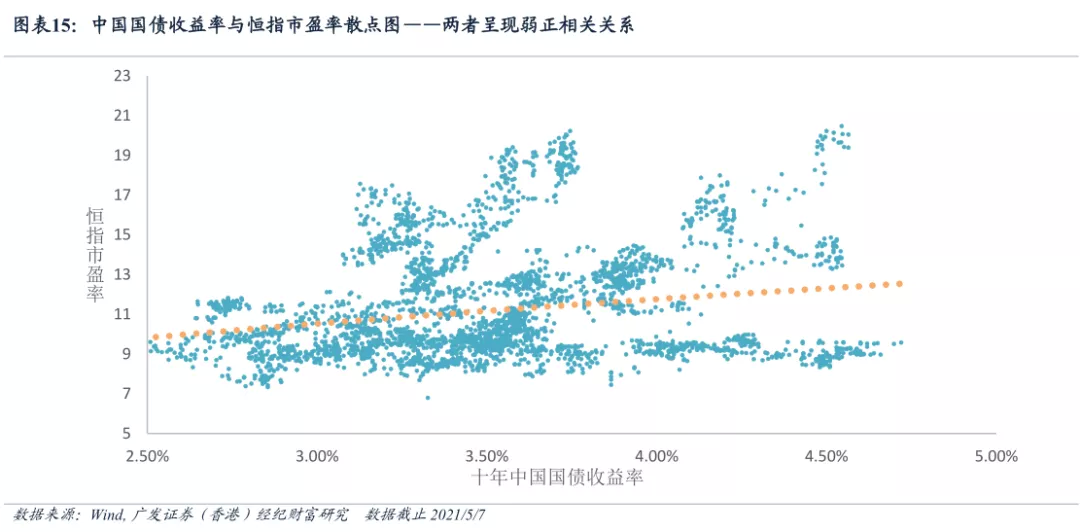

•以10年中国国债收益率作为流动性的衡量标准,可以看到近年来无论大陆的资金面松紧与否,南向资金都 “风雨无阻”地增持港股。

•恒指的PE与10年中国国债收益率呈现弱正相关的关系。由于港股企业的供给主要来自于中国,但需求侧受国内流动性变化的影响还比较小,因此经济因素占据了影响的主导地位(对应图表11中的复苏、繁荣阶段)。此即,当中国的经济增长势头良好时,国债收益率稳步上升,市场对港股企业的盈利预期也有所改善,风险偏好抬升,PE亦同步上升。

•港股拥有大量A股稀缺的行业(如大型科网股、物业股、新型消费股、未盈利生物医药股等)。此外,内地投资者对于港股公司的商业模式也拥有更加充分的了解。

基于“主动属性”,南向资金愿意给予港股优质标的更高的定价和更大的试错空间。虽然在今年2月后由于印花税税率提高的拖累,南向资金大幅净流入的势头暂告一段落,但目前市场已经基本消化完毕这一不利因素。在目前科技股已经出现深度调整的大背景下,南向资金流入配置的意愿重新增强(5月中旬有7个恒生科技指数的ETF在大陆发售)。此外,QDII额度的进一步放宽、跨境理财通试点的推行,以及外管局酝酿中的“放宽五万美元额度内投资境外证券限制”等举措,都有助于进一步提高港股市场上的内资占比。

目前内资是港股市场最重要的增量资金来源。从一个更长的时间维度来看,随着存量占比不断提升,内资影响力有望进一步增强,进而推动港股降低对外资的依赖度,也逐渐带动本港资金的投资风格转型,摆脱旧有的路径依赖。这可以被称之为港股的“需求侧改革”。

与此同时,供给因素的变化也能促进港股市场需求的变革——随着更多优质的中国企业赴港上市,香港市场将迎来更多的内资资金增量。此后,港股无风险收益率的衡量中枢可能将逐步从单一的10年美债收益率,演变为综合考虑中美两地流动性因素的指标。

风险提示:疫情出现不可控恶化、恶性通货膨胀

本文选编自微信公众号“广发香港”,作者:郑新煌;智通财经编辑:mz。

扫码下载智通APP

扫码下载智通APP