必贝证券:ARK ETF高位下跌35%,牛市女皇何去何从

在价值轮换和市场调整之际,“牛市女皇”Cathie Wood的日子也不好过,旗下ARK基金表现承压,多日连续下跌,资金遭遇大幅流出,据FactSet数据显示,从本月初至今,ARK六只主动型ETF资金流出近20亿美元,看跌期权交易数量激增。

根据数据,ARK的美国ETF资产现为397亿美元,而在2月份其规模一度达到600亿美元的峰值。伍德的旗舰基金ARK Innovation ETF (NYSE:ARKK)已从高位下跌了约35%。

这些证据无一不在表明市场对ARK后续发展的不确定。那么ARK是否真的已经跌下神坛了呢?

与市场态度相反,在ARK基金至暗时刻,Wood依旧坚定看好科技股,在市场回调时不断抄底加仓,将基金投资策略的年化收益由15%上调至25%-30%。如此乐观的态度究竟是“疯狂”还是“理性”?

结合上述两种不同的观点,本文便将对ARK基金做具体介绍,进一步分析其风险和价值。

ARK旗下五只主动型ETF

ARK(方舟投资)在2014年由Cathie Wood 创立,专注于“颠覆性创新”,主要投资于基因科技、机器人技术、人工智能、能量存储和区块链技术,坚持“买入成长型中小盘股,卖出价值型大盘股”的策略。旗下六只主动型ETF介绍如下:

ARKQ(自动技术与机器人):本只基金主要投资在自动运输、机器人、自动化、3D打印、能源储存、太空探索方面的公司,一般包含30-50只股票,目前市值约33.28亿美元。

ARKF(金融科技创新):本只基金主要投资在交易创新、区块链技术、风险转化、无摩擦资金平台、面向客户的平台、新中介方面的公司,一般包含30-50支股票,目前市值约42亿美元。

ARKW(下一代互联网): 本只基金主要投资在云计算和网络安全、电子商务、大数据和人工智能、物联网和移动技术、社交平台、区块链和P2P技术方面的公司,一般包含35-50只股票,目前市值约67.08亿美元。

ARKG(基因组革命):本只基金主要投资在Crispr、基因编辑技术、针对性研究治疗、生物信息学、分子诊断、干细胞、农业生物学方面的公司,一般包含30-50支股票,目前市值约97.64亿美元。

ARKK(颠覆性创新):本只基金是前四只主动型ETF的综合,一般包含35-55支股票,目前市值约215.68亿美元。

ARKX (太空探索):本只基金于今年3月30日正式上市交易,主要投资于轨道和亚轨道航天类股、推动技术类股和航天受益类股,目前市值约为6020.19万美元。

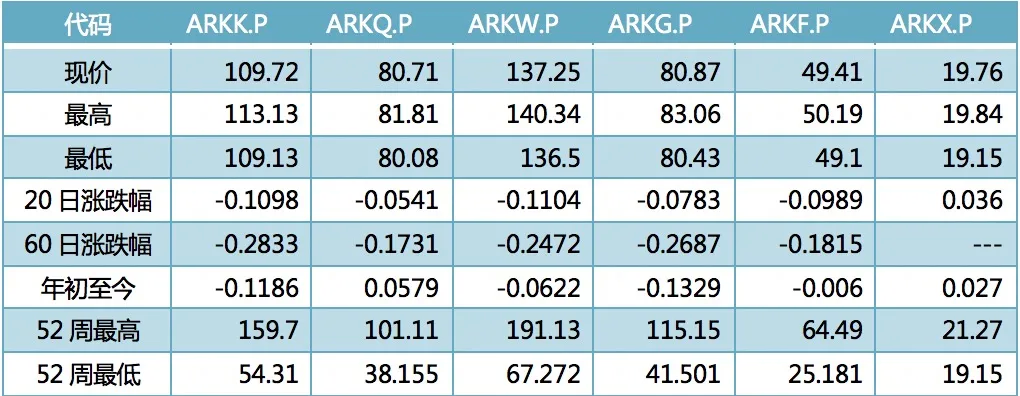

六只ETF涨跌状况

数据来源:Bloomberg 制图:必贝投研

作为ARK的旗舰基金,ARKK在2020年深受投资者追捧,吸引了超100亿美元的新投资者配置,取得150%的收益率,摘下年度基金收益率的桂冠。它的成功主要来自于其重仓投资的特斯拉,数据显示,在2020年,特斯拉股价从70.10美元一路飙升至900.4美元,翻升十倍以上,为ARKK带来高额回报。

今年年初以来,ARKK继续保持去年态势,一度实现26%的涨幅,在2月12日创下年内高点。但随着美国国债收益率的持续攀升,分母端无风险收益率的上升显著降低科技股的估值,情况自此便急转直下。Morningstar数据显示,这只规模215亿美元的基金四月份涨幅比同类基金的平均涨幅低了近3个百分点,在601只中盘成长型基金中成绩垫底。截至美东时间5月10日,ARKK现已经取得近三年以来的最大连续跌幅,年内下跌11.86%,高点回调幅度近30%。其持仓股中,仅有7只股票年内上涨,而在下降的33只股票中有22只的跌幅达到两位数,有3只股票跌幅超过50%。

来源:BBAE APP

从技术分析角度出发,目前ARKK已经跌破了200天移动平均线,国外研究机构经测算表明,当前ARKK ETF中至少有50% 的资金处于亏损状态,在大量亏损下,越来越多的投资者会选择割肉,尽管这不会对特斯拉、百度等大公司产生影响,但是赎回还是会增加中小盘股的卖压,价格回撤再次促使赎回增加,形成恶性循环。

多种因素造成ARK业绩反转

上文中我们已经提到,在经济复苏和疫情防控正常化下,美联储及其货币政策将对成长股和科技股的表现起到支配作用。自今年年初以来美国国债收益率持续上升,在1月6日,10年期美债收益率突破1%,3月31日升至1.74%,较去年0.51%的低点约上行120个基点,较去年年末上行83个基点,在加息和通胀预期下,去年占主导地位的成长股和科技估值下降,对投资者的股吸引力下降。除此之外,还有多种因素共同造就ARK基金业绩反转。

一是美股市场泡沫。自2009年3月起,美股开启新牛市,持续时长超过历史上任何一轮牛市。在本轮繁荣之下,科技股无疑是最大的赢家。目前,标普500指数的成份股中市值最高的前5只都是科技股,依次分别为苹果(AAPL)、微软(MSFT)、亚马逊(AMZN)、谷歌(GOOG)和Facebook(FB),截止5月12日,总市值分别为21011亿美元、18545亿美元、16258亿美元、15472亿美元和8691亿美元。其中,亚马逊的涨幅最大,累计涨幅高达4886%;苹果涨幅位居第二,累计涨幅达4536%;2009年之后上市的Facebook涨幅最小,但也超过了6.6倍。

受新冠疫情冲击,美股2020年一度上演了史上最惨烈的熔断,但在美联储宽松货币政策的推动下,股市崩盘趋势逆转,但泡沫进一步膨胀,美股全年涨幅16%,盈利下降了24%,但估值却增长了54%,

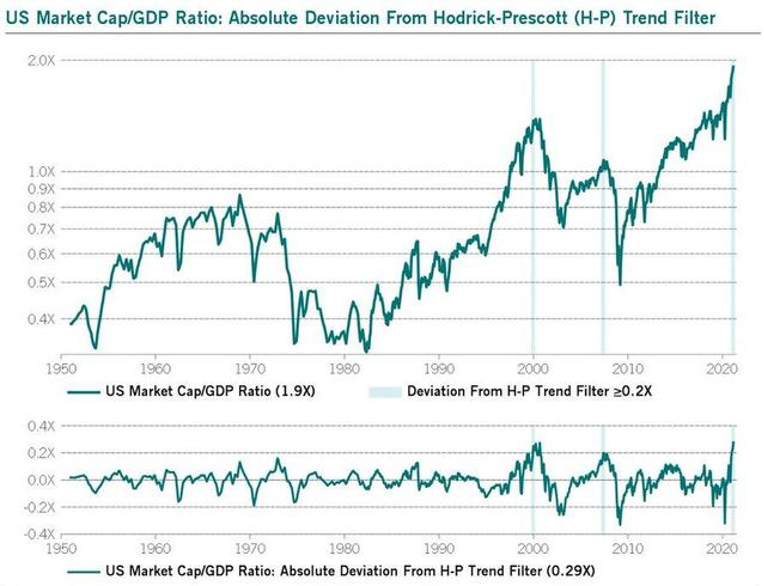

在今年初,因为美债收益率持续飙升所导致的科技股暴跌,使得市场焦点转向股市泡沫,开始担忧是否会重演2000年互联网泡沫破灭的历史。目前,巴菲特指标(计算公式为:美股总市值/美国GDP)已经达到190%,高于2000年初互联网泡沫时期峰值,甚至超过了1929年“大萧条”前夕的峰值,意味着,当前的美股正处于历史上最贵的水平。基于此,投资者便偏好于转向更具防御性的板块,放弃高估值科技股。

美股巴菲特指标 来源:Datastream

二是成长股和价值股的轮换。成长股股价在牛市的爆发力强于价值股,但在市场动荡、大跌时的调整幅度也高于价值股;价值股通常会在经济增长较快、实际利率走高时跑赢成长股。

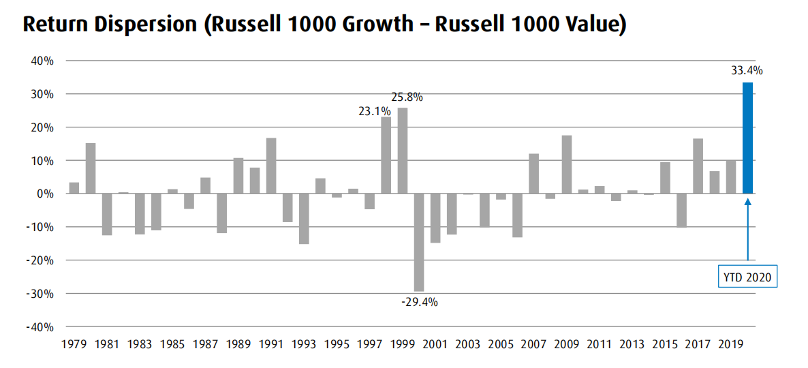

自进入新一轮牛市以来,成长股和价值股的业绩走势分化很大,2020年底罗素1000成长股指数的涨幅高出罗素1000价值股指数33个百分点,二者之间的差距是有纪录以来最大的,这是互联网泡沫以来价值股相对成长股最便宜的一个时期。

罗素1000成长股指数与罗素1000价值股指数涨跌幅之差来源:Morningstar Direct and BMO Global Asset Management

但在疫情防控常态化后的经济复苏以及利率上升预期的推动下,二者之间的差距会缩小,美国股市也可能因此出现从成长股向价值股的重大轮换,投资者将开始关注资产负债状况良好、竞争力强劲的高质量公司。2021年Q1美国GDP增长率为6.4%,经济的恢复将带动需求,从而推动企业盈利,相对于成长型股票,价值股会从中获益更多。

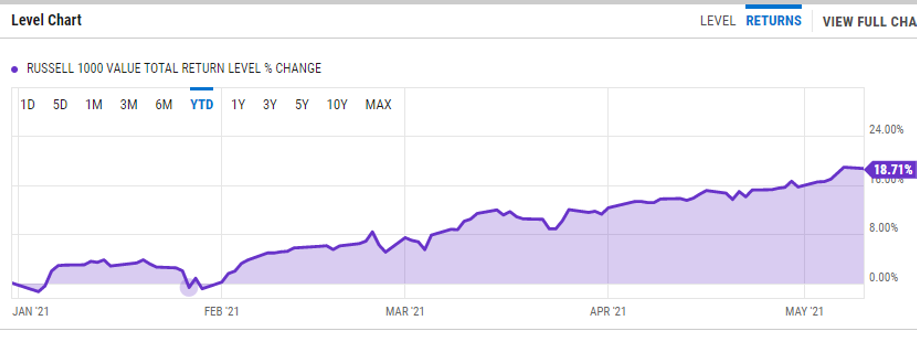

数据表明,罗素1000价值股指数(Russell 1000 Value Index)今年迄今上涨近18.71%,同期罗素1000成长股指数(Russell 1000 Growth Index)仅上涨了4.53%,价值股很可能会跑赢成长股,它使价值股对投资者更有吸引力。

罗素1000价值股指数涨跌幅来源:YCHARTS

罗素1000成长股指数涨跌幅来源:YCHARTS

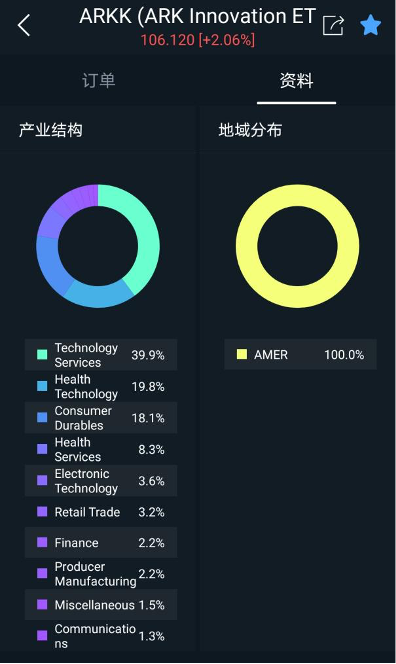

三是ARK投资策略的不足。据Morningstar分类,Wood的投资风格是自上而下选股(自上而下的股票选择主要是通过宏观对行业基本面的股票进行基本的三步分析方法, 以筛选出业绩的增长可以快于市场平均水平的股票。自下而上的选股主要是由特定上市公司选择的, 这种方法一般需要调查, 以提高对公司基本面的认识, 最后考虑行业等因素来优化投资组合),主要投资于具有“颠覆性创新”的高科技公司,投资组合过于集中,以ARKK为例,其投资板块中仅Technology Service一项占比就高达39.9%,前十大持仓股票占比为48.32%,将近一半,风险分散能力较差。

来源:BBAE

来源:BBAE

同时,这一类高科技股的业绩增长情况并未有其股价增长的速度快,高市销率(计算公式为:总市值/主营业务收入) 进一步增添了ARKK的投资风险。

ARKK前五大重仓股的市销率走势图来源:Seeking Alpha

ARK基金是否就此凉凉?

虽然近期ARK基金遭受重击,但Wood仍然对其后期表现充满信心,不仅多次抄底加仓,还将基金年化收益率由15%上调至25%-30%,主要包括以下两点原因:

一是刚公布的非农就业报告大幅不及预期,4月就业人口仅增加26.6万人,低于预期的增加100万人,疲软的非农数据可能会提振美国新一轮经济刺激计划,为美联储保持宽松的政策提供了理由,缓解了市场参与者对加息、通胀和美联储退出宽松货币政策的担忧。

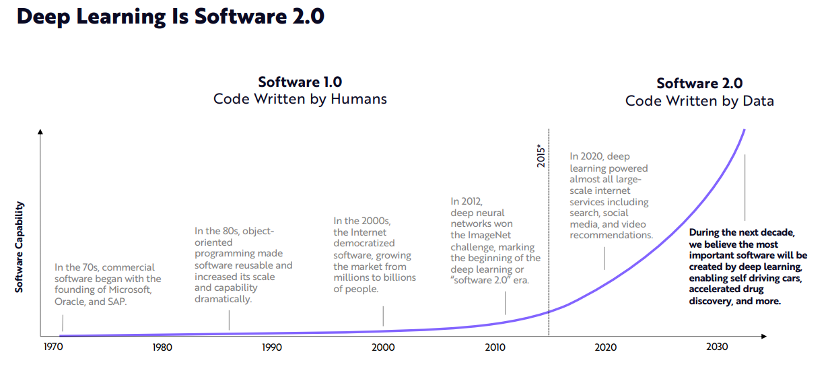

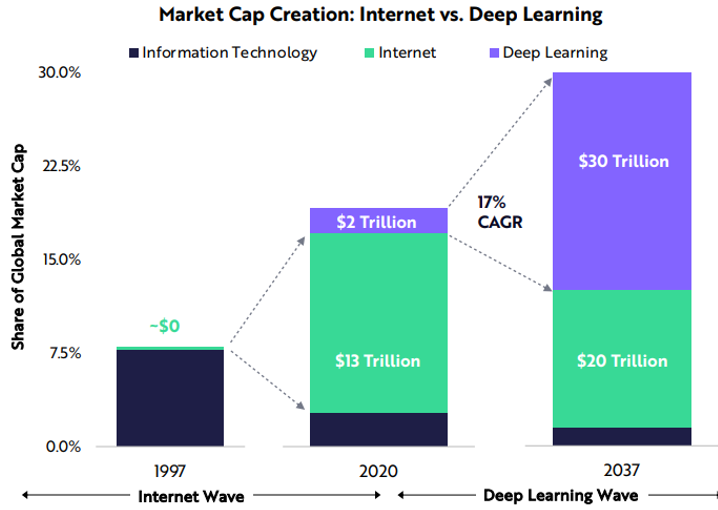

二是科技投资未来发展空间巨大。在ARK发布的年度创意报告 《Big Ideas 2021》一文中,Wood及其团队对“颠覆式创新”进行了深度分析,指出了15个未来会有重大发展的科技领域,指明未来投资方向。例如,Wood指出深度学习将会推动软件升级换代,在2030年将进入软件2.0时代,彼时,深度学习技术将从搜索引擎、社交媒体领域拓展到自动驾驶、药物研发等领域,在2037年将创造30万亿美元的市值,超过互联网,复合年增长率达到17%;同时深度学习会推动芯片行业的发展,在未来五年内将为芯片行业带来33%的年复合增长率,具有较高的投资价值。

Deep learning 的发展来源:Big Ideas 2021, ARK

Deep learning的价值来源:Big Ideas 2021, ARK

综上,在短期里,科技股的走向会受到美联储及其货币政策的影响,从而带动ARK业绩下行;但是正如Wood所说,从长期来看,现在的下跌并未带来实质性影响,毕竟科技股的基本面没有明显改变。

本文选编自“必贝美股”,作者:张黎;智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP