国泰君安:最紧张的时候过去了

周一(5月17日),央行开展1000亿元中期借贷便利(MLF)操作,实现足量对冲;另外进行100亿逆回购操作,当日净回笼100亿元。当日OMO操作整体符合市场预期。事实上,一月一度MLF的足量对冲+普通交易日的逆回购“地量”投放,已经持续了近一个季度的时间。基于此对货币政策取向做思考,只能得到“精准滴灌”下,资金面维持平稳的判断。

由于高频操作给出的信号非常平淡,市场对资金面的分歧主要来自于对后续通胀的看法。同样都是担忧通胀,当前与春节后有何不同?毕竟春节后,债市仅仅是“讨论”而非“交易”通胀。

当前与春季后最大的不同在于,彼时因为拜登财政刺激,叠加原油、铜等价格暴涨,输入性通胀压力居于主导。而随着国内定价大宗品,特别是黑色系暴涨,市场开始担忧原材料涨价,以及向核心CPI的传导。

关于以上担忧,我们强调一条核心逻辑——国内货币政策阶段性与通胀“脱钩”。在输入性通胀风险升温的2020年12月,我们就提出,供给导致的结构性通胀不会驱动央行收紧流动性。这个判断在春节后的债市上涨行情,以及最新公布的2021Q1货政执行报告都得到明确的印证。

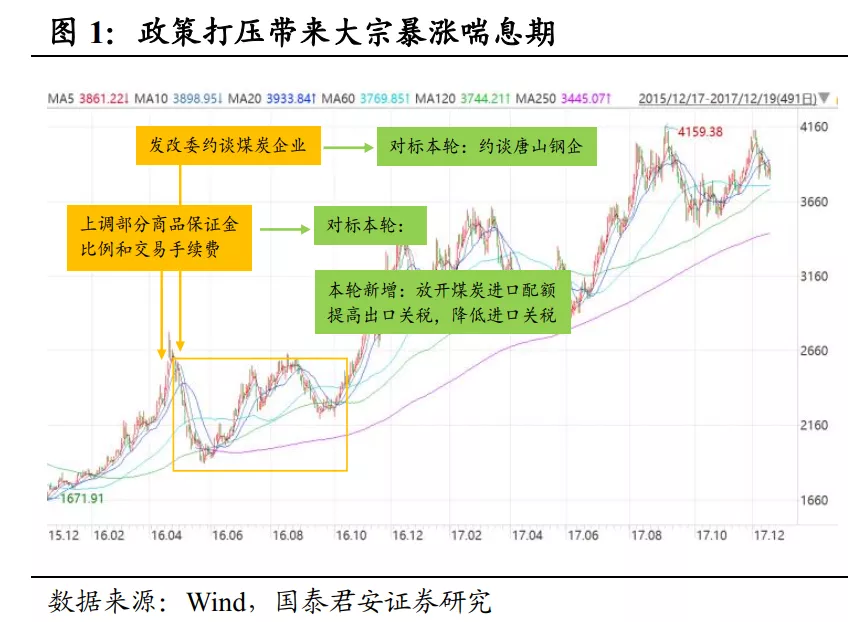

然而需要承认的是,大宗商品的上涨趋势已经形成。我们的基准判断是,大宗商品全年也许还要涨,但短期会缓口气,缓口气的原因在于政策打压会见效。参考上一轮的供给侧改革,2016年4月份,交易所上调保证金比例、提高交易手续费;发改委约谈煤炭企业,限制乱涨价。对应到近期也有类似的措施出台,如约谈唐山主要钢企,并增加了煤炭进口配额以缓解供需错配压力。而上一轮政策打压后,2016年4月商品见顶,一直到当年10月份才脱离震荡区间实现突破。

具体到定量层面,综合考虑翘尾因素、能源价格、南华工业品价格指数,年内PPI同比增速高点大概率是6月份公布的5月通胀数据,工业品和油价共振会导致5月份PPI同比触及8%附近,创2017年以来高点。但三季度PPI在翘尾作用下将出现回落,四季度迎来全年次高点,次高点很难超过5月份高点,大约在7%附近,全年PPI中枢5.4%。

事实上,市场更为关注数据的环比表现,我们认为PPI环比上行最快的时候已经过去,当前南华工业品指数环比涨幅速度已经接近历史高位,预计5月通胀高点后环比与同比会同时下行。总的来说,市场对通胀担忧已经打满,后续即便商品不跌,但只要上涨的斜率能够放缓,市场的通胀预期就会下修。

更进一步,国内通胀其实是嵌套在本轮全球性通胀的大背景之下,而海外的总体看法主要依托于对美国经济环境的判断。我们认为就数据本身而言,美国的通胀水平还将维持一段时间的高位:CPI环比增速高点已经在4月见顶,上行斜率最陡的时候已过,年内同比增速高点在5月并且有可能破5%。仅考虑翘尾因素,4-6月份低基数对美国CPI同比增速影响较大,5月为峰值。美国CPI和核心CPI同比增速在未来三个月可能都会在4%以上和3%以上。

通胀虽高但不足为虑,因为这一轮政策周期中,美联储的目标更侧重就业而非通胀。更直白的理解是,为了促进就业、重启经济,对通胀维持高位的容忍度放宽,比如设置了平均通胀制目标,模糊了通胀绝对值对政策的隐含信号。

从可能的超预期程度来看,此前对于通胀的判断,市场反而一直走在美联储之前。但从本质上来说,担忧美联储“错估”通胀风险而导致政策急转弯,其实是在和美联储做“对赌”。随着紧缩路线图更加清晰、就业数据低于预期,以及美联储多次表达了类似通胀“暂时性”的态度,市场的通胀预期逐步修正。

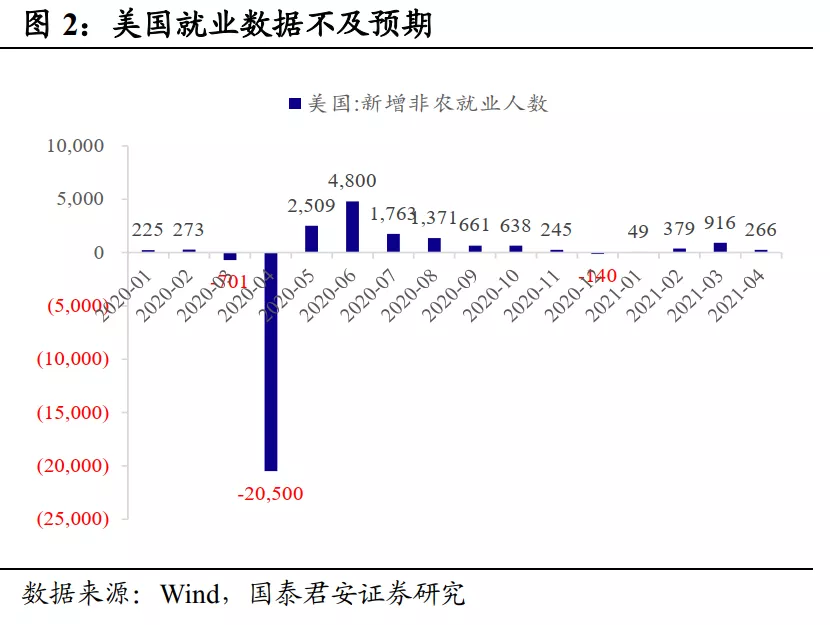

市场的“超前”预期最后没有兑现的原因是,美联储紧盯的就业数据差强人意。而就业的核心制约因素为财政补贴计划陷入“囚徒困境”:搞补贴并不断加码→补贴高于工资收入→就业意愿降低→劳动参与率不足—就业数据不及预期。如果补贴还将继续,那么囚徒困境还会陷入负向反身性,即越补贴,就业数据反而越差。基准情形来看,待到这一轮补贴结束日附近(9月份),才有可能看到显著的就业意愿上升带来的就业数据好转。

结合对美国通胀、就业形势的判断,以及美联储货币政策重心的调整,我们认为美联储年内维持相对宽松的时间可能超预期,这衍生的一个合理推测是,10年美债利率前高1.75%很可能就是年内的顶部。

另外,值得关注的是,主要经济体通胀压力普遍增大,正倒逼互相取消大宗品相关的进口关税。5月14日,据媒体消息,拜登政府将宣布与欧盟就金属关税争端达成“休战”协议。而上周美国贸易代表表示,期待在近期有机会跟中方贸易官员会面,检视中美第一阶段经贸协议实施情况,侧面表达了想与中国进行进一步磋商的意愿。

取消关税涉及到大国博弈,以及在多个维度的反复磋商和斡旋,本身的进度条大概率偏慢,甚至过程和结果都存在很大不确定性。但是一旦重启谈判,至少脱离现货表现的纯资金行为会受到约束。对应到投资端,则意味着通胀预期进一步缓和,并可以从全球互联互通的角度推升风险偏好。

我们认为最危险的时候过去了,国内外流动性均无忧,债市还能涨。相关政策打压下,国内定价大宗商品涨势将放缓,通胀警报基本解除,资金面维持平稳是大概率。海外方面,美国就业的“囚徒困境”得到9月份才能好转,美联储维持宽松的时间会长于预期。下一阶段,前期受通胀担忧和无风险利率上行预期压制的资产均会迎来非常友好的时间窗口。

本文选编自“国泰君安证券”,作者:覃汉/王佳雯;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP