养老基金、私募巨头看好另类投资:美国商业房地产

新冠疫情暴发一年多来,高层办公楼基本空置,酒店房间约半数无人入住,但大多数指标显示,美国商业房地产市场处于非常坚实的状态,吸引了养老基金和私募巨头等大型投资者的注目。

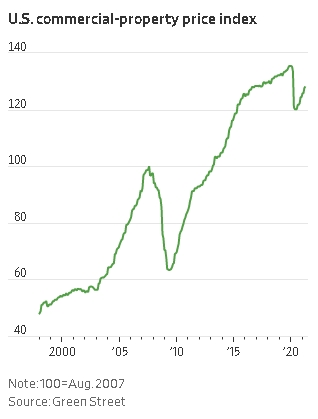

据媒体报道,美国商业房地产价格的跌幅远小于2008年金融危机之后,而且已恢复上涨,丧失抵押品赎回权的情况几乎没有增加。房地产市场的反弹表明,美国联邦政府支持经济的积极举措使业主免于遭受巨大损失。同时,银行也给予拖欠贷款的业主一些宽限。

虽然这些支持措施不会无限期持续下去,房地产业主还不得不应对远程办公对市场的威胁、商务旅行的减少以及购物中心业务的广泛下滑,但全球许多大型养老基金一直在增加对商业房地产的配置,这应当会为市场带来大量现金,而且房地产价格已经回升。

商业房地产分析公司Green Street的数据显示,去年3月至5月,商业房地产价格下跌了11%,但自7月以来,价格已上涨7%,抹去逾一半跌幅。该公司称,这种转变与2008年金融危机时的情况形成鲜明对比,当时美国商业房地产价格下跌了37%,且花了很多年才恢复过来。

受疫情影响,美国多地办公室、零售和住宿的业务比2009年更差,但是,这一次公共支出更加强劲。富裕的人也大多有工作,他们在无法出门期间节省了更多的收入,这些资金大部分流入了股票和债券市场,推高了价格,压低了利率。这使得房地产相比之下显得便宜。

随着通胀前景迅速成为金融界最大的担忧,而租金将与通胀同步上涨,未来可能会有更多投资者转向商业房地产。房地产投资公司Machine Investment Group的执行合伙人Eric Rosenthal说,人们认为这能抵御通胀。

聚焦房地产的私人投资基金资金充裕。根据Preqin的数据,这些基金4月坐拥3560亿美元现金储备,约为2009年底时的两倍。在Hodes Weill & Associates和康奈尔大学最近的一项调查中,29%的大型机构表示,他们希望把更多财富投入房地产,仅5%的机构表示希望削减敞口。

加利福尼亚州、堪萨斯州和爱荷华州的大型公共养老基金在过去几年中都提高了对房地产的目标配置。管理着1300亿美元资金的瑞典养老基金Alecta去年将其对另类资产(包括房地产和基础设施)的目标配置从12%提高到20%。Alecta国际房地产资产主管Frans Heijbel表示,房地产是对冲公开市场涨跌的一种手段,债券收益率低使它看起来“相对有吸引力”。

不过,政府和银行对房地产市场的支持掩盖了更深层次的问题。

购物中心和酒店的价格大幅下跌。随着宽限期结束,一些银行最终会失去耐心,房地产业主贷款违约和丧失抵押品赎回权的情况料将增多。若非过去一年仓库价格上涨25%,房地产整体回报原本可能更糟。

惠誉在3月一份报告中称,如果远程办公致使办公空间需求降低10%,建筑估价可能下降40%以上。

即便是通胀迹象,对业主来说影响也不完全是正面的。不断上涨的消费价格可能会推升利率,导致房地产市场的增长势头逐渐减弱。

尽管如此,技术原因仍促使一些大型机构投资者不顾一切购买房地产。当股票和债券价格上涨的速度超过房地产等其他资产时,它们在养老基金中的份额就会自动增加,这意味着基金将会有购买房地产的动机,以进行再平衡。

一些投资者正在购买受经济危机打击最严重地方的房地产。根据世邦魏理仕的数据,在旧金山,可供出租的办公空间占比达到有史以来最高水平。最近Dropbox公司总部大楼很大一部分被转租出去,而这栋大楼在今年3月以11亿美元出售给了私募股权投资巨头KKR,创出十多年来旧金山办公楼最昂贵的售价。

KKR美洲房地产投资主管Justin Pattner称,他喜欢当地的市场。这栋大楼的租约还有13年,任何闲置空间都可以转换为高要求的实验室。

本文选编自“万得资讯”,智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP