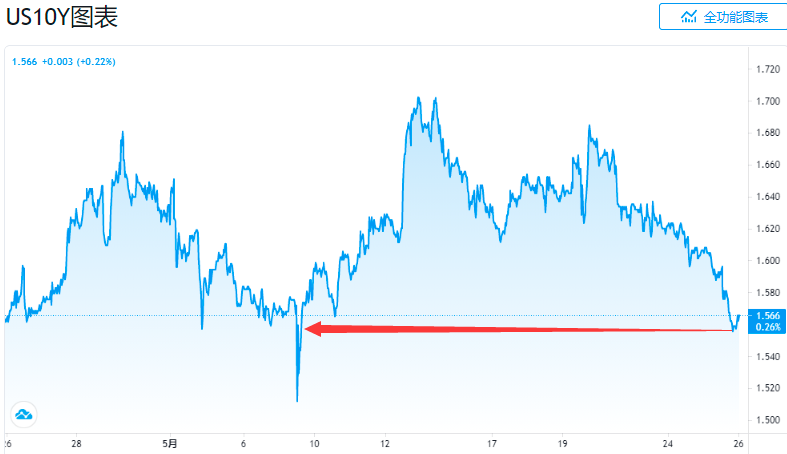

又跌了!10年期美债收益率续创半个月低位 美债标售需求强劲

指标10年期美债收益率周二(5月25日)继续走弱,盘中一度触及近三周低位,收益率曲线趋平。隔夜公布的多项美国经济数据表现不佳,同时两年期美债标售获得良好需求,提振了债市多头。

尽管美联储副主席表态未来几次会议上可能讨论减码宽松事宜,但由于多位美联储官员继续强调通胀将是暂时的,其讲话并未能扭转美债收益率的下行态势。

行情数据显示,10年期美债收益率周二尾盘下跌4.4个基点报1.564%,盘中一度触及5月7日以来最低。收益率曲线第四个交易日趋平,2年期美债收益率下跌1个基点报0.151%,5年期美债收益率下跌3.6个基点报0.776%,30年期美债收益率下跌5.1个基点报2.252%。

两年/10年期公债收益率差盘尾收窄3.4个基点,报141个基点。投资者买入长债,认为价格压力在今年剩余时间内将保持稳定。

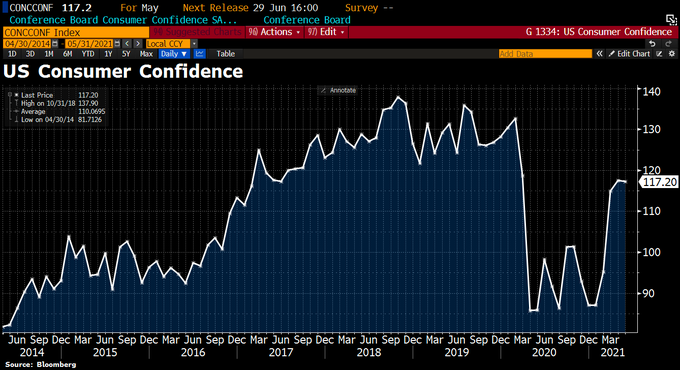

世界大型企业研究会周二公布的数据显示,由于一系列商品和服务价格上涨,美国消费者信心指数在今年首次出现小幅下跌。5月份消费者信心指数降至117.2,4月数值被向下修正至117.5。接受外媒调查的经济学家预估中值为118.8。

世界大型企业研究会负责经济指标的高级主管Lynn Franco表示,消费者对经济现状的评价提高说明第二季度经济成长依然强劲,但是人们对短期前景的乐观情绪有所回落,这主要源于他们认为今后几个月经济成长将减速,劳动力市场料疲软。

当天公布的美国4月份的新建住宅销售也出现下滑,并且低于市场预期,这显示出较高的房价证抑制需求。周二公布的美国政府数据显示,4月份新建住宅折合年率销量下降5.9%至86.3万套,3月份向下修正后为91.7万套。外媒调查经济学家对4月数据的预估中值为95万套。周二另有数据显示,3月份全国房价创下2005年以来最大涨幅。标普CoreLogic凯斯-席勒房价指数相比去年同期跃升13.2%。

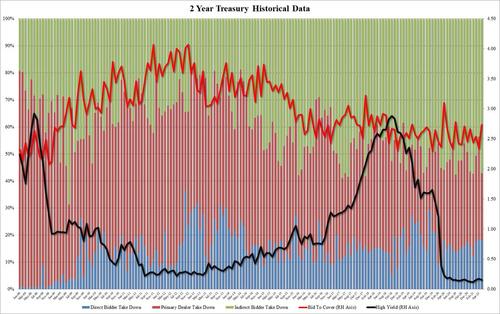

两年期美债标售获得良好需求

美债收益率隔夜纽约时段在上述经济数据公布后便持续走弱,而当天晚些时候公布的美国2年期国债标售需求强劲,进一步点燃了美债多头的买入热情。

美国财政部周二标售了600亿美元两年期国债,得标利率为0.152%,低于发行前收益率,比4月时的上次标售也低了2.3个基点。衡量需求程度的投标倍数从4月的2.339飙升至2.736,这是2020年8月以来的最高水平。

本周三和周四,美国财政部还将分别进行610亿美元5年期国债和620亿美元7年期国债标售。

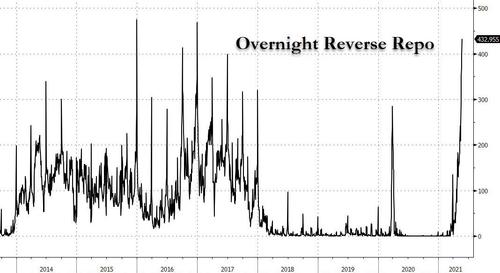

富瑞金融集团(Jefferies)货币市场经济学家Tom Simons在一份市场报告中写道,“总体而言,周二的标售数据非常、非常强劲,看起来,一直在收益率曲线超前端(国库券、回购协议等)游荡的现金流,也开始外溢到了曲线前端。”

在回购市场上,隔夜利率升至0.02%,周一为负0.1%,创3月底以来最低。值得一提的是,由于美元货币市场流动性过剩,美联储隔夜逆回购使用规模本月以来不断创出高位。周二,美联储隔夜逆回购使用规模进一步升至4330亿美元,为2016年12月以来最高水平,同时也是自2013年9月该工具启用以来的第三高。

美联储官员表态鹰鸽交织

在美联储方面,本周二再度有多位美联储高官发表了最新讲话,其中美联储副主席克拉里达(Richard Clarida)的一番表态无疑最为受到瞩目。克拉里达指出,美联储官员或许可以在接下来几次政策会议上讨论缩减债券购买计划的适当时机。

克拉里达周二在接受媒体采访时称,“很可能在未来几次会议上,我们将开始讨论放慢资产购买步伐。我认为具体将取决于我们获得的数据。”

有关美联储何时开始缩减购债规模一直是市场近来最为关注的话题之一。上周公布的美联储4月会议纪要显示,一些与会者认为,如果经济继续向美联储定下的目标发展,或许可以在未来某个时候讨论调整资产购买计划。费城联储主席哈克和达拉斯联储主席卡普兰近日也都表达了相似立场,希望美联储尽快讨论缩减购债。

不过,目前多数美联储官员显然仍不愿在通胀问题上松口,这令美债收益率继续受到压制。即便是克拉里达,他周二也再度表示他相信事实将证明通胀率上升很大程度上是暂时的。

旧金山联储主席戴利当天也形容自己坚定地站在“暂时性通胀”的阵营。尽管她对美国经济的发展感到鼓舞,但认为现在还未到改变政策的时候。美联储理事布雷纳德周一则称,她认为通胀压力正在消退,并预计与供应瓶颈和经济重启相关的价格急升将“随着时间的推移而消退“。

Raymond James固定收益研究部总经理Ellis Phifer表示,“美联储一有机会就会拍桌子强调,现阶段通胀不是一个问题。如果我们有几天听不到这样的发言,恐惧是否会重新出现?到目前为止,每次都是这样,但效果有所减弱。最容易受通胀影响的长债收益率,自3月触顶以来,一直呈横盘走势,甚至略微下降。”

本文选编自“财联社”,作者:潇湘,智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP