中金:中国移动(00941)利润符合预期 重申110港元目标价

智通财经获悉,中金发表研报表示,中国移动(00941)公布2016年业绩,收入7084亿元,同比增长6%;净利润1087亿元,同比增长0.2%,对应每股盈利5.31元。若剔除2015年铁塔转让收入,2016年净利润增速达 10.5%。该行维持“推荐”评级和110港元目标价。

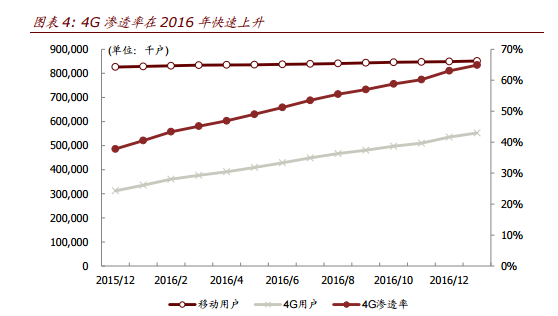

中金预期,公司收入将保持稳健增长。2016年,中国移动的通信服务收入同比增长6.7%,创五年内新高,亦高于行业平均增速。收入的稳健增长受益于4G渗透率的迅速提升。

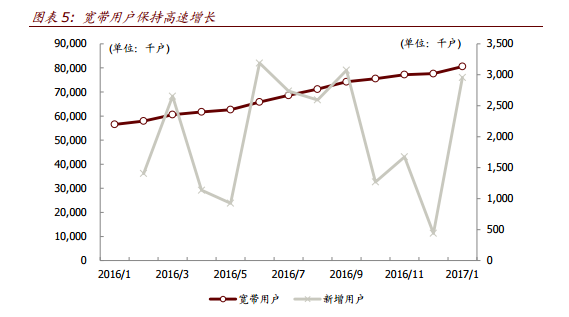

该行称,宽带业务也保持了迅猛的增长态势,用户增长2259万户,成为行业内第二大宽带运营商。预期2017年移动将继续保持稳健增长,估计新增4G用户约1亿户及宽带用户2000万户。

中金表示,2016年,公司的移动用户ARPU小幅上涨2%,2017年预计将继续保持稳中有升的节奏。宽带用户ARPU 2017年也会所有提升,因为移动预计将对之前宽带业务激进的竞争策略稍作转变,提升宽带业务的盈利能力。

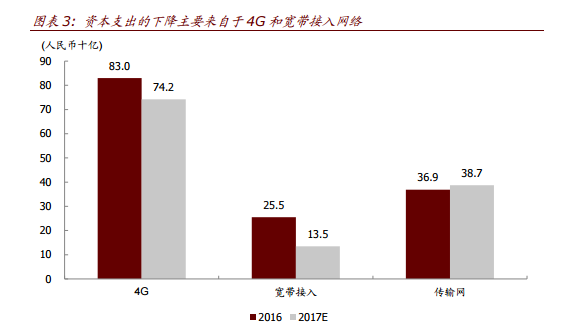

该行续称,EBITDA率稳中有降。移动计划 2017 年削减资本支出 6.0%至1760亿元,但相比电信8%和联通38%的降幅,移动的资本开支将仍处于高位。

另外,该行预期2017年移动的销售费用或将面临上涨压力,因为4G和宽带业务都将面临更严峻的市场竞争。且新一轮提速降费政策启动,或将对移动的业务产生影响,但中金认为,移动将通过提升4G渗透率稳定用户ARPU,最小化负面冲击。

中金认为,移动将保持稳定的派息率。移动宣布2016年提升派息率46%。公司表示将保持2017年派息率稳定,争取实现稳中有升。认为移动业绩最为稳固,提升派息率有望增加财务投资价值。

该行微调了2017年收入预测0.2%至7407亿元,利润预测0.3%至1162亿元,每股净利润 5.68元;略微下调2018 年收入预测1.9%至7757亿元,利润预测1.2%至1267亿元,每股净利润6.19元。目前,公司股价对应87.25港币。该行维持“推荐”评级和 110港元目标价,较目前股价有26.07%上行空间。

研报原文附件:![]() 中金:中国移动(00941)20170324.PDF

中金:中国移动(00941)20170324.PDF

扫码下载智通APP

扫码下载智通APP