非农暂时浇灭紧缩预期!美联储缄默期来临 美债收益率会否一蹶不振?

由于美国非农就业岗位增幅连续第二个月低于预期,缓解了对经济增长可能导致货币政策提前收紧的担忧,美债收益率上周五(6月4日)大幅下挫,收益率曲线明显趋平。而随着本周市场将正式步入美联储6月利率决议前的缄默期,美债收益率很可能将在本周头几个交易日维持弱势格局,直至备受市场瞩目的美国通胀数据提供新的指引。

行情数据显示,指标10年期美债收益率上周五录得4月15日以来最大基点跌幅,盘中一度跌至5月26日以来最低的1.557%,尾盘下跌7.3个基点至1.558%。其他各周期收益率也全线下挫,2年期国债收益率下跌1个基点,报0.144%;5年期国债收益率下跌6.7个基点,报0.778%;30年期国债收益率下跌6.9个基点,报2.231%。

备受关注的两年期和10年期美债收益率曲线趋平,收益率差创下5月26日以来最窄。该收益率差尾盘收窄6.3个基点,至141.4个基点。

美国非农数据表现弱于预期 暂时浇灭市场紧缩预期

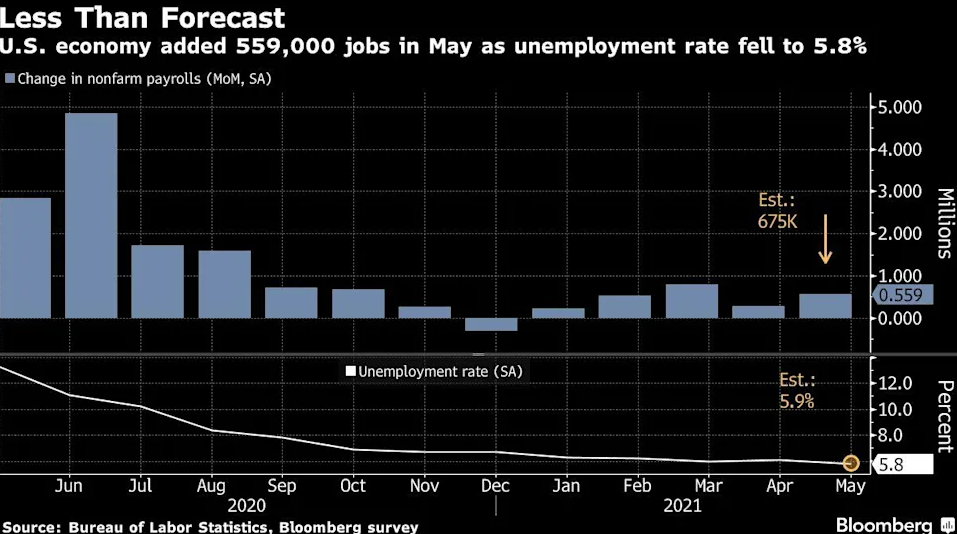

美国劳工部上周五公布的数据显示,5月非农就业人口增加55.9万,4月修正后为增加27.8万,失业率降至5.8%。此前外媒调查经济学家对5月数据的预估中值是增加67.5万。

分析人士指出,此份非农报告显示,尽管美国雇主在5月增加了招聘,并提高了工资以竞相吸引员工入职。但由于儿童看护问题、慷慨的失业救济和对新冠疫情的担忧挥之不去,数百万美国失业人员仍待在家里。目前的就业岗位仍比2020年2月的峰值低了约760万个。

数据公布后,美元和美债收益率在上周五纽约时段大幅下跌,美股则走高。虽然美国就业报告比前一个月有所好转,失业率也出现下降,但就业增长略低于分析师预期中值,为收益率走低提供了动能。Sterling Capital Management高级固定收益策略师Andrew Richman指出,“这份就业数据虽然整体尚可,但并非是大幅增长。在前一天公布的ADP报告显示5月民间就业岗位大增97.8万个之后,市场原本对就业大幅增长抱有极高期望”。

法国农业信贷银行的Alex Li和Nicholas Van Ness在客户报告中写道,“就业报告连续第二个月低于预期,说明劳动力市场复苏缓慢,可能支持美联储的耐心立场。”

美联储去年12月曾表示,在美国就业市场复苏取得“实质性进一步进展”之前,不会开始缩减其超宽松货币政策。当时,美国就业岗位比大流行前的峰值少了约1000万个,而自那以来,只有约四分之一的岗位得到了恢复。因而,此番非农报告显然并不会令美联储官员们感到特别满意。

美联储鹰派官员、克利夫兰联储主席梅斯特在非农就业报告公布后就指出,“我认为这是一份不错的就业报告……但我希望看到进一步进展。”

美国银行经济学家Michelle Meyer和Joseph Song在就业报告发布后的分析报告中也称,这份报告“意味着美联储将继续非常谨慎地朝着最终缩减小步迈进,开始谈论讨论资产购买的路径,但距离真正开始缩减还有很长的路要走。”

美债收益率会否一蹶不振?美联储缄默期仍有重量级看点

目前,美债收益率在上周五大幅回落后,已重新濒临了过去近三个月整理区间的底部区域。而本周,美联储也将正式步入6月利率决议前的缄默期——美联储官员将不被允许在公开场合就货币政策走向发表讲话。可以预见,美债收益率在本周初料仍将维持承压态势。

不过,债券收益率尤其是长债收益率是否会在美联储6月决议前一蹶不振,目前还难下断言。从消息面看,本周依然将有几大风险事件,可能会撬动债市的行情波动。

首当其冲的无疑是目前影响力似乎不弱于非农的通胀指标!美国方面将于本周四公布的5月CPI数据,此前4月份CPI从3月份的2.6%上升至4.2%,迈入“4时代”的通胀数据一度引发市场轩然大波,而目前市场预期5月CPI同步增速可能进一步升至4.6%。一旦通胀数据如预期般再度走高,可能重新扶助美债收益率反弹。

事实上,尽管上周五的非农数据表现不佳,但平均时薪在4月份上涨0.7%后,5月又上涨了0.5%,使工资同比增幅从4月份的0.4%提高到了2.0%,已经引发了不少投资者的关注。休闲和酒店行业的工资上涨了1.3%,这是连续第三个月上涨超过1%。持续的工资增长可能会强化一些经济学家的观点,即通胀攀升可能会持续更长时间,而不像美联储主席鲍威尔目前预期的将是暂时的。

德意志银行(Deutsche Bank)私人财富管理固定收益部门主管Gary Pollack表示,“在美联储讨论缩减量化宽松之前,只要通胀数据不那么爆表,目前的收益率水平将暂时保持不变。但我预计今年年底前收益率仍将会更高,10年期美债收益率将升至2%。美国经济的前景依然光明。”

除了通胀数据外,美国财政部还将在本周标售总计1200亿美元的中长期国债。其中,周二将标售580亿美元三年期国债,周三标售380亿美元10年期国债,周四标售240亿美元30年期国债。

道明证券利率策略师Gennadiy Goldberg表示,“总体而言,我认为发债会很顺利,但如果美债收益率继续下降,会使发债难度有所增加。”

值得一提的是,目前美国短期利率市场上流动性泛滥的现象依然严峻。上周五流入美联储逆回购工具的资金规模从前一天的4790亿美元升至4830亿美元,略低于5月27日创下的4850亿美元的纪录。大量现金流入压低了短期利率,并助长了美联储将采取行动维持关键政策利率的预期。

本文选编自“财联社”,作者:潇湘,智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP