港股打新 | 科济药业(02171) VS 优然牧业(09858),到底怎么选?

今天,科济药业、优然牧业,同时招股,子弹都被天使搞光了,2个新股怎么选,来分析一下。

科济药业(02171),招股日期6月7日-10日,一手入场费16565.26港币,价格29.6-32.8港币,一手500股。乙头400手,662万港币,7天计息。

优然牧业(09858),招股日期6月7日-10日,一手入场费8747.26港币,价格6.98-8.66港币,一手1000股,乙头600手,524万港币,7天计息。

新股一:科济药业IPO分析+申购策略

1、科济药业简介

科济药业(02171),招股日期6月7日-10日,一手入场费16565.26港币,价格29.6-32.8港币,一手500股。乙头400手,662万港币,7天计息。

科济药业:主要专注开发使用人类T细胞用作治疗机体的产品,以开发治疗各类血液恶性肿瘤和实体肿瘤的CAR-T细胞疗法,公司在中国及美国运营。截至2021年2月18日,该公司已在中国、美国和加拿大获得7个CAR-T疗法的IND许可。根据弗若斯特沙利文的资料,这在中国所有CAR-T公司中排名第一。

IPO特点:1、生物B, 持续亏损,尚无盈利 2、产品布局广,5个处于临床阶段。3、唯一获得美国FDA再生医学高级疗法认证。4、高瓴资本参与C轮融资。5、多名基石合计认购60.38%。

2、科济药业 一手中签率预测

科济药业:公开发售947.47万股,每手500股,公开总发行手数:18949手,甲组乙组各9475手。

科济药业:初步预计申购人数会在20-40万左右,超购预计100倍+,回拨50%,一手中签率6%~12%左右,预计200手+稳中1手吧。

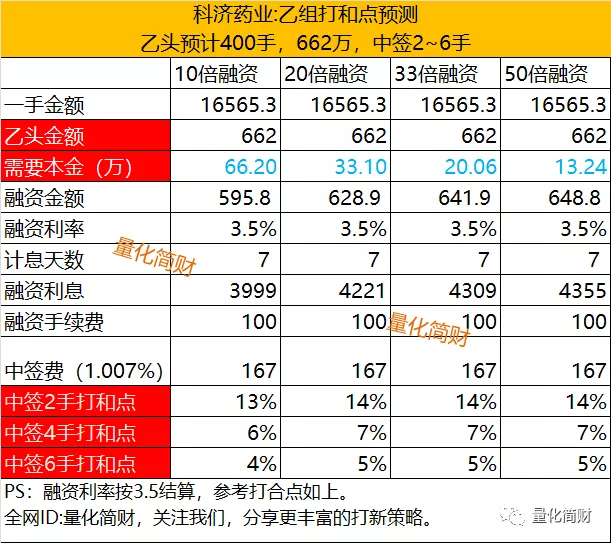

3、科济药业 乙组打和点预测

科济药业,乙头400手(662万)。乙头预计中签2~6手(货值:3.2万~9.9万),7天计息(按3.5%的利率,大概需要4000~4400元利息),打和点在4%~14%

4、科济药业 申购策略

综合简评:科济药业,又是一家尚无盈利的生物科技B公司, 根据弗若斯特沙利文的资料,这在中国所有CAR-T公司中排名第一,有5款产品处于临床阶段,高瓴在A轮,C+轮持续追加投资,2021年1月高瓴最后一轮融资后估值124亿港币,本次招股发行市值167.93亿~186.09亿港币,承销商高盛给出估值348亿~426亿港币,高盛给出的估值相对招股价还是有一定水位的。引入9名基石认购约60%的货,投行机构还是相对看好科济药业的,就打新而言,我会偏积极参与申购,会上乙组。就说这么多。

新股二:优然牧业IPO分析+申购策略

1、优然牧业 简介

优然牧业(09858),招股日期6月7日-10日,一手入场费8747.26港币,价格6.98-8.66港币,一手1000股,乙头600手,524万港币,7天计息。

优然牧业:成立于1984年,曾是中国乳制品制造商龙头伊利旗下全资子公司,2015年12月从伊利分拆出来运营,目前伊利仍是公司控股股东之一,持股比例为40%。公司业务完整地覆盖由育种到饲料再到原料奶生产的乳业上游全产业链,优然牧业为中国最大的原料奶供货商和奶牛育种企业,且精饲料市场排名第一。

【优然牧业IPO亮点】

1)营收、净利的规模和增速均远超行业水平:2018年-2020年,优然牧业收入分别为63.34亿元、76.68亿元、117.81亿元,复合年增长率达到36.4%,公司拥有人应占溢利分别为6.53亿元、8.02亿元、13.41亿元,复合年增长率达到53.6%。营收、净利的规模和增速均远超行业水平。

2)净利润持续提升,ROE领先同行:优然牧业净利润率从2019年的10.5%提升至2020年的13.1%;同期,净资产收益率从14.9%提升至17.0%,均处于行业领先水平。

3)中国最大的特色生鲜乳提供商:根据弗若斯特沙利文的数据,按2020年的特色生鲜乳产量计,优然牧业是中国最大的特色生鲜乳提供商。

4)中国最大的反刍动物饲料提供商:数据显示,2020年度,优然牧业出售的反刍动物精饲料超过77万吨。而按照2020年主要的粗饲料品类苜蓿草的销量计,优然牧业在中国市场占有率第一,市场份额为3.2%。

5)中国最大的奶牛育种企业:根据弗若斯特沙利文的数据,优然牧业的附属公司于2019年在中国奶牛冻精市场拥有9.5%市场份额,在奶牛性控冻精市场的占有率高达22.2%,全国第一。

2、优然牧业 一手中签率预测

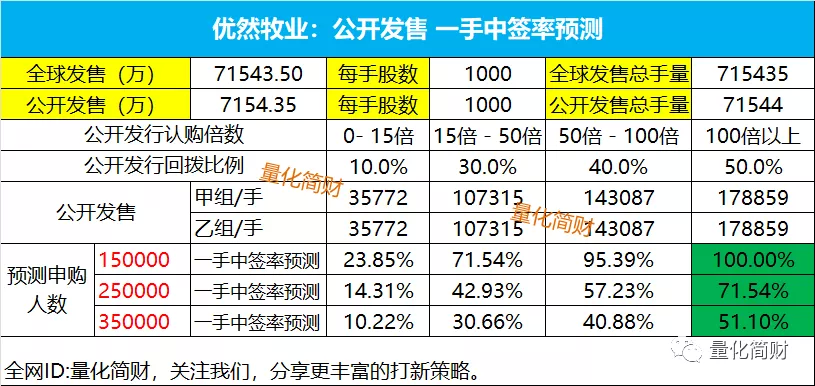

优然牧业:公开发售7154.35万股,每手1000股,公开总发行手数:71544手,甲组乙组各35772手。

优然牧业:初步预计申购人数会在15-35万左右,超购预计100倍+,回拨50%,一手中签率50%~100%左右,预计5手+稳中1手吧。

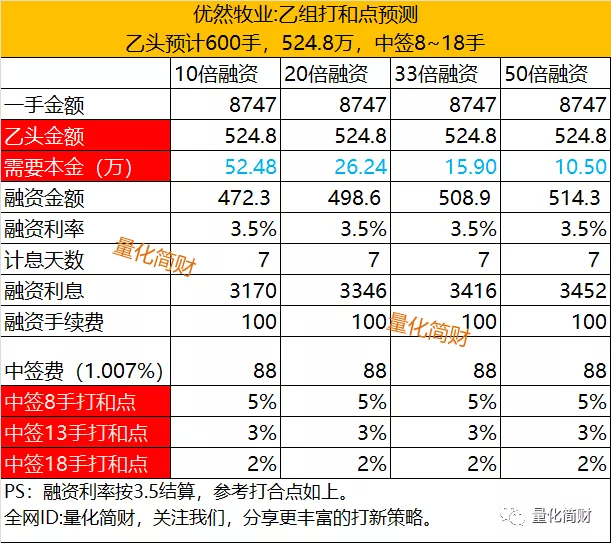

3、优然牧业 乙组打和点预测

优然牧业,乙头600手(524.8万),乙头预计中签8~18手(货值:7万~16万),7天计息(按3.5%的利率,大概需要3100~3500元利息),打和点在2%~5%,打和点倒是挺低。

4、优然牧业 申购策略

综合简评:优然牧业,伊利旗下全资子公司,营收、净利润都保持高速复合增长率,ROE高达17%,占据中国的三个最大(特色生鲜乳、反刍动物饲料提供商、奶牛育种企业),整体还算不错。本次发行市盈率18倍,发行市值264.92亿~328.68亿港币,2名承销商也给出了优然牧业的估值分别为(瑞信:395.3~527亿港币、华泰370亿~420亿港币)

承销团之一的瑞信:表示报告给予公司估值介乎51亿至68亿美元(约395.3亿至527亿港元),2021年预测市盈率介乎14.6倍至19.5倍。

销团之一华泰:给予公司估值介乎47.8亿至54.2亿美元(约370亿~420亿港币),2021年预测市盈率介乎14.8倍至16.6倍。

在港股市场可以对标的公司为现代牧业(目前市盈率14.57亿,市值133.64亿),综合来看,此次优然牧业发行估值相对合理,毕竟优然牧业3年营收、净利润均高达30%+的复合增长率,作为重资产行业,ROE也能长期保持高达17%还是很不错的,优然牧业破发大概率不会,应该也不会是大肉。所以啊,就打新而已,我会选择现金铺一些+白嫖参与。

3只新股IPO分析+申购策略小结

3只新股小结:此次3只新股综合排名:时代天使>科济药业>优然牧业

时代天使:肯定是涨幅最大的,但是中签率绝对低的可怜。

科济药业:很有可能是这个3只新股里面的综合收益小黑马(涨幅可观、中签率也不错)

优然牧业:中规中距,破发倒是不至于,中签率会比较高,适合现金铺+白嫖。

现在大家的子弹,基本上都被时代天使锁死了,券商的融资基本上也给力时代天使,这次科技药业、优然牧业估计大家的本金卷、券商的额度卷,时代天使卷完,继续卷吧

声明:从2020年11月25日开始,关于量化-新股IPO分析+申购策略,仅仅代表我自己的观点+操作计划,亏与赚,我只对自己的账户负责,并不构成任何投资建议,抄作业容易,抄心情难,大家都是成年人,自己做选择,对自己的账户负责,我不是神,不是每次都对。

本文选编自“量化简财”;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP