2021拥硅为王!多晶硅料价格“失灵”背后的真相是什么?

“涨声”不断,已成为2021年以来中国光伏产业链最重要的关键词。

随着上游多晶硅料因供应紧张价格持续刷新高点,硅料价格上涨压力正在不断向下传导,多晶硅料因供应紧张价格持续刷新高点,冲上18万元/吨,硅片、电池、组件的价格也在不断走高,给今年大规模光伏装机目标蒙上阴影。

行业紧张形势下,东方希望集团于5月11日宣布新增宁夏25万吨/年多晶硅项目,相当于2020年全球产量的一半,这一消息引发了光伏圈的热议。

究竟什么是多晶硅?价格为什么会一路飙升?小编带大家一探究竟!

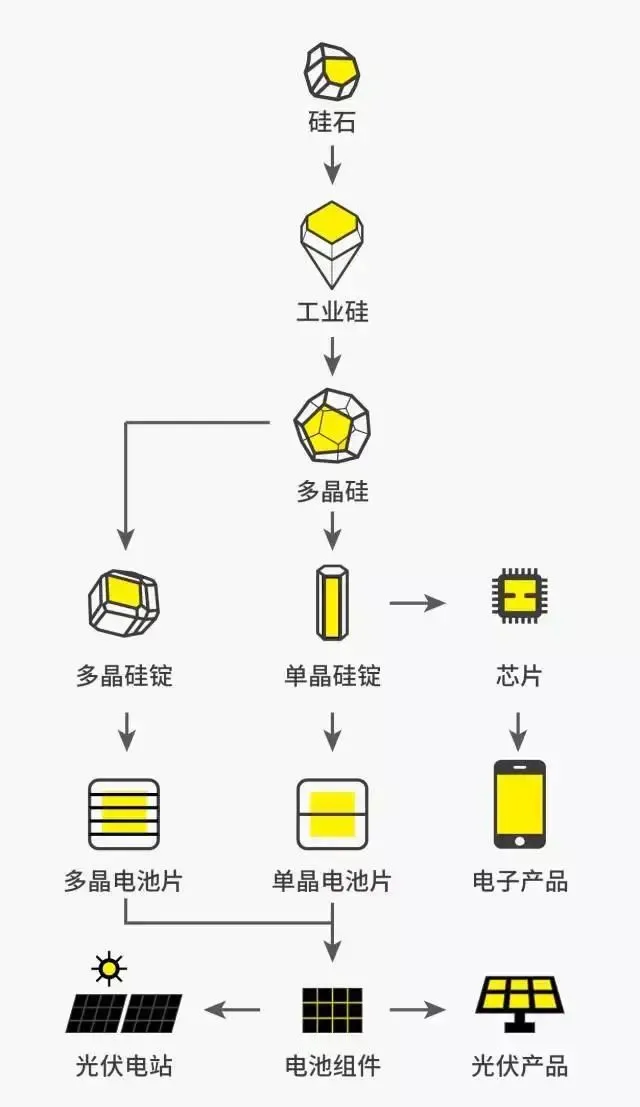

一图带你了解什么是多晶硅

多晶硅是光伏行业最主要的上游原料,与我们的生活息息相关,不仅是制造基础电路等半导体器件的关键基础材料,也是当今光伏发电快速发展的核心所在,有“上帝赐给人类的宝石”之称。因为现代社会信息化和能源危机全球化,多晶硅逐渐受到市场关注,需求日益提升,现已成为国家鼓励优先发展的战略材料。

一、从“零”开始,中国多晶硅产业的曲折发家史

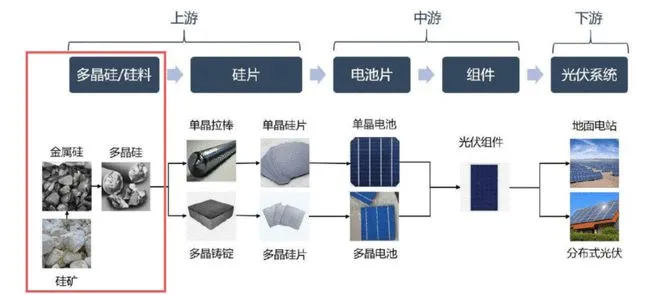

我国多晶硅产业发展多年,在光伏产业链的四大环节中,我国在硅片、电池片、组件环节的产量和规模上均处于世界领先水平,但是谈到我国硅产业的发展过程,实在是一波三折。

我国早期的多晶硅工艺研究源于上世纪50年代,由于美、日、德技术封锁严重,国内引进的只是落后的多晶硅生产技术,生产水平、规模、成本、能耗、环保等问题备受诟病,全国的多晶硅总产能始终在年产数十吨的规模徘徊;后来在国家经贸委的扶持下,才逐步打破国外的技术封锁,形成了多晶硅规模化生产技术体系。

2005年之后,受太阳能级多晶硅市场需求影响和在多晶硅生产线示范项目的带动下,我国的多晶硅产业进入蓬勃发展时期,但是好景不长,先是产能虚增问题突出后又历经欧美“双反”的创伤,使得我国多晶硅产业陷入泥潭。

好在发现问题后我国及时进行市场调整,国务院出台《关于促进光伏产业健康发展的若干意见》,并发文将多晶硅从产能过剩行业中摘出,国内市场需求开始扩大,多家多晶硅企业开始复产。同时,多晶硅生产布局更加优化,逐步往能源价格洼地如西北等地区转移,生产设备也更为先进,我国多晶硅产业至此走向领先全球时期。

二、当前国内多晶硅产能情况

众所周知,光伏产业链越往上游行业壁垒越高。位居产业链最上游,多晶硅行业具有高载能、高技术、资金密集的显著特点。

在中国光伏行业协会举办的《碳中和:引领光伏行业发展论坛》上,多晶硅制备技术国家实验室主任严大洲介绍,2009年国内多晶硅企业曾多达55家,2018年“531”政策前22家,但当下在产的多晶硅企业仅剩10家。

多晶硅企业数量的骤减也反映了多晶硅企业生存的艰难情况。严大洲表示,一方面适合多晶硅投资的地点较少,国内多晶硅厂多集中于新疆、内蒙古、四川、云南等电价较低的地方,“更多赚的是电价的钱”,由此导致近年来企业数量大幅减少,产能向头部企业集中;另一方面,多晶硅生产属于化工性质,安全风险较大。

根据中国有色金属工业协会硅业分会数据统计,2020年国内多晶硅产能42万吨,产量39.6万吨,较2019年增长15%。主要企业产能情况如下:2021年国内多晶硅产量约43万吨,进口多晶硅10万吨,叠加新增产能有效释放产量约5万吨,2021年市场多晶硅的供应总量预计达58万吨。按照每W对应3g硅料,58万吨硅料可以支撑200GW的硅片、160GW的组件。

三、多晶硅价格疯涨,各方“豪强”又有哪些动作?

多晶硅在近期再次强势闯入大众视线,主要还是因为价格不合理的疯涨,据6月2日硅业分会发布最新硅料价格显示,国内单晶复投料价格区间在20.6-22.1万元/吨,成交均价为21.19万元/吨,周环比涨幅为4.54%;单晶致密料价格区间在20.4-21.9万元/吨,成交均价为20.89万元/吨,周环比涨幅为4.97%。

高价盛宴下,实力多晶硅企业享受高额利润。上下游企业纷纷动作,扩产、降本,囤货,以期抢占更多市场份额。据悉,目前盯上多晶硅这块“肥肉”的企业众多,部分是下游企业,部分甚至是与光伏完全不相干的外行企业,意向产能高达50~70万吨。

1、晶澳太阳能科技股份有限公司大规模“屯粮”,签下超200亿的五年采购合同

5月28日晚间,晶澳科技公告称,其子公司与江苏中能硅业科技发展有限公司签署《多晶硅购销框架合作协议》,约定2021年7月1日至2026年6月30日期间,向后者采购合计14.58万吨颗粒硅,预计合同总金额在204.5亿元以上。据了解这是当前业内已公开的最大规模颗粒硅订单。

2、多晶硅涨至230元/kg+创9年来记录,东方希望狂砸300亿加码

5月11日,宁夏回族自治区政府与东方希望集团签订战略合作协议。根据协议,东方希望集团将在宁夏规划建设新能源光伏新材料循环经济暨产业发展集群,投资建设光伏新材料、新能源、现代农业等上下游一体化循环经济项目。其中,一期以25万吨/年多晶硅为主体,配套建设20万吨/年工业硅、电子级高纯晶硅等项目,预计总投资300亿元。

3、资本逐利,当下行业过热吸引新玩家入局

2月5日,山西同德化工股份有限公司发布公告称,公司拟与深圳蝴蝶谷资本管理有限公司及其他政府投资基金(跟投)等共同投资设立同德(长治)新能源材料合伙企业。其中,同德化工拟出资2.99亿元(持股59.8%),深圳蝴蝶谷资本拟出资0.01亿元(持股0.2%),政府投资基金(跟投)等拟出资2亿元(持股40%),合计出资5亿元。该合伙企业设立后主要投资于光伏行业生产多晶硅的山西落基山光伏能源科技有限公司。

4月16日,内蒙古鄂托克前旗与江苏润阳新能源科技股份有限公司签订光伏材料及应用全产业科技园项目战略合作框架协议,该项目按照“碳中和”思维,一体化推进硅料—切片—电池片—组建以及光伏发电供能全产业,总投资297亿元。

四、2021年多晶硅料价格“失灵”的真相是什么?

市场需求决定产品价格,刺激多晶硅价格飙涨的首要原因非需求莫属。

在全球碳减排的主流趋势下,光伏看涨情绪持续沸腾。国内市场,无论是央/国企的“十四五”能源规划,亦或地方政府远景规划,光伏均占据着舞台中央;国际市场,疫情后经济复苏,递延的光伏装机需求即将爆发。

下游终端市场的预期爆发带来的则是上游制造环节的扩产、扩产、扩产……据企业公开信息,2020年硅片端扩产313.6GW、电池端扩产317.82GW、组件端扩产307.07GW。

而从硅料端来看,由于建设周期长达18个月左右,多晶硅的扩产项目2022年投产,要到2023年才能形成规模,产能错位释放也是导致硅料供应紧张的主要原因。上下游产能不匹配给这一轮的多晶硅涨价提供了动机,另一方面,中下游环节的囤货生产、终端需求推进,也是涨价的一种助推力。

五、理性看待涨价潮,行业自身亟待进步

从整个行业的层面来看待多晶硅涨价的问题,业内人士认为,当前多晶硅等原材料价格大幅上涨极大的削弱了光伏度电成本优势,给今年实现大规模装机蒙上了一层阴影。产业链企业越是在优势地位时,越是在供不应求时,越要居安思危,过高的价格不仅会抑制需求,而且短期内过高的利润率,不仅会影响上下游协同发展,更会吸引其他资本大举进入行业,对当前的行业格局带来挑战,届时又是一片残酷的淘汰过程。

随着下游硅片产能扩产较快及光伏终端需求边际向好,多晶硅价格上涨具备一定延续性。且随着国内政策修复,海外市场回暖,需求逐步释放,高品质硅料需求提升,多晶硅有望在光伏持续高增长的背景下迎来向上拐点。但是多晶硅这一轮过快的价格上涨趋势实际上也给行业提了个醒,光伏行业应对行业环境变化的能力还尚未完善,在走向向上的征程中,光伏行业自身仍亟待进步。

本文选编自“光伏见闻”;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP