“缺芯”再持续,供需错配下还看芯片制造

受疫情的影响,全球半导体芯片产业链多个环节产能受限,封测环节虽然技术难度相比于其他环节低,但是也是不可或缺的环节之一。近期,受外围大环境影响,中国台湾多家厂商停产,马来西亚封国,使原本紧俏的半导体雪上加霜。

具体来看,在封测环节方面,中国台湾京元电子、超丰电子等半导体封测厂商相继有大量员工确诊感染新冠病毒,京元电子已宣布停工48小时;马来西亚宣布6月1日至6月14日为全面封锁期,除国安会所列出的关键经济与服务领域外,所有领域将停止运行。而京元电子封测产值约占全球3%,是全球第七大封测厂商,全球第一大第三方测试服务厂商;马来西亚封测产值约占全球8%,在全球半导体封测环节占据重要地位。

国外及中国台湾相关企业受疫情影响停工,对于大陆企业无疑形成利好。另外,华为也在近期官宣鸿蒙系统,受上述两则消息的影响,半导体板块集体走高,封测板块造好,但与其他半导体细分领域相比封测板块更像一日游。

根本原因在于封测板块仅仅是由于台湾及马来西亚停工带来的短期利好,长期或难以为继。

劳动密集型行业,封测短期利好

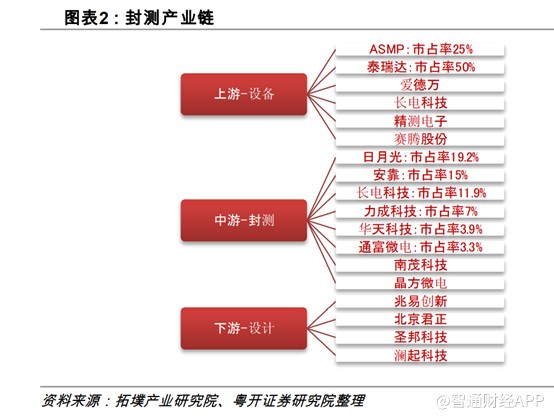

智通财经APP了解到,封测包括封装和测试,位于半导体产业链后段,是芯片从设计——制造——投入市场前的最后一个环节。根据产业链划分来看,封测产业链又分为上游的封测设备、中游半导体封测以及下游的IC设计厂。

封测行业位于集成电路产业链末端,是劳动密集型行业。相对半导体设计、制造领域来说,封测行业技术壁垒、对人才的要求相对较低,是国内半导体产业链与国外差距最小环节。2019年国内封装测试前十名企业中,尽管目前外资企业在国内封测市场中仍占据较大份额,但内资企业占据前3名市场份额。

中国封装业起步早、发展快,但目前仍以传统封装为主。虽然近年中国本土先进封测四强(长电、通富、华天、晶方)通过自主研发和兼并收购,已基本形成先进封装的产业化能力。根据TrendForce数据,2020年二季度本土厂商长电、华天和通富分别以13.4%、6.4%和5.7%的市占率位居全球封测市场的第三、第六和第七。

但是,封装本质上是集成电路产业链中赚钱最难的行业,需要通过不断加大投资来赚取每一块钱上的边际增量,技术门槛低,规模效应使得龙头增速快于小企业。

值得一提的是,马来西亚封测产值约占全球8%,在全球半导体封测环节占据重要地位,日月光、安靠、通富微电、华天科技等全球头部封测公司在马来西亚均有子公司。受此轮南亚/东南亚新冠疫情复影响,国内封测企业短期内能替代马来西亚以及台湾公司的订单,但中长期来说,由于该行业本身没有技术壁垒,因此国内企业受益十分有限。

放眼长期来看,半导体类的投资一方面需要有需求驱动,另一方面也需要有技术壁垒,才能真正享受行业红利。在本次疫情中,由于台湾京元电子受到的影响非常明显,而其客户包含英特尔(INTC.US)、高通、联发科、英伟达(NVDA.US)、意法半导体、赛灵思、联咏、韦尔股份等全球头部半导体公司,无疑会加剧半导体芯片的短缺,而2019年下半年起,受益于5G手机、新能源车对半导体芯片的需求增加,因此半导体芯片失衡更明显。

此外,相比于封测,半导体生产的技术相对复杂,在国外产能受限和潜在“卡脖子”风险的推动下,国产半导体厂商正在逐步形成国产替代,并且客户关系更加持续。

半导体厂商开工率不高,供需错配下芯片价格持续走高

半导体是具备成长和周期双重属性的行业,其中成长性是主旋律。自1975年以来,半导体产值由50亿美元增长到近5000亿美元,接近100倍的成长。从成长的角度来看,当前半导体产业已进入5G、新能源汽车、人工智能、云计算、物联网等创新技术驱动的新增长阶段,半导体产业规模有望迈上新台阶。

从周期的角度来看,全球半导体市场的增长受全球宏观经济景气度影响、部分电子产品的创新或是需求饱和以及半导体厂商的增减产呈现周期性的波动状态,不过随着半导体行业应用领域越来越多元化,全球半导体销售额波动在降低,周期性在逐步减弱。

美欧是全球重要的半导体产品输出国,也是全球受大环境影响较为严重的区域,2020年以来晶圆厂商普遍产能利用率低下。2020年2月,美国半导体厂商的产能利用率约77%,3月份受疫情影响开始下滑,4月份达到最低为64%,之后产能利用率开始爬升,截至今年3月份,产能利用率最高到75%左右,仍未达到疫情前77%左右的产能利用率。欧洲受到的影响不逊于美国,欧洲制造业2020年Q1之前,产能利用率在81%以上,Q2受疫情影响下降到68.4%,今年Q1仅恢复到77.5%,亦未达到疫情前的水平。

除了大环境影响以外,自然灾害等因素也加剧了芯片短缺状况。2021年2月,美国德克萨斯州出现罕见寒冷天气,造成了三星、恩智浦、英飞凌等公司在当地的晶圆厂部分减产或停产。此外,日本福岛东部海域发生7.3级地震,影响了信越化学、SUMCO、瑞萨、铠侠、Sony等半导体材料及晶圆代工厂生产。

而与芯片供应频频减产所相反的是,下游需求却十分旺盛。

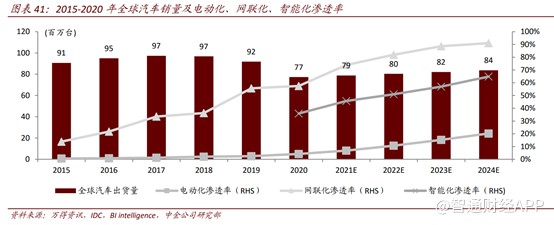

在汽车领域方面,2020年全球汽车销量7700万辆。虽然汽车销量并没有大幅增长,但是近年来,汽车正朝着电动化、网联化、智能化等趋势发展。中金公司测算2020年全球汽车电动化渗透率达到4.17%,网联化渗透率达到57.2%,智能化渗透率(L1-L5)达到35.73%(主要是L1/L2自动驾驶)。

随着汽车电动化、智能化、网联化程度不断提高,车用芯片的单车价值持续提升,推动全球车用芯片的需求快于整车销量增速,造成了当前汽车芯片的供需失衡局面。

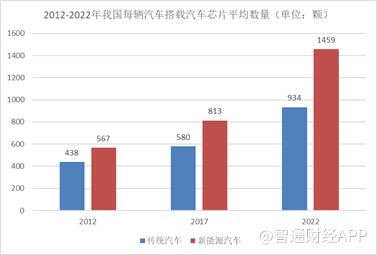

从我国汽车芯片的供应使用数量来看,根据中国汽车工业协会介绍,现代化汽车的车载芯片数量越来越多,并且新能源汽车的芯片使用量要普遍高于传统燃油汽车,预计2022年,中国传统燃油汽车的汽车芯片使用数量为每辆车934颗,中国新能源汽车平均芯片数量将高达1459颗。

除了新能源车外,智能手机随着5G、AI技术的发展,单台智能手机包含的芯片价值量在不断提升。

智能手机自诞生以来,每年芯片配置都在不断提升。以智能手机最为核心的处理器为例,苹果(AAPL.US)2010年推出的iPhone4搭载的A4处理器采用45nm制程,内含1.49亿个晶体管,主频800MHz,2020年推出的iPhone12搭载的A14处理器采用5nm制程,内含118亿个晶体管,主频3.1GHz。除了处理器芯片,智能手机闪存芯片的容量也在不断提升、射频相关芯片的复杂程度也在不断提升。根据韩国信息与通讯技术研究所报道,平均一部4G手机含有的半导体价值量为126.1美元,而一部5G手机含有的半导体价值量为233.9美元,增长将近85%。

产能减少,需求不断增加,使得芯片缺口不断增加,在芯片短缺的过程中,整个产业链的成本都有不同幅度的上涨。据相关媒体报道,自2021年开年以来,硅料价格持续猛涨。今年5月份,多晶硅的报价已由4月份的13.5万元/吨上涨至18万元/吨。铜箔基板、电子材料、硅晶圆、元器件专用材料等芯片相关产业今年4月起均集中发起新一轮提价,普遍上涨幅度10%~20%。芯片制造环节的企业也将代工报价提高了约10%~30%,实现“量价齐涨”。

那么这一轮芯片短缺的时间又将维持多久呢?

中信证券指出,芯片短缺潮主要原因为疫情后汽车销量恢复速度超预期、车企芯片加单滞后,此外叠加消费电子提前囤货抢占产能,全球8英寸晶圆产能紧张,以及日本地震、美国暴风雪等影响部分晶圆厂短暂停工。该机构预计缺货将持续至2021年四季度,其中2021年的前两个季度为供需最紧张阶段。

高盛首席亚洲经济学家Andrew Tilton则表示,全球芯片短缺造成的供应链中断可能很快就会过去。高盛分析师认为,目前我们可能正处于最糟糕的时期,我们现在看到汽车等下游行业受到的冲击最大,不过,这一情况将在今年下半年逐渐缓解。

由此可见在下半年芯片短缺的局势会逐渐缓解,不过由于新能源汽车渗透率在逐步提升,因此对芯片的需求依旧很大,芯片仍将处于一个成长大赛道中。

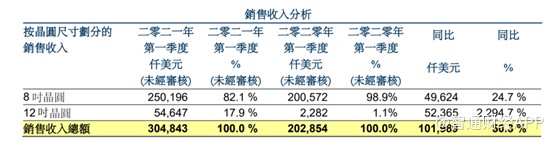

具体公司方面,华虹半导体(01347),公司专注于嵌入式非易失性存储器、分立器件、模拟及电源管理和逻辑及射频等差异化工艺平台。公司在上海金桥和张江建有三座8英寸晶圆厂;无锡的华虹七厂是聚焦特色工艺、覆盖90~65nm工艺节点、规划月产能4万片的12英寸集成电路生产线,也是大陆第一条12英寸功率器件代工生产线。

一季度报显示,公司一季度实现营业收入3.05亿美元,同比增长50.3%,环比上升8.8%。其中华虹12英寸工厂贡献5460万美元收入,环比增长53.1%。

目前华虹半导体的12英寸工厂产能已经达到4万片/月,并且该工厂已经处于满负荷运转当中。由于下游需求旺盛,公司将准备加速推进12英寸工厂扩产计划,预计今年年底将产能扩大至6.5万片/月,并预计2022年终将产能提升至8万片/月。此外,公司预计2021年第二季度销售收入约为3.35亿美元,环比上升约9.9%,较去年同期同比增长约48.9%。

由于芯片短缺会一直持续至下半年,基本上有产能投放的企业都能得到消化,因此对于芯片制造企业来说,今年无疑是量价齐升的一年。

扫码下载智通APP

扫码下载智通APP