左手资源右手产能,赣锋锂业(01772)成长性保障全在新能源车?

赣锋锂业(01772)向来不缺热闹。

消息面上,6月7日,深交所向公司发出2020年报问询函,要求其说明锂电池、锂电芯等材料收入同比波动较大的原因及相关资产未发生减值的合理性。6月8日收盘,赣锋锂业港股股价跌幅达4.23%,成交量达536.39万,成交额为5.89亿元。

盘后,赣锋锂业再发公告称,公司设立合资公司在丰城投资建设年产5万吨锂电新能源材料项目。6月9日,赣锋锂业收报108.8港元/股,跌幅为0.55%,总市值为1511.7亿港元。

左手资源,右手产能

根据智通财经APP了解,就自身实力而言,赣锋锂业是实打实的行业翘楚,资源和产能双优。

一方面资源在握,稳坐龙头宝座,虽然锂资源在地球分布较广且元素丰度不低,但是优质资源的稀缺性导致其必将成为产业链的核心壁垒;同时,锂作为资源行业的增量市场,随着需求的增加,优质资源带来的成本、利润优势将会愈发显著。

申港研报显示,赣锋锂业上游权益资源量中,盐湖提锂产量布局占比达83%。根据美洲锂业测算,Cauchari-Olaroz 锂盐湖项目生产成本仅为 3576 美元/吨,低于 Actama 盐湖,提锂成本居于第一档。且由于盐湖卤水提锂周期长于锂辉石矿山,一线提锂厂家议价权受限。成本和周期双因素有望利好赣锋上游锂原料采购价格。

今年5月份,赣锋锂业公告称,以不高于1.9亿英镑(约合17.06亿人民币)的价格对Bacanora公司所有已发行股份(上海赣锋已持有股份除外)进行要约收购,主要资产为位于墨西哥的Sonora锂黏土项目。本次交易完成前,上海赣锋持有Bacanora 17.41%股权,同时上海赣锋增持Bacanora股权比例至28.88%的交割手续仍在办理中;本次交易完成后,上海赣锋将持有Bacanora 100%股权,赣锋锂业的锂矿王国再下一城。

值得一提的是,这是赣锋锂业成立以来首次全资控股海外锂矿资产。至此,公司完成了全球范围内的资源布局,在澳大利亚、阿根廷、墨西哥、爱尔兰等持有多处优质矿源。

申港证券研报指出,赣锋锂业所有项目投产后,公司原料自给率有望达到100%。其掌握的资源类型涵盖锂辉石、卤水、锂黏土等类别,合计控制资源量4818万吨(折 LCE),权益资源量达到2256万吨(折 LCE),行业对比优势明显。

另一方面赣锋锂业不断通过产能扩张实现价值兑现。锂下游客户以电池巨头和新能源汽车巨头为主,下游的集中度导致其在产业链话语权较其它大宗金属高。从行业安全发展角度出发,一方面下游会主动绑定上游,另一方上游也会主动依靠下游获取市场份额。所以,下游客户集中度导致上游企业必须依靠自有锂盐产能才能兑现价值。

根据智通财经APP了解,根据当前产能及扩建计划,2021年起赣锋锂业新增马洪三期氢氧化锂产能5万吨,加之已有产能将达8.1万吨,在全球锂盐加工企业中名列前茅;同期碳酸锂产能将新增4万吨达8.05万吨。下游对上游供应链的稳定性与持续性要求不断提升,而公司拥有能匹配到核心动力产业链的有效产能,在锂行业中龙头地位凸显。

左手资源,右手产能,加上行业处于景气周期,赣锋锂业迅速崛起,营收从2015年的13.54亿元增长至2020年的55.24亿元;净利润从2015年的1.25亿元增长到2020年的10.25亿元。5年间,赣锋锂业A股股价翻了6倍,港股股价自2018年以来翻了近10倍,一跃成为千亿市值的行业龙头。

囤锂成“瘾”,引深交所问询

曾与赣锋锂业并称“锂业双雄”的天齐锂业倒在了并购后遗症之上,业绩不断下滑。赣锋锂业能否在锂产业链一体化道路上屹立不倒,仍有不确定性。

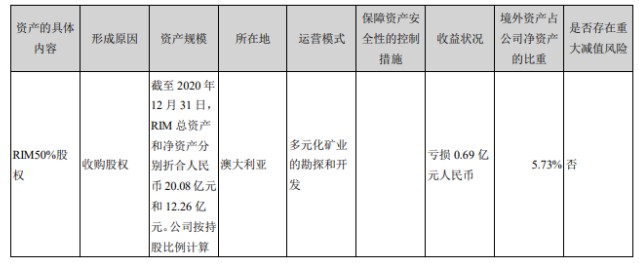

从过往的收购情况来看,赣锋锂业从未有过全资控股海外锂矿,且更喜欢小额多次收购,以降低风险。比如收购RIM,赣锋锂业2018年和2019年分步收购RIM50%的股权,2020年2月份又对RIM进行增资。尽管收购方式谨慎,但是囤锂成“瘾”的背后,长期股权投资减值风险便成为不可忽视的存在。

根据智通财经APP了解,2018年至2020年,赣锋锂业因金融资产公允价值变动产生的非经常损益分别为-1.68亿元、-3.86亿元、5.47亿元。2021年一季度,公司持有的Pilbara股价由年初的0.87澳元升至一季度末的1.045澳元,按此估算公允价值变动损益确认为2.16亿元。

根据财报数据,赣锋锂业的投资副业颇为厉害,但是,其对RIM和Minera Exar的“宽容度”也让人不得不感叹。

近两年来,受锂化合物价格下滑影响,锂矿行业估值下滑较快。赣锋锂业老对手天齐锂业年内连续两次计提长期股权投资减值准备合计53.53亿元。其中最主要的计提便是对SQM的股权投资,两次合计减值52.79亿元,占原账面余额的17.92%。主要原因是锂价承压、扩产项目延期、新冠疫情影响以及南美地区宏观环境变化等。

对比行业对手的大幅计提资产减值准备,赣锋锂业却表示旗下相关主要资产并无减值迹象,这引起了投资者质疑。以2019年的Minera Exar股权项目为例,同样处于南美,锂价同样下滑,目前项目已亏损0.86亿元,但赣锋锂业依旧坚持其预测结果。

深交所也关注到了这一点,并在2020年年报问询函中指出,要求赣锋锂业说明相关资产未发生减值的合理性。

当然,从2021年第一季度的财报来看,赣锋锂业现金充足,账上流动资产为83.04亿元,货币资金为24.43亿元,流动负债为44.37亿元,并无财务负担。

不过从深交所的问询来看,赣锋锂业的热度是时候冷一下了,毕竟目前公司港股市盈率(TTM)为85.5倍,估值有些偏高了。在成熟的国外市场,资金对于周期股的估值并不算高,大约在30倍到40倍左右。

一般而言,周期股较低的估值与该行业以及企业前景相对应的,当一个行业已经表现不出增长空间的时候,头部企业也很难通过扩产去继续吞食中小企业的份额,所以高估值的表现一般是很难持续的,这就是资源股“想象力”不足的问题。

从赣锋锂业的高估值来看,国内资金对于锂矿的想象力还维持在高位,这无疑是借了特斯拉和新能源的东风。

新能源车能长期撬动赣锋锂业吗?

根据智通财经APP了解,此次锂业周期始于2015年,政策驱动加上新能源汽车免除购置税等,下游电池厂大肆扩张产能,需求爆发使得锂产品价格开始暴涨。海外锂业巨头纷纷提价。2018 年,补贴退坡且下游动力电池厂家步入去库存阶段,对锂资源的需求趋弱;与此同时海外锂矿投入开采,供给充足使得锂资源产能过剩情况严重,厂家纷纷低价抛货,锂产品价格进入下跌趋势。2020 年初的新冠疫情使得需求大幅下滑,锂盐价格跌破行业成本线,大部分企业进入亏损境地。

在此之际,锂行业迎来了其“盖世”新能源汽车,2020年Q4,随着电动车下游需求改善超预期,锂行业需求提升,在2020年9月进入超跌状态的锂价开始反弹,开启上涨进程:生意社数据显示,电池级碳酸锂价格从1月份的63000元/吨,已上涨至4月份的90000元/吨;在工业级碳酸锂方面,产品价格从59000元/吨附近,也已拉升至86000元/吨左右。需求大增引发的锂价暴增,让赣锋锂业如沐春风,业绩猛增。2021年一季度,公司实现净利润4.76亿元,同比增长6046.30%。

新能源汽车,真的能作为撬动赣锋锂业股价长期上扬的因素吗?据去年11月份国务院办公厅出台的《新能源汽车产业发展规划 2021-2035》,十四五期间,国内新能源汽车渗透率在2025年目标提升至20%。政策导向明确,成为长期看多我国新能源汽车行业的尚方宝剑。

从落地情况来看,目前新能源汽车渗透地仅为个位数,但券商纷纷对其后期销量看好。从国内市场来看,2020年,我国新能源汽车产销量分别达到136.6万辆和136.7万辆,创历史新高,同比分别增长7.5%和10.9%。以2020全年汽车销量2531.1万辆测算,去年新能源汽车渗透率仅5.4%。

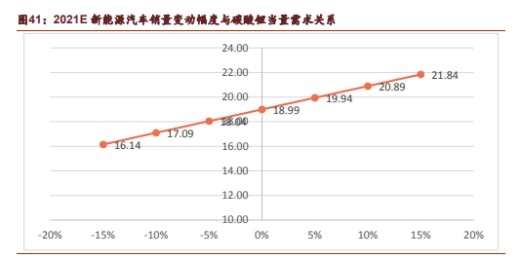

财通证券预期2021-2025 全球新能源汽车销量分别为 480、680、910、1200、1480万辆,增速分别为 50%、38%、35%、34%、28%。申港证券指出,根据相关预测机构,世界三大新能源消费汽车市场将在2025整体迈过20%的销售渗透率,全球新能源汽车销售量有望在2025年突破1550万辆。

究竟新能源汽车掀起的锂价飙升狂潮能持续多久?申港证券表示,中长期看,锂价进入上升通道。到2025 年,锂供需缺口达-3.87%,产能利用率73.7%,预估国际锂盐价格为10.5 万/吨,国内价格为14万/吨。

安信证券也表示,本轮锂价从底部至今经历大幅反转,下游新能源汽车产业基础正在扎实提升,锂盐涨价行情仍行在途中。

扫码下载智通APP

扫码下载智通APP