美股新股前瞻︱叮咚买菜(DDL.US) :资本大佬助力 “重仓”前置仓模式

2020年的疫情让生鲜电商“满血复活”,伴随着市场需求大增以及资本的大量入驻,生鲜大战再次打响。6月8日,叮咚买菜和每日优鲜同时向美股递交了上市招股书,其中叮咚买菜申请在纽交所上市,每日优鲜申请在纳斯达克挂牌上市。

智通财经APP观察到,叮咚买菜(DDL.US)上市股票代码为“DDL”,摩根士丹利、美银证券和瑞信将担任此次发行的联席承销商。

叮咚买菜于2017年5月在上海上线,主打前置仓生鲜电商模式。作为市场较早的参与者,不同于许多拥有强大资方背景的企业,叮咚买菜作为初创企业,依靠独特的商业模式,获得了资本市场的青睐,仅2018年便先后完成了6轮融资,投资方包括高榕资本、达晨创投、Tiger(中国)、红杉中国等。

2020年在疫情催化下,生鲜电商的生意重回资本市场的关注范围。2021年4月份,叮咚买菜完成7亿美元的D轮融资,本轮融资由DST Global、Coatue联合领投,同时有多家老股东继续加码。

6月份IPO前,公司再度获得3.3亿美元D+轮融资,由软银愿景基金领投。有市场之情人士称,叮咚目前估值水平可能已经到了50亿美元(约合人民币300亿元),而这只独角兽背后的资本已经聚集了超过20家VC/PE的身影。可以说,叮咚的IPO可谓万众瞩目。

“重仓”前置仓模式 亏损仍将持续

生鲜具有高频刚需的特点,是具有即时性需求的非标品。相对于美妆、服装等品类来说,生鲜电商线上渗透率水平较低。生鲜电商作为电商品类中的后起之秀,众多资本巨头纷纷进入生鲜电商行业。当下前置仓、店仓一体化、 O2O平台、社区团购等多种新型生鲜电商模式共存,叮咚买菜便是典型的前置仓模式。

智通财经APP了解到,前置仓指企业内部仓储物流系统中,离门店最近,最前置的物流仓储节点。生鲜物流行业中主要是指深入社区的终端式仓库。

前置仓模式深入社区,可以覆盖周边3公里范围的消费者,配送时效高,叮咚买菜“最快29分钟,鲜到鲜得”是其发展初期的重要标签。但是自建前置仓对于前期投入、冷链物流等要求较高,属于重资产模式,对公司的资金要求极高。

不过依靠强大的融资能力,叮咚的业务迅速铺开。自2017年从上海开始,截至目前,公司业务覆盖国内29个城市,前置仓数量超过1000个,服务用户达到3000多万。其中五个城市保持月GMV超过1亿元人民币。

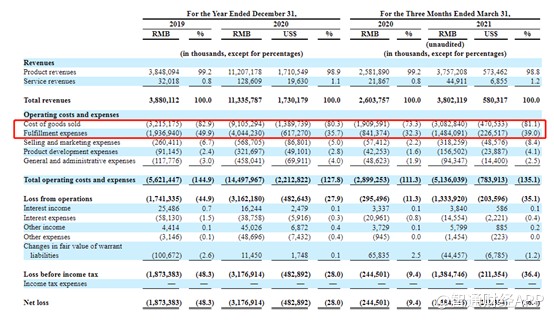

伴随业务扩张,公司的收入和GMV快速增长。智通财经APP观察到,叮咚的收入从2019 年的38.801 亿元人民币(单位下同)增长至 2020 年的113.358 亿元(17.302 亿美元), GMV 从47.097 亿元增长至130.322 亿元(19.891 亿美元)。总收入从截至 2020 年 3 月 31 日止三个月的26.038 亿元增长至截至 2021 年 3 月 31 日止三个月的 38.021 亿元(5.803 亿美元),GMV 从29.153 亿元增至 3.035 亿(6.568 亿美元)。

但是公司的亏损仍在继续。 2019 年和 2020 年的净亏损分别为18.734 亿元和 31.769 亿元(4.849 亿美元),净亏损率从 2019 年的 48.3% 下降到 2020 年的 28.0%。2020年首季度和2021年首季度净亏损分别为2.445 亿元和13.847 亿元(2.114 亿美元),净亏损率从9.4% 上升至36.4%。

智通财经APP观察到,叮咚的销售成本和履约费用居高不下。2019年和2020年全年,销货成本占总收入分别为82.9%和80.3%,2021年首季度为81.1%,只有在去年首季度为73.3%,可能与疫情期间的溢价有关。

同期的履约费用率分别为49.9%、35.7%和39%,撇去去年首季度影响,目前叮咚的履约费用率仍然达到将近四成。这导致公司整体运营成本达到144.9%、127.5%和135.1%。虽然有下降趋势,但是距离实现盈利还十分遥远。

生鲜电商下半场 叮咚何时盈利?

国内生鲜电商的发展方兴未艾,行业空间巨大,但是竞争格局混乱,目前企业较难盈利。

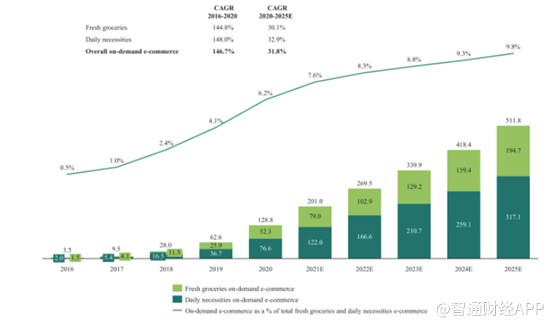

根据中投公司的数据,中国生鲜食品和日用品零售业的规模以复合年增长率 7.2% 从 2016 年的人民币 8.4 万亿元增长到 2020 年的人民币 11.1 万亿元,预计将以 6.5% 的复合年增长率进一步增长到2025年达到15.2万亿元。

而生鲜电商市场规模从2016年的35亿元增长至2020年的1288亿元,复合年增长率为146.7%,预计将进一步增长2025 年复合年增长率为 31.8%,达到人民币 5118 亿元。

但是参与者基本都还在亏损,归根结底,还是与行业格局和公司的商业模式相关。作为相对特殊的商品,生鲜对于公司产品的采购、仓储、物流都有极高的要求,消费者对于新鲜度的要求也比较高。

叮咚的模式是与产品生产商建立合作模式,直采的商品质量较高,因此采购成本难以下降。虽然在销售端,生鲜电商的销售价格要高于本地线下市场和门店,但是仍然难以支撑其盈利空间。

履约成本是其盈利的另一道枷锁,在所有生鲜电商的商业模式中,前置仓模式是相对运营成本更高的一种。目前我国的冷链运输渗透率远低于美日等发达国家,总体成本较高。前置仓不仅在前期投入大,后期运营费用也比较高,而且存货多,也将面临更多的产品损率,导致整体利润下降。

最后,在面临生鲜电商这一新的市场,参与者的竞争也是影响其盈利的最重要因素。

智通财经APP了解到,虽然在生鲜电商行业有无数企业倒下,但是新进入者却更多。据艾瑞咨询统计,2018年至2020年,国内生鲜电商市场的集中度来看,CR5分别为63.1%、57.2%和49.9%,头部企业的市占率持续下降。

而且关于生鲜电商的商业模式之争还在继续。截至目前,除了传统电商开辟生鲜渠道之外,新兴生鲜电商模式包含O2O平台模式,代表企业有饿了么新零售、京东到家、美团闪购,前置仓模式除了美团买菜,还包括初创公司每日优鲜、叮咚买菜等,此外还有仓店一体化模式,代表企业如盒马鲜生、7fresh等,另外社区拼团模式也走出了兴盛优选、十荟团等企业。

而且从资方角度看,传统电商巨头阿里、京东、美团都通过开辟新业务或者战投的方式入场竞争,初创公司不论是在资金还是线上引流方面,都处于明显劣势。

智通财经APP了解到,这些商业模式各有优劣。O2O平台和社区拼团模式属于轻资产运营,依靠平台模式和第三方供应,提供B2C服务;前置仓和仓店一体化属于重资产模式,需要铺开仓储或者线下门店,优势是配送快,而且仓店一体化还有更多线下展示功能。

这些现状和数据说明,生鲜电商的竞争格局并不清晰,还处于攻城略地的激烈竞争阶段。对于叮咚来说,仍然处在拼投入、拼推广的前期阶段,短期内难以见到盈利。

前置仓模式的短板 未来可能是混合模式?

上文提到的前置仓模式存在的优势和劣势,主要是从企业和供给端观察,实际上从消费端看,前置仓也存在明显短板,如果不能得到有效解决,有导致业务扩张难以推进。

智通财经APP了解到,目前生鲜电商的消费端主要是C端消费者,B端消费者包括酒店、餐饮企业,但是由于这些企业通常有自己的独立供应商,所以总体上B端客户占比大约15%。

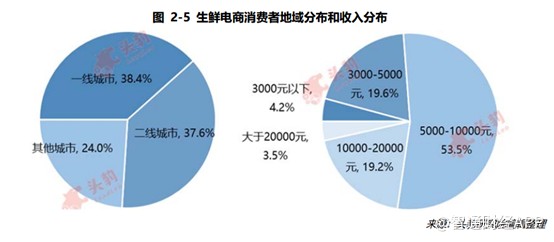

而C端消费者则主要位于一二线城市,收入水平基本在5000元以上,这意味着生鲜电商的用户基本上是一二线城市的白领群体居多,这些用户收入水平较高,对于价格敏感度低,但是对于时间敏感度较高,所以对于主打高效快速的配送体系有更高需求。

而事实上,这部分真正的群体可能更小,主要是一线城市和小部分强二线城市。从叮咚目前业务推广的城市也可以看到,其业务覆盖城市除北上广深外,主要聚集在长三角的发达城市。

智通财经APP了解到,即便如此,叮咚仍在极力推进前置仓的市场下沉,而更早的一家参与者每日优鲜已经在除了前置仓之外,开启了社区零售全链路数字化,2020年下半年开启了智慧菜场和零售云业务,核心在于为社区第三方菜场、门店赋能,扩大业务范围的同时降低自身运营成本,加快利润转化。

随着互联网红利消失,流量成本越来越高,现在演变成存量博弈,从公域流量的争夺到私域流量的竞争,目前很难说哪种模式可以笑到最后,不过每日优鲜的这种选择必然是有其业务和经济性方面的考虑的,而可预见的未来,或将是多种模式并存。叮咚买菜的模式,至少目前看将是一场长期的艰难战役。

扫码下载智通APP

扫码下载智通APP