五论科创板:仍是底部的底部

摘要

投资要点

3月20日发布《调整已近尾声》;4月18日发布《一波吃饭行情,渐行渐近》,上述两个关键节点的判断逐步被市场验证。

3月28日发布科创板系列报告,截至最新,科创50收盘价相较于3月16日低点已上涨18.5%,站在当前,市场较为关注科创板后续空间如何?

1、五论:科创板仍是底部的底部

我们认为,当前科创板仍是底部的底部,本期报告从估值、股价、资金、一级市场等维度展开分析。

2. 估值:整体法和个股维度均低

整体法下,科创板的21年PEG约0.8;

进一步结合个股分布,PE-TTM在20-60倍的占比近50%,PEG在0-1之间的占比近50%,且62.8%的公司近一年以来股价回调。

3. 股价:近一年来回调较为充分

除了估值外,进一步考察股价位置,可以发现,多数科创板个股近一年回调较为充分。

20年7月14日是科创50高点,自此以来,约62.8%公司股价回调,回调幅度在20-40%占比20.4%、40-60%为20.1%;而在上涨的102家中,41.2%的公司涨幅在0-20%。

4. 资金:配置接近12年创业板

从绝对规模上,截止21年6月10日,科创板总市值43144.2亿元,自由流通市值11801.7亿元,以重仓股为口径,机构持有规模530.3亿元。

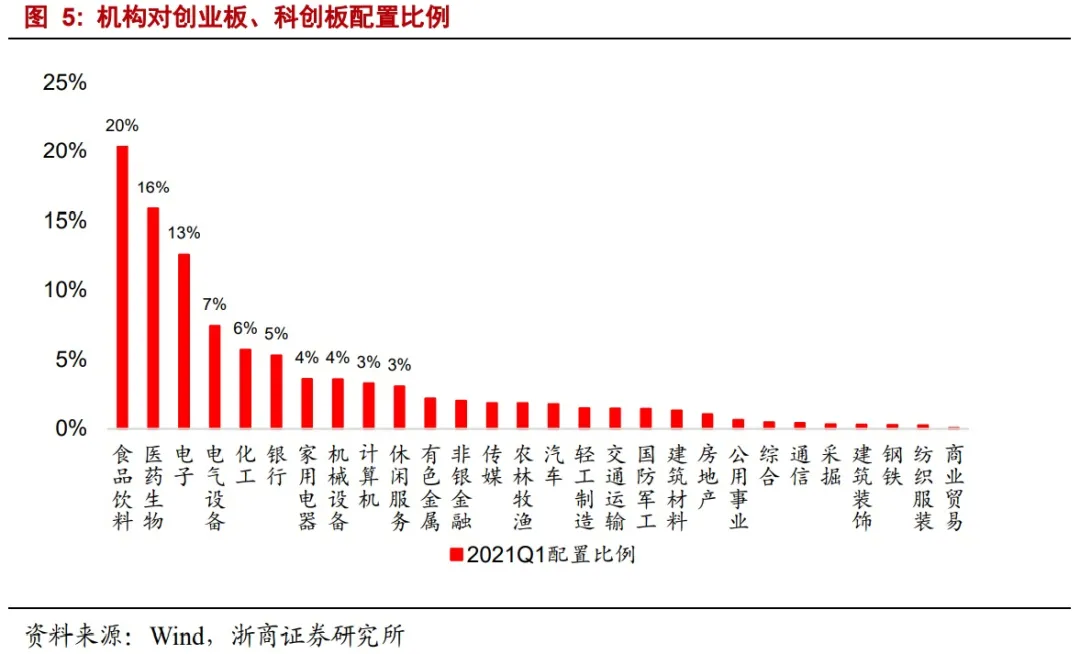

从对比角度看,以截至21Q1的重仓股和收盘价为口径,机构对科创板的配置占比仅2.4%,接近于2012年的创业板配置占比,而21Q1食饮、医药、电子占比则高达20%、16%、13%。

5. 对比:相较一级科创估值如何

进一步结合一级市场估值,科创板当前估值整体较为合理。

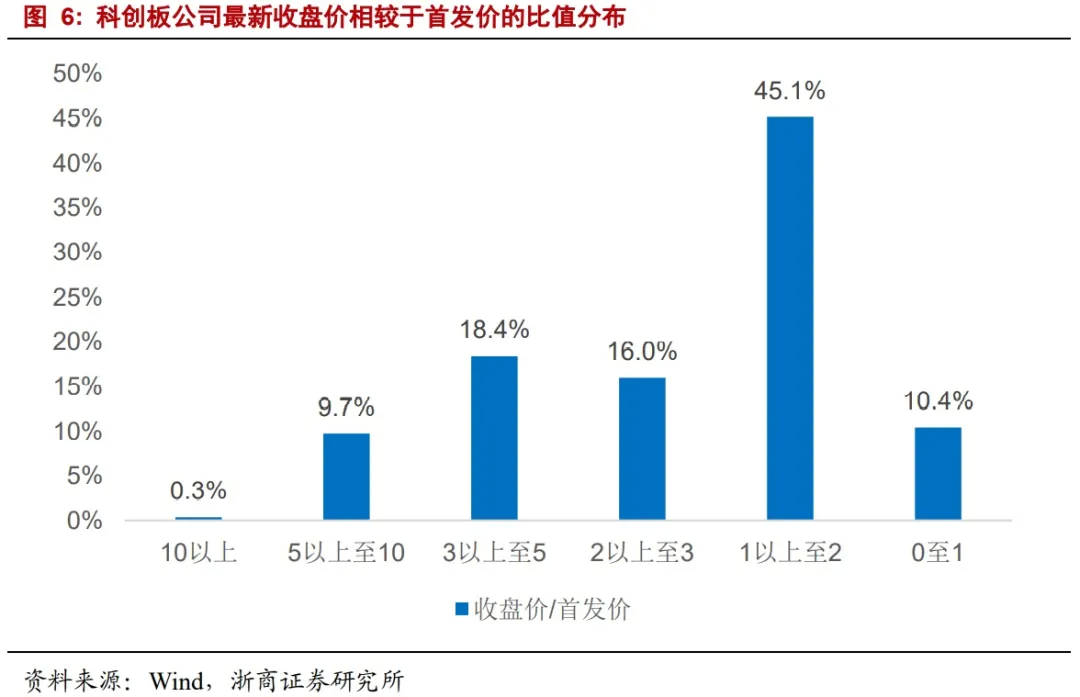

截至最新,科创板共288家公司,最新收盘价相较于首发价格比值,1以上至2占比最高,达45.1%;与此同时,小于1的占比为10.4%;3以上至5、2以上至3次之,分别为18.4%、16.0%。

正文

1. 五论:科创板仍是底部的底部

3月20日,我们发布《调整已近尾声》,4月18日,我们发布《一波吃饭行情,渐行渐近》,今年以来,上述两个关键节点的判断逐步被市场验证。

站在当前,我们重点提示两点,其一,科创板,牛市已来,刚刚开始,目前是战略布局期;其二,本轮始于2018年Q4的牛市仍在途中,科创板是牛市续航的发动机,当前是新阶段的底部区域,结构上,成长见底,白马分化,券商是风向标。

就短期走势而言,2-3月我们提示“结构切换”,4-5月提示“吃饭行情”,展望未来1-2月我们认为“指数震荡,应优化持仓,加大科创板配置”。

其中,针对科创板:

3月28日发布《等风来,科创板步入战略性底部》探讨科创板牛市基础

5月13日发布《科创板的牛市初期:复盘2012年创业板》重点提示科创板已经反转

5月15日发布《再论科创板的牛市行情启动》再次提示科创板牛市已来

5月30日《三论科创板:牛市续航的发动机》分析科创板对A股的战略意义

6月6日发布《四论科创板:积极拥抱,给创新以溢价》分析如何评估科创板估值。

截至最新,科创50收盘价相较于3月16日低点已上涨18.5%,站在当前市场较为关注科创板后续空间如何?

对此,我们认为,当前科创板仍是底部的底部,本期报告从估值、股价、资金、一级市场等维度展开分析。

2. 估值:整体法和个股维度均低

整体法下,科创板的21年PEG约0.8;进一步结合个股分布,PE-TTM在20-60倍的占比近50%,PEG在0-1之间的占比近50%,且62.8%的公司近一年以来股价回调。

2.1 整体法下,PEG小于1

在测算口径上,按照整体法,以创业板和科创板全部上市公司为统计对象,测算动态估值、盈利增速以及PEG。

整体法下,科创板的21年PEG约0.8。对当前科创板而言,截至2021/6/10,结合Wind一致盈利预测,整体法测算下,20年至22年归母净利增速分别为60%、68%、39%,对应21年和22年动态估值分别为54倍和40倍。而从PEG来看,21年和22年预测PEG分别为0.8、1.0。

复盘创业板,早期盈利增速和稳定性显著低于科创板。

具体来看,整体法下,创业板10年至13年归母净利增速分别为29.3%、11.8%、-8.6%、10.1%,创业板指则分别为19.0%、14.3%、-9.4%、20.7%。

对应静态估值,对创业板而言,10年12月31日、11年12月31日、2012年12月4日(创业板最低点)、13年12月31日,分别为70.7倍、36.1倍、27.2倍、53.6倍。

综合而言,尽管静态估值角度,科创板整体高于创业板底部的水平,但考虑到盈利增速,科创板21年PEG整体约0.8,估值已相对较低。

2.2 个股维度,大部分偏低

除了整体法外,进一步观察个股情况。

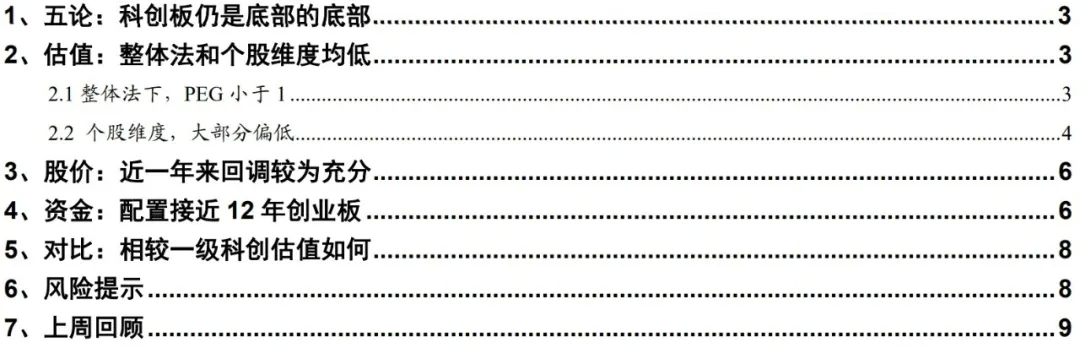

就PE(TTM)而言,从个股分布角度,20-60倍占比近50%,整体处在相对较低水平。具体来看,截止2021/6/10,样本内274家公司PE主要集中在20-40倍,共72家,占比26.3%;40-60倍,共63家,占比23%;60-80倍39家,占比14.2%;100-200倍、80-100倍等次之。

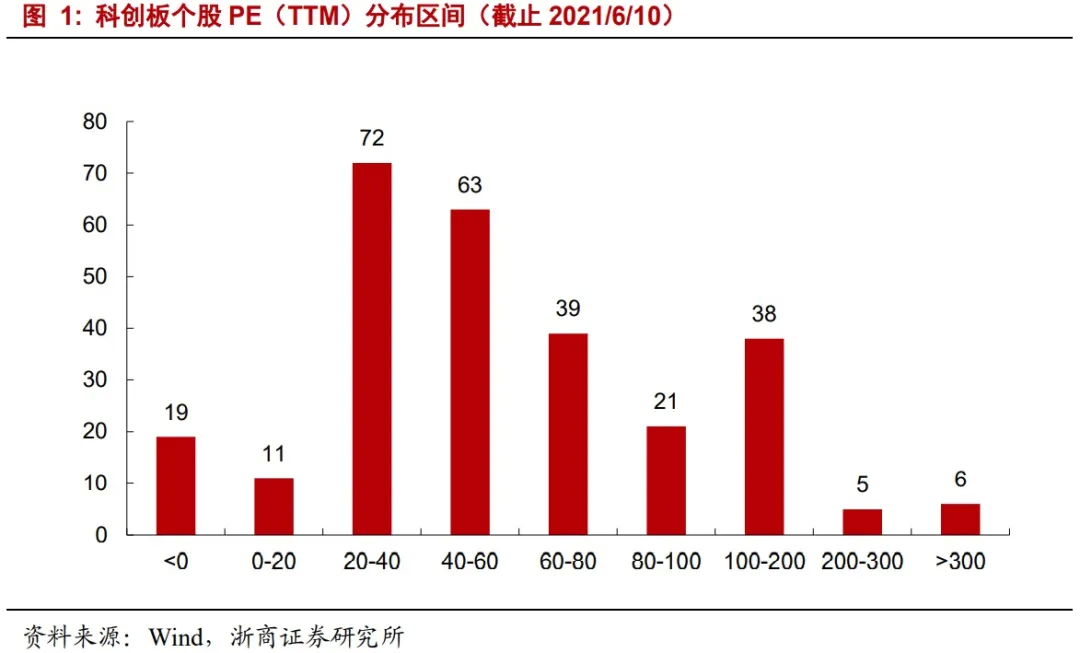

就PEG而言,整体仍是较低,根据已覆盖样本,PEG在0-1之间的占比近50%。具体来看,结合Wind一致盈利预测,截止2021/6/10,预测2021年PEG覆盖率为64%,175家公司。其中,预测2021年PEG集中在0.5-1倍,49家,占比28%;0-0.5倍,36家,占比20.6%;1-1.5倍,32家,占比18.3%。

3. 股价:近一年来回调较为充分

除了估值外,进一步考察股价位置,可以发现,多数科创板个股近一年回调较为充分。

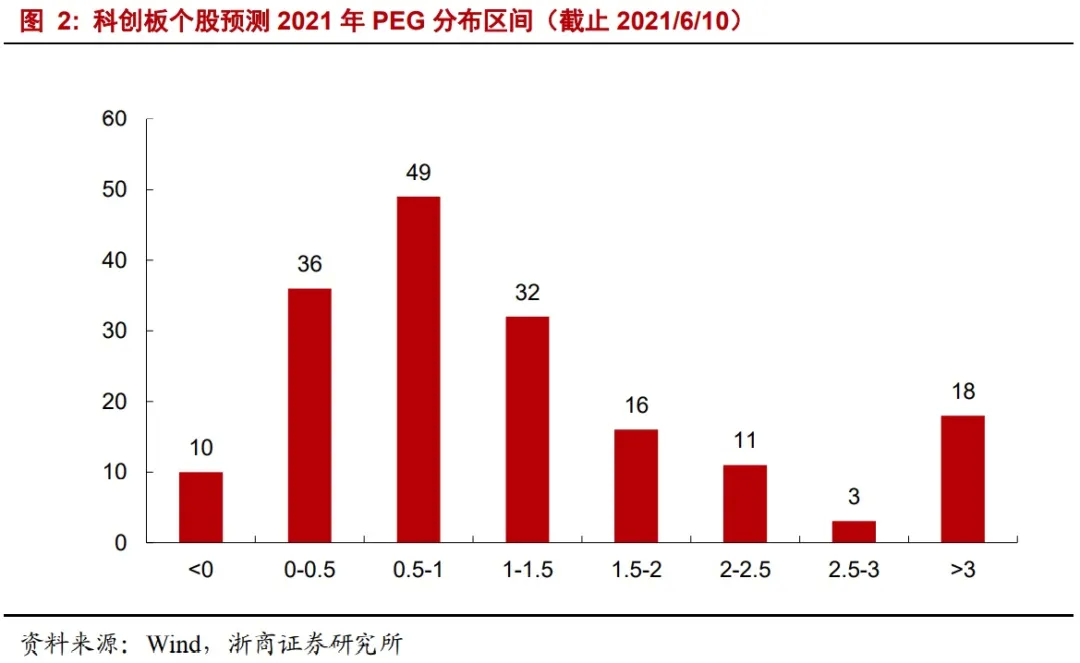

统计口径上,20年7月14日是科创50高点,我们统计个股自20年7月14日至21年6月10日涨跌幅,其中新股选取上市后20个交易日。

筛选后,样本内共274家公司。其中,172家公司股价回调,占比约62.8%,回调幅度在20-40%占比20.4%、40-60%为20.1%、0-20%为19.3%;而在上涨的102家中,41.2%的公司涨幅在0-20%。

4. 资金:配置接近12年创业板

测算口径为基金重仓股,测算范围是普通股票型和混合偏股型。从绝对规模上,截止2021/6/10,科创板总市值43144.2亿元,自由流通市值11801.7亿元,以重仓股为口径,机构持有规模530.3亿元,占比约1.23%。进一步看科创50,总市值20648.5亿元,自由流通市值6783.8亿元,以重仓股为口径,机构持有规模416.7亿元,占比约2.02%。

从对比角度看,以截至21Q1的重仓股和收盘价为口径,机构对科创板的配置占比仅2.4%,接近于2012年的创业板配置占比。而同期申万一级行业的占比中,食饮、医药、电子占比则高达20%、16%、13%。

随着产业增长逐步兑现到板块盈利上,科创板的配置价值将日益显现。当前基金对科创板的配置较低,也意味着后续对科创板的加仓空间较大。

5. 对比:相较一级科创估值如何

进一步结合一级市场估值,科创板当前估值整体较为合理。

截至最新,科创板共288家公司,最新收盘价相较于首发价格比值,1以上至2占比最高,达45.1%;与此同时,小于1的占比为10.4%;3以上至5、2以上至3次之,分别为18.4%、16.0%。

在此背景下,一方面,利好一级市场资金分流至二级市场;另一方面,由于科创板代表了中国科技创新的重要方向,无论是产业周期趋势,还是创新政策支持制度,科创板的发展潜力巨大,相应的二级市场空间也较大。

6. 风险提示

1、中美经贸摩擦超预期。如果中美经贸摩擦超预期,或在一定程度上影响相关板块盈利。

2、流动性收紧超预期。如果流动性收紧超预期,或对市场估值产生一定扰动。

7. 上周回顾

扫码下载智通APP

扫码下载智通APP