新能源车继续刷新当月销量记录,中国电动车迎来黄金时代

摘要

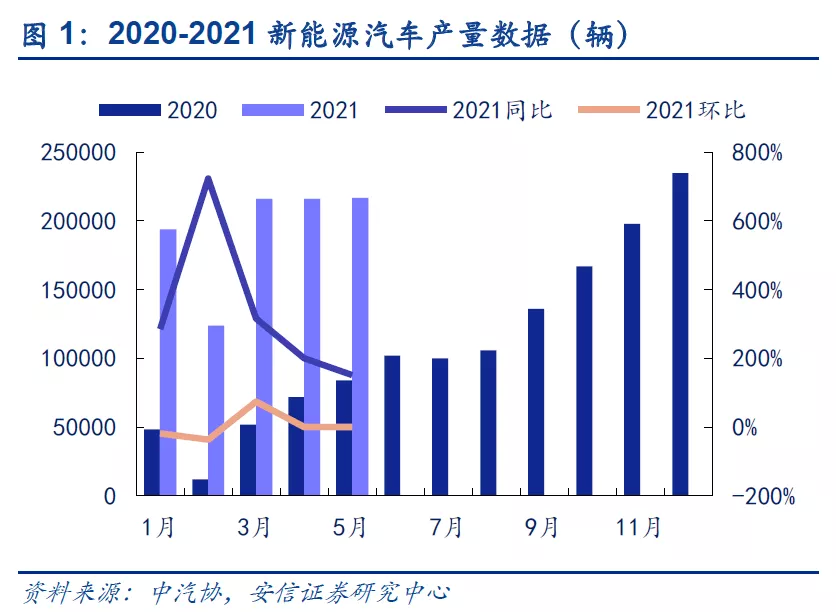

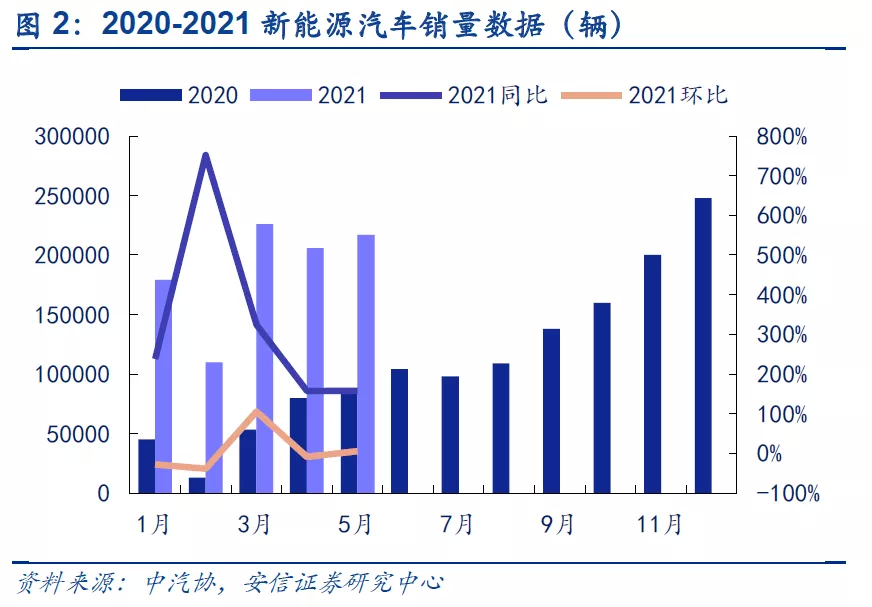

五月,中国新能源车销量继续刷新当月记录。5月份国内汽车总产销量分别为204万辆和212.8万辆,环比分别回落8.7%和5.5%,同比下降6.8%和3.1%。其中,新能源汽车产销总体表现依然好于行业,月度产销保持在20万辆以上,5月产销量均达到了21.7万辆,继续刷新当月历史记录;产量环比增长0.5%、同比增长151.7%,销量环比增长5.34%、同比增长158.33%。由于2021年5月汽车产销逐步恢复,基数回升背景下,当月产销同比增速均比上月明显回落。从中长期来看,疫苗接种率上升、宏观经济政策稳定等因素影响下经济强劲复苏;同时,各新能源汽车厂商适时推出切合市场需求的新产品,进一步促进市场发展。从品牌和车型来看,特斯拉Model Y、比亚迪 DM-i等车型表现亮眼,五菱、比亚迪和特斯拉等品牌表现强势,批发端销量均超3万辆,从级别来看,今年以来,A00和B级车占比增长明显,特斯拉带动下,中国新能源车出口销量快速提升。

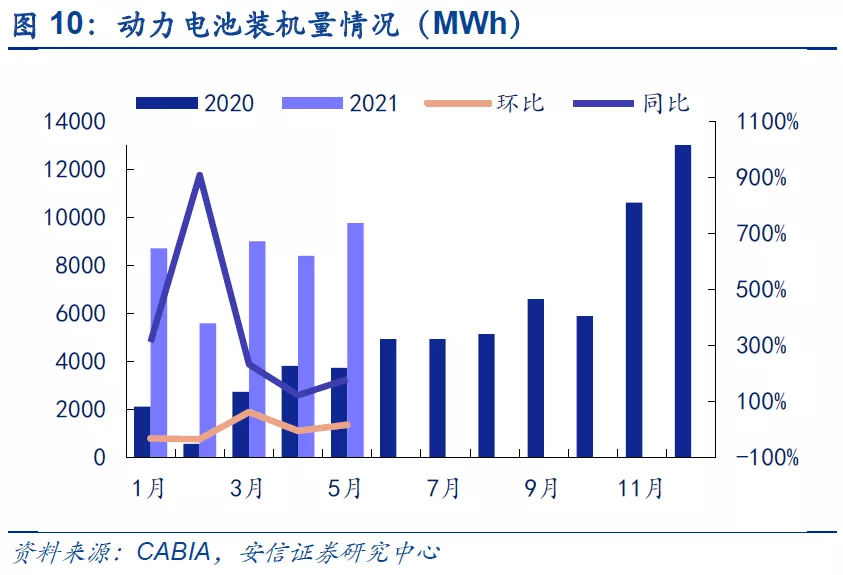

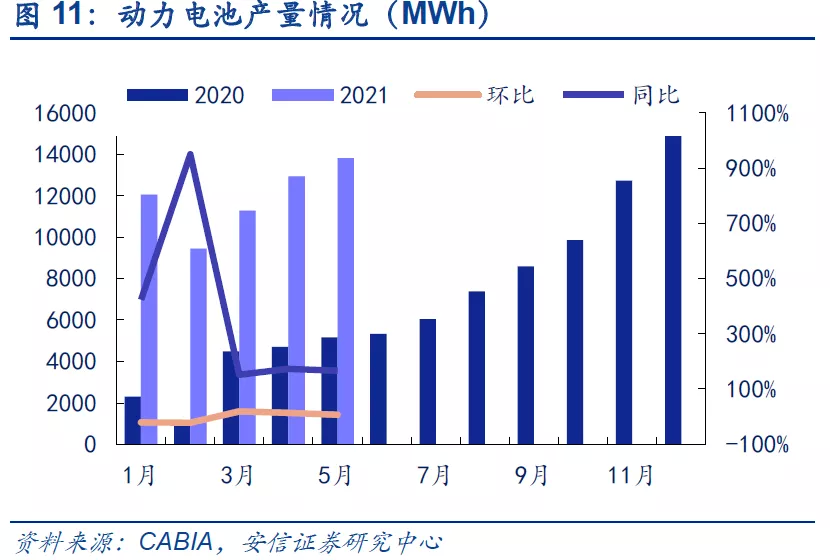

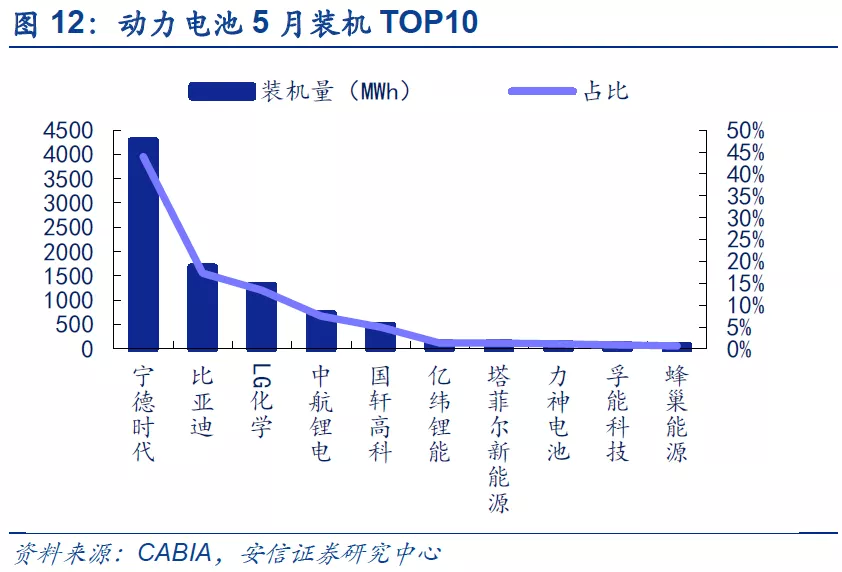

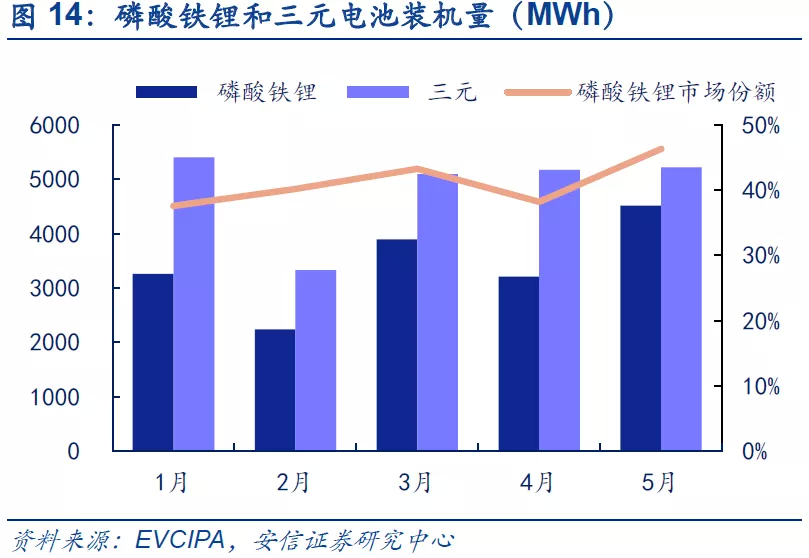

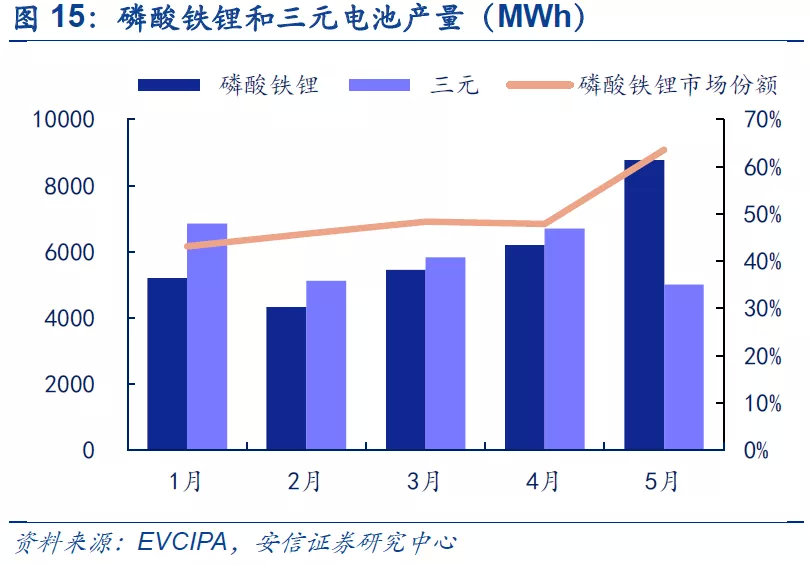

动力电池景气高位,高镍和铁锂路线趋势明确。5月动力电池产量共计13.8GWh,同比增长165.8%,环比增长6.7%;从装机量来看,5月动力电池装机量约9.8GWh,同比增长178.2%,环比下降16.2%。当月共有40家动力电池企业实现装车配套,整体来看,头部企业5月份装机份额维持稳定。TOP10企业合计装机电量约9.18GWh,占整体装机量的93.69%。其中宁德时代实现动力电池装机4.28GWh,市场份额约43.67%。LG化学装机量从4月的第四上升至第三位,市占率13.4%较上月增加5.06Pcts。5月力神电池的装机量为0.11GWh,市场份额1.2%,排名跃升至第8;蜂巢能源的装机量为0.07GWh,市场份额0.7%,排名跃升至第10。2021年5月磷酸铁锂装机量达4.5GWh,同比上升458.6%,环比增长40.9%,市场份额达46.3%,环比上涨8.1Pcts;三元电池5月装机量5.2GWh,同比上升95.3%,环比上升1.0%,市场份额达53.5%。整体来看,5月磷酸铁锂装机量同环比增长显著,装机数量高增长持续恢复。目前特斯拉、大众和奔驰等主流车企 “高镍+LFP”电池布局逐渐清晰,不同正极材料对应不同车型和产品,预计未来两种路线长期共存。

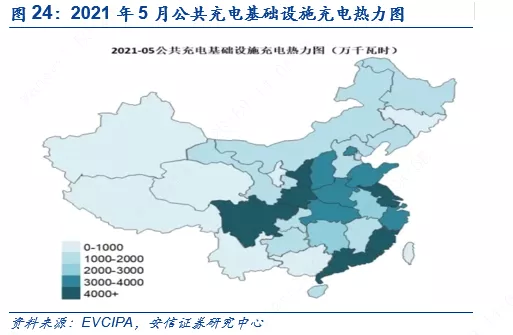

主要车企积极布局充换服务,配套完善提升消费信心。2021年5月全国公共充电桩保有量为88.4万台,累计数据环比增长1.86%,同比实现60.6%的高增长;而从充电电量来看,2021年5月全国公共充电桩充电电量达8.51亿kWh,环比增长1.67%,同比高增69%。东部沿海地区、中原大省为公共充电基础设施的主要建设区域,前十名省份充电桩数量占比达71.87%;除了为电动汽车发展提供基础保障外,充电桩还是配电网中重要的可控负荷,对配售电市场化具有重要作用,未来充电桩有望实现能量的双向流动,起到削峰填谷的作用。2021年以来,各省市相继出台关于加快电动车充换电基础设施建设的实施规划及意见。特斯拉、大众等主要车企也纷纷配套完善充换电服务,叠加政策推动,我们认为充电桩相关产业链有望稳步成长。

投资建议:国内电动车产销量持续刷新当月记录,产品驱动下迎来黄金时代,预计随着下半年产销旺季来临,同时电池材料与汽车芯片供应端逐步释放,供应紧张格局有望缓解,高景气度有望持续,我们持续重点推荐以下四条主线:1)电池环节,龙头享受行业高增速,优质二线电池厂价值重估,重点关注宁德时代、亿纬锂能、欣旺达等;2)材料环节,正极及前驱体(涨价传导顺畅),隔膜(供需紧平衡带来涨价预期),负极(一体化优势,涨价传导超预期),电解液、铜箔环节(涨价传导&供需紧张共振),推荐当升科技、中伟股份、恩捷股份、璞泰来、科达利、嘉元科技、容百科技、新宙邦、多氟多、德方纳米、天奈科技等;3)估值底部&公司基本面改善,重点推荐中科电气、星源材质、诺德股份;4)全球细分行业龙头,受益于电动车相关业务高速增长,重点关注法拉电子、宏发股份。此外,充电桩产业链,我们重点推荐:许继电气、国电南瑞、特锐德等;中国电动车市场迈向产品力驱动时代,我们建议关注比亚迪、蔚来(NIO.US)、理想汽车(LI.US)、小鹏汽车(XPEV.US)。

风险提示:电动车销量不及预期,动力电池装机不及预期,充电桩建设不及预期等。

新能源车继续刷新当月销量纪录

五月,中国新能源车销量继续刷新当月记录。5月份国内汽车总产销量分别为204万辆和212.8万辆,环比分别回落8.7%和5.5%,同比下降6.8%和3.1%。其中,新能源汽车产销总体表现依然好于行业,月度产销保持在20万辆以上,5月产销量均达到了21.7万辆,继续刷新当月历史记录;产量环比增长0.5%、同比增长151.7%,销量环比增长5.34%、同比增长158.33%。尽管由于2021年5月汽车产销逐步恢复,基数回升背景下,当月产销同比增速均比上月明显回落,但从中长期来看,疫苗接种率上升、宏观经济政策稳定等因素影响下经济强劲复苏;同时,各新能源汽车厂商适时推出切合市场需求的新产品,进一步促进市场发展。未来随着低线城市及乡村地区消费力的逐步释放,叠加产品及应用环境的不断优化,我国新能源汽车产业后劲充足。

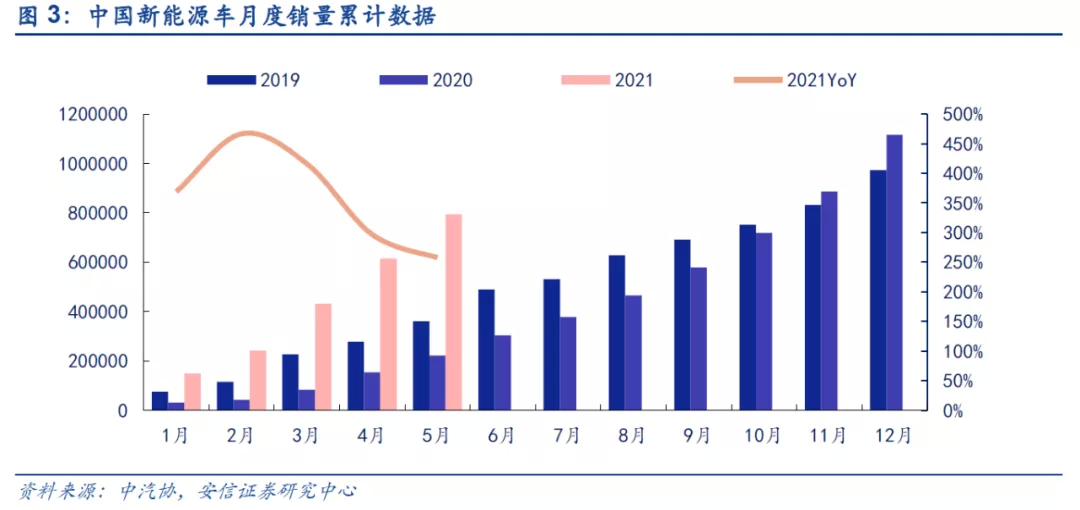

1-5月累计销量持续向好,新能源车渗透率同环比双增。从累计数据上来看, 2021年1-5月,国内新能源汽车产销分别为96.7万辆和95.0万辆,同比分别上升224.0%和222.03%。从渗透率来看,5月新能源车渗透率达11.4%,同比增长5.6Pcts,环比上涨2.25Pcts。

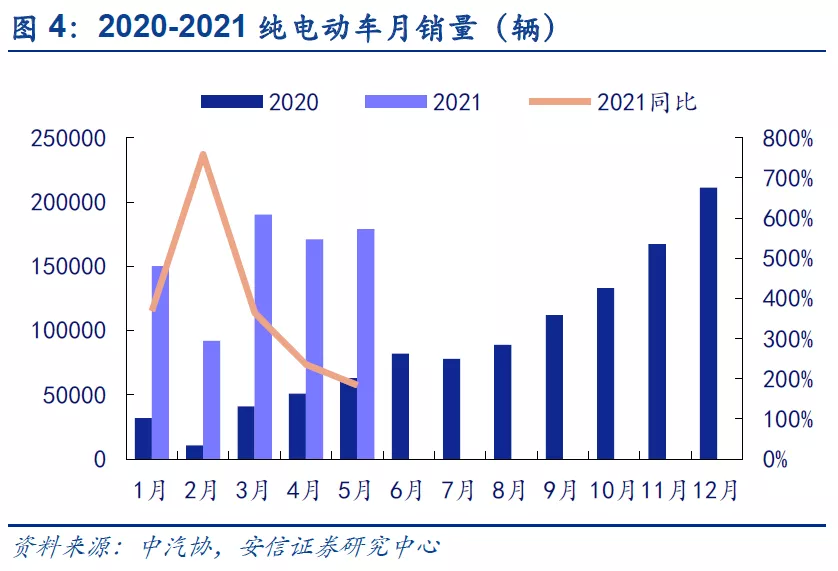

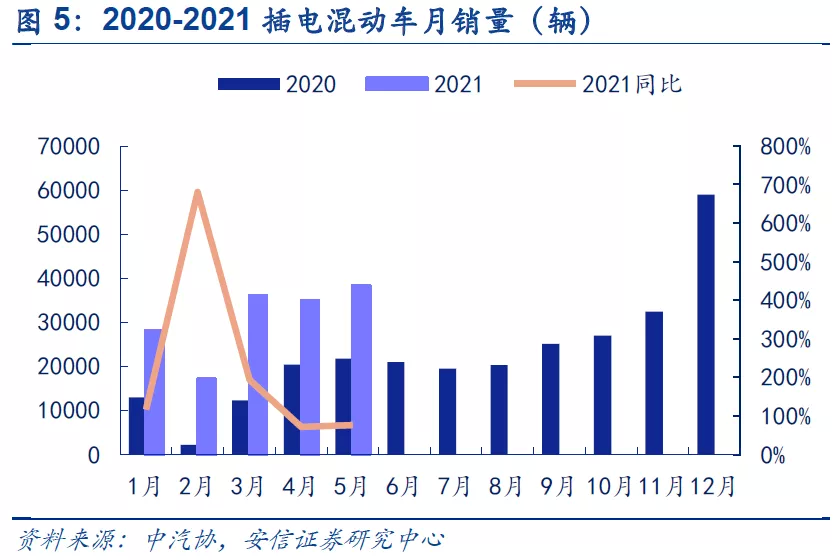

纯电占比持续提升。 5月,我国纯电动车产销同比齐增,其中,销量共完成17.9万辆,同比增长184.13%,环比上升4.68%。插电混动车型销量为3.8万辆,同比增长76.15%,环比上涨9.60%。纯电动车月销量占比82.49%,与去年同期相比上升7.49Pcts。

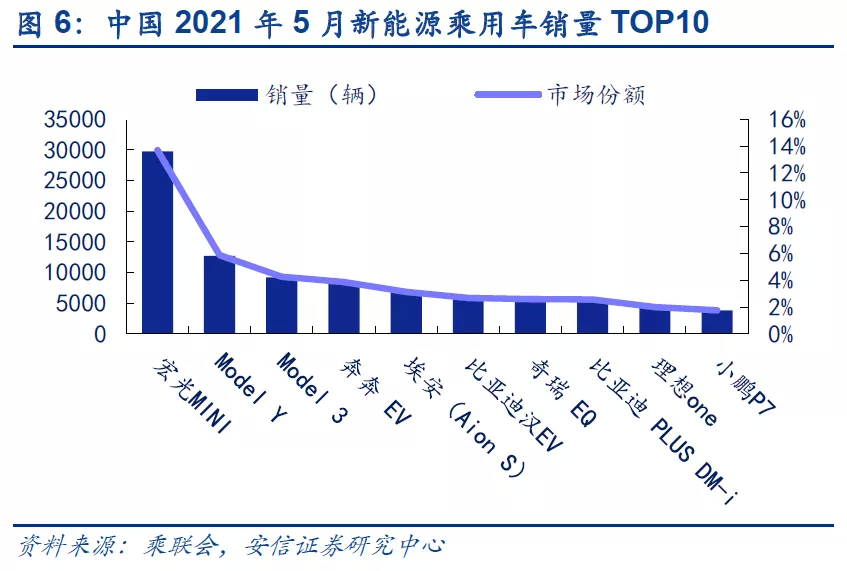

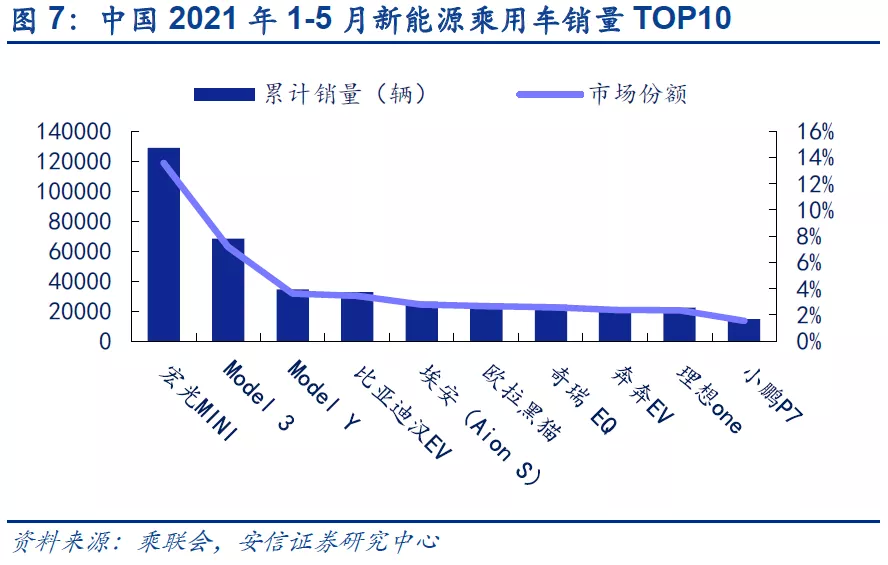

多款车型初露峥嵘,特斯拉销量超预期。根据乘联会分车型销量数据,宏光MINI 5月销量持续火爆,单月销量为2.97万辆,所占市场份额13.69%。特斯拉中国方面,5月销量环比显著恢复,销量和份额上涨较明显,5月Model Y和Model 3位列第二和第三,国内销量分别为12728辆和9208辆,市场份额分别为5.87%和4.24%,此外,比亚迪 DM-i等车型也表现亮眼,从品牌来看,五菱、比亚迪和特斯拉等品牌表现强势,批发端销量均超3万辆。

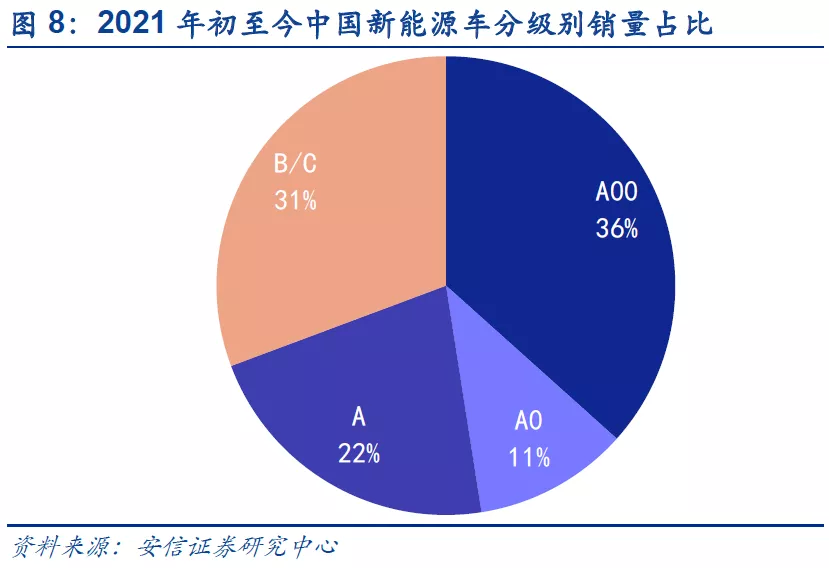

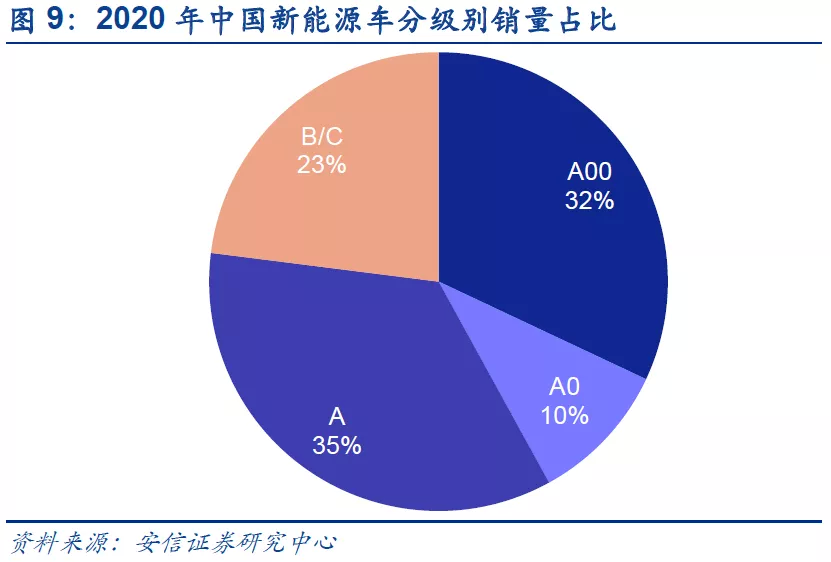

A00和B级车占比增长明显,新能源车出口销量快速提升。从5月来看,A00级批发销量5.0万,份额达到纯电动的31%;A级电动车占纯电动份额26%,谷底回升;B级电动车达4.7万辆,环比4月增长17%,增长势头明显。而从累计数据来看,年初至今,A00级车累计销量达26万辆,占比36%;B/C级车累计销量22万辆,占比31%,份额较去年同期有较大提升。出口方面,整体呈现快速增长,除特斯拉外,上汽,江淮,比亚迪,爱驰等品牌出口均同环比增长。

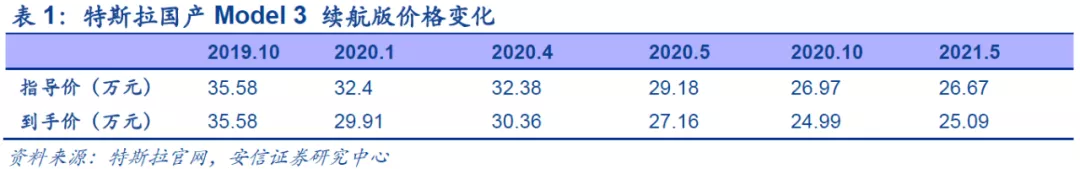

国产Model Y销量快速增长,铁锂版将推出,SUV市场遇鲶鱼效应。2021年1月1日,特斯拉宣布中型SUV Model Y中国国产版正式发售。其中,Model Y长续航版起售价为33.99万元,下调14.81万元,高性能版起售价为36.99万元人民币,下调16.51万元,2020年5月,特斯拉Model Y销量达1.3万辆,排名中国第二,累计销量达3.5万辆,排名中国第三,目前特斯拉Model Y铁锂版即将推出,预计将于7月份公布,在此基础上,价格有望进一步下降,带来产品驱动下的持续鲶鱼效应。

特斯拉的鲶鱼效应使得没有竞争力的车企加速出清。自2019年在上海完成超级工厂建设后,特斯拉陆续推出国产Model 3、国产Model Y等多款爆款产品,鲶鱼效应在极大激发了中国市场的产品驱动力也加速了第一波造车盛宴后的车企出清。且自国产特斯拉在2019年10月发布第一款定价后,后续至少经历四次价格调整,在降价、提质并举的推动下,其品牌力和价格优势为中国市场各车企的后续车型、指导价格等规划提供优质参照物的同时,也加速了没有竞争力的车企出清。

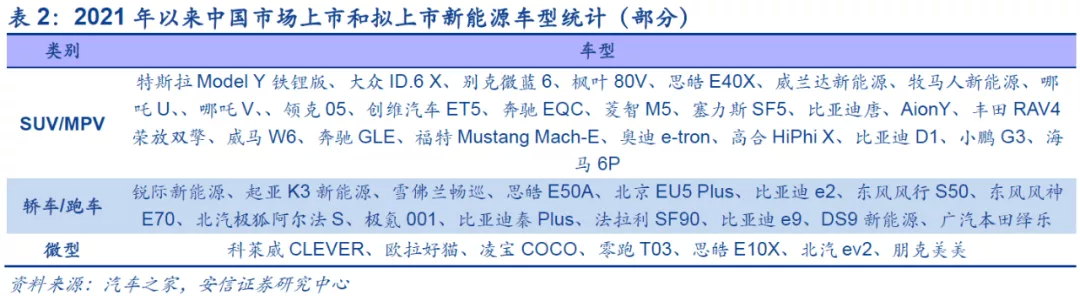

优质供给持续增加,产品驱动提速。目前,在中国市场,包括合资车企、自主品牌、新势力和外资车企仍在持续推出优质车型。2021年以来,有超40款涵盖SUV、轿车和微型车类别的车型陆续在中国新能源车市场上市,随着优质供给的持续增加,中国新能源车市场的产品驱动将提速。

动力电池景气高位,高镍和铁锂路线趋势明确

受益新能源车高景气,动力电池产量装机量均同比高增。5月动力电池产量共计13.8GWh,同比增长165.8%,环比增长6.7%;从装机量来看,5月动力电池装机量约9.8GWh,同比增长178.2%,环比下降16.2%。动力电池产量和装机量持续增长,产业链景气向上。

宁德时代装机稳居榜首,力神、蜂巢跻身前十。当月共有40家动力电池企业实现装车配套,整体来看,头部企业5月份装机份额维持稳定。TOP10企业合计装机电量约9.18GWh,占整体装机量的93.69%。其中宁德时代实现动力电池装机4.28GWh,市场份额约43.67%。凭借特斯拉的销量回涨,LG化学装机量从4月的第四上升至第三位,市占率13.4%较上月增加5.06Pcts。5月力神电池的装机量为0.11GWh,市场份额1.2%,排名跃升至第8;蜂巢能源的装机量为0.07GWh,市场份额0.7%,排名跃升至第10。

正极路线二分天下,同环比并行高增长。 2014-2018 年,由于政策方面的因素三元材料占比由 30.3%上升至 49.3%,逐步成为国内市场占比最大的锂电池正极材料。自2020年三月开始,由于安全性方面的优势,LFP搭载乘用车装机量同比有所上升,2021年5月磷酸铁锂装机量达4.5GWh,同比上升458.6%,环比增长40.9%,市场份额达46.3%,环比上涨8.1Pcts;三元电池5月装机量5.2GWh,同比上升95.3%,环比上升1.0%,市场份额达53.5%。整体来看,5月磷酸铁锂装机量同环比增长显著,装机数量高增长持续恢复,市场份额直逼三元电池。

目前电动汽车用正极材料主要是三元和磷酸铁锂。三元正极材料对应的锂电池在同等条件下具有能量密度高,续航能力强的特点;而磷酸铁锂电池具有安全性好,成本低的特点,两者被广泛应用在电动汽车领域。其中,三元材料又可以分为NCM(镍钴锰)和NCA(镍钴铝)两种。

不同正极材料对应不同车型和产品,未来两种路线长期共存,高镍和铁锂两种趋势已确立。此前,在特斯拉电池日上,特斯拉宣布准备针对不同的车型和产品使用不同的类型的材料。磷酸铁锂将在未来被广泛用于Model 3和储能领域;同时,镍锰二元正极材料将用于少部分储能和其他长续航乘用车型;高镍将被用于皮卡和卡车;而在近期,特斯拉再度调整国产Model 3价格,根据续航里程和补贴金额推定,标准续航版目前在官网配置上仅留有磷酸铁锂版本;与此同时,大众在8月中国汽车论坛上,明确未来将采用磷酸铁锂电池;梅赛德斯-奔驰则在10月的战略发布会上,提出中低续航版本采用磷酸铁锂电池的想法。目前,在主流车企的引领下,不同正极材料对应不同车型的路线得到推崇,预计未来磷酸铁锂路线与高镍三元路线将长期共存。

各车企相继推出磷酸铁锂版本车型。根据工信部数据显示,2021年第1批推广应用目录中推广车型共计115款,其中磷酸铁锂电池配套85款,占比73.9%。预计未来在特斯拉Model 3、小鹏P7等热门磷酸铁锂车型及造车新势力的推动下,磷酸铁锂装机份额有望继续提升。

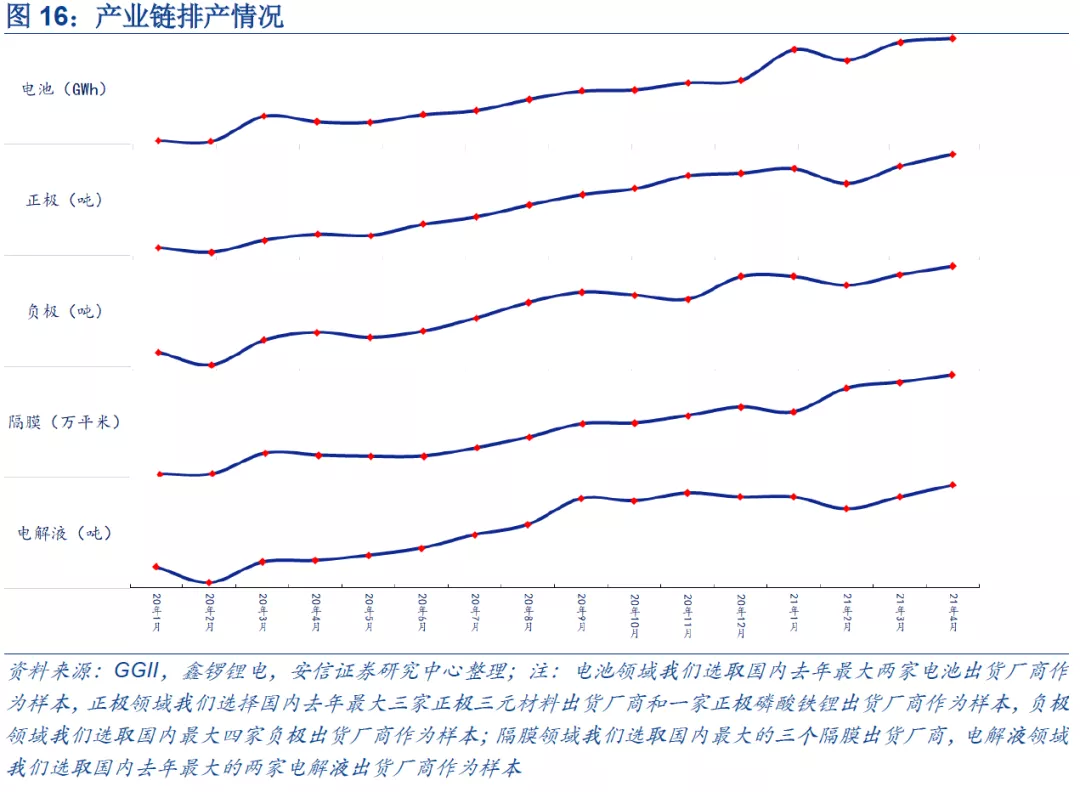

从排产方面来看,动力电池产业链均呈现高景气态势。从目前的排产情况来看,动力电池产业链各领域行业高景气态势在二季度延续,随着下游整车厂尤其是新能源车厂需求持续高涨,电池产业链维持高景气态势。

主要车企积极布局充换服务,配套完善提升消费信心

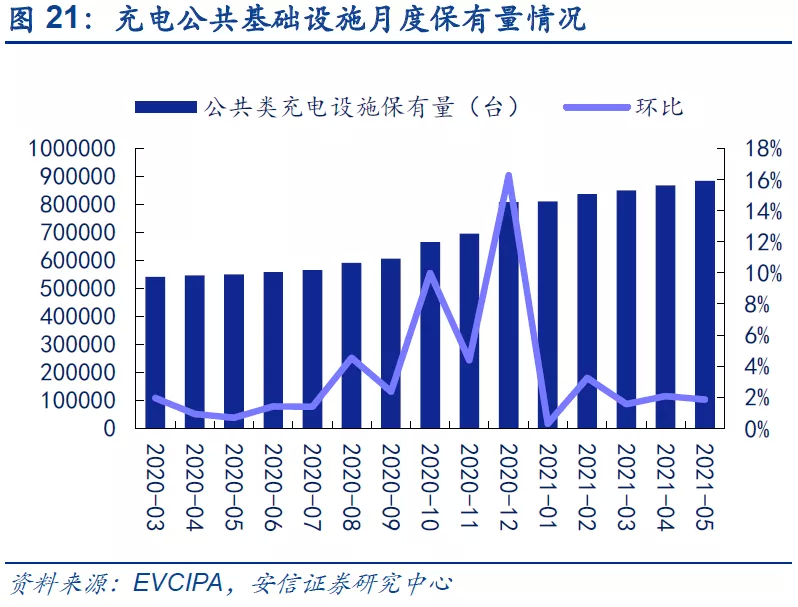

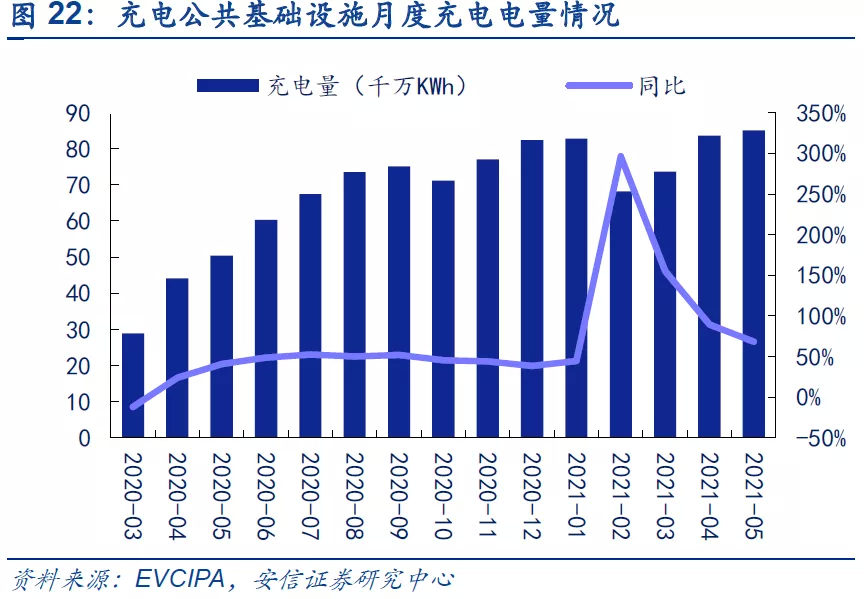

各地充电桩建设加速推进,后期增势有望维持。受益于新能源汽车景气提升对充电基础设施的需求上涨,和北京、上海等地相关充电桩政策和规划落地,以及全国范围内对充电桩关注度的提升, 2021年5月全国公共充电桩保有量为88.4万台,累计数据环比增长1.86%,同比实现60.6%的高增长;而从充电电量来看,2021年5月全国公共充电桩充电电量达8.51亿kWh,环比增长1.67%,同比高增69%。充电桩保有量和充电电量的高速增长体现了我国新能源汽车使用景气度的持续提升。

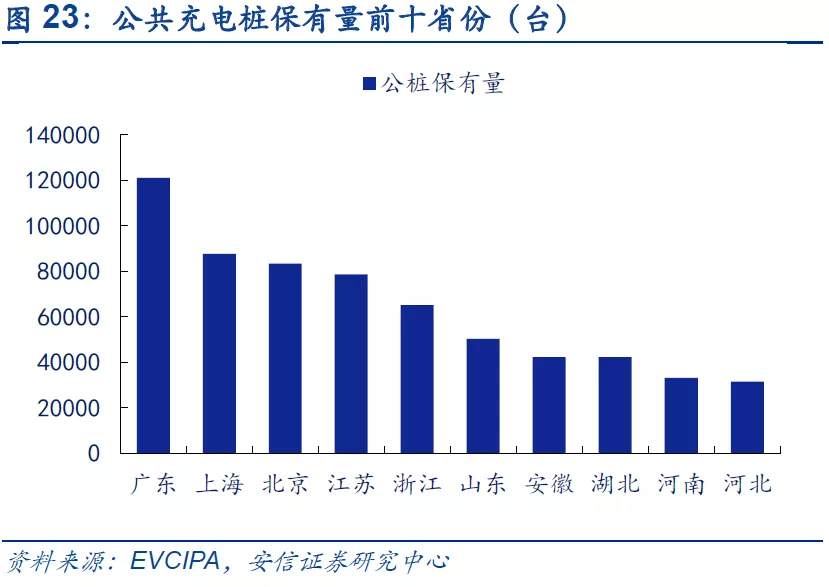

充电桩目前建设区域较为集中,未来将逐步辐射全国。在上海市最新发布的《上海市加快新能源汽车产业发展实施计划》中,提出上海将在今年加强充电桩建设,计划 2021 年新建 1 万个公共充电桩;海南省也在2021年充电基础设施建设中提出全省计划新建充电桩1万个。各省市相继出台关于加快电动车充换电基础设施建设的实施意见。截至2021年5月,公共充电基础设施的建设区域仍较为集中,广东省以120986台的保有量连续五个月排名第一;位列二三的分别是上海和北京,东部沿海地区、中原大省为公共充电基础设施的主要建设区域,前十名省份充电桩数量占比达71.87%;而从充电电量来看,前十名省份占比集中度也居于高位,其中电流流向以公交车,乘用车为主;随着国网领衔之下的高速公路快充网络逐步建设,叠加电动化趋势逐步朝中西部扩散,预计未来充电基础设施也将逐步辐射全国。

具有多重作用的充电桩后期增长势头有望持续。除了为电动汽车发展提供基础保障外,充电桩还是配电网中重要的可控负荷,对配售电市场化具有重要作用,未来充电桩有望实现能量的双向流动,起到削峰填谷的作用。我们认为在电力市场化改革,政策利好的持续推动下,充电桩相关产业链有望实现爆发,在国常会通过的《新能源汽车产业发展规划》中,提出加强充换电、加氢等基础设施建设,加快形成快充为主的高速公路和城乡公共充电网络。在十三届全国人大四次会议的政府工作报告中,也指出要增加停车场、充电桩、换电站等设施,加快建设动力电池回收利用体系。对作为公共设施的充电桩建设给予财政支持,并鼓励开展换电模式应用,在换电设施领域,奥动、蔚来和杭州伯坦是主要运营商;据中国充电联盟(EVCIPA)统计,截至21年5月全国共建有换电站644座。

主要车企积极布局充换服务,为电动化铺平道路。2月3日,特斯拉上海超级充电桩工厂正式建成投产,初期规划年产能10000根超级充电桩,且主要为V3超级充电桩。该产品是特斯拉目前最先进的充电桩设备,充电15分钟最高可补充250公里续航电量;截至21年3月,特斯拉超级充电桩在大陆数量正式突破6000。在3月15日举办的Power Day上,大众明确表示,就目前中国的充电设备仍存在充电耗时长和充电桩数量不足的短板问题,大众预计2021年与一汽、江淮和星星充电组建成立CAMS合资公司,在中国8个城市投入建设600个充电站、5000根充电桩,并预计2025年将达到1.7万根充电桩的规模,届时落成的超级充电站的充电功率将从120kW起步,另有180kW甚至300kW的高功率。国产新势力方面,3月29日蔚来与麦德龙达成战略合作,双方将在充换电基础设施建设方面深化合作,蔚来将在全国范围内的部分麦德龙商场建设充换电站。

投资建议

五月,中国新能源车销量继续刷新当月记录。5月份国内汽车总产销量分别为204万辆和212.8万辆,环比分别回落8.7%和5.5%,同比下降6.8%和3.1%。其中,新能源汽车产销总体表现依然好于行业,月度产销保持在20万辆以上,5月产销量均达到了21.7万辆,继续刷新当月历史记录;产量环比增长0.5%、同比增长151.7%,销量环比增长5.34%、同比增长158.33%。由于2021年5月汽车产销逐步恢复,基数回升背景下,当月产销同比增速均比上月明显回落。从中长期来看,疫苗接种率上升、宏观经济政策稳定等因素影响下经济强劲复苏;同时,各新能源汽车厂商适时推出切合市场需求的新产品,进一步促进市场发展。从品牌和车型来看,特斯拉Model Y、比亚迪 DM-i等车型表现亮眼,五菱、比亚迪和特斯拉等品牌表现强势,批发端销量均超3万辆,从级别来看,今年以来,A00和B级车占比增长明显,特斯拉带动下,中国新能源车出口销量快速提升。

动力电池景气高位,高镍和铁锂路线趋势明确。5月动力电池产量共计13.8GWh,同比增长165.8%,环比增长6.7%;从装机量来看,5月动力电池装机量约9.8GWh,同比增长178.2%,环比下降16.2%。当月共有40家动力电池企业实现装车配套,整体来看,头部企业5月份装机份额维持稳定。TOP10企业合计装机电量约9.18GWh,占整体装机量的93.69%。其中宁德时代实现动力电池装机4.28GWh,市场份额约43.67%。LG化学装机量从4月的第四上升至第三位,市占率13.4%较上月增加5.06Pcts。5月力神电池的装机量为0.11GWh,市场份额1.2%,排名跃升至第8;蜂巢能源的装机量为0.07GWh,市场份额0.7%,排名跃升至第10。2021年5月磷酸铁锂装机量达4.5GWh,同比上升458.6%,环比增长40.9%,市场份额达46.3%,环比上涨8.1Pcts;三元电池5月装机量5.2GWh,同比上升95.3%,环比上升1.0%,市场份额达53.5%。整体来看,5月磷酸铁锂装机量同环比增长显著,装机数量高增长持续恢复。目前特斯拉、大众和奔驰等主流车企 “高镍+LFP”电池布局逐渐清晰,不同正极材料对应不同车型和产品,预计未来两种路线长期共存。

主要车企积极布局充换服务,配套完善提升消费信心。2021年5月全国公共充电桩保有量为88.4万台,累计数据环比增长1.86%,同比实现60.6%的高增长;而从充电电量来看,2021年5月全国公共充电桩充电电量达8.51亿kWh,环比增长1.67%,同比高增69%。东部沿海地区、中原大省为公共充电基础设施的主要建设区域,前十名省份充电桩数量占比达71.87%;除了为电动汽车发展提供基础保障外,充电桩还是配电网中重要的可控负荷,对配售电市场化具有重要作用,未来充电桩有望实现能量的双向流动,起到削峰填谷的作用。2021年以来,各省市相继出台关于加快电动车充换电基础设施建设的实施规划及意见。特斯拉、大众等主要车企也纷纷配套完善充换电服务,叠加政策推动,我们认为充电桩相关产业链有望稳步成长。

投资建议:国内电动车产销量持续刷新当月记录,产品驱动下迎来黄金时代,预计随着下半年产销旺季来临,同时电池材料与汽车芯片供应端逐步释放,供应紧张格局有望缓解,高景气度有望持续,我们持续重点推荐以下四条主线:1)电池环节,龙头享受行业高增速,优质二线电池厂价值重估,重点关注宁德时代、亿纬锂能、欣旺达等;2)材料环节,正极及前驱体(涨价传导顺畅),隔膜(供需紧平衡带来涨价预期),负极(一体化优势,涨价传导超预期),电解液、铜箔环节(涨价传导&供需紧张共振),推荐当升科技、中伟股份、恩捷股份、璞泰来、科达利、嘉元科技、容百科技、新宙邦、多氟多、德方纳米、天奈科技等;3)估值底部&公司基本面改善,重点推荐中科电气、星源材质、诺德股份;4)全球细分行业龙头,受益于电动车相关业务高速增长,重点关注法拉电子、宏发股份。此外,充电桩产业链,我们重点推荐:许继电气、国电南瑞、特锐德等;中国电动车市场迈向产品力驱动时代,我们建议关注比亚迪、蔚来(NIO.US)、理想汽车(LI.US)、小鹏汽车(XPEV.US)。

本文选编自微信公众号“电新邓永康团队”;智通财经编辑:卢梭

扫码下载智通APP

扫码下载智通APP