摩根大通:美债上涨不可持续 坚定拥抱“顺周期”交易

美东时间周一,摩根大通发布全球市场策略报告。报告称,尽管近期美债收益率下滑,但这并不意味着市场通胀预期降温。摩根大通认为,“顺周期交易”将继续从经济复苏中受益,投资者应继续减持债券,进行“顺周期交易”。

摩根大通:美债上涨并非基本面因素推动

通常来说,市场通胀预期升温将导致美债遭到抛售,从而提振美债收益率。然而,在近期全球通胀不断升温之际,美债收益率却持续下跌,尤其是在上周公布的美国5月CPI升至5%,达到13年来新高之际,十年期美债收益率却一度跌至近三个月低点1.46%附近。

"本月以来美债上涨,通胀盈亏平衡下降,令投资者感到意外,"策略师们表示,“鉴于这一情况是在经济数据继续显示全球经济增长和核心通胀压力加速的背景下发生的,投资者们尤其意外。”

十年期美债收益率近期走势

对此,摩根大通策略师认为:“不应对本月的债券价格上涨作过多解读。自本月初以来债券收益率的下降,并不是因为市场预计通胀降温。”

摩根大通分析师认为,美债价格上涨的背后原因可能是技术因素,而非基本面因素。例如,由于利率波动率的下降,“波动敏感型投资者”可能已经调整了他们的头寸。此外,在本周二开始、为期两天的FOMC利率政策会议开始前夕,一些投资者可能不愿保持短期风险敞口。

"上周美债涨势暗示部分仓位有所平仓,"摩根大通策略师解释称,“这造成了各个资产类别通胀主题出现脱节,为投资者创造了在战术上加仓通胀主题固收产品的机会。”

建议坚定“顺周期交易”

今年以来,市场始终弥漫着对经济走强导致通胀升温,从而可能推动利率上升的担忧,而这一担忧情绪已经一度引发市场对成长型股票的抛售,许多股票投资者转而青睐价值股和周期股。

然而,最近美债收益率下降,令部分投资者感到困惑,也引发了摩根大通客户对“顺周期交易”的信心的质疑。

摩根大通策略师们建议客户保持信心,继续进行通货再膨胀、重新开放、通胀和价值交易,“我们预计全球经济在夏季重新开放时,将提振这些交易。”

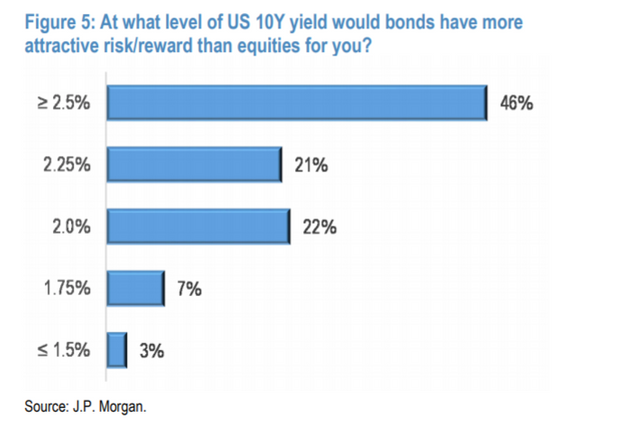

摩根大通的调查还发现,58%的客户预计将在未来几天或几周增加股票敞口,46%的受访者表示,10年期美债收益率需要超过2.5%,才能获得比股票更好的风险和回报。

本文选编自“财联社”;智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP