时代天使(06699):千亿蓝海市场风正劲,隐形正畸时代的冠军

6月15日,隐形矫治解决方案提供商时代天使(06699)发布公告称,公司IPO最终认购倍数达2079.16倍,认购人数近80万人。以招股价上限173元定价,集资29.12亿元,初步市值估计为290亿港元左右。6月16日,正式登陆港交所,其保荐人为高盛和中金。

在医药的投资界有一句俗语叫“金眼银牙”,尤其是在药品和器械集采的大背景下,不受集采影响的眼科和牙科更受资本追捧,不管是爱尔眼科(300015.SZ)还是通策医疗(600763.SH)估值均超百倍。当下,资本又将目光瞄准至眼科用药以及牙科正畸市场上。与已有众多药企参与的眼药赛道相比,牙科隐形矫正领域两家独大的市场格局格外显眼,竞争更加稳定,或许这就是资本蜂拥而至完成超额认购的原因之一。

据灼识咨询报告显示,按2020年的达成案例计量,前两大市场参与者的市场占有率总计为82.4%,其中时代天使的市场份额约41.0%,基本上和市场份额第一的隐适美平分秋色。

据智通财经了解,时代天使成立于2003年,是一家牙科隐形矫治解决方案提供商,其主要通过数字化辅助案例评估支持及矫治方案设计服务,基于专门的矫治方案定制且可拆装的隐形矫治器,及云服务平台iOrtho“三部曲”为顾客提供矫治服务。目前上市四款隐形正畸产品,即:时代天使标准版、时代天使冠军版、时代天使儿童版和COMFOS。

那么,在当下“颜值经济”风靡的时代,时代天使的牙齿矫正会是一门好生意吗?

毛利率高达70%,“印钞能力”妥妥的

在国内,隐形牙套是一门暴利的生意,是众人心中的共识,毕竟高客单价明晃晃摆在那里。

当然,如果这还不够形象的话,再来看几组数据吧。

国外玩家中,隐形正畸赛道的开创者——Align Technology(隐适美),因开创性地研发出革命性的隐适美取代传统金属或陶瓷牙套,目前是当仁不让的“隐形牙套一哥”。据财务数据披露,其毛利率则常年高达70%以上。另一家牙齿矫正“后起之秀”—— Smile Direct Club(SDC),该公司于2014年成立,仅用5年时间就打开市场,截至最新一期财报,该公司的毛利率也高达70%以上。

而再来看国内玩家,牙科龙头通策医疗,因为拥有儿科、种植、正畸这三大高附加值业务,它的毛利率也常年高达40%以上。

那么,对于时代天使来说,它的盈利情况又如何呢?

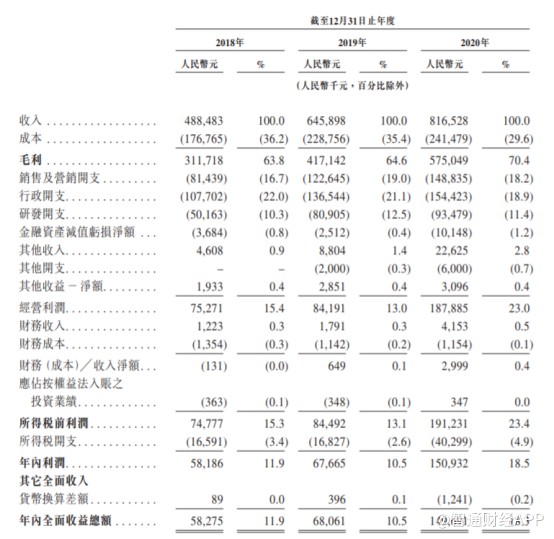

营收净利方面,目前皆保持着较快增速。招股书披露,2018年至2020年,时代天使实现营收分别为4.88亿元、6.46亿元及8.16亿元,同比分别增长32.38%及26.32%。期内净利润分别为5818.6万元、6766.5万元及1.51亿元,同比增长16.29%及123.06%。

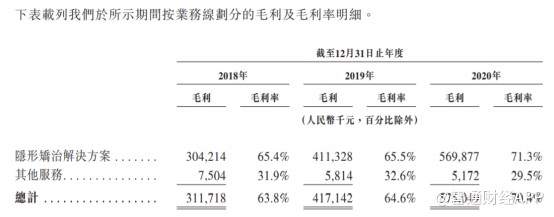

比起快速的增长速度,令人瞩目的恐怕是公司的毛利率水平。据招股书显示,2018年至2020年,公司的毛利率分别为63.8%、64.6%及70.4%,得益于公司主要业务毛利率的提升,隐形矫治解决方案毛利率从2018年的65.4%提升至2020年的71.3%。除了毛利率逐年提升外,公司的经调整净利率亦逐年提升,期内经调整净利率期内分别为18.9%、20.1%及27.8%。

由此可见,毛利率高达70%以上的时代天使“印钞机”能力十足。

除了公司自身赚钱效应十足外,目前公司所处的赛道也是蓝海市场,并且国内市场渗透率低,存在极大的成长空间。

身处蓝海市场,市场空间广阔

口腔正畸不仅可以调整患者面部形象,改善咀嚼功能,使得面型更加美观,口腔也更健康。

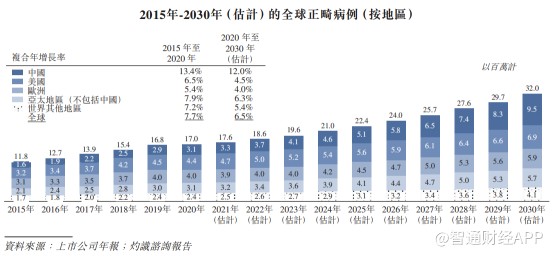

中国作为全球第一人口大国,当前正畸提升迅速。根据灼识咨询的数据显示,中国正畸案例数目由2015年的160万例增至2020年的310万例,复合年增长率为13.4%,并预期将于2030年达到950万例,复合年增长率为12.0%。

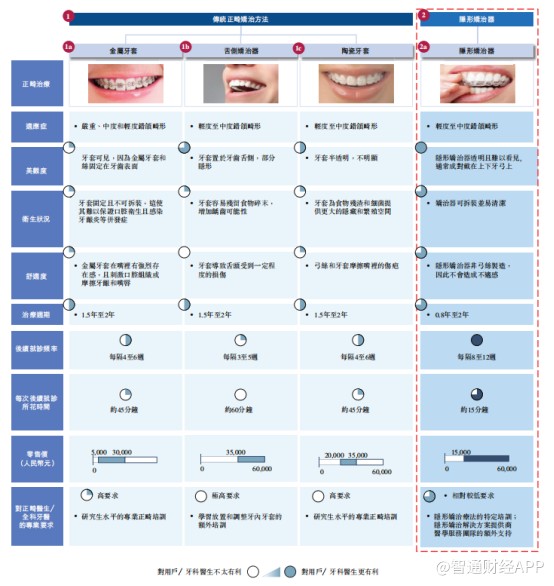

渗透率上,中国的隐形矫治市场目前仍处于起步阶段,目前,传统矫治依然是主要的正畸方式,大约占到了90%左右。不过随着人均财富水平提高,以及对牙齿美学的关注度增加,隐形矫治的渗透率也会逐步提高。

隐形矫治疗法于1998年在美国首次推出,它的出现打破了传统正畸疗法的限制。

首先,相比于传统正畸疗法,隐形矫治更依赖隐形矫治解决方案提供商,对牙科医生的要求比较低,更容易推广。这也意味着具有丰富临床经验的隐形矫治解决方案提供商,在整个产业链中更具有竞争力。

其次,传统金属牙套对口腔的伤害大,金属支架容易磨破口腔;并且传统牙套容易积累食物残渣,需要每日4-5次刷牙。隐形矫治器则比较方便,不会对口腔造成损伤,还可以随拆随洗。

由于隐形矫治的优点突出,一部分原来想要选择传统正畸的患者也会选择隐形矫治。

根据灼识咨询数据显示,中国隐形矫治市场在2019年成为世界第二大市场。就零售销售收入而言,市场规模由2015年的2亿美元增至2020年的15亿美元,复合年增长率为44.4%,并有望于2030年达到119亿美元,自2020年至2030年的复合年增长率预计为23.1%。此外,中国通过隐形矫治器解决的正畸案例数目由2015年的4.78万例增至2020年的33.55万例,复合年增长率为47.7%,并预期将于2030年达到380万例,复合年增长率为27.6%。

市场容量大,渗透率也比较低,再叠加消费升级、居民口腔保健意识提升以及美齿人士需求释放等多重因素的催化,牙齿矫正市场的生长空间可谓是十分广阔了。而从另一个角度来看,对于时代天使而言,这一行业恐怕不仅仅只是高毛利率,甚至还具有高成长性,行业潜力不容小觑。

龙头优势凸显,护城河极深

在很多行业里,由于产品趋同,随着竞争者增多,行业整体的利润率反而在下滑。但是反观隐形矫治行业,每个产品都需要定制化制作,有丰富临床经验的隐形矫治解决方案提供商更容易获得更多医生、患者的信任,从而实现强者恒强,新进入者很难发展起来。

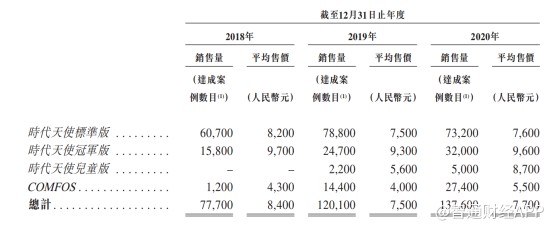

从案例数来看,2018-2020年,时代天使案例数分别为7.77万例、12.01万例以及13.76万例。由此可见,在隐形矫治方面公司经验丰富。

由于丰富的隐形矫治经验,与公司合作的牙科医生也形成了正反馈。2018-2020年,时代天使合作牙科医生分别为11,500位、15,800位及19,900位。

在设计师能力方面,公司在当前已经形成了案例数→医学设计师→医生之间的正向循环,远超同行的案例数使得公司能够开发出一套迭代算法,大幅提升医学设计师的工作效率,积累案例数和算法能力带来的设计效率,是公司区别于其他隐形矫治器厂家的核心壁垒之一。

与此同时,设计师群体的扩大,系统性的培训,将带来设计师培训边际成本的降低。医学设计团队的强大大幅减轻了医生端的压力,非常利于公司未来的渠道扩展与下沉。

新产品推广卡位较早,在增量市场的开辟上具有先发优势。考虑到消费能力问题、消费人群等因素,在原先的标准版基础上,时代天使开发出高端产品冠军版和价格经济的COMFOS,以及更适合6-12岁儿童的儿童版。2020年,标准、冠军、儿童以及COMFOS 的案例数量占比分别为53.2%、23.3%、 3.6%与 19.9%,呈现出百花齐放的态势。这也进一步丰富了公司在6岁至青少年年龄段的隐形矫治经验。

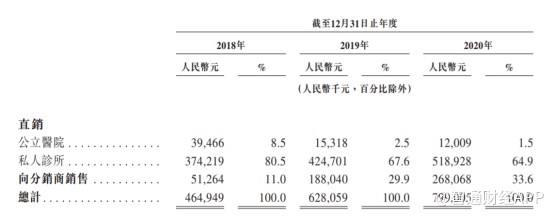

再看渠道方面,时代天使直销与分销商并重。分拆历年公司前几大客户数据,可以看到公司大客户集中度不高,主要的客户类型包括公立医院、私人诊所和分销商这几类。从过去的销售渠道来看,直销一直是公司的主要销售渠道,其中私人诊所收入快速增长,这与隐形矫治医保不覆盖、主要在私立医院消费的行业现状吻合;此外,公司来自于经销商的收入占比稳步提升,由 2018 年的 11%提升至2020 年的 33.6%,这一增长与公司快速扩张相吻合。

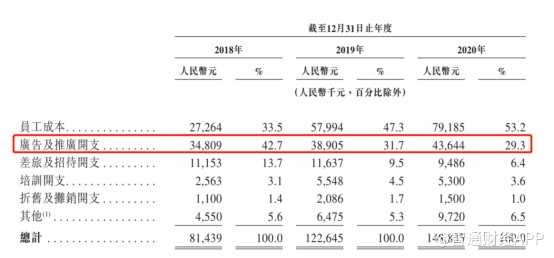

随着公司品牌、渠道端竞争力逐步增强,公司的销售费用率也在下降。分拆公司销售费用,最大的销售成本依然是员工成本,2018年至2020年中,员工成本占比分别为 33.5%、47.3%及53.2%,占比逐步提升,员工成本占比的提升一方面来自于销售人员团队扩大与薪酬的自然增长。另一方面,公司广告推广开支较为稳定,2018至2020年,公司的推广费用相对稳定,占比呈逐年下滑的趋势,进一步说明公司产品品牌力深。

综合来看,在隐形矫治这个千亿蓝海市场下,时代天使作为国产龙头企业,在产品线、案例数、渠道以及品牌力等方面竞争力十足。同时背靠深耕口腔产业链的松柏投资集团,在富有远见且经验丰富的管理团队带领下,时代天使拥有冠军版、标准版、COMFOS、儿童版全面产品组满足不同消费者需求;此外,优质的医学和技术服务为医生不断赋能,强大的品牌认知度使得时代天使从一个“追随者”到行业领跑。上市后,在资本的助推下,公司的品牌力进一步增强,并且有望实现更大范围的国产替代,走出国门,成为真正影响世界的“最美微笑”制造者。

扫码下载智通APP

扫码下载智通APP