一夜暴涨50%!美国散户又盯上了什么牛股?

摘要:美股市场的逼空大战正在继续上演,继GME(GME.US)和AMC(AMC,US)之后,WSB的网民们又找到了新宠,凭一己之力又捧出了新的网红——ContextLogic(WISH.US)。这家号称“美版拼多多”的美国电商公司上周突然起死回生,股价一夜之间暴涨超过50%!

诉讼缠身,差评如潮,WISH真的没救了吗?公司背后的商业逻辑是什么?现在冲进去还来得及吗?值得吗?

本文聚焦

1、逼空背后,出人意料的超低估值和健康数据?

2、强大执行力化危机为转机,WISH还有救吗?

3、警惕三大红灯预警!值吗?

贝瑞研究声明:文中观点基于公开市场信息和历史数据形成,不作为直接投资建议,仅供交流。

大家应该最近都注意到了,美股市场的逼空大战正在继续上演。继GME和AMC之后,WSB的网民们找到了新宠,凭一己之力又捧出了新的网红——ContextLogic(WISH)。这家号称“美版拼多多”的美国电商公司上周突然起死回生,从几乎被人遗忘到交易量翻了六倍仅仅用了两天时间;股价一夜之间从7.9美元暴涨了超过50%,到14.67美元。

WSB真真是指哪儿打哪儿,一击即中!

咱再细看一点,WISH这家公司的股价从去年十二月上市便开始一路下跌,自最高33美元暴跌了77%,在上周创下了7.52美元的新低。

再随便在网上搜搜,不仅骂声一片(主要是被喷商品质量差,假货多,客户体验极差,物流慢到等一两个月都不夸张等等),还被一纸诉状告上了法庭,称其“违反了联邦法律,未能披露有关公司业务、运营和前景的重大不利事实”。

总而言之,乍一眼看过去,WISH像是“没救了”的样子。怪不得会被空头盯上,股价一路下跌,也怪不得能成为WSB的新宠。

看到这里,大家是不是小小的脑袋大大的疑惑:

这家公司真的没救了吗?这家公司到底值多少钱?我现在冲进去还来得及吗?

PART1 逼空背后,出人意料的超低估值和健康数据?

其实我也很好奇,所以今天,我就来和大家一起深挖这家公司背后的逻辑。

超低估值

跟买东西的流程差不多,第一眼,我们先来看看价格(估值),也就是这家公司现在到底是便宜还是贵?

没盈利?2021年第一季度亏损了1.28亿美元?这样我们最常用的估值倍数——市盈率就用不了了。

不过理解理解,毕竟才上市不久,亏损是正常的。

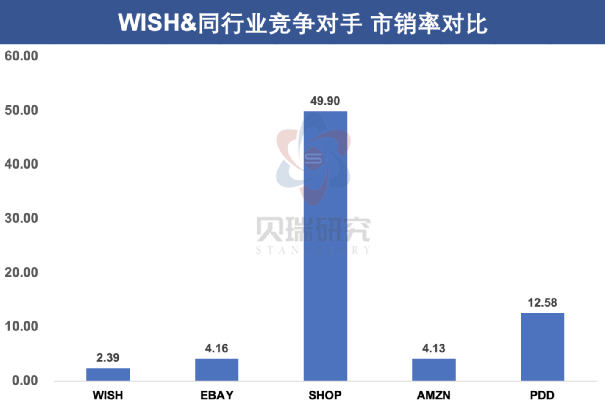

那我们就用市销率(说人话,就是每股营收现在值多少钱——股价/每股营收),看看和同行业竞争对手拼多多(PDD.US),亚马逊(AMZN.US),Shopify(SHOP.US),Ebay(EBAY.US)相比如何:

好家伙,这么便宜!难道可以大腿一拍无脑入了?

慢着,就冲WISH这股价从最高三十几刀一路跳崖到个位数的黑历史,咱也得再看看公司的财务状况和发展前景不是?

美联储加息提前,另一大超低估值机会。

稳定的财务状况,增长的业绩,诱人的盈利能力?

翻开WISH的财报,财务状况竟是出人意料的健康:

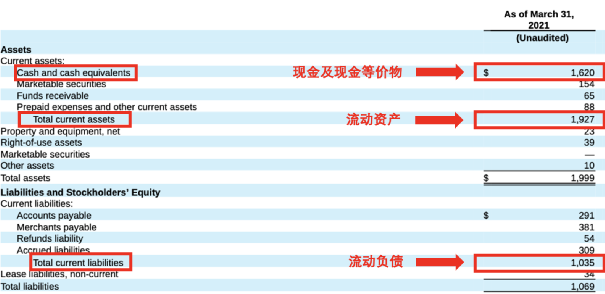

截止2021财年Q1,WISH拥有16.2亿美元的现金,流动比率(流动资产/流动负债)达1.86。说明目前的WISH并不会为了债务而发愁,也有拥有足够的现金发展业务,真真是相当健康的数据了;

再看业绩,2021年Q1营业收入达7.72亿美元,同比增长75%;

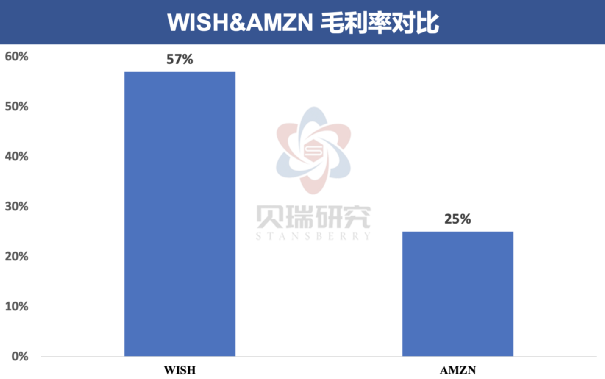

毛利率更是诱人,常年保持在50-80%左右,2021年Q1为57%(要知道,电商老大哥亚马逊的毛利率只有25%)。

这些数据乍一看是不是还不错?

不过,光靠几个数字不足以看清一家公司的未来。让我们再挖挖,看看藏在这些数字背后的商业模式能带领WISH走多远?

PART2 强大执行力化危机为转机,WISH还有救吗?

大家应该从开头“美版拼多多”的称号能大概了解到WISH这家公司的定位了吧?

这是一家面向全球中低收入人群,由商家提供各类低价无品牌产品(免费的饰品、1刀的羽绒服),直接销售给消费者的电商平台,主打一个被亚马逊、EBAY等电商巨头所忽视的下沉市场。

这个市场大吗?

目前来说,除了中国和印度,全球年收入低于7.5万美元的家庭超过10亿,其中北美就有6000万,而根据WISH进行的一项调查,75%的人把价格放在考虑的第一位,可触及市场前景广阔;

WISH的APP也在手机端常年下载量排名靠前,一度跃身成为全球下载量第一的购物应用程序。

问题是,它的商业模式在未来足以带领他将这些客户收入囊中吗?

可观的盈利模式

定睛一看,WISH收入的顶梁柱是核心线上交易平台收入,占总收入的62%,达4.77亿美元,同比增长40%。

我立刻鼓掌叫好:只需提供售卖平台,无需自营产品,无需仓储,便能直接收取商家的佣金。

长期来看,收入成本较低,是一个可持续的高盈利模式。这也回答了上面的问题,WISH高毛利率的背后便是其可观的盈利模式。

物流问题大大改善

再看收入的“第二把交椅”——物流服务收入,占总收入的32%。

还记得WISH一直被人诟病的“客户体验差”,“物流慢到等一两个月都不夸张”吗?

它还是很努力的!为了改善这个问题,不仅与50个国家的5万多名商家开展了Wish Local项目(线上订购,线下取货),还重金投资物流基础建设,为商家提供点对点的物流服务,提高物流速度。

这些努力也终于看到了成果:

1.Q1,WISH的物流服务收入达到了2.45亿美元,同比暴增338%;

2.不仅如此,还减少了43%因为运输时间太长而引起的退款。

简直是化困境为良机的典范!

这样看来,WISH也并非烂泥扶不上墙,一直以来都在创新和进步,毕竟曾经拒绝过亚马逊、eBay和阿里巴巴(BABA.US)等老大哥的收购,这说改就改强大的执行力和野心可以说为未来的增长潜力打下了坚实的基础。

看到这里,是不是打算冲了?

等等,目前为止,我们还只停留在表象,还差最后一步——深挖细节。

警惕美股寒冬,不可错过的几大投资机会!

PART3 警惕三大红灯预警!值吗?

这扫一眼红灯一片,我又是一个好家伙,且听我慢慢道来:

内部高层抛售股票

近日,WISH大量内部高层抛售股票,虽然内部高层持股只占1.6%,抛售股票规模不大,这并非世界末日,并不代表股价一定会下滑。但毕竟谁能有内部高管了解公司的业务呢?留个心眼,这可能是一个对公司未来缺乏信心的信号。

营销效率低下,获客成本高昂

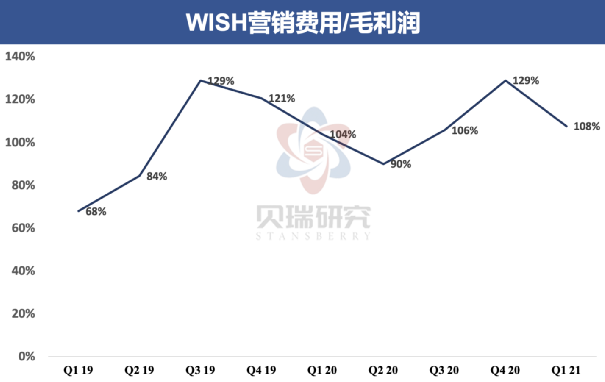

下图是WISH的销售和营销费用和其毛利润的对比,我们可以看到,数据大多保持在100%以上,可以说是打广告花出去的钱还没有挣的钱多。

目前来说,电商平台更加依托于社交媒体,是更为有效的营销方式,但WISH的营销方式不同于拼多多依靠社群裂变的的病毒式营销,主要依赖于传统广告,可能是其中一个营销效率低下的原因。

再看电商平台的重中之重——月活用户正处于逐渐下降的趋势,2021年Q1,WISH月活用户1.01亿,同比下降8%,和高昂的营销费用结合来看,对于投资者来说可能会是一个严重的红牌警告。

不知道你们什么感觉,至少我会想问:“你们钱都花到哪里去了?”

同业竞争激烈,“护城河”难以保驾护航

大家还记得WISH主打的市场吧?目标客户不在乎牌子,不在乎质量,便宜就完事儿了。

这也意味着价格是它唯一能够吸引客户的原因,除此之外,客户粘性并不大。因此,在竞争激烈的电商市场中,一旦亚马逊、阿里巴巴、Shopify等老大哥与WISH打起了价格战,它们更快的配送时间和更优越的服务必然会大量蚕食WISH的市场。

总而言之,虽然WISH现在正处于一个被低估的价位,财务状况也蛮健康,商业模式也并不是一文不值,但目前还面临着太多的问题,这一大片红灯预警还需投资者警惕!

没有基本面支撑的股价再高也只是一戳即破的泡沫。究竟WISH未来能否突破用户增长?能否建立起自己的“护城河”?这些问题绝不是一朝一夕能够解决的。一句话,这是一家需要耐心等待的公司。

本文编选自微信公众号“Stansberry贝瑞研究”,作者:Ava Huang;智通财经编辑:楚芸玮。

扫码下载智通APP

扫码下载智通APP