看看争议如此大的奈雪的茶(02150),到底如何?

问题1:茶饮赛道为何这么火?

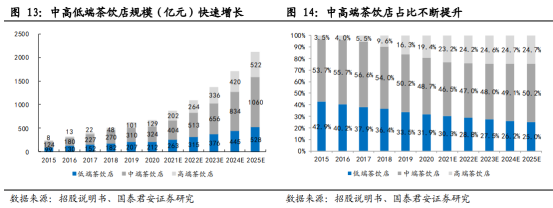

1)从赛道角度,增长快、长坡厚雪的赛道(千亿规模),高端茶饮点增速最快。

2020年高端茶饮行业市场规模为129亿元,2015-2020 年 CAGR 为 75.8%,增速远高于中端茶饮店(2015-2020 年 CAGR为 21.2%)和低端茶饮店(2015-2020 年 CAGR 为 16.4%)。预计 2025 年高端茶饮店的市场规模将达到 522 亿元,2020-2025 年 CAGR 为 32.2%,在茶饮行业中占比达到 24.8%

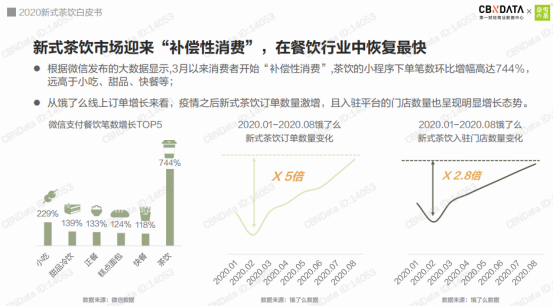

从消费客群来看,新式茶饮消费者规模在2017 年为 1.52 亿人,2019 年增长至 3.05亿人,2017-2019 年 CAGR 为 41.65%,2020 年新式茶饮消费者规模将正式突破 3.4 亿人,预计 2021 年增长至 3.65 亿人

2)从消费属性角度来说,茶饮兼具一定的文化属性、社交属性、轻成瘾属性以及快消品属性。

①文化属性:我们喝奶茶好像觉得很自然很普通的一件事,但你要是叫西方人喝奶茶那就比较罕见了,这背后的原因很大一部分就是文化。茶文化在我们国家源远流长,世界最早的茶产自中国,别看星巴克(SBUX.US)在中国发展的红红火火,但是一直到现在我国的咖啡市场还是远比茶市场小。有了这个文化传承因素,我们对喝奶茶这件事好像不需要什么教育推广成本,自然而然就接受了。

②社交属性与成瘾性几乎是全世界的老板孜孜以求的。中国互联网巨头无不抱有社交梦,阿里(BABA.US)、头条系、网易(09999)等等,腾讯(00700)比阿里强就强在这两点(社交粘性+游戏成瘾)。兼具这两种属性的生意最典型的有酒(茅台)、烟(包括电子烟)、游戏等都是最火的生意最强的生意模式。

茶饮的社交性就体现很多人会把它当做一个休闲、约会或者下午茶之类的地方,也有很多人会在这些地方拍照、打卡上传照片,这都是一种社交粘性的体现,这年头你不喝一杯奶茶,你就out了。

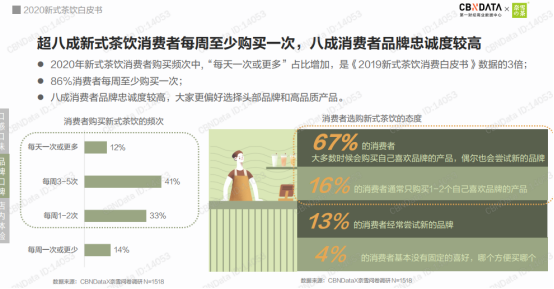

成瘾性则是体现在很多人会怀念喝奶茶的日子,会一周复购很多次,是一种复购率很高的消费行为。

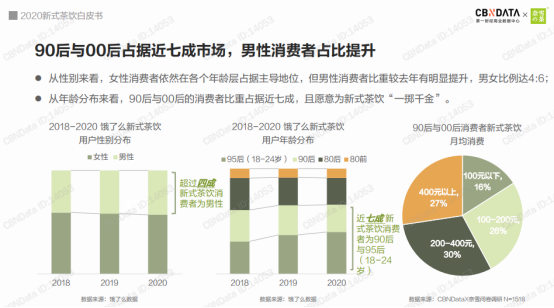

3)从主流消费群体来说,90后与00后(Z时代)占主流,大家都知道Z 时代喜欢的事物都会被市场追捧,比如潮玩(泡泡玛特(09992))、小破站(B站(BILI.US))等,年青一代总是代表新兴消费方向。

4)可扩展性强:快消的属性,很适合搭配销售或者外卖,天然适合做线上渠道。一旦品牌粘性建立,也存在向外拓展其他类似业态、其他产品品类成功的可能性。

问题2:奈雪(02150)现在亏钱,将来怎么赚钱?怎么赚更多的钱?

大家一看报表很意外,奈雪原来是做亏本买卖啊···奈雪的确是有问题的(后面谈),不过奈雪已经在高端茶制品有了比较稳的一席之地,后面只要它经营策略、产品策略等调整得当,还是有很大的想象空间的。

这个赚钱的核心就是理解奈雪的生意模式。它的成功核心就是保持住高端品牌形象不断提升用户体验。它重本租用城市核心商圈的大商铺,精致装修、以及各种一等一的原材料,都是想传递给大家一个信号,就是快来我这消费,我这逼格高,跟闺蜜、情人约会聊天下午茶都不会掉面。拿一杯奈雪的奶茶进五星级酒店、五星级写字楼也不会掉价。我卖三四十块钱就是值这个价。

只要这个逼格维持的住,消费者体验度不滑坡(前提条件),那么将来赚钱可以是(开源节流)①开更多的店;①提高平均售价;②做大做强后提高对商场、对上游原材料供应商的议价权降低成本;③想方设法提高客单价/人均消费水平;④数字化、AI智能化提升效率,降低成本,改善体验;⑤简化流程、进一步提升食材制作标准化程度降低成本⑥多元化(可以卖酒、可以卖文创卖周边产品、可以卖包装软饮料、卖茶叶等等);⑦可以出国,拓展海外市场。

PS.生意模式怎么强调都不过分,很多大佬在投资行业、公司前首先是看它的生意模式有没成功的可能,有多大的发展空间。比如巴菲特跟号称中国巴菲特的段永平,他们投的前提就是认可这个公司的生意模式。国内民间股神为何只投跟吃有关的行业,也是因为这种行业的生意模式很好。以后再结合一些实际案例来说明一下不同行业不同的生意模式。

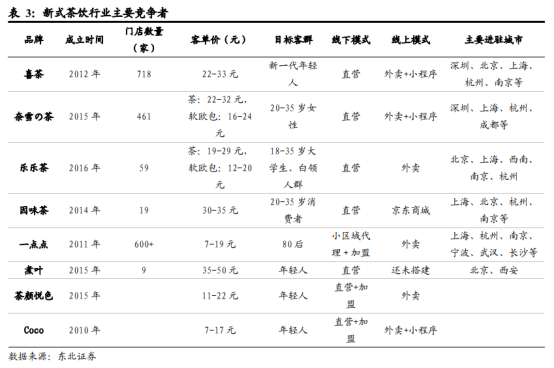

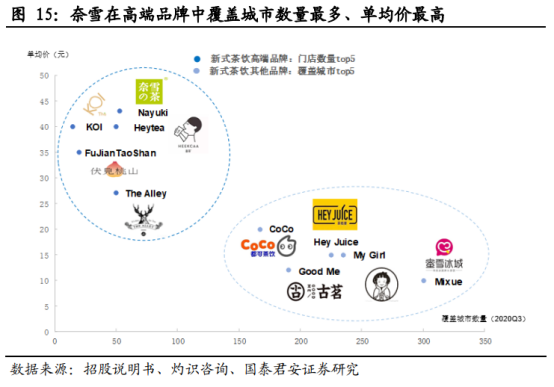

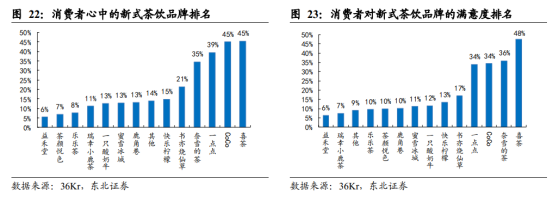

问题3:竞争格局与奈雪的市场地位(头部优势比较明显,奈雪的茶市占率仅次于喜茶)

高端茶饮市场集中度较高。

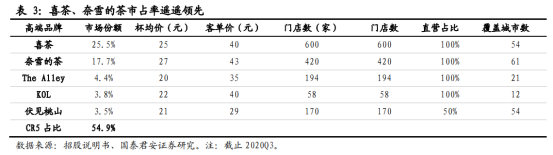

高端现制茶饮行业市场集中度较高,CR5 占比高达 55%。截止 2020Q3,喜茶/奈雪的茶/The Alley/KOL/伏见桃山市占率分别为25.5%/17.7%/4.4%/3.8%/3.5%,喜茶和奈雪的茶市占率遥遥领先。

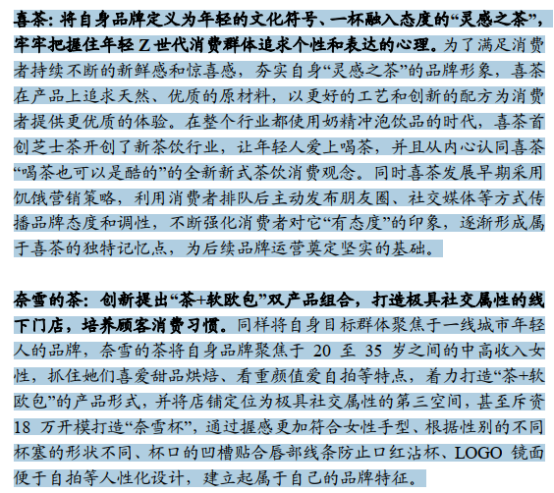

问题4:奈雪的茶与喜茶谁更好?

喜茶更好。

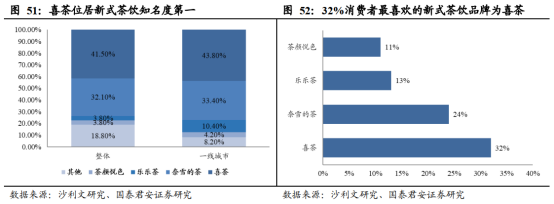

1)喜茶市占率、知名度更高 消费者更喜欢

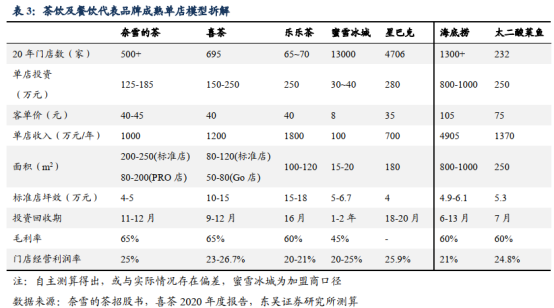

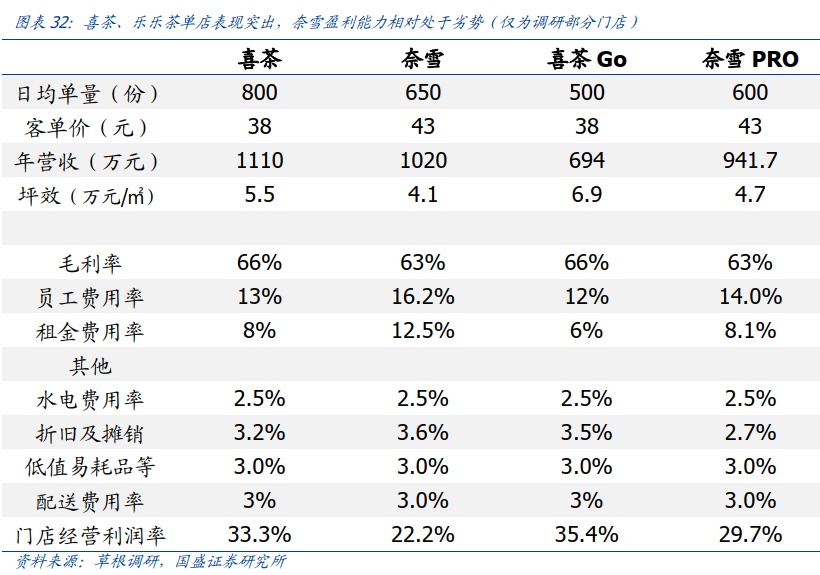

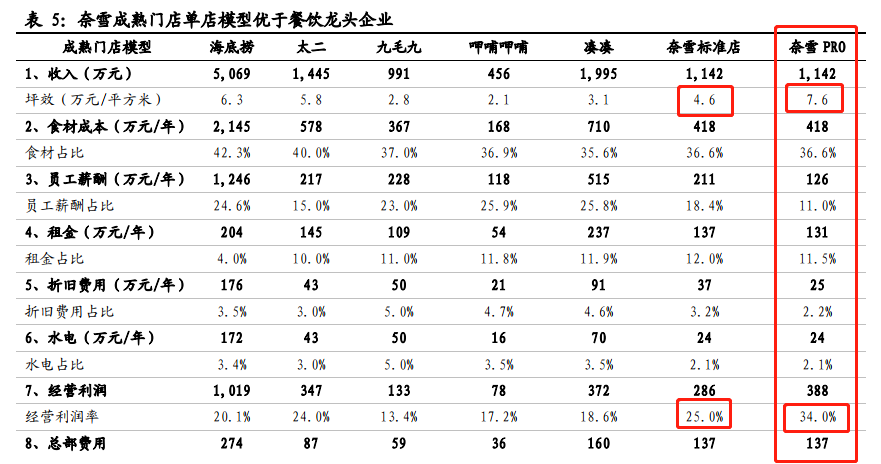

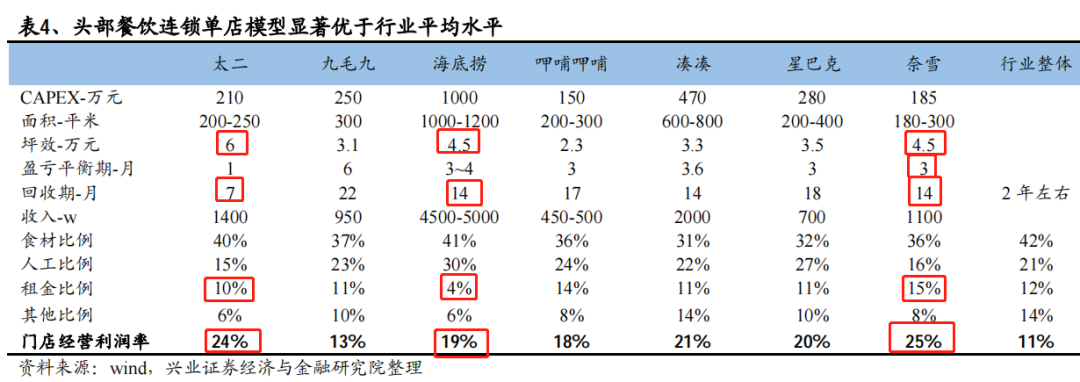

2)喜茶的模式资产相对轻一点,坪效更高,成本更低,更容易盈利。奈雪的模式资产相对喜茶来说更重,截止目前还难言成功。

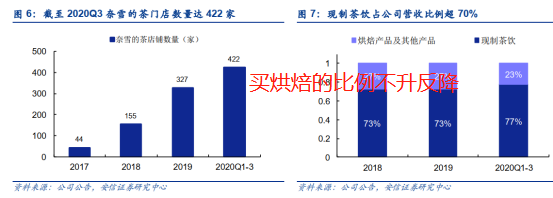

如上面所述,喜茶跟奈雪的定位、经营策略、产品策略等都是有一些不一样的,喜茶只卖茶饮,奈雪是同时卖茶饮跟烘焙,而且奈雪租用的面积比喜茶要大很多,这就意味着奈雪的成本要比喜茶高很多。理想的情况下奈雪应该人均消费水平更高,但其实并没有,奈雪的坪效比喜茶要低的多(后者的二分之一到三分之一),因为大多数人还是只喝奶茶不买烘焙。

【“奈雪的成本比喜茶高很多,因为奈雪有欧包。”有业内人士表示,奈雪的软欧包也强调现制,标准的奈雪的茶门店里通常配备烘焙坊以及专门做烘焙的员工。但这些做烘焙的员工有时却处于空闲状态。“烘焙的产品做出来如果没有卖完,就不能继续做了,但不同条线的员工之间不能转岗,茶饮那边忙得要死却没人帮忙。”这导致奈雪的茶店内人员数量也几乎翻倍,成本双倍增长】

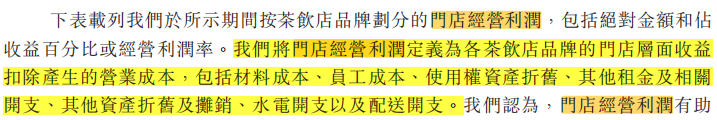

一:更新最新经营数据

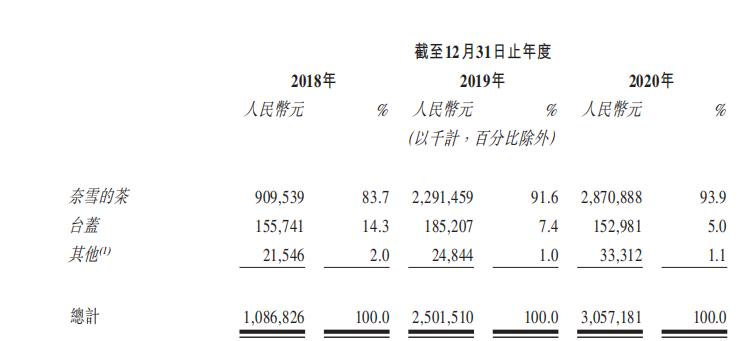

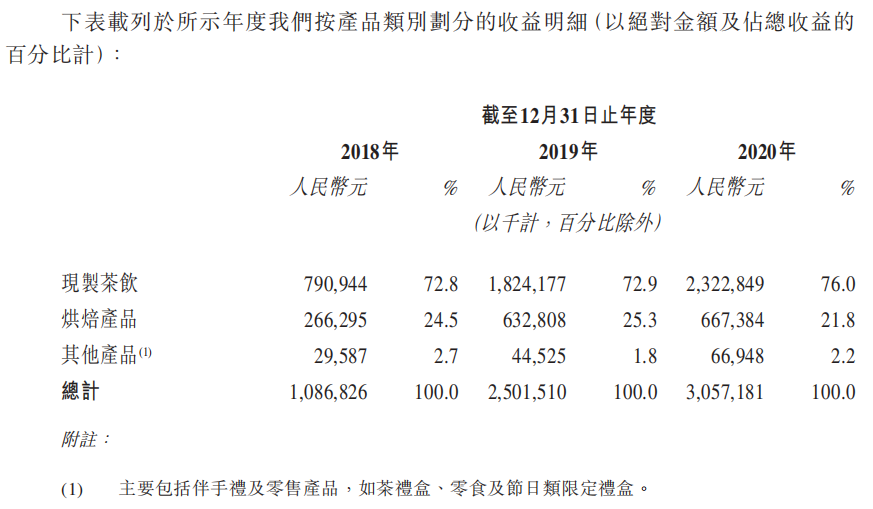

①收入9成4来自奈雪,5%来自台盖(可以忽略不计了);

②七成六来自奶茶,2成2来自烘焙,差不多每3个点奶茶的人会同时点一份软欧包;

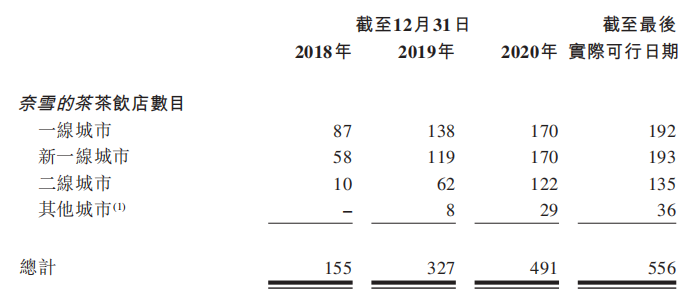

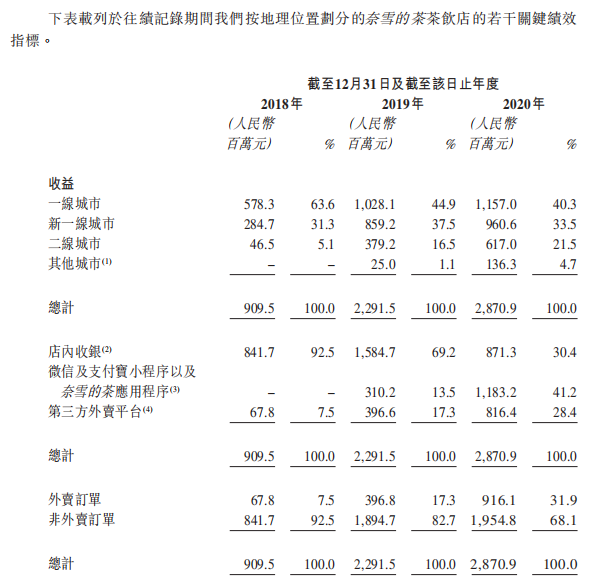

③区域分布:九成4来自一线(35%)、新一线(35%)以及二线城市(24%);收益比重上一线40%、新一线33.5%、二线22.5%;单店收入一线明显要高些;

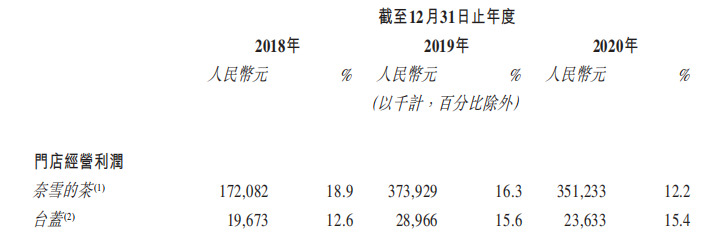

④门店利润率:持续下滑,20年叠加疫情下滑至12.2%,21年Q1反弹至16.8%(超过19年的16.3%);

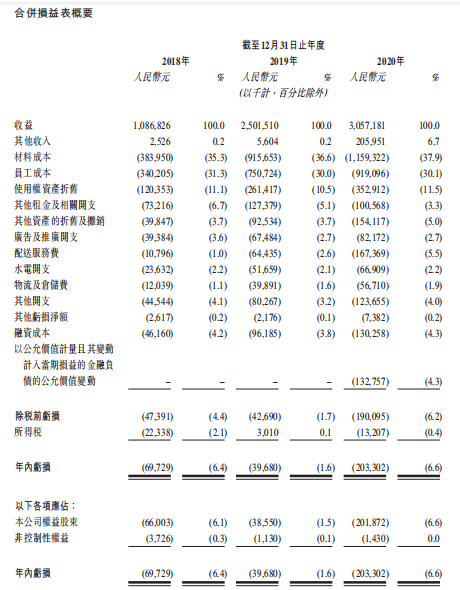

⑤收入成长:19年,130%、20年22.2%;成本:三大项,18-20年,材料35.3%——>37.9%;人工,31.3%——>30.1%;租金:17.8%——>14.8%;盈亏:亏损持续扩大,20年亏2亿,净利率-6.6%。

①收入9成4来自奈雪,5%来自台盖(可以忽略不计了)

②七成六来自奶茶,2成2来自烘焙。

③区域分布:九成4来自一线(35%)、新一线(35%)以及二线城市(24%);收益比重上一线40%、新一线33.5%、二线22.5%;单店收入一线明显要高些;疫情后线上订单比例大增(70%)

④门店利润率:持续下滑,20年叠加疫情下滑至12.2%,21年Q1反弹至16.8%(超过19年的16.3%)

⑤收入成长:19年,130%、20年22.2%;成本:三大项,18-20年,材料35.3%——>37.9%;人工,31.3%——>30.1%;租金:17.8%——>14.8%;盈亏:亏损持续扩大,20年亏2亿,净利率-6.6%

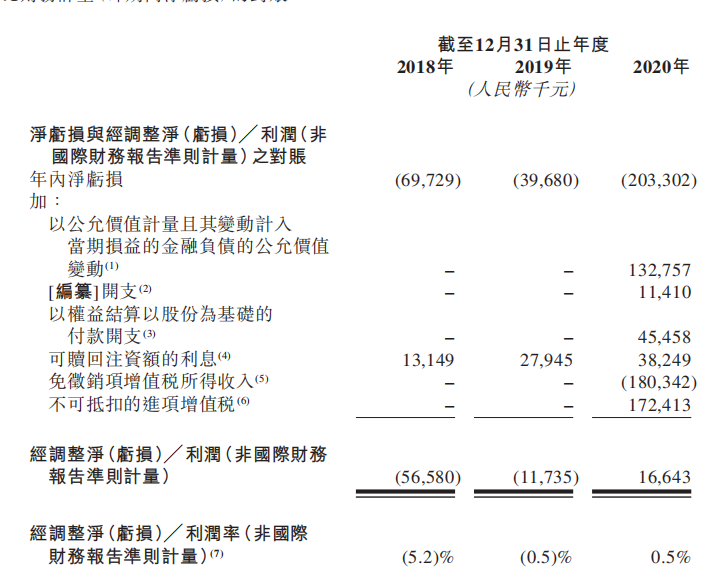

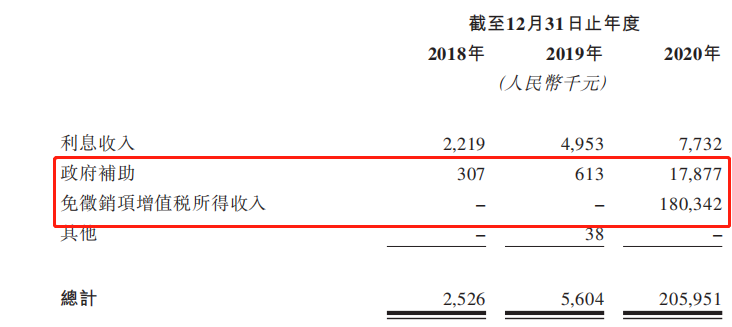

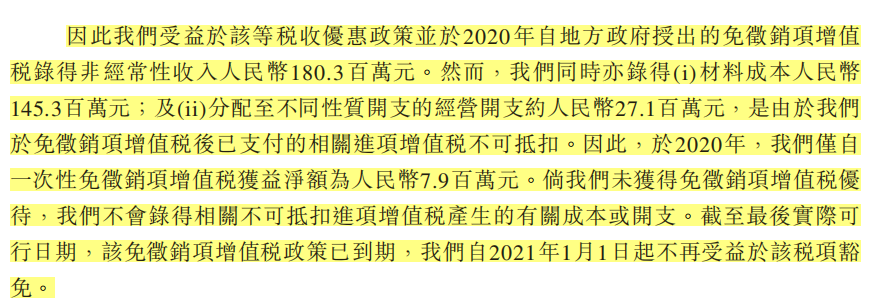

20年经调整后扭亏,产生1660万的利润,主要是拿了2亿疫情政府补贴。奈雪称因为多拿了补贴所以无法抵扣增值税,真实多拿的补贴只有790万,也就是还有1000万的利润。

二、总结奈雪的经营表现:

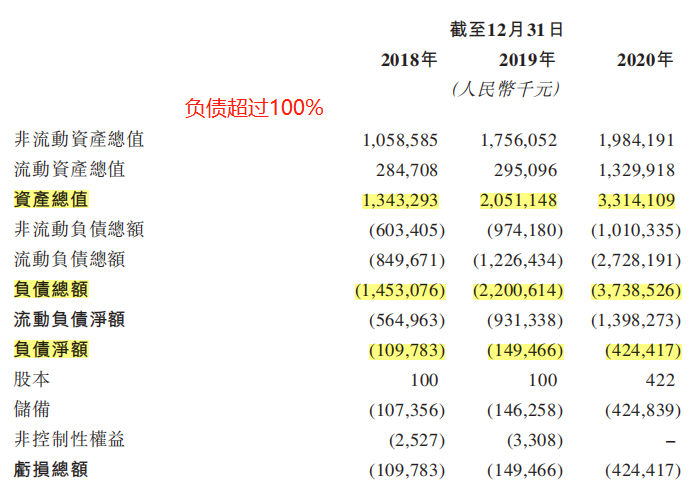

1)首先是很缺钱的,“上市不是因为缺钱”是不存在的,不管是总的资产负债率还是代表短期偿债能力的速动比率都可以说明公司是很缺钱的,尤其还在扩张开店更需要钱;

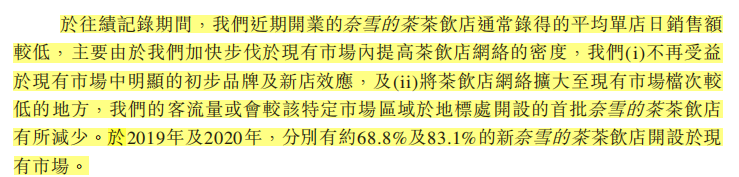

2)最大的问题是所谓奶茶+软欧包模式,第三方休闲场景的商业模式还不成熟,突出表现为:成本高、冗员多,需要比一般奶茶店多配差不多10人在烘焙区域,但是搭配购买软欧包的人并不多,导致人均产出、坪效、综合成本等都不如对手,加上品牌影响力也不如对手,所以产生了越开新店拉低平均销售额的情况。

具体表现:

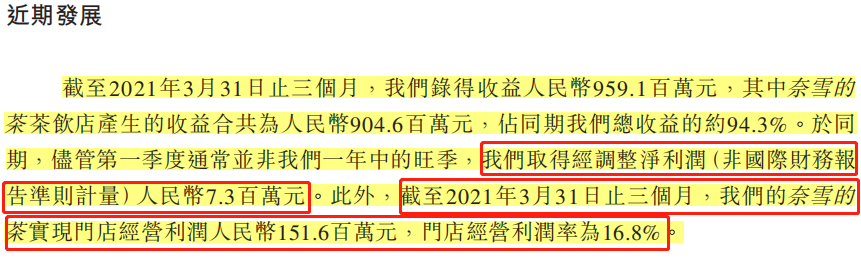

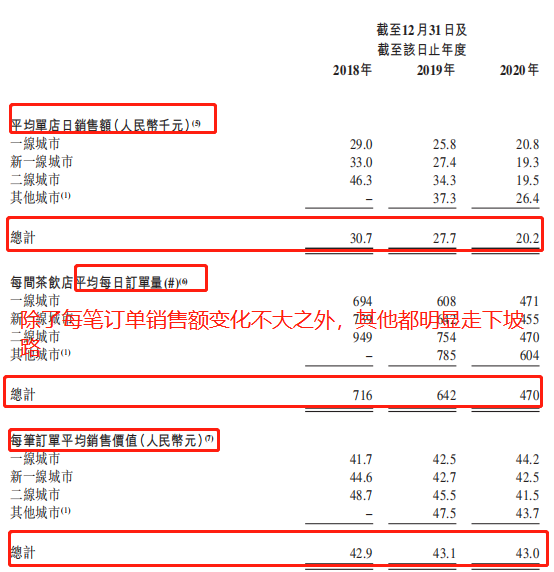

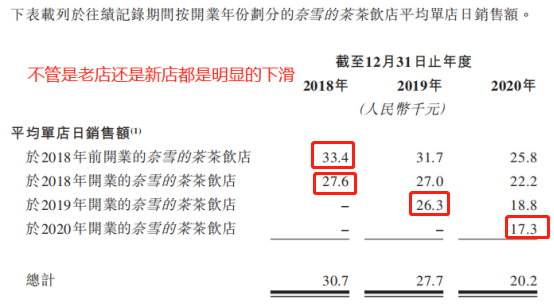

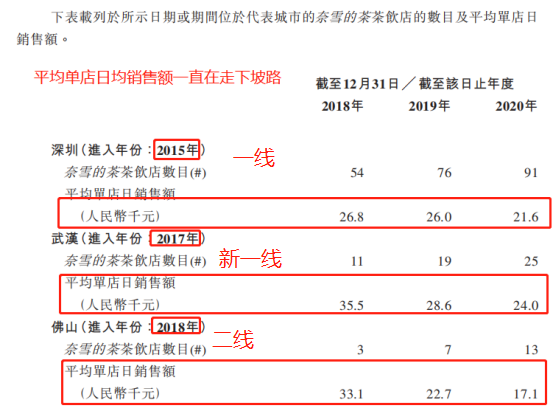

①平均日销售额、平均日订单量连续两年下滑(20年虽有疫情因素,扣掉疫情因素仍是下滑)

奈雪的解释是疫情因素+新开店没有网红新鲜感光环+开店密度加大后分流了人数

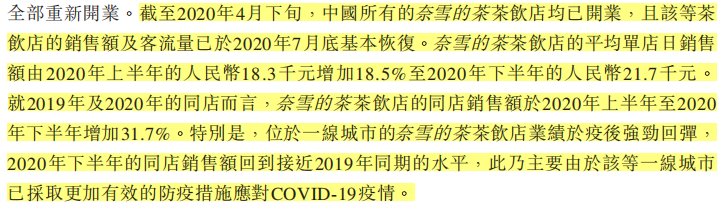

疫情因素:上半年日均1.83万元,下半年日均2.17万元,相比19年的日均2.77万元,还是下滑了22%。

表现后四分之一的店只有前三分之一店的1/3左右;不论前四分之一还是后四分之一无例外都在下滑。

无论新店还是老店都是明显下滑。18、19年、20年当年新开的店单日销售额逐年下降。

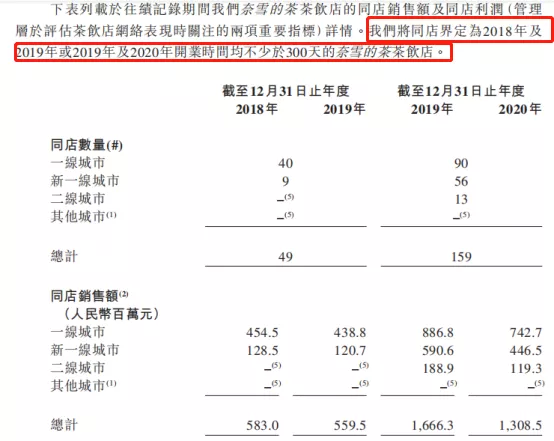

②同店下滑(这个问题是核心,无论是星巴克还是海底捞九毛九,股价上行期猛开店的同时同店还是保持稳定或增长的;下行期就如今年的海底捞,疫情因素消除后同店还是下滑的,具体看连锁餐饮复盘篇,知识星球上面的文章)

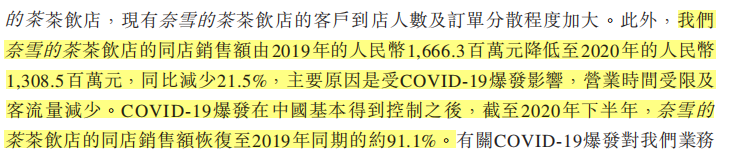

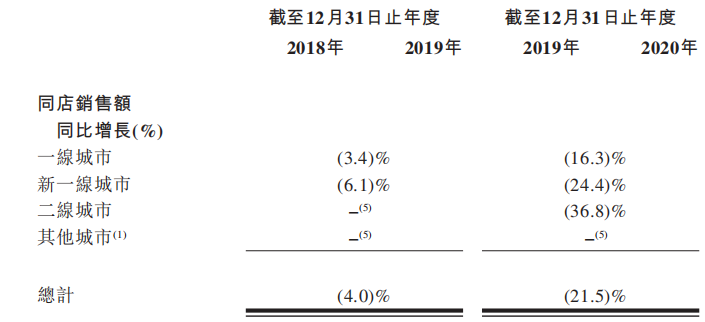

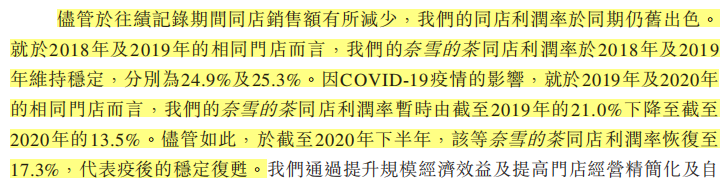

同店销售额全线下滑,19年下滑4%,20年平均下滑21.5%,下滑幅度二线>新一线>一线城市,奈雪的解释是20年受疫情影响,疫情消除的20年下半年恢复到19年的九成(下滑10%)。

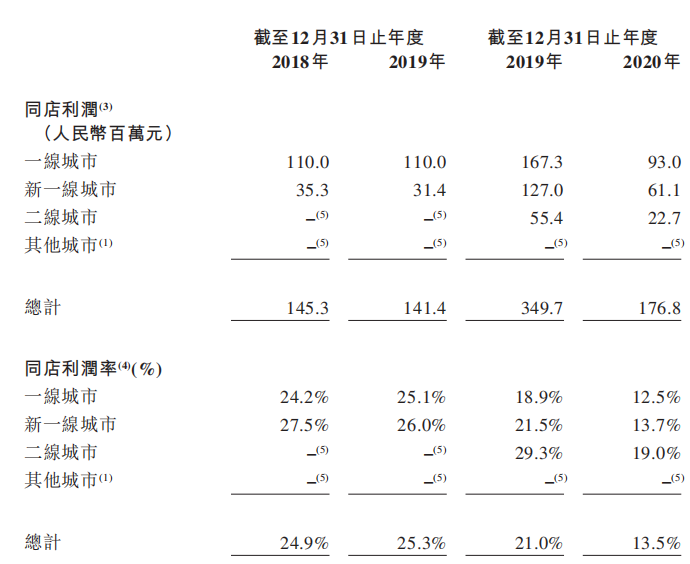

同店利润率同样逐年下滑,同店利润率二线>新一线>一线(估计是人工与租金较低),20年同店利润率大幅下滑至13.5%,20年下半年恢复至17.3%,相比19年同期的21%仍下滑不少。

③毛利率、坪效不如对手(券商草根调研)

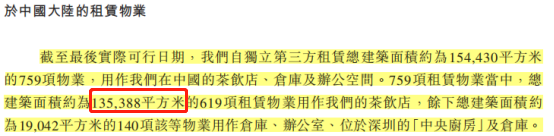

截止21年Q1是9.591亿营收,结合下图的的建筑面积,实际年化坪效是2.83万元/平方米

④第三方数据验证:

久谦中台数据显示,在一线城市,喜茶的坪效(即每平方米面积上产出的营业额)为0.59万元/平方米/月,奈雪的茶为0.30万元/平方米/月。具体来看,喜茶客单价是50元,每单杯数为1.8杯;奈雪客单价是43元,每单包含1.4杯奶茶和0.5份烘焙;喜茶的单店月销售额为90.3万元,奈雪这一数字为71.6万元。而在二线城市,喜茶和奈雪的茶坪效分别为0.50万元/平方米/月和0.27万元/平方米/月,到了三线城市,双方的这一数字为0.40万元/平方米/月、0.12万元/平方米/月,差距进一步拉大。

“奈雪的大店模式需要优化。奈雪的茶的门店定位是第三社交空间,所以标准店都是200-300㎡,喜茶平均是120-150㎡,以2021年3月调研的一线城市门店为例,奈雪为551单,略低于喜茶的日均597单,说明单店集客能力并不差,奈雪需要改善空间利用率(就是坪效问题)”

三、扩张计划(增量)

1)未来3年开店速度:

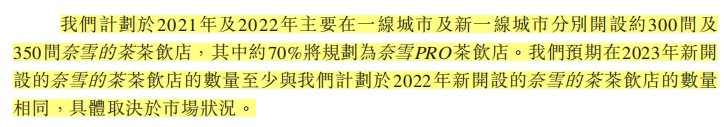

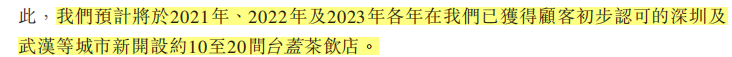

21年新开300家(截止招股书已经开了65家,下半年开店任务有点重,能完成吗?)、22年新开350家,其中70%是奈雪Pro店;23年计划也是350家。

假设一切如愿,到2023年奈雪的门店数将是491+300+350+350=1491家,是2020年的3倍。那么收入是不是能增加2倍呢?按路演业绩指引是的(下面)。

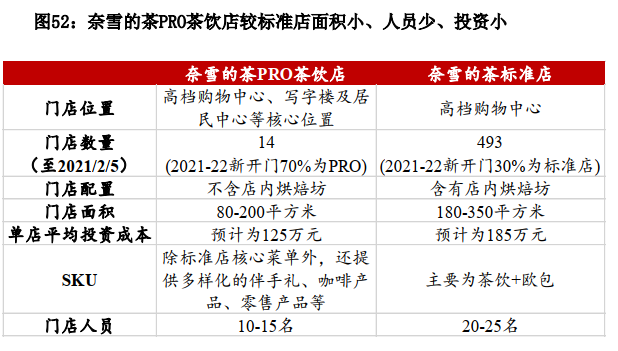

2)Pro店是无奈之举,标准店已经失败

为什么未来计划主开Pro店,主要原因就是标准店太烧钱了,又没什么人点软欧包。改成Pro店还是放不下软欧包的包袱,只是不现做了,改成中央厨房直供,这不是降低了逼格吗,是,但也没办法。Pro店起码成本低一点,根据路演的说法,可以做到标准店成本的50%,收入的70%。

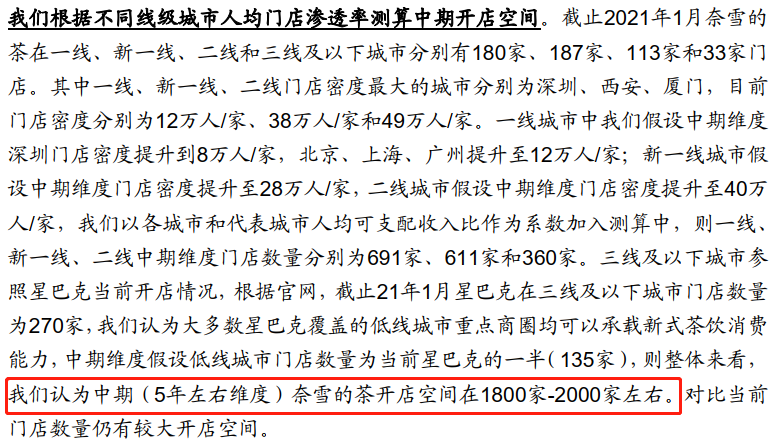

3)都很顺利的话未来能开多少?2000家。不过这个看看就好,没有稳定的单店盈利就没法估值。

中长期券商预测2025年前可以开到2000家左右,但这一切前提是开店能赚钱了,不能再烧下去了。

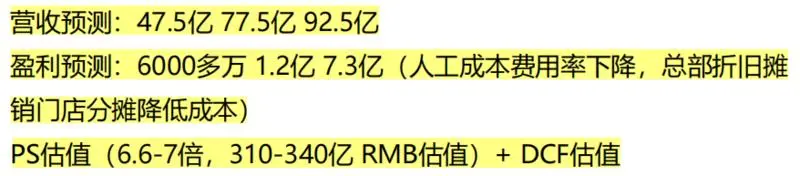

公司路演业绩指引与估值:

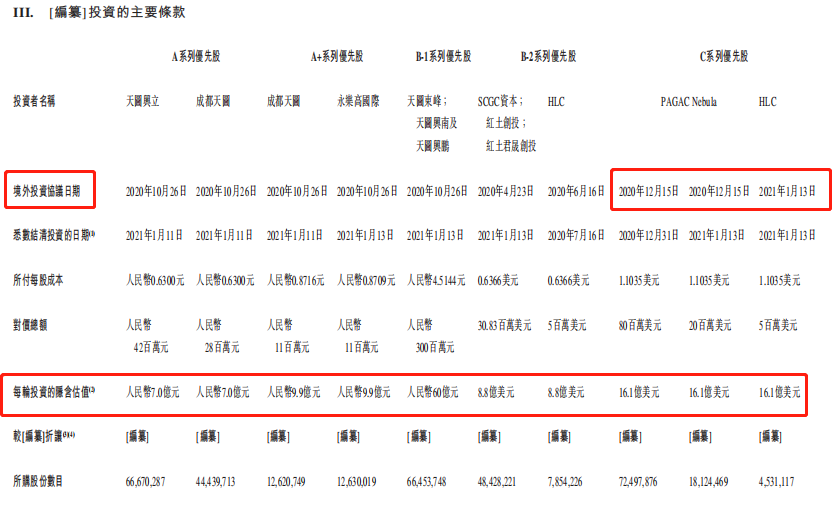

市值:2021年1月份估值16.1亿美元,相当于103亿人民币、125亿港币。

2)股东结构:没什么有力的机构

关于估值:

个人看法:

①PE角度:假设23年做到7.3亿净利润能实现,市场又提前打23年的预期,从体量跟成长阶段来说,可以参照九毛九(太二),那么远期可以给30倍PE,219亿人民币(258亿港币),根据信心可以给更高或更低的报价——这种情况会出现对奈雪比较有信心情况下,我们可以在时代天使、思摩尔、农夫山泉等等都可以看到对于确定性极高的公司港股市场从来都不吝啬给很高很高很高的估值。

②用市销率PS角度:九毛九(09922)(太二酸菜鱼)目前市场预期51亿营收,对应PS 6.8倍,按此对应奈雪市值323亿人民币(380亿港币,这就是那个路演的逻辑),问题在于,这一次,我对奈雪没那么确定没那么有信心,我还得在这个基础上再打个折扣做安全垫,7折,266亿港币。

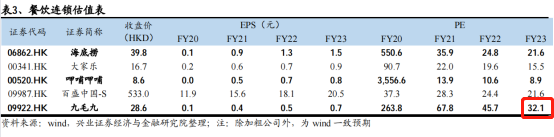

实际上怎么给估值,完全取决于市场对奈雪有没信心,有7倍PS,70PE+的九毛九,也有3倍PS,35PE的海底捞(06862),更有更低的的2倍PS都不到的呷哺呷哺(00520);对于奈雪现阶段,具体的还是仁者见仁智者见智了。

(关于估值的最终看法以及对比餐饮行业开店扩张对公司股价影响等方面的研究都放在星球上面。)

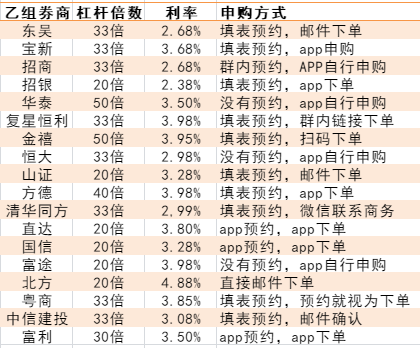

最后总结一下这次奈雪的乙组券商利率:

本文编选自微信公众号“爱投资的小熊猫02”;智通财经编辑:楚芸玮。

扫码下载智通APP

扫码下载智通APP