港股龙头齐创历史新高,服装行业国产替代的机遇来临?

报告导读

安踏(01368)盈喜+高瓴入股特步(01368),催化港股龙头齐创新高;看好服装行业国产替代的时代性机遇!

投资要点

安踏盈喜拉开国产品牌高增半年报序幕,港股龙头齐创历史新高

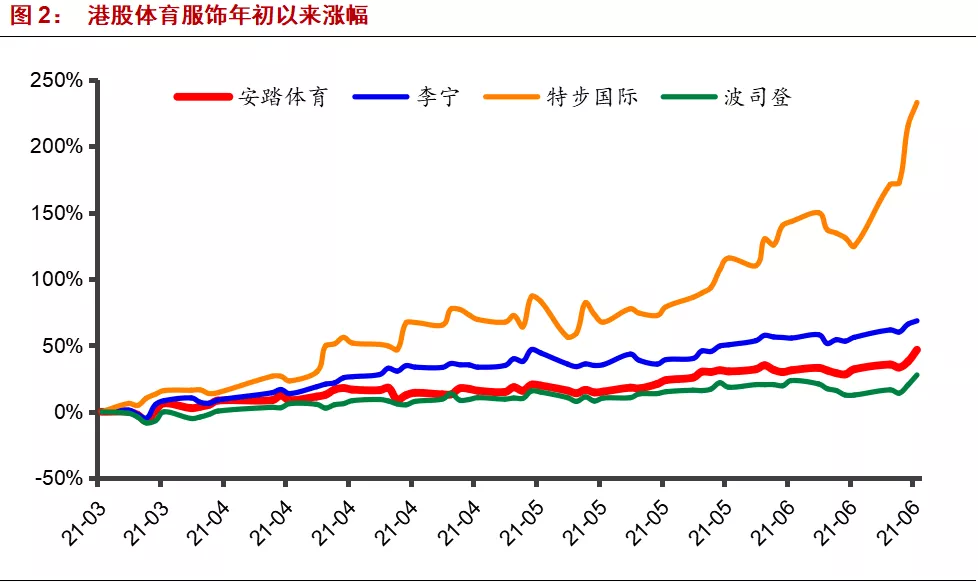

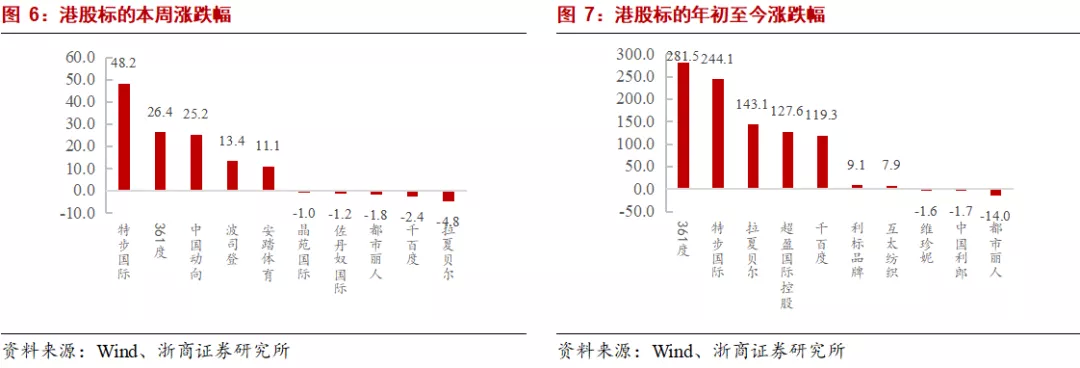

本周国产品牌强势的流水表现叠加高瓴入股特步、安踏公布盈喜等一系列利好,带动国产服饰龙头在本周接连强势创下新高。我们看到几家港股龙头市值在本周纷纷创下历史新高。特步、李宁(02331)、安踏在近一个季度涨幅分别达到230%/近70%/近50%。

从短期流水趋势来看,国产品牌终端流水替代海外品牌的趋势仍在。根据草根调研,在5月直到端午海外品牌在营销活动暂停以及流量下降影响下,终端销售仍未完全恢复至正常水平。

与之相反,中国品牌仍旧保持着高速的增长势头。这样的趋势逐步反映到服装公司的中报之中,安踏在本周便宣布了超预期的中报。本周安踏公告预计中报经营利润同增不少于55%,公司同时上调了安踏主品牌全年流水增长预期。在安踏、比音勒芬之后,我们认为包括李宁、特步、太平鸟、地素时尚等龙头的二季度业绩均有望在目前优秀的Q2表现下录得优异的半年报业绩。

龙头充分受益行业边际格局变化,国产龙头能力正全面提升

从行业格局来看,海外集团Nike、Adidas、Uniqlo三大集团的市占率从11年时的2.6%大幅提升至20年的7%。其中海外运动龙头的市占率提升尤为迅速,耐克、阿迪、斯凯奇三大集团在20年在华零售额已达1500亿量级,而安踏、李宁、特步三大集团的主品牌流水在650亿量级。因此,我们认为若海外品牌长期出现10%~20%幅度的流水下降,则其带给中国品牌的格局边际改善将会非常明显。

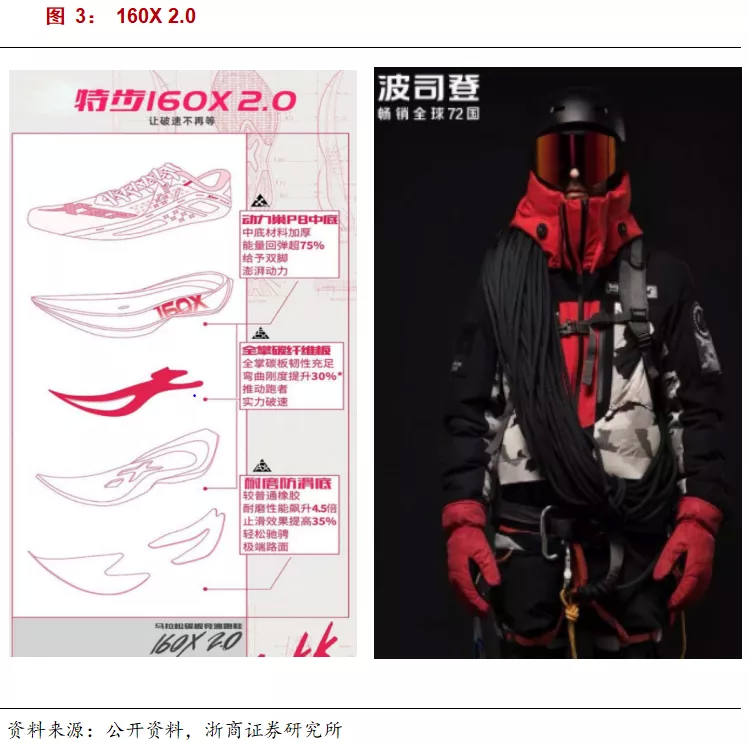

从中国品牌自身能力来看, 我们看到中国品牌正在全面提升自己的竞争力:(1)产品力上,包括特步160X、李宁䨻、波司登登峰等等系列均表明,国产品牌已经具备在产品力上与海外品牌一争高下的能力;(2)供应链上,SHEIN为代表的公司正在以全新的数字化组织方式整合生产资源;(3)零售运营上,我们看到除了安踏这样拥有超强零售运营能力的公司外,太平鸟等国内品牌也在运营全新的线上驱动方式弯道超车,寻找更多新的触达消费者方式。

全面看多国产龙头品牌替代趋势,建议持续关注!

我们继续全面看多国产龙头品牌,我们认为文化自信带来的行业格局变化叠加中国品牌能力持续提升的背景下,国产品牌有望保持业绩加速增长的趋势。

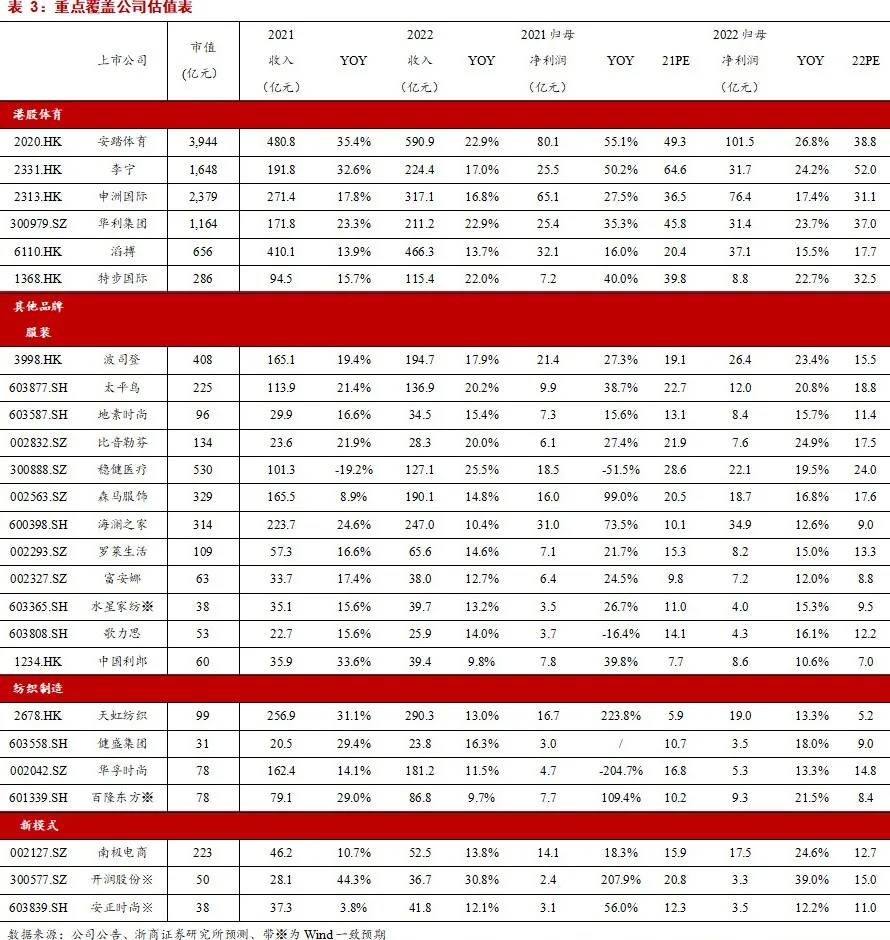

H股龙头方面,体育服饰中安踏体育(对应21/22年PE 49X/39X,增56%/26%)、李宁(对应21/22年PE 65X/52X,增速50%/24%)、特步(对应21/22年PE 40X/34X,增速38%/18%),在明确的业绩向上趋势下维持推荐。

同时,建议重点关注将在下周发布业绩的羽绒服龙头波司登(03998)。在库存清理完成、品牌力明确向上的背景下其有望持续表现高增长,目前公司对应FY22/23年PE 19X/16X,增速27%/23%,估值具备较高性价比,维持推荐。

A股方面,我们继续看好比音勒芬(对应21/22年PE 22X/18X,增速27%/25%)、太平鸟(对应21/22年PE 23X/19X,增速39%/21%)、地素时尚(对应21/22年PE 13X/11X,增速16%/16%)在内的行业龙头。我们认为这些低估值、高成长的标的将会在未来几年保持稳定的增长势头,具备明确估值提升空间,建议积极关注!

风险提示:终端零售不及预期;疫情持续出现反复;品牌间竞争加剧

报告正文

1.本周核心观点:国潮龙头齐创新高,持续全面看多国产替代

本周国产品牌强势的流水表现叠加高瓴入股特步、安踏公布盈喜等一系列利好,带动国产服饰龙头在本周接连强势创下新高。首先从市值维度,我们看到几家港股龙头,安踏体育、李宁、波司登、特步国际市值在本周纷纷创下历史新高。

其中,安踏体育作为中国服饰龙头市值突破3900亿人民币;李宁的市值也已接近1650亿人民币,两大龙头均已成为市场一致认可的大白马。另外,波司登也在本周市值首次站上400亿人民币大关,特步的市值也已基金300亿人民币。

同时,从短期涨幅来说,最近一个季度国产龙头的强势表现也表明市场对国潮趋势的强烈看好。其中,特步国际在160X闪耀双马、潮拜少林推出、高瓴入股等等一系列利好的推动下,最近一个季度股价势如破竹涨幅达到233%。

此外,李宁则在3.24之后强劲的销售和品牌力的快速提升下,单季度涨幅也接近70%。安踏体育在盈喜之后上涨6.4%单季度涨幅也达到47%。波司登虽然尚未进入旺季、新财年业绩也尚未披露,但在单品类上超强的品牌力也让其在最近一个季度上涨接近30%,创下历史新高。

在市场的高度认可下,我们重申观点,认为属于国产品牌的新时代已经到来。无论是需求端消费者对中国文化自信的迅速提升,还是供给端国产品牌全方位的提升,都让我们对中国品牌的强势崛起充满信心。同时由于此前海外品牌在中国非常大的市场份额,我们认为对于国产龙头而言行业格局变化带来的边际改善将会非常明显,也将继续持续很长一段时间。

1.1. 短期基本面:国潮品牌增长趋势仍在,安踏盈喜吹响半年报高增号角

在3月末的风波过去近3个月后,国产品牌终端流水替代海外品牌的趋势仍在。根据我们的草根调研,在5月直到端午,海外品牌在各类营销活动的暂停以及流量下降的各种影响下,终端销售仍未完全恢复至正常水平。与之相反,中国品牌仍旧保持着高速的增长势头。根据草根调研来看,李宁无论大货还是中国李宁继续保持着高于Q1的增长势头;同时包括安踏、特步在内的其他中国品牌,同样也均维持住了高于Q1的流水增长趋势。

高速的流水增长,也逐步反映到服装公司的中报之中,安踏在本周便宣布了超预期的中报。本周安踏公告预计中报经营利润同增不少于55%,归母净利(不考虑AMEAS影响)同增不少于65%,归母净利(考虑AMEAS影响)同增不少于110%。同时公司上调了安踏主品牌全年流水增长预期(15%-20%至20%以上),充分表现出国潮带来的利好。

安踏之外,A股龙头比音勒芬此前也预告了出色的半年报业绩。比音勒芬21H1归母净利2.34-2.50亿,同比增长45%-55%;单Q2归母净利0.83-0.99亿,同增30%-54%,相对19Q2增长89%-126%,展现超预期亮丽高增。在安踏、比音勒芬之后,我们认为包括李宁、特步、太平鸟、地素时尚等龙头的二季度业绩均有望在目前优秀的Q2表现下录得优异的半年报业绩。

1.2. 国产龙头受益行业格局变化显著

过去十年来,海外品牌一直以来在中国服装市场中扩大市占率的领先优势。

1) 服装零售市场份额向头部企业集中趋势明显:虽然服装是可选消费中相对非标的品类,但大集团展现出的产品开发、品牌建设营销、供应链组织、零售运营、多品牌协同能力仍然让龙头具有突出优势, CR20从2013年的10.8%提升到2020年的19.5%。

2) 海外品牌过去十年持续扩大市占率,目前在市占率仍旧处于明显优势:从整体局势来看,海外集团Nike、Adidas、Uniqlo三大品牌三过去十年均表现出了明显的市占率提升趋势,三大集团的市占率从11年时的2.6%大幅提升至20年的7%,从绝对值来看,三大品牌的流水从11年的400亿大幅上升至20年的近1700亿,CAGR达到15%。市占率排名前十的服装品牌中,六个海外品牌年零售额接近2300亿,四个中国品牌的零售额在1300亿左右。

3) 运动品牌的市占率提升非常迅猛:运动鞋服适用场景在本土消费者生活中渗透率的迅速提升带动Nike在2016年反超凌致集团成为市占率第一,其他运动鞋服集团如Adidas、安踏体育、李宁、Skechers、特步、361度、New Balance等市占率也实现持续上行,前20大零售集团中有8席由运动鞋服集团占领,其中第一大集团Nike在华零售额预计在800亿元上下;前两大集团在中国单年零售额接近1350亿元。安踏、李宁两大集团的零售额在700亿元左右(包含FILA200亿)。

我们认为海外品牌流量的溢出对于中国品牌,尤其是中国运动品牌的拉动作用非常明显。耐克、阿迪、斯凯奇三大集团在多年的市占率提升之后,其20年销售额已达1500亿量级,而安踏、李宁、特步三大集团的主品牌流水仅有650亿量级。

因此若海外品牌在流量下降之后,长期出现10%~20%的流水下降,则其带给中国品牌的流水空间便在200-300亿/年的量级。在不考虑行业未来仍有望保持高增长的情况下,这样的格局边际变化为中国品牌带来30%甚至50%的流量提升。在体育龙头之外,我们认为包括波司登、太平鸟、比音勒芬、地素时尚等在内的国内品牌,同样有望在消费者对国内品牌认知提升的大背景下受益。

1.3. 国产龙头能力全面提升,为长期替代打下坚实基础

我们认为从产品力、供应链管理、零售运营上,中国品牌在几十年的发展后也开始快速接近海外品牌。产品力上,我们看到国产品牌正在全面接近海外品牌。特步的160X Pro、李宁的䨻科技、波司登登峰/极寒等系列的羽绒服,无论是产品的科技性、功能性、外观均已经有了可以媲美海外顶级品牌的能力。从消费者的接受程度来看,这一系列产品也得到了消费者的一致认可。

供应链上,SHEIN为代表的公司正在创造全新的供应链组织模式。SHEIN培养出了几百个对其死心塌地的供应商以及一套复杂的供应链管理系统,并对其进行了全面的数字化改造。正是这一群由其从小孵化长大几乎等同于自营的供应商,让SHEIN完成了与上游供应链完全数据系统共享的目标,实现了上下游对订单每个环节的实时可视化追踪,让上下游备料和排单均能提前完成。

同时SHEIN经历数次迭代的自主研发的供应链数据体系(IT研发人员达到千人),能够精准地向这些能够快速响应的供应商分派订单,而这批已经打破流水线生产仅以小组制为单位生产的供应商也有能力承接每次仅有200单的下单体量以及全年十几万的SKU体量。SHEIN的这种模式,真正实现了最小化库存风险,同时依靠不断更新的款式持续吸引消费者。

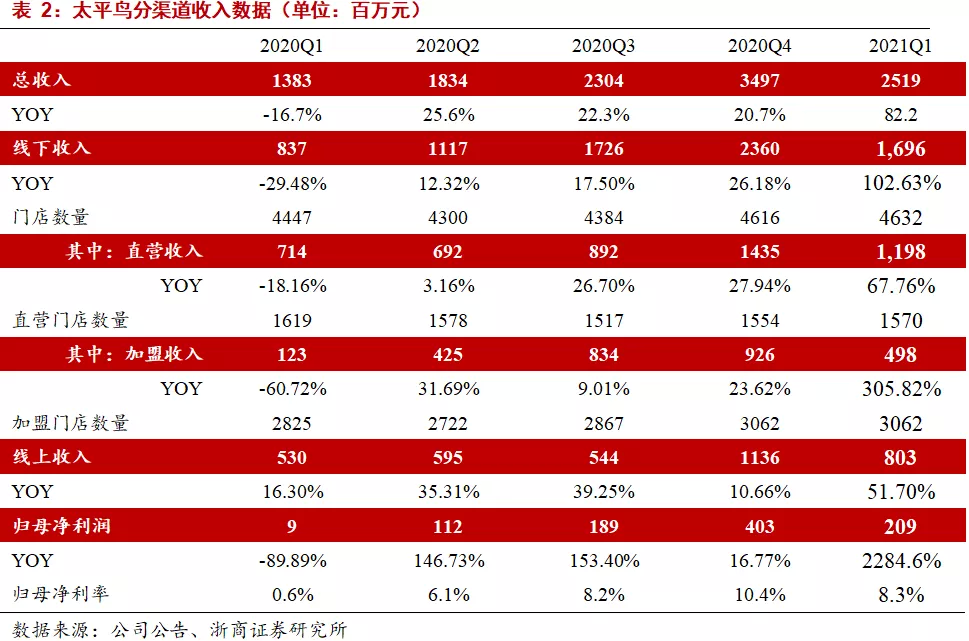

零售运营上,中国品牌依靠线上驱动的方式正在逐步弯道超车。一方面安踏体育已经具备了可以叫板国际龙头的零售运营和消费者洞察能力;另一方面,以太平鸟为首的中国公司,正开始调整组织架构,打破线上线下部门壁垒实现数据共享,线上数据实时反馈和迅速洞察的优势迅速显现。

除了安踏体育这样在零售运营、消费者洞察上具备超强实力的龙头,其他公司例如太平鸟,正在依靠线上上新的反馈在短时间内发现爆款并进行追单或者进行新的设计补充,全面提升产品设计的及时性与准确性。同时,各部门由原先按顺序接到指令依次行动的方式改为围绕爆款的抱团圆桌讨论制,各个部门在第一时间得知爆款的出现,并开始在各自负责范围内提前互动并开启相应流程。在全新的组织架构基础上,公司改进激励方式,实行超额分享制,从利益上进一步激发员工积极性。产品力提升带来的红利,让公司正在逐步成为代表中国年轻人时尚的领导品牌。公司自20Q2以来已连续吴个季度保持了高速增长趋势,

1.4. 投资建议:全面看多国产龙头品牌,建议持续关注!

我们继续全面看多国产龙头品牌,我们认为文化自信带来的行业格局变化叠加中国品牌能力持续提升的背景下,国产品牌有望保持业绩加速增长的趋势。H股龙头方面,体育服饰中安踏体育(对应21/22年PE 49X/39X,增速56%/26%)、李宁(对应21/22年PE 65X/52X,增速50%/24%)、特步(对应21/22年PE 40X/34X,增速38%/18%),在明确的业绩向上趋势下维持推荐。

同时,建议重点关注将在下周发布业绩的羽绒服龙头波司登,在库存清理完成、品牌力明确向上的背景下其有望持续表现高增长,目前公司对应FY22/23年PE 19X/16X,增速27%/23%,估值具备性价比,维持“买入”评级。

A股方面,我们继续看好比音勒芬(对应21/22年PE 22X/18X,增速27%/25%)、太平鸟(对应21/22年PE 23X/19X,增速39%/21%)、地素时尚(对应21/22年PE 13X/11X,增速16%/16%)在内的行业龙头。我们认为这些低估值、高成长的标的将会在未来几年保持稳定的增长势头,具备明确估值提升空间,建议积极关注!

2. 本周重点报告

安踏体育21H1盈喜点评:中报业绩超预期亮丽,安踏品牌贡献增长惊喜

3. 行业重要数据跟踪

3.1. 本周板块表现

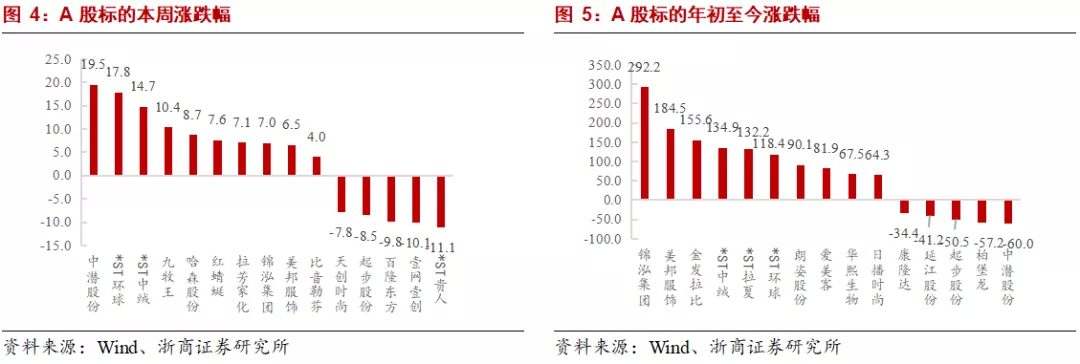

过去一周上证综指下跌1.8%,深证成指下跌1.5%,沪深300下跌2.3%,其中纺织服装板块下跌1.1%,纺织制造板块下跌1.6%,服装家纺板块下跌0.9 %,wind化妆品指数上涨0.1 %。

3.2. 社零数据

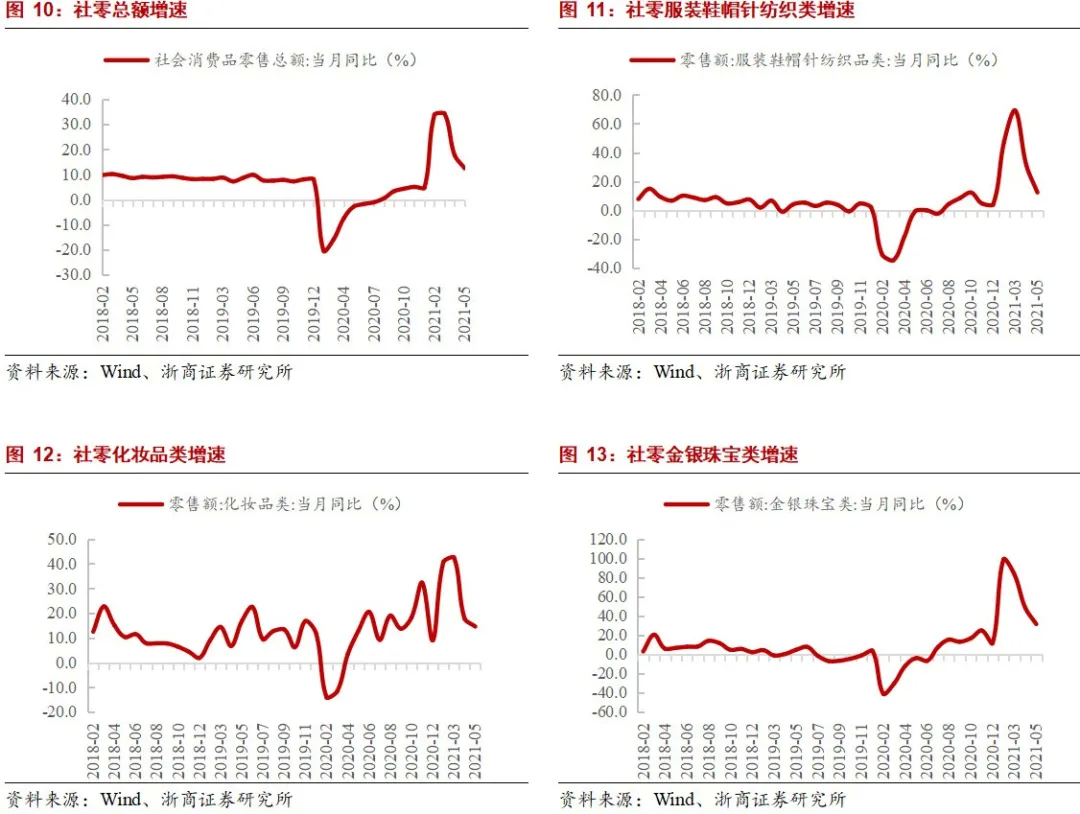

2021年5月份,社会消费品零售总额同比上升12.4%,其中服装鞋帽针纺织品类当月同比上升12.3%,化妆品类当月同比上升14.6%,金银珠宝类当月同比上升31.5%。

3.3. 出口数据

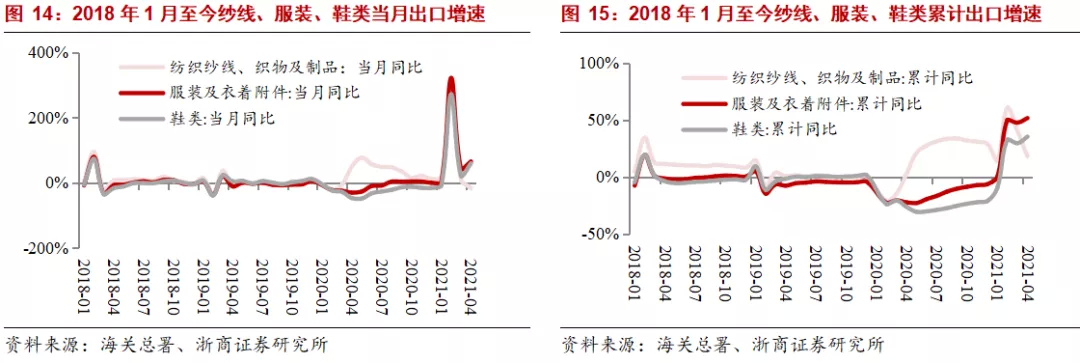

2021年4月纱线制品出口金额为121.5亿美元(较上月+25.7%),服装类出口金额为111.2亿美元(较上月+20.2%),鞋类出口金额为29.6亿美元(较上月+18.1%)

3.4. 原材料数据

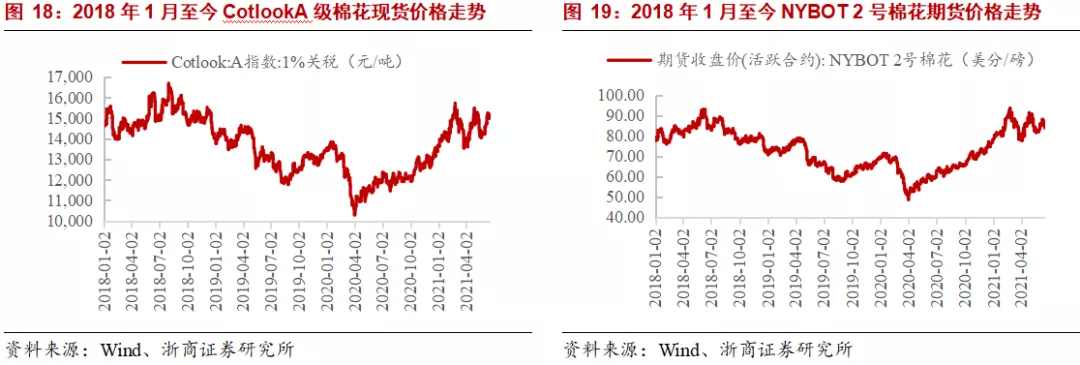

国内棉花价格情况:328级棉花现货周均价:15,904元/吨(较上周-1.13%);328级棉花期货周均价:15,629元/吨(较上周-2.01%)。

海外棉花价格情况:CotlookA现货周均价:15,073元/吨(较上周+ 0.86%);NYBOT 2号棉花期货周均价:85.65元/吨(较上周-1.55%)。

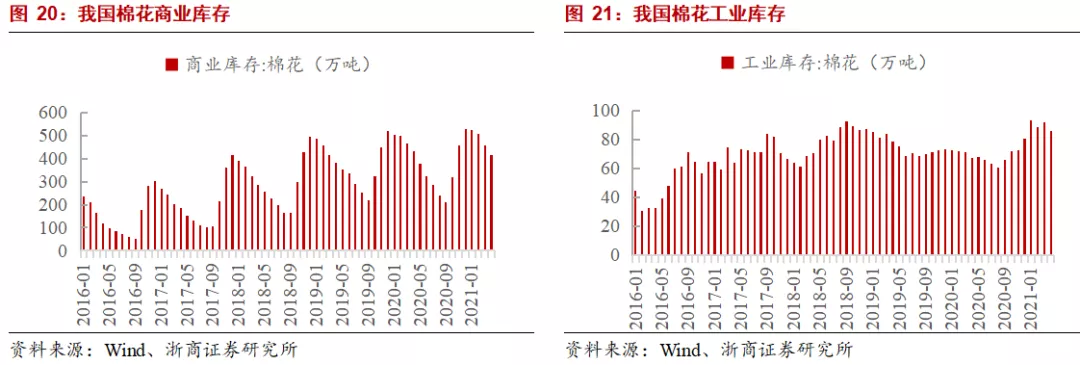

棉花库存情况:2021年4月棉花商业库存413万吨(月变化-9.8%);2021年4月棉花工业库存86万吨(月变化-6.7%)。

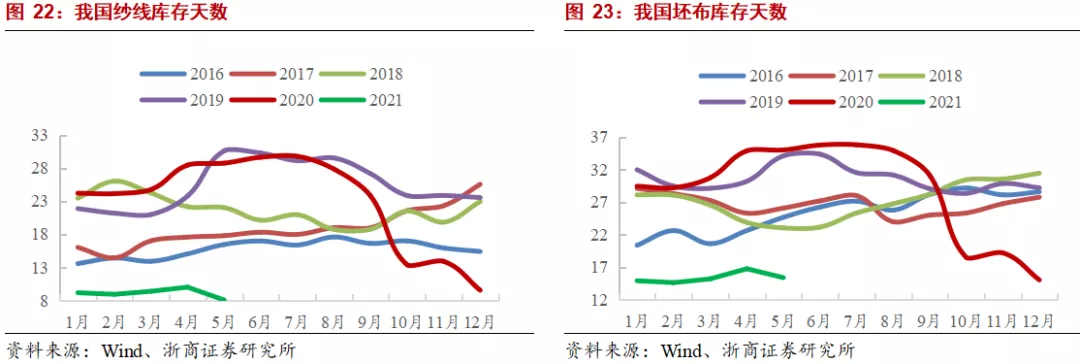

纱线库存情况:2021年5月纱线库存8.12天,月变化-1.93天,年变化-20.63天。

坯布库存情况:2021年5月坯布库存15.42天,月变化-1.36天,年变化-19.59天。

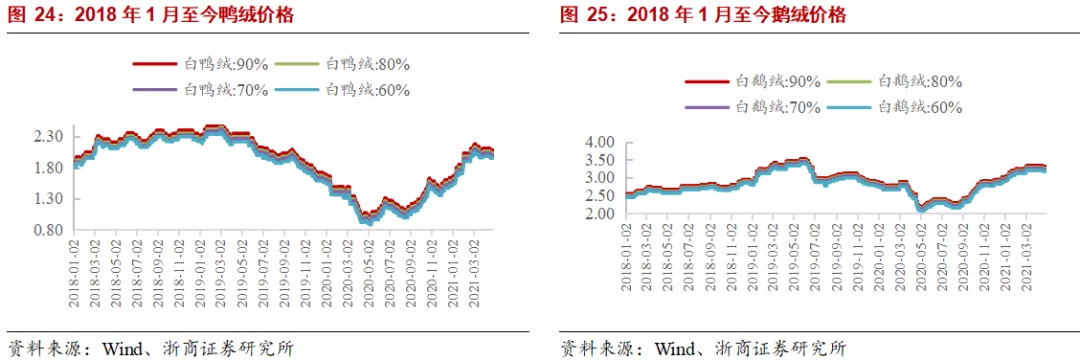

羽绒价格情况:本周90%/80%/70%/60%鸭绒平均价格分别为2.14/2.09/2.06/2.01元/千克,较上周未变动;本周90%/80%/70%/60%鹅绒平均价格分别为3.45/3.4/3.37/3.32元/千克,较上周分别变动+0.17% /+0.18% /+0.18% /+0.18%。

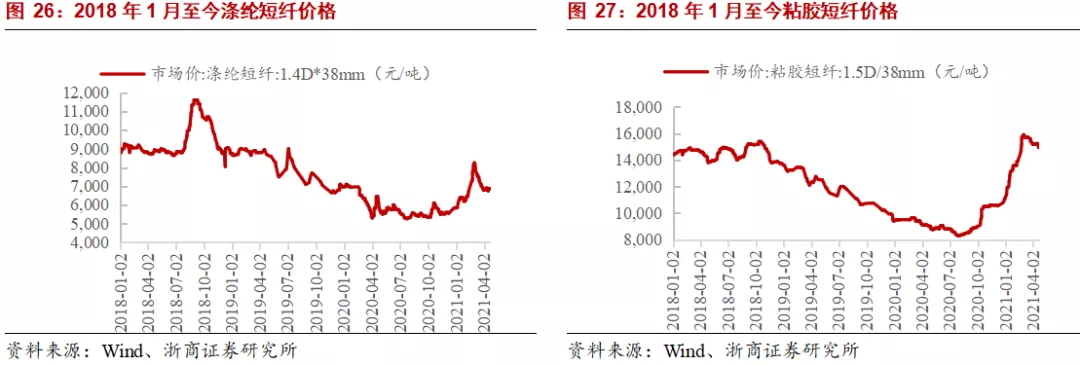

化纤价格情况:涤纶短纤本周均价为8,495元/吨(较上周+1.31%),粘胶短纤本周均价为12,800元/吨(较上周-0.58%)。

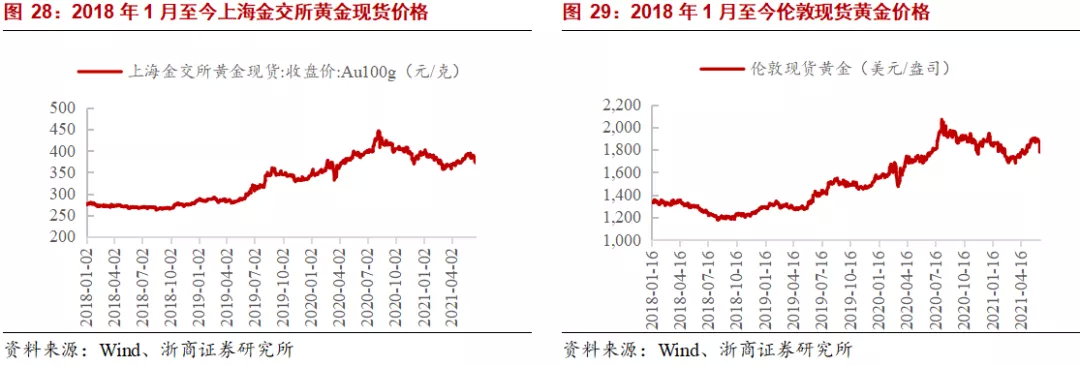

黄金价格情况:黄金上金所Au100g周均价377.92元/g(较上周-2.19%),伦敦黄金现货周均价1,842.54美元/盎司(较上周-2.47%)。

人民币汇率情况:美元兑人民币汇率本周平均水平为1:6.4202,较上周+0.42%。

4. 行业重点公司估值

5. 风险提示

1)终端销售不及预期:整体经济增速放缓,导致销售复苏不及预期

2)疫情持续出现反复:疫情持续反复下终端门店客流复苏持续低于预期

3)品牌竞争加剧:消费者风格偏好、购物习惯变化导致市场风格变化、品牌竞争加剧

本文选编自“纺服新消费马莉团队”,作者:浙商证券马莉、林骥川、詹陆雨 ,智通财经编辑:mz。

扫码下载智通APP

扫码下载智通APP